BTC/HKD+0.8%

BTC/HKD+0.8% ETH/HKD+2.17%

ETH/HKD+2.17% LTC/HKD+1.05%

LTC/HKD+1.05% ADA/HKD+1.12%

ADA/HKD+1.12% SOL/HKD+1.5%

SOL/HKD+1.5% XRP/HKD+0.49%

XRP/HKD+0.49%文:《中國企業家》記者?譚麗平

不知道a16z這家投資機構,似乎就不配談Web3了,它正在從“軟件捕手”變為“加密捕手”。

近日,KinderWorld對外宣布拿到了a16z675萬美元的種子輪投資。據了解,KinderWorld這款游戲創作靈感來自于疫情期間的游戲,被定位為心理健康產品,主要是在線上養育植物,通過不停澆水來等待其靜靜成長。這款游戲的研發公司是總部位于墨爾本的LumiInteractive,官網顯示公司目前團隊為14人。

而這種投資方式,非常“a16z”。

a16z,全稱AndreessenHorowitz,2009年成立,曾在Web2時期,投資了包括Skype、Facebook、Twitter、Instagram、Groupon、Zynga、Foursquare等多家知名互聯網公司。近幾年,則成了“加密領域的頭號明星”,2013年,a16z領投了加密貨幣交易所Coinbase2500萬美元的B輪融資,之后更是對Coinbase先后進行了7次投資。2021年上市時,Coinbase市值一度破千億美元,a16z也成為最大的外部贏家。

也就是說,2021年下半年Web3開始火爆出圈,9年前這家投資公司已經在該領域布局。

來源:視頻截圖

今年2月,紅杉資本首次宣布推出一只專注于數字加密貨幣的基金,規模5億美元至6億美元。這也是該公司自1972年成立以來的首只特定行業基金。之后,2022年上半年,紅衫資本更是以幾乎每周投資一家的速度全面擁抱加密領域。而在2021年11月,投資機構Paradigm也宣布了募資規模達25億美元的加密主題基金,當時被認為是最大的加密主題基金,而該機構的創始人為前紅衫合伙人。

今年5月,a16z宣布,為其第四項加密基金籌集了總計45億美元的資金,至此其在數字貨幣和區塊鏈業務上的投資總額達76億美元,相當于500億元左右的人民幣。同時,它熱衷于投資初創公司,出手闊綽,“撒網”廣。據《中國企業家》雜志統計,目前,a16z在加密領域投資的公司和項目有86個,涵蓋了DAO、Layer2、DeFi、NFT、游戲等多個Web3熱門領域。

Azuki#3946以189.69枚ETH成交:金色財經報道,Etherscan數據顯示,今日12:20,Azuki#3946在X2Y2上以189.69枚ETH成交,約合31.7萬美元。[2023/6/16 21:41:52]

除了布局早、投入大、周期長等投資特點外,它還具備了布道能力,這讓它成了“Web3教父”或“Web3星探”。現如今,a16z已經成為了解Web3無法繞開的公司,這是一家怎樣的公司?在Web3領域做了哪些投資布局?其投資風格是怎樣的?它又該如何承擔王冠的重量?

《中國企業家》研究調查了大量Web3領域的被投公司,結合公開消息,除了總結a16z的投資邏輯外,還發現這個新興行業,正站在十字路口。

加密捕手:9年、500億、86家公司

a16z正在加密領域瘋狂“買買買”。

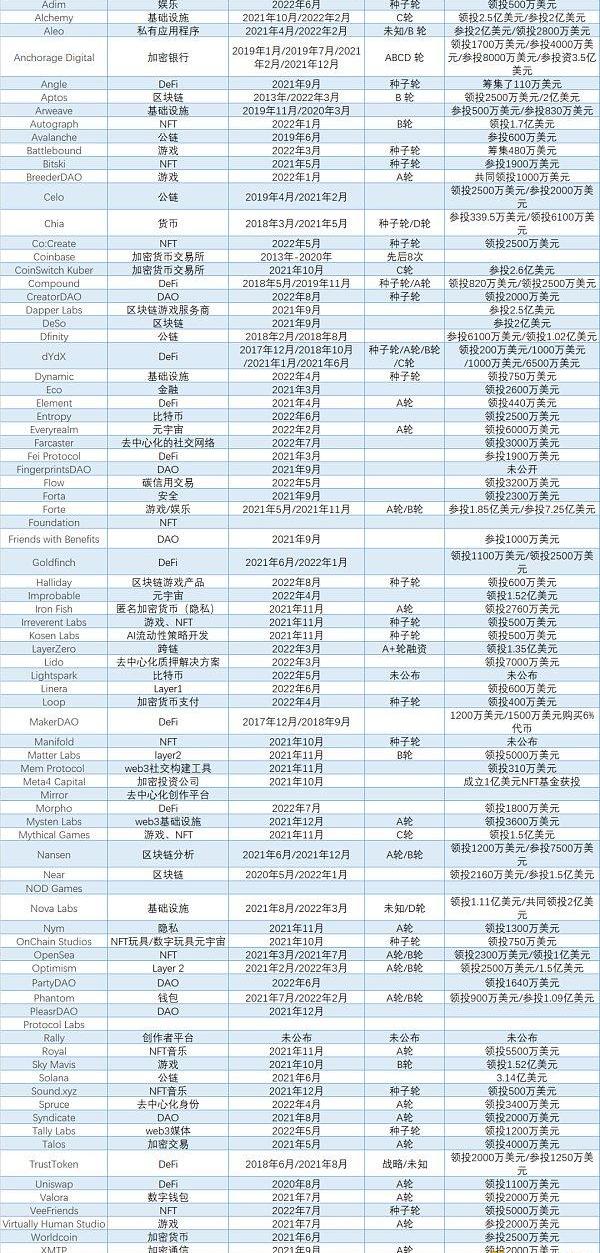

a16z投資加密領域企業情況。制表:譚麗平

可以看到,a16z的加密投資版圖,從2013年開始,時間跨度長,其覆蓋范圍也十分廣,基礎設施、NFT、游戲、DAO、DeFi、元宇宙、公鏈等相關領域均涉及。時間分布上,雖然a16z較早地關注了加密領域的布局,但真正從2018年開始,才加快了投資步伐,投資最密集時間則是2021年和2022年,超八成項目均首次投資于這兩年。

這一趨勢也和其加密主題基金的發布相關。

截至目前,a16z已發布了四期加密基金:第一期基金成立于2018年6月,規模約3.5億美元;第二期成立于2020年4月,規模約5.15億美元;2021年6月,第三只加密貨幣基金募資22億美元,這在當時刷新了加密貨幣基金的募資規模紀錄,直到被Paradigm價值25億美元的基金超越;到了今年5月,a16z更是宣布為其第四項加密基金籌集了總計45億美元的資金,總計約76億美元,約合500億元人民幣。

投資分布上看,a16z的投資范圍相當廣。

最初,其投資項目主要集中在加密貨幣、區塊鏈、DeFi以及一些基礎設施服務商,2021年之后,便開始NFT游戲、NFT音樂、游戲、DAO、元宇宙等更具有Web3屬性的公司。

過去24小時以太坊鏈上手續費收入突破3000萬美元:金色財經報道,Cryptofees.info數據顯示,最近24小時,以太坊鏈上手續費收入為33367231美元,Uniswap鏈上手續費收入為5310929美元、BTC鏈上手續費收入為4033169美元,BSC鏈上手續費收入為589468美元,SushiSwap鏈上手續費收入為453441美元、GMX鏈上手續費收入為451685美元。[2023/5/6 14:46:42]

另外,a16z加密領域的投資中,不乏眾多初創公司。50%左右的項目,a16z都是在種子輪或者A輪進入。比如,2022年3月,lay-to-earn游戲初創公司Battlebound宣布獲得a16z領導的480萬美元的種子輪融資,而此時,這家公司成立的時間剛十個月,正在開發兩款游戲;為開發人員構建Web3身份驗證和授權工具的初創公司Dynamic去年12月才成立,今年4月就完成了由a16z領投的750萬美元種子輪融資。

一些有大廠背景的創業者,或許更受a16z的青睞。

比如,前微軟高管RahulSood創立的NFT游戲IrreverentLabs,獲得a16z500萬美元種子輪融資。類似的,還有MystenLabs,是一家由Facebook加密研發部門NoviResearch資深人士創立的Web3基礎設施公司;要將AI解決方案帶入Web3世界的KosenLabs公司,其創始團隊由前谷歌DeepMind人工智能研究人員組成;Metatheory是由Twitch聯合創始人KevinLin創立的技術驅動型娛樂公司等。

當然,參與頭部企業的成長,a16z也不會錯過機會。

a16z投資的項目中,AnchorageDigital是第一家也是唯一一家符合美國銀行法的加密銀行。2019年1月,a16z領投了其1700萬美元的A輪融資,并于2019年7月、2021年2月、2021年12月,分別參投了其4000萬美元B輪融資、8000萬美元C輪融資以及3.5億美元D輪融資。

此外,加密貨幣交易所Coinbase、基于StarkEx的訂單簿模型去中心化衍生品交易平臺dYdX、NFT第一大交易平臺OpenSea、火遍全網絡的無聊猿所屬公司YugaLabs、Web3基礎設施提供商Alchemy等公司,以及Solana、Uniswap、MakerDAO等明星項目,a16z都有攜重金入局或多次參投。

Circle CEO:將通過減少銀行存款來保護自己:金色財經報道,在美國聯邦政府出手保護現已倒閉的硅谷銀行儲戶幾天后,Circle首席執行官Jeremy Allaire在接受CNBC采訪時表示,USDC雖恢復錨定但銀行系統風險并未完全消失,他解釋說,美國金融體系受到更廣泛影響的風險似乎是系統性的,我不認為這些風險此時已經完全消散。Circle將通過減少銀行存款來保護自己,從Circle的角度來看,主要的預防措施是讓我們確保盡可能少地暴露在部分準備金銀行系統中的隱含風險。(dailyhodl)[2023/3/16 13:08:23]

星探:找到潛力股,造顆星

a16z或許是投資機構中,媒體屬性和布道技能輸出最穩定的一個。

86個加密投資項目中,Coinbase是a16z投資較早、參與次數最多的案例。據了解,Coinbase成立于2012年,是排名前三的加密貨幣交易所。早在2013年12月,成立4年的a16z領投了成立剛1年多的Coinbase2500萬美元的B輪融資。彼時,Coinbase股價為1美元,估值約為1.43億美元。

此后在2013年到2020年8年間,a16z家族基金對Coinbase先后進行了8次投資。比如,SEC的備案監管文件顯示,2019年10月,a16z以每股23美元的價格從UnionSquareVentures手里購買了價值5710萬美元的股票;2020年,a16z又以每股28.83美元的價格從UnionSquareVentures處購買了價值3000萬美元的Coinbase股份。

2021年4月,Coinbase在納斯達克上市,盡管上市首日收盤價較每股381美元的開盤價跌了近14%,但其當日總市值依舊達到858億美元。而a16z彼時持有25%的A類股,14.8%的B類股,據報道,投資回報超過70億美元。

在Coinbase布局早、投入大、周期長的打法,復制到了其加密領域項目上,正在逐步成為a16z鮮明的投資風格。

例如出手闊綽、敢下重注。除了上文提到的投資范圍廣到涵蓋了Web3大部分賽道外,在種子輪、A輪就早期進入,以及以領投的身份進入——這意味著不僅需要投入更多資金,還要有善于發現的眼光,以及能打造明星項目的能力。

Camelot首個Launchpad項目Arbitrove公募金額已超5000 ETH:據官網數據顯示,Arbitrum生態DEX Camelot首個Launchpad項目Arbitrove公募金額現已超5000枚ETH,價值約合867萬美元。團隊表示,籌集資金的50%將用于為Camelot上的TROVE/ETH交易對添加流動性。

同時還將在TROVE上線后的前14天內引入底價保護基金,基金將在TROVE價格下跌超過20%時進行買入,基金規模約為籌集資金的20%。[2023/2/20 12:17:06]

馬克·安德森曾對外表示,支持新興市場的初創公司“極具吸引力”。一名谷歌高管則曾這樣形容:“他們像瘋子一樣,在每一筆交易中都插上一腳。”

此外,和大部分的投資機構一樣,都自詡為長線投資者。a16z官網上寫著:我們是長期、有耐心的投資者,我們對加密資產的投資已超過5年,但從未出售/套現過此類投資,近期也不打算出售,我們組建a16z加密基金,是希望能夠進行持有10年以上的投資。

體系化投后管理,則是a16z另一特點。

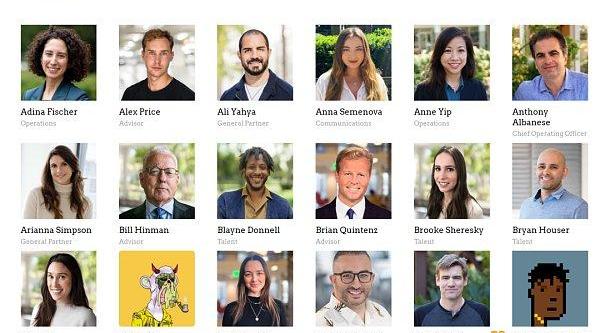

在傳統的VC中,負責項目投資的合伙人,也會對項目進行一些簡單的投后輔導。但a16z則被認為是運用好萊塢明星經紀公司的打法,基于CEO運營網絡來幫助投資的項目。a16z加密基金的掌門人ChrisDixon認為,投資只是風投工作中很小一部分,風投的主職應該是服務,設法幫助那些他們所投資的創業者。

據報道,在a16z公司300多人的團隊中,有超過70%的人從事投后管理和賦能,也就是咨詢、招聘、商務擴展之類的附加值服務,而真正從事投資的人員只有22.7%。

如今其官網上,很大的版面用于展示其團隊規模,包括投資團隊、市場拓展、人才建設等,單加密領域人才就有超過90人。

來源:官網截圖

不過,資本在Web3領域的過多介入,就像一把雙刃劍,如何避免被其割傷,是項目方需要衡量和平衡的。

Zipmex的危機影響了泰國加密貨幣市場的公眾看法:8月1日,市場消息:東南亞加密貨幣交易所Zipmex的危機影響了泰國加密貨幣市場的公眾看法。(金十)[2022/8/1 2:51:01]

比如,在去年12月,硅谷大佬們就開啟了一場有關Web3的“口水戰”。

“你并不擁有Web3.0,風投們和他們的有限合伙人才是擁有者。Web3.0不會脫離他們設定的激勵機制。最終,Web3.0將是一個帶有不同標簽的中心化實體。你要知道你在做什么……”彼時,Twitter創始人JackDorsey在Twitter上發文。暗指盡管風投們宣揚Web3為用戶所有,但實際上是前者從概念中獲利。

雖然沒有點名,但明顯意有所指,a16z的合伙人ChrisDixon則迅速發了一段甘地的名言回擊,“最開始他們忽視你,然后他們取笑你,緊接著他們打擊你,接下來你就勝利了。”

馬斯克也加入了這場口水戰,晚些時候,馬斯克發文問道:“你們有人看到Web3了嗎?我咋找不到呢。”JackDorsey則在下邊回復,“可能在A和Z之間的什么地方吧。”

更早之前,馬斯克曾公開表示Web3現在更多的是營銷流行語而不是現實。

“Web3時代是可讀+可寫+可擁有,是基于區塊鏈技術的價值互聯網,倡導數據不是由平臺占有而是還權與廣大網民。境外a16z這類投資機構全面進入Web3賽道,常常會讓人覺得沒有給予Web3正確的引導,反而是資本在后面操作獲利。不過我認為,資本是一個雙刃劍,一方面沒有資本的推動,這個新鮮的行業難以推進和落地。但同時,任何新生事物都會經歷一個概念試錯期,必然會有泡沫。在這個時期,資本一定會通過爆炒從中獲取高溢價收益。Web3的大眾擁有數據而共同富裕的理念,技術邏輯說得通,DID+區塊鏈+智能合約;商業邏輯十分復雜,恐怕需要充分的市場競爭才能實現。一般資本只會借助這個概念,只有具有大智慧的資本才會主動作為。我認為,境外目前只是十分不成熟的Web2.5階段。但無論如何,我們需要緊跟境外Web3的真正發展動向,讓子彈在境外再飛一會兒,好飯不怕晚。”中國通信工業協會區塊鏈專委會輪值主席朱幼平對《中國企業家》指出。

不會布道的Web3投資人,不是好創業者

a16z對掌握輿論技能的熟悉程度,或許只有馬斯克能一較高下了。

《如何識別、評估和避免DAO治理攻擊》《Web3去中心化的框架、原則和模式》《a16z對話以太坊基金會DannyRyan:合并后以太坊路在何方》《a16z合伙人回顧Web2萌芽時代:玩具、秘密和周期》《元宇宙帶來的游戲變革會是怎樣的?》……

《中國企業家》搜索a16z相關的新聞資訊時,就能看到這些布道Web3、元宇宙等加密領域的內容。a16z不僅是加密項目星探或者孵化器,它還是普及者、布道者以及風向標。據《中國企業家》了解,不少剛進入Web3領域的人員,了解a16z的投資動態以及兩位創始人對Web3的看法和觀點,是“必修課”之一。

《a16z:一場“好萊塢”式的勝利》一文中曾總結了a16z的套路:營銷團隊+人才團隊+市場開發團隊+一個研究團隊=所投公司的成功。

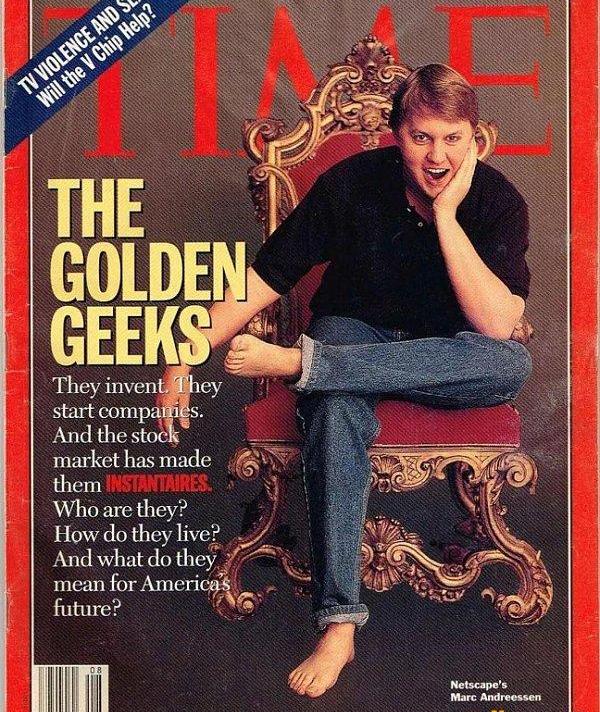

a16z的兩位創始人都曾是硅谷大名鼎鼎的創業者。馬克·安德森被譽為硅谷神童,9歲接觸計算機并在鄉鎮圖書館自學了Bacic語言,大學未畢業就開始開發瀏覽器軟件。之后開發出第一個被廣泛運用的瀏覽器Mosaic。

來源:視頻截圖

馬克·安德森后來聯合了吉姆·克拉克將網景公司帶上市,并創造IPO史上最成功紀錄之一。1995年8月9日,他們讓成立僅16個月的網景在納斯達克IPO,當天股價從28美元漲到了58.25美元,公司市值達到了21億美元,網景的早期員工身價也達到數百萬美元。

對比之下,從成立到上市,微軟花了11年。《華爾街日報》曾感慨:“通用電氣公司花了43年的時間才成為一家市值27億美元的公司,網景只花了大約一分鐘。”這讓24歲的馬克·安德森,身著T恤、光著腳登上了《時代》雜志的封面。

同樣是技術出身的本·霍洛維茨,則是一名卓越的管理大師,也是創業類暢銷書《創業維艱》的作者,曾供職于網景公司。他在《創業維艱》一書中寫到了網景公司被微軟擊垮、最終不得不賣身的故事,也講述了之后一段與馬克·安德森長達8年的創業歷程。

a16z采用的全員合伙人制,這些人需有創辦公司經歷或有出任CEO的經歷,在某個領域中是專家,也需要成為一個網紅、一個KOL。除了兩位創始人,團隊其他合伙人身上,也具備這種特質。

1999年,馬克·安德森和本·霍洛維茨共同創立了LoudCloud。

這是被認為第一個做數據中心自動化的云計算公司,在如今看來,這無疑是一個風口,但在2000年左右,互聯網泡沫浪潮席卷,LoudCloud數次瀕臨破產。為了自救,LoudCloud流血上市,隨后,將公司拆分,一部分賣給EDS,另一部分變成只做軟件的Opsware。數次起伏,2007年,Opsware最終成功以16.5億美元的高價賣給惠普,也算給二人的首次聯合創業畫上了句號。

創業期間,從2005年開始,馬克·安德森和本·霍洛維茨化身天使投資人,分別和共同投資400萬美元、支持45個新創公司,包括Twitter和Qik等。2009年7月6日,兩人正式宣布了成立硅谷風險投資公司a16z。

2009年9月1日,包括a16z在內的投資集團,斥資27.5億美元收購了Skype的多數股權。這在當時被認為是有風險的,但到了2011年5月,Skype以85億美元的價格被微軟收購,成為當時微軟歷史上并購金額最高的一筆。這也使剛成立兩年的a16z聲名大噪。

借此機遇,馬克·安德森也在《華爾街日報》發表了著名的《為什么軟件正在吞噬世界》。他寫道:“我們正處于一場戲劇性的、廣泛的技術和經濟變革之中。新的軟件理念將帶來新的硅谷式初創企業的崛起,這些企業將肆無忌憚地入侵現有行業。”這一名言,極大提高了馬克·安德森的意見領袖地位。

之后,a16z的投資路徑也有了戰略性的指導。作為“軟件捕手”,其投資也幾乎都是圍繞軟件展開,尤其是踩準了移動網絡的風口,捕獲了Facebook、Twitter、Airbnb等明星企業。

來源:視頻截圖

2013年,ChrisDixon的加入,則讓a16z從“軟件捕手”轉變為了“加密捕手”。

ChrisDixon曾是兩家初創公司SiteAdvisor和Hunch的聯合創始人。前者被McAfee收購,后者被eBay收購。加入a16z后,Coinbase便是由ChrisDixon主導。

之后,a16z為了處理好監管問題,還曾拉入了多位資本市場高管與政府高官加入。比如前聯邦檢察官KatieHaun,紐約證券交易所前首席監管官AnthonyAlbanese等。

官網上,a16z強調,當前我們正在開始互聯網的三個時代:

現代互聯網的第一個時代是關于分散和社區治理的開放協議。大部分價值都體現在網絡的邊緣:用戶和建設者。互聯網的第二個時代傾向于孤立的集中式服務。大部分價值都歸于少數大型科技公司。我們現在開始互聯網的第三個時代,許多人稱之為Web3——它將第一個時代的分散,社區管理的精神與第二個時代的先進、現代功能相結合。這將開啟新一輪的創造力和創業精神。a16z正高舉Web3大旗,尋找新的“吞噬”機會。

來源:金色財經

今天NFT天花板無聊猿BoredApeYachtClub,編號#5383成交了777個ETH,150多萬美元,超過1000wRMB.

1900/1/1 0:00:00目前整個傳統金融都處于集中化狀態,也就是中心化金融,可以說集中式的中心化金融就是中心化金融現在和過去幾十年來一直采用的運作方式,因為它的運行耗資巨大,效率低,存在欺詐和腐敗現象.

1900/1/1 0:00:00引言 以太坊的L2生態系統在過去的一年一直在快速增長。在這領域,Polygon尤其吸引了我們的眼球.

1900/1/1 0:00:00Web3?之所以會出現,是因為中心化機構在管理金融和社會基礎設施時無法保障安全性、公平性和透明性.

1900/1/1 0:00:00昨晚大餅以太給出的回調做多布局思路成功到達目標,以太拿到100點大餅800點,恭喜跟上的朋友,選擇大于努力,選擇相信選擇陪伴.

1900/1/1 0:00:008.18日行情回顧: 行情回顧:BTC行情昨天在反彈日內阻力點位之后迅速的下跌,直接破位昨天的日內第一防守線,進行二線防守的攻擊,現在整體四小時級別上就是處于一個放量的狀態.

1900/1/1 0:00:00