BTC/HKD-0.37%

BTC/HKD-0.37% ETH/HKD-0.42%

ETH/HKD-0.42% LTC/HKD-0.49%

LTC/HKD-0.49% ADA/HKD-0.37%

ADA/HKD-0.37% SOL/HKD-0.55%

SOL/HKD-0.55% XRP/HKD-0.39%

XRP/HKD-0.39%幾周前,GHO穩定幣的概念在Aave治理論壇上被提出,引發了整個DeFi的興奮浪潮。事實上,作為協議的下一步,一個去中心化的、有抵押品支持的穩定幣并原生于AaveDAO的想法很有意義

在這篇文章中,我們將提到AaveDAO和團隊會如何把GHO推向市場,并將其變得可能與DAI一樣重要。不過,在那之前,我們先來看看GHO的設計。當然,信息還很匱乏,所以文章的第二部分主要來源于我基于我的DeFi經驗下的判斷

Aave原生穩定幣GHO簡介

自Aave早期以來,它的主要挑戰就是需要吸引足夠的穩定幣存款。這是因為它是大多數借款人的首選。因此,創建一個原生穩定幣自然是項目方的下一步,這也應該能夠降低借款人的成本。由于這種穩定幣是鑄造的,所以不需要支付存款人的APR

接下來,讓我們深入了解GHO的主要特點

超額抵押的美元掛鉤穩定幣

Yield Protocol:已從 Euler Finance 遭攻擊影響中完全恢復:6月27日消息,固定利率借貸協議 Yield Protocol 宣布已從 Euler Finance 遭攻擊影響中完全恢復。3 月中旬,Euler Finance 遭到黑客攻擊,損失金額近 2 億美元,之后攻擊者歸還全部盜取資金。由于 Yield 的流動性提供者系統中的一些資金存放在 Euler 中,因此也受到了影響。[2023/6/28 22:04:12]

GHO是一種超額抵押的穩定幣,使用aTokens作為抵押品鑄造。因此,從某種意義上說,它類似于MakerDAO,但效率略高,因為所有抵押品都是生產性資產,會產生一些利息——這取決于他們的借貸需求

關于命名,看到Aave在名稱中不包括"USD"也很有趣。考慮到美國的監管機構有多強硬,從法律角度來看,這可能是一個凈收益。不過,這似乎并不是該決定的唯一驅動力,因為Aave的創始人Stani暗示了未來可能的掛鉤互換。

利率模型和stkAAVE折扣

Xapo Bank 成為首家支持 USDC 存取款的全牌照銀行:金色財經報道,比特幣托管人和持牌私人銀行Xapo Bank與Circle合作,成為世界上第一家持牌銀行集成 USDC 支付軌道作為 SWIFT 的替代方案。

通過在其現有的 USDC 入口添加 outrails,Xapo 銀行使會員能夠繞過昂貴且耗時的 SWIFT 支付,而是通過穩定幣進行存款和取款,而Xapo銀行不收取任何費用。該銀行提供從 USDC 到 USD 的 1:1 兌換率。Xapo 銀行的所有 USDC 存款都會自動轉換為美元,這意味著會員可以享受 4.1% 的年利率存款回報。[2023/3/23 13:20:39]

GHO的利率模型目前是其最令人失望的部分。因為,最初帖子的設想是由AaveDAO直接決定利率,就像它在Maker上的工作方式。然而,這將是低效的,并為治理增加不必要的麻煩

社區的反饋將決定它的發展方向。不過,我真心希望Aave最終的決定是由市場條件來決定利率的模式,就像Aave的其他代幣一樣,池子里的供求關系決定了利率

美聯儲主席鮑威爾:穩定幣需要被適當監管:9月8日消息,美聯儲主席鮑威爾表示,無擔保加密貨幣在支付方面沒有提供太多公共利益,這是一種投機性資產,穩定幣需要被適當監管,穩定幣可以在我們的金融系統中發揮作用,我們需要立法解決(穩定幣)問題。[2022/9/8 13:17:41]

如果Aave社區認為有必要讓DAO參與決定利率——在我看來這是一種荒謬的做法,因為DAO絕對不適合管理一個系統的運行參數——那么我們可以設想一種混合模式,由DAO投票決定一個固定的基本利率,并根據市場狀況在一定范圍內進行調節

事實上,利率動態變化可以通過阻止大規模鑄幣事件來幫助保護GHO的掛鉤,就像Liquity上的BaseRate是如何保護LUSD不向下脫鉤的。最初,費用為0.5%,當需求激增時,費用上升,當需求穩定時,費用逐漸下降到0.5%。

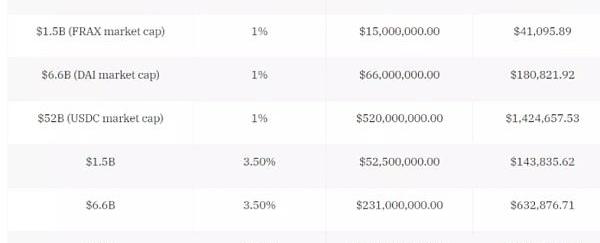

該帖子還提到了對GHO借款人抵押AAVE代幣的折扣,創造了進一步的協同效應。最后,儲戶支付的利率將100%歸屬AaveDAO,這意味著如果GHO增長到相當大的市值,它可能變成DAO的一個金礦。如果市值與DAI相似,平均利率為3.5%,AaveDAO將從GHO的利率中每天賺取近15萬美元

國家區塊鏈創新應用試點在靜安區市北高新技術服務業園區啟動:8月23日消息,今天上午,靜安區國家區塊鏈創新應用試點(綜合試點地區),在擁有全市首個區塊鏈主題產業園區市北區塊鏈生態谷的靜安區啟動,將重點突出基于商用密碼區塊鏈的“上海服務總鏈+行業應用主鏈+場景協同跨鏈”建設,打造5大創新應用平臺主鏈和14個方向的創新應用場景,成為上海乃至長三角區塊鏈產業發展高地,并力爭帶動上海成為全國商用密碼區塊鏈創新應用策源高地和長三角區域一體化協同發展的數字中心樞紐。靜安區是上海唯一入選該項目綜合性試點的地區。[2022/8/23 12:43:24]

以下是一些具有不同GHO市值和利率假設,可讓您了解:

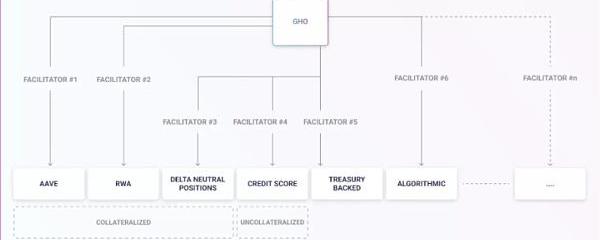

促進者和RWA

GHO的設計創造了由Aave治理的“促進者”,它將能夠鑄造GHO。第一個促進者是Aave協議本身,但其他人也會效仿,無論是協議還是實體。這一部分是令人興奮的,因為它打開了GHO的設計空間。在發布之后,我們可以看到其他協議申請成為促進者,并建立在Aave和GHO之上

Web3自1月以來因網絡攻擊損失14.8億美元:金色財經報道,網絡安全公司Hacken最近的一項研究顯示,從2022年1月到2022年5月,Web3總共因網絡攻擊損失了14.78億美元,其中4起事件就占總損失的81%。Ronin Network、Solana Wormhole、Beanstalk和Qubit金融事件是造成12億美元損失的四大超級黑客事件。報告指出,在14.78億美元的損失總額中,僅追回了4.5%,約合6800萬美元。(cryptoslate)[2022/7/20 2:26:45]

“去中心化”和沒有審查阻力

GHO被Aave團隊定義為一個去中心化的穩定幣,甚至還提到了一些抵制審查制度的內容

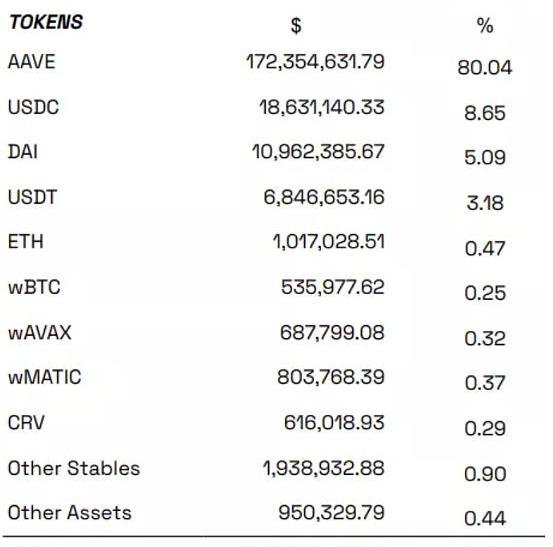

除非我誤解了設計,否則GHO將會像DAI一樣"去中心化",并且由于其抵押品的構成,將具有較弱的審查阻力。事實上,假設目前可以作為抵押品在Aave上借款的所有aTokens也將被用于借款GHO,GHO的抵押品組成將主要由可審查的代幣組成,如USDC:

事實上stETH、USDC是Aave上使用的最高抵押品,緊隨其后的是另一個受信任的代幣。盡管如此,抵押品構成仍將比DAI好得多,后者幾乎由純USDC支持

另有約25%的支持來自其他需要信任的抵押品或提供流動性的反射性頭寸

GHO入市:擁有GHO的AAVE會是什么樣子?

現在,我們已經了解了什么是GHO,可以進入下一個更具猜測性的領域:GHO發行后的用例

事實上,Aave協議和GHO之間的互動是相當令人興奮的:雖然最初的帖子提到了AavexGHO,以及在GHO上啟用eMode,但它的細節相當少

接下來,來講講我的設想

aGHO將是Aave上迷人的抵押品,但如果允許借用GHO,它也可能產生重大的反身性風險。因此,我預計aGHO將被阻止鑄造GHO,以防止像我們目前在DAI上看到的反身性支持

盡管如此,它仍然允許穩定幣的套利循環,如aUSDC>MintGHO>aGHO>借用另一個穩定幣。通過eMode,這將使Aave與GHO成為非常有效的穩定幣套利協議。此外,GHO利率將成為一種"基礎穩定幣利率",也許有助于控制其他穩定幣如USDC的利率

GHO的流動性策

任何穩定幣的設計都離不開流動性策略的設計。由于CRV、CVX和BAL在Aave上是抵押品,所以可以用國庫積累的CRV、CVX和BAL做一些事情。將它們鎖定在其原生協議中,使AaveDAO能夠將激勵引導至與GHO相關的礦池

就像Frax目前正在擺脫USDT和DAI,并試圖在Curve上建立FraxBasepool作為其他穩定幣的配對貨幣,我們可以設想Aave也會有類似的舉動。此外,許多目前接觸USDC和DAI的項目正在尋求將其流動性從它們身上分散出來。GHO的到來可能是一個完美的時機,使DeFi能夠減少對USDC的依賴

然而,雖然Frax在"CurveWars"中控制了相當大的治理和儀表投票權,但AaveDAO的情況卻并非如此。目前國庫的CRV/CVX余額顯然不足以激勵資金池增長到10億美元的規模,因此它可能會促使AaveDAO尋求獲得更多的流動性激勵驅動代幣。由于DAO將從GHO的利率中獲得大量收入,它應該有足夠的手段來支持適當的流動性,無論GHO的市值最終是多少

最后,Aave在歷史上與Balancer關系密切,自從過渡到AAVE代幣后,團隊在安全模塊中使用了80%AAVE/20%wETHBalancerPool。國庫目前擁有200kBAL,并計劃進行另一次收購。因此,我們可以期待GHO在Balancer上的精彩發揮。然而,當談到穩定幣時,Curve是一個無法避開的項目。如果Aave不想辦法卷入CRV的戰爭,我不知道如何才能推動GHO的充分增長。

在基本協議激勵機制和清算機制之上,流動性策略可能是穩定幣最關鍵的元素之一,因為它也對掛鉤的保持程度產生作用

結語

我希望這篇文章能幫助你更好地了解穩定幣戰爭中的利害關系。今年年底將會很有趣,隨著GHO的發布臨近,Curve的超額抵押穩定幣也暗示將在今年年底之前發布。穩定幣的倍增對于DeFi來說是自然而然的下一步,因為大多數已建立的協議都看到它們的設計趨于一致:

Frax一開始只是一個穩定幣,現在有FraxSwap,很快還有FraxLend。

Aave一開始是一個貨幣市場,但馬上就會有原生穩定幣

Curve一開始是一個DEX,現在它的穩定幣也即將到來,可以為流動性提供者實現有效的借貸

歸根結底,協議創建其穩定幣的主要原因很明顯:這是最能賺錢的領域,以及還存在著巨大的需求

來源:金色財經

Tags:AVEAAVE穩定幣USDAave LINKAave ENJ v1哪種穩定幣最值錢bitvenus交易所USDT腫么提現

9月16日,太陽開始升起。Vitalik將一小瓶馬爾貝克葡萄酒倒入他的煎茶中,快速攪拌,然后輕輕地喝了一口。“……酒精度數15.0%,剛剛好。”硬分叉就像刀子穿過黃油一樣順利.

1900/1/1 0:00:00以太坊行情走勢解說: 單從目前整體走勢來看,主流幣以太坊回顧行情昨晚后半夜跌勢低位位置在1447附近止步,今日周末行情震蕩弱勢調整,行情整體波幅度也不是很高,那么這樣的行情.

1900/1/1 0:00:00摘要 動態NFT是數字資產所有權發展的未來。市場趨勢表明,隨著應用型和元宇宙概念NFT的普及,將進一步促進動態NFT技術在眾多場景中的使用,而在dNFT發展早期階段,存在著很大的投資和孵化潛力.

1900/1/1 0:00:00如果ETH保持在1625美元的支撐位上方,它可能會進一步上漲至1800美元。以太坊能夠緩慢升至1640美元和1650美元以上。價格現在高于1650美元和100小時簡單移動平均線.

1900/1/1 0:00:00比特幣、以太坊2022-0525晚間分析震蕩偏強,但非極強走勢,追漲有風險,高位尋找開空點或者更有利可圖操作上,大餅昨晚在21800給出現價空,行情最高21890.

1900/1/1 0:00:00據Dune數據,傳統藍籌NFT項目PudgyPenguins的地板價在近半年來逆勢上漲,現在地板價約4ETH,是其長期地板價1ETH的4倍.

1900/1/1 0:00:00