BTC/HKD+1.42%

BTC/HKD+1.42% ETH/HKD+1.96%

ETH/HKD+1.96% LTC/HKD+2.59%

LTC/HKD+2.59% ADA/HKD+2.4%

ADA/HKD+2.4% SOL/HKD+2.48%

SOL/HKD+2.48% XRP/HKD+2.68%

XRP/HKD+2.68%數百億美元資金涌入鏈上,參與到DeFi的收益耕作中,解決DeFi挖礦需求及痛點的工具型應用也不斷出現。

從人工「選礦」、質押挖礦,到智能化的聚合挖礦,「農民」參與收益耕作的手段越來越先進,但對于資金量偏小的用戶來說,挖礦效率較低一直是個痛點。

在此背景下,杠桿挖礦協議開始在鏈上出現,包括以太坊鏈上及幣安智能鏈BSC上均有部署的Alpha Homora,以及火幣生態鏈Heco上的Pilot超額借貸協議。

與中心化交易所的幣幣杠桿交易類似,這類產品通過杠桿放大用戶的挖礦本金,從而提高資金利用率,讓用戶能以較少的資金獲得較高的挖礦回報。

與杠桿聯系在一起的關鍵詞還包括清算風險,在中心化金融場景中,可以被理解為強制平倉。

放在流動性挖礦場景中,參與挖礦的兩個幣種一旦出現匯率變化,就會產生無常損失。如今杠桿來了,也意味著無常損失被放大。同時,一旦用戶的債務比率(債務/頭寸價值)達到清算債務比率時,就會觸發清算模式,用戶可能損失部分或全部本金。

歐易OKEx開啟XCH杠桿交易、余幣寶及永續合約:今日,歐易OKEx發布公告稱,將于2021年5月8日17:00 (HKT) 在網頁端、APP端及API正式上線XCH的杠桿交易、余幣寶及XCHUSDT永續合約。XCH現報價1175USDT,24小時漲幅超過18%。

屆時,XCH會開通USDT,BTC幣對的杠桿交易,XCH/USDT指數的永續合約交易,持幣用戶也可將XCH存入余幣寶,享受存幣生息服務。

為保障合約交易用戶利益,XCH/USDT永續合約在2021年5月8日的24:00(HKT)之前計算資金費率的上限為0.03%,2021年5月8日24:00(HKT)之后,計算資金費率的上限將調回正常的0.75%(該期資金費率實際收取將在2021年5月9日16:00(HKT))。[2021/5/8 21:37:18]

杠桿挖礦協議給資金量不足的用戶提供了一個提升挖礦收益的選擇,但硬幣的另一面是清算風險。杠桿挖礦產品將再次考驗「農民」們的認知和風險管理能力。

MXC抹茶現已上線POND杠桿、API交易和PoS服務:據官方公告,MXC抹茶現已上線POND杠桿交易、API交易和PoS服務。其中杠桿交易支持5倍杠桿多空雙向交易;用戶通過API交易功能可進行POND自動交易;PoS礦池杠桿借貸區支持POND鎖倉,單個用戶起投額度為100枚POND,最低鎖倉期15天。注:API用戶請妥善保管好API私鑰,勿上傳到GitHub等任何地方或透露給任何人,以免造成資產損失。[2020/12/22 16:04:06]

本金不夠?杠桿來湊?

DeFi流動性挖礦儼然成為了一個以收益耕作為核心的產業。自去年6月Compound開啟流動性挖礦以來,這一產業迅速風靡,區塊鏈圈的老玩家們爭相上鏈,當起「農民」,通過為Token提供流動性來獲得收益。

越來越多的流動性挖礦項目誕生后,人們已經不再滿足手動挖礦,在市場需求的刺激下,YFI、YFII等聚合挖礦協議誕生,「農民」們從「手工時代」步入「機械時代」。進入機槍池應用,用戶無需手動切換各個挖礦池,協議會自動捕捉高收益率的「沃土」應用去「耕作」。機槍池無疑提高了資金利用率和挖礦的效率。

MXC抹茶杠桿交易大數據:BTC多空借幣比為11.2:1:MXC抹茶杠桿交易大數據顯示,截至6月30日10:00,BTC多空借幣比為11.2:1。今日多空借幣比排名前10的幣種及其多空借幣比:BNB為6665:1、NEO為3059:1、MX為1923.9:1、BHD為176:1、XRP為130:1、ALGO為80.2:1、IOST為30.2:1、AR為18.8:1、SERO為18.1:1、AE為15.8。其中,IOST、AE借幣做多量較昨日暴漲2223%、1216.6%。[2020/6/30]

追求挖礦收益的市場氛圍下,痛點不斷暴露,比如小資金用戶總是拼不過資金大戶。

每一個新礦開挖初期,大資金進入往往能快速挖得大量的新幣,并迅速在二級市場拋售獲得利潤。小資金用戶只能「龜速」挖礦獲得少量新幣,農忙時的一抬眼,新幣市場已經跌跌不休。

一些持有BTC等主流加密資產的用戶們,往往會選擇在一些借貸協議中抵押BTC,借出其他幣種進行挖礦。目前Maker、Compound等這類提供借貸服務的協議,采用的是超額抵押機制實現應用的風控管理。這意味著,用戶實際借出的代幣價值總是低于抵押資產的價值。這種情況下,用戶的資金無法發揮全部價值,挖礦本金被打了折扣,效率自然有所減損。

BitSG幣星杠桿ETF行情播報:截至4月1日15:30(GMT+8),杠桿ETF專區BTC3S/USDT當前凈值1.60美元,漲幅6.47%;ETH3S/USDT當前凈值2.30美元,漲幅1.63%;EOS3S/USDT當前凈值3.73美元,漲幅1.59%;XRP3S/USDT當前凈值3.30美元,漲幅6.8%;BSV3S/USDT當前凈值0.51美元,漲幅5.92%;ETC3S/USDT當前凈值2.44美元,漲幅3.12%;LTC3S/USDT當前凈值1.74美元,漲幅2.33%;

ETF全稱為Exchange Traded Fund,目前BitSG幣星已經上線BTC、ETH、EOS、XRP、BCH、BSV、LTC、ETC等多個幣種。[2020/4/1]

對于DeFi「農民」來說,資金量越小,產出效率越低,流動性挖礦的紅利總被大戶吃去許多。

針對這樣的痛點場景,杠桿挖礦這種工具型的協議出現在市場上。

公告 | OKEx開通HBAR、RVN杠桿交易和余幣寶服務:據OKEx官方公告,OKEx將于香港時間2020年02月28日16:00新開通HBAR和RVN杠桿交易和余幣寶服務。開通的杠桿交易為USDT和BTC幣對。

據了解,余幣寶是OKEx打造的一款可隨存隨取的幣幣增值產品。用戶可通過將閑置幣轉入余幣寶的方式,每天享受余幣寶帶來的收益,具有隨存隨取,按天計息,無最低存幣限制的特點。[2020/2/27]

3月17日,杠桿挖礦產品Alpha Homora上線幣安智能鏈BSC。Alpha Homora也是DeFi中的第一個杠桿挖礦產品,去年10月,它在以太坊網絡完成了部署。而近期,火幣生態鏈Heco上也出現了Pilot等超額借貸協議,支持用戶超額借貸,去參與流動性挖礦。

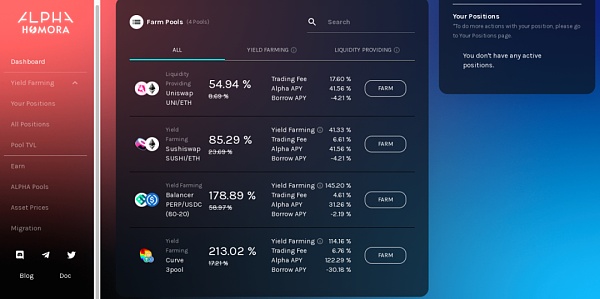

Alpha Homora挖礦頁面

杠桿挖礦短時間內在市場掀起了熱潮。邏輯不難理解,就是將用戶本金加杠桿,達到放大本金的效果,從而為用戶提高挖礦的效率。

假設用戶A有10枚ETH,且沒有USDT,他想在SushiSwap的ETH-USDT流動性池中進行挖SUSHI。他可能會將10 ETH中的一半換成USDT,再將兩種等值的代幣注入資金池參與挖礦。

而通過Alpha Homora,用戶A可以將10枚ETH抵押進該協議,并借貸得到最多3倍的ETH,即30枚ETH,再進行挖礦。由于Alpha Homora中集成了Sushiswap的ETH-USDT流動性池,用戶無需再將30 ETH中的15個換成USDT,協議會自動完成轉換,并抵押進去挖礦。

常規挖礦時,用戶會獲得SUSHI代幣獎勵;而在Alpha Homora中,協議會將挖來的SUSHI及ALPHA自動賣成ETH,再轉換進入流動礦池,形成復利。

在這個過程中,用戶借入的20枚ETH,來源于出借方(即協議中的存款方),存款方可通過抵押資產獲得存款利息,而借入方需要支付利息。借貸雙方都能挖到Alpha Homora分發的ALPHA代幣。

在杠桿挖礦協議中,用戶不僅放大了本金參與到各種應用的流動性挖礦中,也能挖得Alpha Homora分發的ALPHA代幣,獲得雙份收益,且自動復利。

DeFi市場上正上演著「本金不夠,杠桿來湊」的一幕。從挖礦效率的角度看,杠桿挖礦協議的確會帶來資金利用率提高的好處。但你要注意,加了杠桿,意味著部分挖礦資金是借來的,債務處置不當,往往也會變成壓力,甚至轉化成虧損。

杠桿放大無償損失 另存強制清算風險

本質上,杠桿挖礦與中心化交易所的杠桿交易邏輯相似,都是通過借入更多的資產進行挖礦或投資。而兩種方式,都存在債務率過高被清算的風險。同時,在流動性挖礦場景中,本身就容易產生無常損失,加杠桿挖礦,也會進一步放大無常損失。

通過Alpha Homora等平臺進行超額借貸及流動性挖礦,實際上還是在為Uniswap或Sushiswap等DEX提供流動性。因此,當質押的池中的LP Token兌換比例出現變化時,用戶就會產生無常損失。

舉個例子,用戶A參與挖礦的ETH-USDT資金池中,USDT價格不變,ETH價格上漲,那么用戶實際可取出的ETH數量變少,USDT數量變多;如果ETH價格下跌,用戶實際可取出的ETH數量變多,USDT數量變少。兩種波動都會導致用戶資金受損。

而通過杠桿挖礦平臺,用戶借到了更多的資產進行流動性挖礦,無常損失也隨之放大,風險增加。

如果通過Uniswap或Sushiswap進行常規流動性挖礦,盡管出現無常損失,但用戶的本金不會全部損失。但通過杠桿挖礦平臺,抵押資產的劇烈波動,或者參與挖礦頭寸的價值降低,都可能造成清算,用戶可能會損失所抵押的部分或全部資產。

在杠桿挖礦平臺中,債務比率(債務/頭寸價值)達到清算債務比率時,會進行清算。比如,用戶A本金為10ETH,借到了20個ETH,然后拿30個ETH去挖礦。此時,用戶A的債務率為20ETH/30ETH,即66.67%。

在挖礦時,協議會賣出15枚ETH換成其他幣種(如USDT)進行配對,所以用戶A相當于做空(賣出)ETH。一旦ETH的價格上漲,用戶由于無常損失,頭寸價值會不足30枚ETH,但債務仍然是20枚ETH。當債務比率高于80%的閾值時,就會觸發清算模式,用戶的部分資產會被強制清算。而當債務比率達到100%,用戶可能損失全部資產。

當然,在債務比率偏高時,用戶可通過添加抵押品,或者償還貸款來降低風險,相當于補充保證金,來防止被強制清算。

由于無常損失和杠桿風險的存在,杠桿挖礦的風險比杠桿交易更甚。

有DeFi玩家提示,對待杠桿挖礦,參與者更需要謹慎,要在投入資金前了解各個協議的清算規則。尤其對于借款方而言,應該謹慎抵押或借貸高波動幣種,降低借貸杠桿,避免因資產大幅波動造成虧損。

比特幣的價格在突破59000美元之后,一直在繼續推高。作為比特幣投資者,不得不考慮美國國債收益率的潛在影響。一些分析師警告稱,美國國債收益率可能導致那些風險資產從比特幣轉向股票.

1900/1/1 0:00:00波卡首批平行鏈插槽拍賣將于11月12日1:45左右正式啟動:11月11日消息,波卡首批平行鏈插槽拍賣將于11月12日1:45左右正式啟動,截至目前共有 8 個 Crowdloan 活動.

1900/1/1 0:00:002月25日,加密資產交易所Coinbase公布S-1文件,其A類股將在納斯達克全球精選市場直接上市(不發行新股),代碼為“COIN”.

1900/1/1 0:00:00享受NFTs的地方和方式,特別是對于非持有者來說,基本上不存在。盡管這是一個問題,但這是有道理的。NFTs背后的突破性想法是,獨特的數字對象可以被確認所有權.

1900/1/1 0:00:00孵化器和黑客松往往是孕育潛力區塊鏈項目的誕生地,在這些活動上勝出的項目既代表了加密創業者對當前市場的機會判斷,也很有可能孕育著下一個 Uniswap.

1900/1/1 0:00:00金色財經推出金色硬核(Hardcore)欄目,為讀者提供熱門項目介紹或者深度解讀。本文為Deribit Insights發表的對Bancor V2.1的研報.

1900/1/1 0:00:00