BTC/HKD+1.44%

BTC/HKD+1.44% ETH/HKD+0.68%

ETH/HKD+0.68% LTC/HKD+0.71%

LTC/HKD+0.71% ADA/HKD+2.71%

ADA/HKD+2.71% SOL/HKD+0.83%

SOL/HKD+0.83% XRP/HKD+4.07%

XRP/HKD+4.07%1.開篇

我們之前專門寫了一篇文章介紹Synthetix的底層機制和原理,這篇文章我們想進行一個項目跟蹤,順便說說我們對于合成資產的理解。

區塊鏈是一個孤島世界,借著預言機得以獲得區塊鏈之外的數據信息,而區塊鏈世界需要與外部金融世界打通。而在區塊鏈世界直接構建一個大宗商品市場、外匯市場、債券市場很顯然不切實際,也不是最優解決路徑,所以最合理的解決方案是構建一個和現實資產同漲跌,在買賣的最終金融效果上實現一致,這就是合成資產,有點像傳統金融的指數。

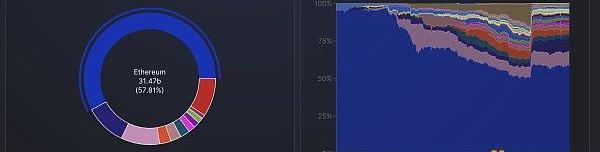

另外一個意義是,目前整個區塊鏈世界是一超多強的格局,其他公鏈雖然不及ETH的繁榮程度,但也各有發展,各有場景,Ethereum的TVL在整個市場的TVL占比是持續下降的。

而多鏈之間的資產互通十分困難,例如我在cosmos上的資產很難借用ETHdefi的流動性,質押、借貸等等;再例如我想在ETH上購買BNB、ETC、ATOM等資產都很難實現,基于購買“資產”只是為了在波動中獲利,合成資產如果通過真實資產質押的方式就很復雜,通過價格指數鉚釘的方式則從側面實現了“跨鏈”。

MakerDAO創始人5小時前將62萬枚DAI兌換成MKR:金色財經報道,Spot On Chain監測顯示,MakerDAO創始人Rune5小時前將62萬枚DAI兌換成MKR。

-他從Maker Dao Lock錢包中收到500萬枚DAI;

- 將200萬枚DAI換成200萬枚USDC,將62萬枚DAI換成MKR;

- 他仍然持有230萬枚DAI,因此他可能會在以后將更多的DAI換成MKR;

- 上一次類似的操作是在1個半月前,他將20枚ETH換成了MKR。

另據行情顯示,MKR現報979.5?美元,24小時漲幅達11.03%。[2023/7/17 10:58:47]

構造合成資產不是問題,問題是如何讓合成資產的價格指數和真實資產的價格完全鉚釘,Synthetix通過全局債務的思路解決了這個問題,確實很新穎。

2.三億硬頂

Synthetix治理代幣SNX供應量上限設置為3億的消息,將這個已經趨向于邊緣化的Defi協議重新拉回到公眾視野。

SNX供應量上限設置為3億,意味著SNX目前的質押獎勵將在未來可見的時間段內快速下降,質押吸引力也會下降很多,質押獎勵將由原先的通脹SNX獎勵為主轉化為手續費收入為主。

前因后果&影響猜測

SUDO交易筆數超3700筆,現報3.13美元:2月19日消息,據鏈上數據顯示,SUDO交易筆數超3700筆,SUDO現報3.13美元。[2023/2/19 12:15:32]

SIP276的提案是Synthetix的創始人KainWarwick提出。

在提案的原文中KainWarwick說到了自己這樣提案的原因:“Inflationwasintendedtobootstrapthenetwork,ithasdonethisextremelyeffectively.?Nowthatfeeyieldfromatomicswapsandperpsismeaningfulandgrowingitistimetowinddowninflation,thefactthatweareonlyafewweeksawayfromtheverymemeable300millionmarkiscauseenoughtomakethischangenow.”

“通脹激勵是為了初期建立債務池,現在原子互換和永續合約的費率收益已經初具規模,是時候緩和通脹了。”

這里說到了提出這個3億硬頂的一個原因:原子互換和永續合約;

這里提到了兩個關鍵的收入讓SNX開始緩和通脹:

數據:沉寂超10年的比特幣地址被激活并轉移412枚比特幣:金色財經報道,據OKLink數據顯示,北京時間2月8日13時09分,一個沉寂長達10年的比特幣地址被激活,共轉移412枚比特幣。

該地址為1MMXRAo6CZQ5KuLkboQ3tULhZZtj3ovmjT,其交易哈希為972ba78df831e3dc7a2ef1662d28a555b55a22f071075c08edf359fff18dc59f。[2023/2/8 11:54:21]

從上圖可以看到當前的Synthetix當前的APY構成是13.6%的手續費收入獎勵和57.8%的,本次提案設定3億,就是在十周之內減少44.2%的APY。

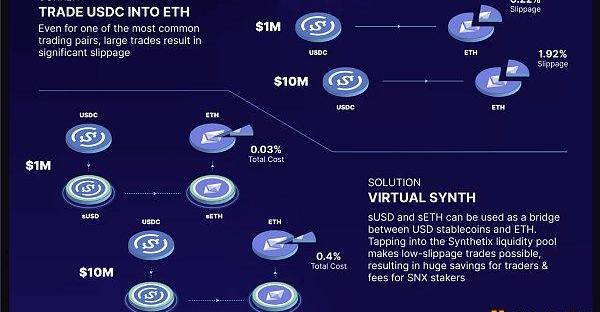

確實,原子互換現在已然成為了Synthetix的金字招牌,降低滑點的利器,原理我們在之前一篇Synthetix“無中生有”的介紹文章中有過詳細的介紹。

多說一點吧,從邏輯上我們應該想的通,這個機制過了一下SNX網絡,滑點就降低了,那么誰在為滑點“負重前行”,其實就是所有s資產的持有者,這個和SNX的全局債務有關。

超額抵押穩定幣LUSD已上線Optimism:1月30日消息,定投工具Mean Finance已在以太坊二層網絡Optimism上線超額抵押穩定幣LUSD,用戶可使用LUSD基于美元成本平均法(DCA)進行定投操作。[2023/1/30 11:36:11]

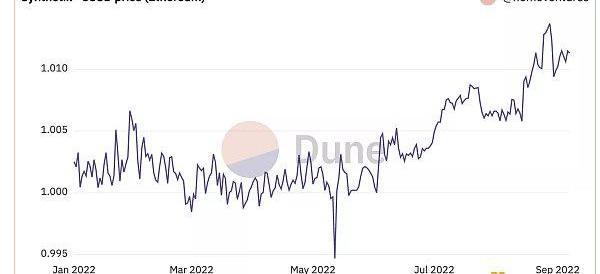

現在sUSD逐漸形成的正溢價也從側面表現了原子互換的需求還是比較旺盛的。

而另一個需要注意的問題就是sUSD持續處在正溢價慢慢會抑制原子互換的需求,原因就是sUSD正溢價的多少決定了其與USDT、USDC等其他穩定幣互換的過程中會出現磨損,而這一步則是原子互換必經途徑。

“hecommunityhasattemptedtotweakinflationaryincentivesanumberoftimesovertheyearsandwhilethesechangeshavebeensuccessfulinbootstrappingthenetwork,inflationfundamentallydistortstheincentiveswithinthenetwork.?”

提案中還提到一個原因:高額的APY通脹獎勵并沒有有效的吸引大家來做SNX質押,所以現在要盡快終止這個高速的通脹。

BBC:年輕用戶會對交易加密貨幣和 NFT 的快感上癮:金色財經報道,據 BBC 消息,加密貨幣和 NFT 交易的一大危險可能具有成癮性。由于加密市場“永不眠”,因此人們很容易被其吸引。新加坡成癮治療師Andy Leach表示,年輕用戶(尤其是男性用戶)會對交易加密貨幣和 NFT 的快感上癮。他說道:你會時刻觀察比特幣的漲跌,基本上這個過程,就像過山車,高點、低點,它可以在你的手機上 7/24 全天候運轉。[2022/5/18 3:24:50]

可以看到SNX即使調高了APY,并沒有引起SNX質押量的明顯增長,而之后降低APY則很有可能引起SNX質押者撤退,而這種撤退會減少sUSD的供應量,因為SNX退出質押是通過燃燒sUSD完成的。

在此情況下,深度不好的sUSD會導致更高的正溢價,會出現我們之前所說的抑制原子交換,進而影響協議的手續費收入,從而形成死亡螺旋。

想要避免進入死亡螺旋,協議收入必須要扛起激勵的重任。

Synthetix協議的激勵獎勵分兩部分一部分是從KwentaFutures、Lyra、KwentaSpot、原子互換等手續費收入,另一部分才是SNX通脹獎勵。

面對即將停止通脹獎勵,協議生態建設和繁榮顯得越來越重要。

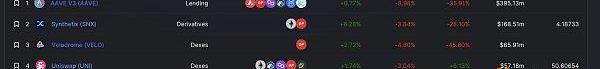

3.Synthetix生態

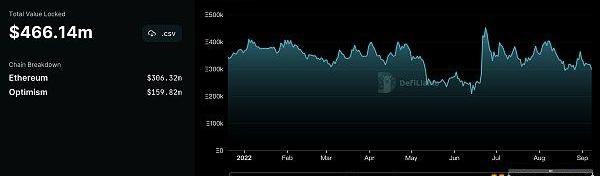

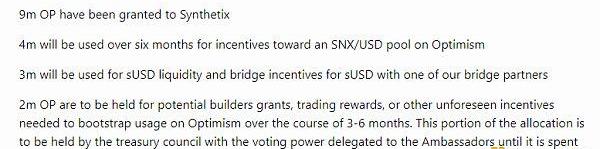

首先明確一個前提,Synthetix生態是OP的重要組成部分,OP給了Synthetix的財政部委員會900萬$OP也能看到對SNX協議的重視,可能隨著ETHL2的成長,Synthetix及其生態系統會有重大的增長機會。

3.1Kwenta

Kwenta可以說是Synthetix生態最重要的生態項目,s資產之間的互換就發生在這里,而且在現貨交易的基礎上還添加了期貨交易。

隨著KIP-21協議的通過,在Kwenta平臺上通過SynthSwap可以將任何ERC20代幣轉換成s資產,這一點會大大擴充原子交易的適用范圍。

這部分也是Synthetix手續費收入的“大戶”,Kwenta在沒有交易激勵的情況下通過用戶使用達到了41億美元的交易量,手續費收入也達到了1400萬。

3.2Lyra

Lyra可以說是基于Synthetix協議或者說附著于Synthetix協議的期權項目,目前只有ETH和BTC的期權。

Lyra試圖將AMM引入期權領域,但是期權的定價其實不同于現貨,它包含了隱藏波動率以及基礎現貨價格和時間衰減等復雜的因素,很難又一個簡單的流動性池公式來解決這個問題,但是Lyra引入和兩個重要參與者,試圖在宏觀上平衡整個平臺的敞口。

流動性提供者(LP)將sUSD存入Lyra做市商保險庫(MMV),并建立雙向期權市場。

交易者使用Lyra交易期權。他們既可以從MMV購買期權,也可以向MMV出售期權,買賣時出現的市價差屬于LP,由此作為流動性池的補償

這種方式相當于流動性提供者也是期權的套利者。

目前基于Lyra平臺的策略平臺和社群也越來越多了,可能是個未來有前景的期權協議。

3.3Thales

Thales是一個基于Synthetix的二元期權平臺,有兩種方式:

“賭”到期之后高于目標價或者低于目標價;

“賭“到期之后在目標價范圍之內還是之外;

二元期權博弈的是“賠率”也就是你對手方的多寡,而且這種玩法的金融屬性還有待考究在此就不做過多贅述。

3.4dHedge

dHedge是一個基于Synthetix合成資產的去中心化基金平臺,在此你甚至可以找到很多優秀的投資策略,現在Kwenta合約和Lyra期權的加入給了dHedge更多的可能性。

作者:太和研究員Calvin

來源:bress_xyz

來源:金色財經

Tags:THESYNSynthetixTIXThe Paradox MetaverseSynth sEURiBTC (Synthetix)TIX價格

TinyRAM是由大名鼎鼎的BCTGTV五人組(EliBen-Sasson,AlessandroChiesa,DanielGenkin,EranTromer.

1900/1/1 0:00:00比特幣為何遭遇拋售?在業內人士看來,美元指數飆升帶來的不僅是全球金融市場的震蕩,還有虛擬貨幣市場的腥風血雨。事實上,今年以來累計跌幅超過80%的虛擬貨幣也不在少數.

1900/1/1 0:00:009?月?20?日,第八屆區塊鏈全球峰會在線上召開,中國萬向控股副董事長兼執行董事、萬向區塊鏈董事長兼總經理肖風在演講中表示,2025?年將會是區塊鏈應用大爆發的起點,屆時.

1900/1/1 0:00:00大家好我是,專注幣圈主流貨幣走勢分析,不高談闊論,只認真寫自己的見解。寧老師語錄:交易的痛苦,一部分在于沒有認知交易紀律,一部分在于想要抓住每一波行情.

1900/1/1 0:00:00DeFi的出現,開啟了數字金融民主化的革命。其中,通過AMM自由創建流動性池極大地增加了ERC-20Token的流動性,并為一些長尾Token解鎖了價值的發現,因而今天在鏈上可以看到各種豐富的交.

1900/1/1 0:00:00美聯儲加息的決議想必大家都已經很清楚了,首先是和預期中的一樣,加息75個基點沒有任何的懸念,這也是在市場預料之中的,因此在加息數據出現后,由于預期利空,市場出現了第一波的反彈.

1900/1/1 0:00:00