BTC/HKD+3.1%

BTC/HKD+3.1% ETH/HKD+2.73%

ETH/HKD+2.73% LTC/HKD+3.78%

LTC/HKD+3.78% ADA/HKD+5.24%

ADA/HKD+5.24% SOL/HKD+4.29%

SOL/HKD+4.29% XRP/HKD+4.74%

XRP/HKD+4.74%DeFi衍生品協議Perennial于12月7日宣布完成了1200萬美元融資,投資機構中不乏PolychainCapital、CoinbaseVentures等知名機構。在中心化機構頻繁出現財務危機,去中心化的DeFi協議多如繁星的今天,這些機構為何還愿意下如此重注?

Perennial運行機制

Perennial本質上提供了一個無需許可的建立衍生品市場的工具,而并非是單純的提供交易市場。Perennial設置了一套衍生品的交易規則,并允許任何人去設置其中的關鍵參數來建立自己的市場。

Perennial提供了一種稱之為點對池的交易模式,每個公開的衍生品市場,都包括了市場建設者、流動性提供者和交易者三個角色。據項目文檔顯示,當前Long-SQTH池就是由Opyn的多簽地址充當運營商。而其他兩個市場:以太坊的多頭和空頭市場,都是由Perennial多簽地址管理。

BBC于去中心化社交平臺Mastodon開通賬號并進行測試:8月1日消息,英國廣播公司(BBC)已于去中心化社交平臺Mastodon開通賬號并將進行為期半年的測試,之后將根據用戶參與度情況和成本等方面考量是否繼續運營在Mastodon。到目前為止,BBC的Mastodon帳戶最多只有幾千名粉絲。

BBC研究與發展部的Tristan Ferne在博文中談到這一舉措時表示,他們決定嘗試分布式和去中心化的社交媒體,因為它認為去中心化網絡更符合BBC的公共服務宗旨。

據悉,Mastodon是一個開源的去中心化的分布式微博客社交網絡,允許任何人基于該網絡建立實例。[2023/8/1 16:11:51]

首先,作為市場的建設者僅會從衍生品市場費用中收取一部分作為收入,而不會被強制要求提供流動性。市場上僅有流動性提供者和交易者兩個角色,對于以太坊多頭市場來說,交易者即是做多以太坊的一方,而交易者的交易對手就是流動性提供者。所以,用戶選擇為多頭市場提供流動性即是看空以太坊,而為空頭市場提供流動性則是看多以太坊。

iZUMi回應:雙重挖礦池的代幣激勵按一定比例分配,未消耗的排放將重新進入礦池提供流動性:6月13日消息,多鏈DeFi協議iZUMi Finance針對Arbitrum生態鏈游MetaLine指控其挪用挖礦獎勵并拋售其代幣做出回應,iZUMi指出,在與被允許啟動雙重激勵挖礦活動的項目合作時,雙重挖礦池的代幣激勵將按一定比例分配,在這種情況下,未消耗的排放將重新進入挖礦池,以提供更深的流動性。

這些未消耗排放產生的收入將分配給veiZi持??有者,該策略已在BNB Chain、Arbitrum和zksync上順利運行一年多,并有效激勵iZi持有者為波動性池提供流動性。[2023/6/13 21:34:31]

Perennial將其稱之為點對池的交易模式,也正是由于市場僅有兩方參與,所以任意一方的盈利都來自于另一方的虧損。在用戶開倉、平倉以及被清算時,均會在下一次預言機喂價時按照新的喂價價格執行開倉、平倉以及清算交易。Perennial表示,此舉旨在防止市場劇烈波動時預言機價格與實際價格出現較大偏差而產生搶先交易。

香港金管局:香港銀行對SVB的風險敞口極少:金色財經報道,硅谷銀行事件持續發酵,香港金管局發言人表示,金管局一直密切留意SVB的事態發展,據該局了解,香港銀行對SVB的風險敞口極少,對香港銀行體系穩定不構成風險。金管局發言人重申,SiliconValleyBank在香港沒有經營銀行業務,只設有本地代表辦事處。它并非認可機構,因此不能在本港經營銀行或接受存款業務。[2023/3/13 13:00:56]

對市場建立者而言,其需要設置的參數包括了利用率曲線、費用結構、杠桿和最大流動性。其中費用結構和最大流動性都比較好理解,關鍵是利用率曲線和杠桿兩個參數。

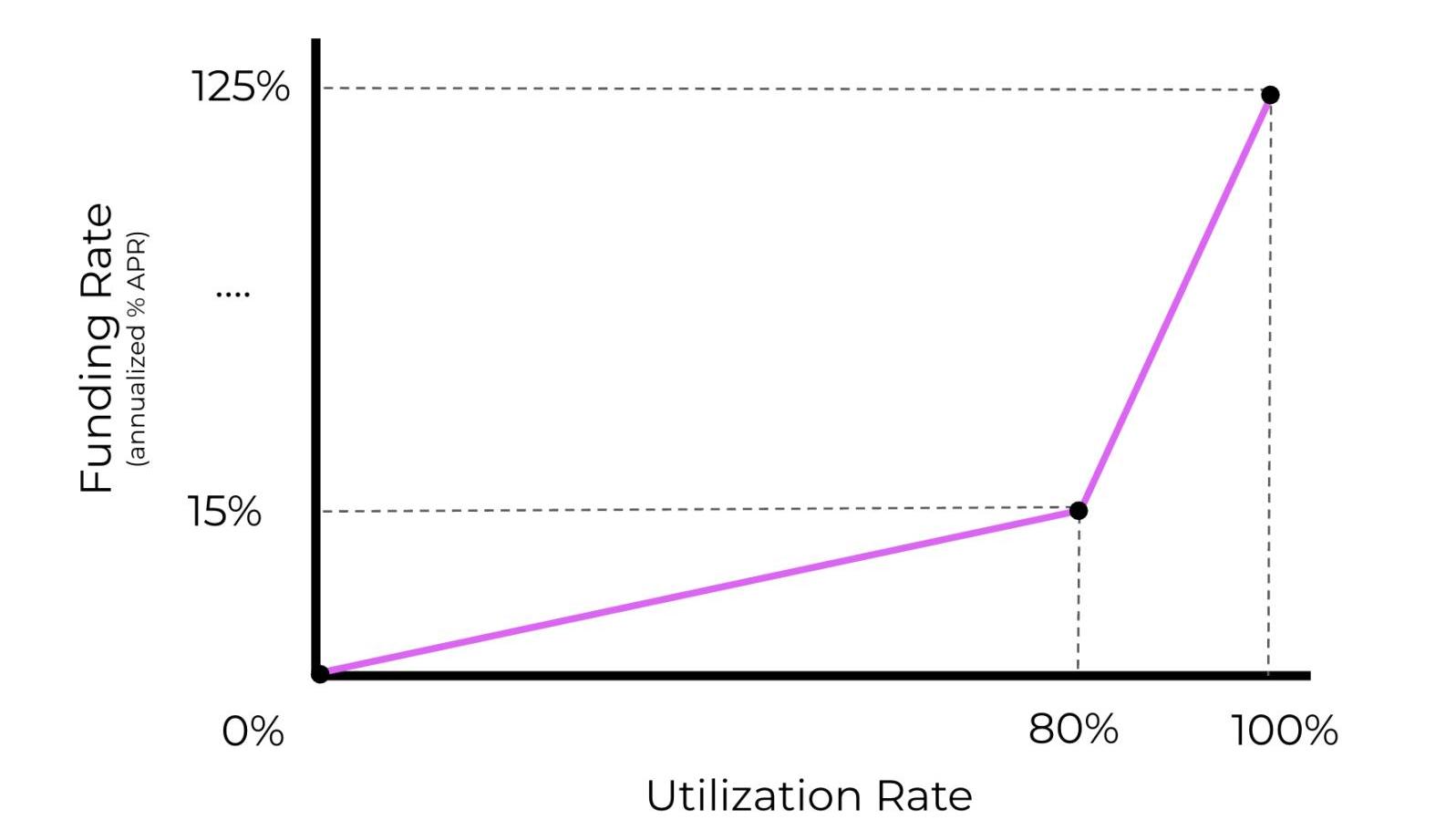

利用率曲線即市場利用率和資金費率之間的函數關系。Perennial表示這項參數參考了Aave與Compound關于借貸利用率和利率的關系,在Perennial中,交易者需要向流動性提供者支付資金費用,而該費用的高低取決于資金利用率,利用率越高資金費用就越高,但在80%前保持較低的增長率,在達到80%之后,為了平衡市場兩邊的流動性,資金費用將大幅升高。

公鏈Canto昨日交易量超越Solana,CANTO 24小時漲幅41.7%:1月25日消息,據DefiLlama數據顯示,Cosmos生態兼容EVM的Layer 1公鏈Canto昨日交易量達6320萬美元,超越Solana。據CoinGecko數據顯示,CANTO Token24小時漲幅41.7%,現報0.311美元。[2023/1/25 11:29:59]

作為市場的建設者,需要設置最低與最高資金費率、目標利用率以及與目標利用率匹配的目標資金費率四個參數來形成利用率曲線。

撰寫本文時,多頭和空頭市場的利用率分別為3.413%和17.947%,資金費率分別為0.007%和0.019%。

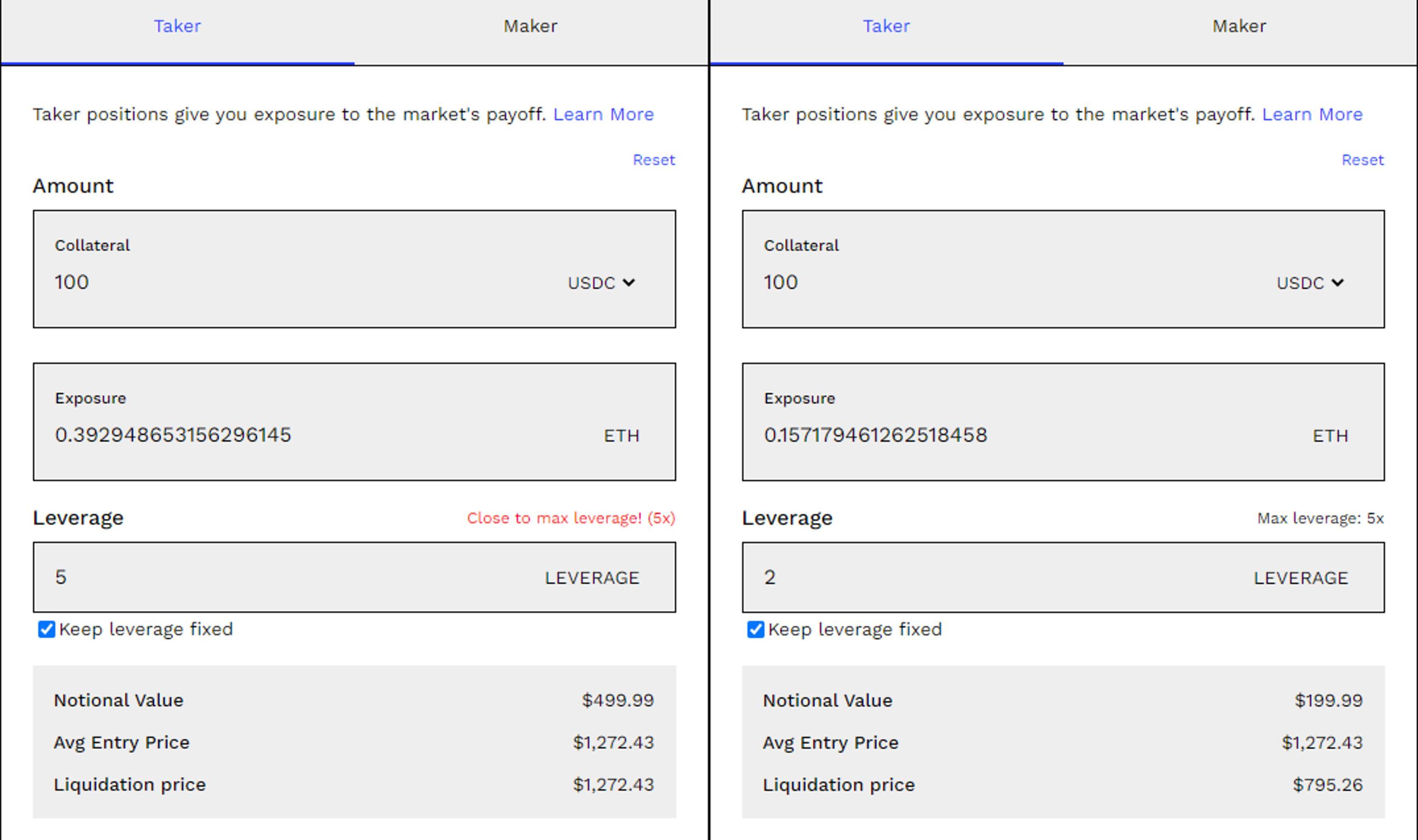

杠桿代表著流動性提供者和交易者可以使用的最大杠桿倍數。在市場中該參數名為「Maintenance」,即用戶的名義頭寸和保證金之間的最低比例。例如將Maintenance設置為20%,則最大杠桿為5倍。

在Perennial中,流動性提供者和交易者分別被稱為Maker和Taker,兩方均可以使用杠桿開倉。開倉使用的代幣為USDC的封裝代幣DSU,用戶只需要使用USDC開倉,協議會自動將USDC轉變為封裝代幣。出現清算時,20%的抵押品將被用于獎勵清算人,Perennial表示當前僅支持整體清算,未來或將加入部分清算模式。

在實際使用中,實際的清算價格并非完全按照杠桿倍數進行計算,而是使用了單獨的計算方式。杠桿倍數僅代表了獲取收益的放大倍數,而當市場與用戶頭寸「背道而馳」時,清算價格會在該基礎上有一定的緩沖空間。

以看多以太坊的市場為例,當選擇5倍的最高杠桿時,用戶的抵押品價值就是名義頭寸的20%,會直接觸發清算,故清算價格就是開倉價格。當杠桿設置為2倍時,價格下跌了37.5%左右就觸發了清算,該數字距離50%仍有一段距離,實際使用中風險較大。

總結

Perennial提供了一個衍生品市場的基本框架,允許自行設置參數來建立市場。交易模式相較于訂單簿以及AMM模式并沒有太多可圈可點之處,而其價值在筆者看來是提供了一個衍生品的底層協議,其他協議可以在此之上設置特定參數的衍生品市場,或基于已有的衍生品市場來制定結構化產品。相比于規則被限制的已有衍生品市場,可定制和平臺化可能是資本選擇押注的重要原因。

責任編輯:Kate

核聚變工業協會?(FIA)?最新發布的報告顯示,過去一年,核聚變領域的私人投資額已經接近30億美元,一年的投資額超過了此前的投資總和.

1900/1/1 0:00:00以太坊的兩個基礎:區塊提議和?MEV-Boost什么是區塊提議者?什么是MEV-Boost,為什么它對今天的以太坊如此重要?為什么我們需要長期的解決方案.

1900/1/1 0:00:00概要 ●?L2不受與L1相同的吞吐量限制。這為L2ValidityRollup帶來更高的TPS。●?StarkNet性能路線圖解決了系統中的一個關鍵元素:定序器.

1900/1/1 0:00:00FTX、Binance、Voyager、Celsius和BlockFi等集中式加密貨幣交易平臺似乎處于監管的灰色地帶——一個助長了不負責任的地帶,并可能損害散戶投資者和整個行業.

1900/1/1 0:00:00這是白話區塊鏈的第1808期原創?作者|day出品|白話區塊鏈FTX爆雷后,業內人人自危,一旦有點風吹草動,投資者首要目的便是從平臺將coin提到錢包,畢竟相對可能面臨的損失來說.

1900/1/1 0:00:00最近由FTX暴雷引發的加密市場崩潰揭示了Web3項目商業模式和代幣設計的脆弱性。本文不會就某個失敗項目展開具體分析,而是關注Web3代幣經濟在下一個采用周期中變得足夠成熟的必要條件.

1900/1/1 0:00:00