BTC/HKD-0.28%

BTC/HKD-0.28% ETH/HKD-0.21%

ETH/HKD-0.21% LTC/HKD+1.39%

LTC/HKD+1.39% ADA/HKD+0.24%

ADA/HKD+0.24% SOL/HKD-0.82%

SOL/HKD-0.82% XRP/HKD-0.38%

XRP/HKD-0.38%去中心化穩定幣賽道市場廣闊,但大都“創業未半,而中道崩阻”,曾經數百億美元市值的LUNA和UST也在短時間內歸零。如今,坐擁37億美金TVL的Curve也開始加入競爭。

近期,Curve發布了穩定幣的白皮書和代碼,從GitHub看,該白皮書完成于10月份,并非最終版本。雖然白皮書中并沒有明確Curve穩定幣的名稱,但從代碼來看,該穩定幣的全稱為“Curve.FiUSDStablecoin”,縮寫為“crvUSD”。CRV的通脹讓人詬病,通過穩定幣的穩定費和PegKeeper的收入,或者可以改善Curve收入不足的問題。

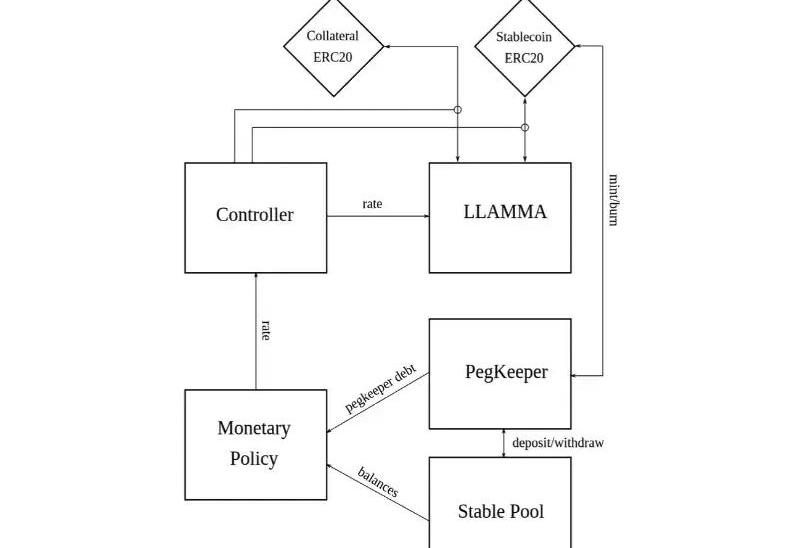

本次白皮書中主要介紹了crvUSD的幾個創新之處:借貸-清算自動做市商算法、PegKeeper和貨幣政策。

瑞銀CEO:認為未來將朝著區塊鏈的方向發展:金色財經報道,瑞銀CEO Ermotti:認為未來將朝著區塊鏈的方向發展。瑞銀集團正在利用人工智能提升客戶服務質量。[2023/6/27 22:02:58]

更加平滑的清算算法LLAMMA

在此前的CRV多空大戰中,巨鯨抵押USDC,從Aave借入CRV做空。當CRV債務的價值升值至USDC抵押品的89%時,這筆借貸開始被清算。盡管各個借貸協議在參數設計上有所不同,但整體思路相差并不大,在預留一定的清算罰金比例和市場波動空間后,盡可能大的增加資金的使用率。當市場上流動性不足時,就會像這次Aave一樣產生壞賬。相關閱讀:《巨鯨做空CRV,Aave耗費百萬買單?鏈上借貸協議為什么會產生壞賬》。

短期集中的巨額清算也會給市場帶來劇烈的影響,如下圖所示,在6月份市場下跌的過程中,MakerDAO中的一筆清算/止損操作,直接讓Uniswap上ETH的市場價格從1300美元下跌到1000美元以下。

美眾議院金融服務委員會民主黨主要成員提倡SEC作為加密貨幣的主要監管機構:5月15日消息,在美國眾議院加密貨幣聽證會休會后,一份泄漏的內部備忘錄在眾議院金融服務委員會民主黨人中流傳,該備忘錄顯示民主黨立法者提倡美國證券交易委員會(SEC)作為監管加密貨幣的主要監管機構。區塊鏈協會政府關系主管 Ron Hammond 表示這不是整個民主黨的立場,只是民主黨在委員會的主要成員。大多數共和黨人與一些民主黨人支持允許 CFTC 暫時監管加密商品現貨市場,包括比特幣與 ETH。共和黨人還支持讓國會加入,為加密證券與商品制定定義,大多數民主黨人則支持大多數代幣都是證券的立場。目前,委員會共和黨人尚未正式提交穩定幣法案提案。[2023/5/15 15:03:17]

Shiba Inu首席開發者:將不再Follow任何Shibarium相關項目:3月6日消息,Shiba Inu首席開發者Shytoshi Kusama在推特上宣布,他將不再關注任何與Shibarium相關的項目,因為該Layer 2解決方案越來越多地被錯誤地用于推廣這些項目。Kusama說他篤信“DYOR”(做自己的研究)。因此,他強調,如果他碰巧提到一個項目,他希望SHIB社區能研究一二,而不是直接盲從他。

此外,Kusama已經證實,他通過最近發布的Shibarium接收表格看到了數千個項目提交信息。他們都希望與SHIB合作。Kusama上周日在推特上表示,“很多很棒的項目”將加入即將發布的Shibarium測試版本。Shytoshi承諾在周末發送電子郵件回復這些提交的信息。(U.Today)[2023/3/6 12:45:21]

為了減少清算過程帶來的影響,crvUSD采用了這種更為平滑的清算算法LLAMMA,這也是crvUSD最主要的創新。

數據:本周有13個的加密貨幣上漲超過了10%:金色財經報道,在CoinMarketCup上列出的 21863 種加密資產中,本周有13個的加密貨幣上漲超過了10%。本周下跌最大幣種包括 chiliz (CHZ) 下跌 24.16%,chain (XCN) 下跌 16%,algorand (ALGO) 下跌 12.67%。

目前,加密貨幣的全球交易量為 368.4 億美元,而USDT占據了其中的 267.8 億美元。BTC的全球交易量約為193億美元,ETH交易量約為 43.8 億美元。[2022/11/28 21:06:03]

首先,crvUSD仍然是通過超額抵押的方式發行的,但采用了一個特殊用途的AMM來代替傳統的借貸和清算流程。當達到清算閾值時,清算并不是一次性發生的,而是一個持續的清算/去清算的過程。

國際貨幣基金組織呼吁加強對非洲加密市場監管:11月28日消息,國際貨幣基金組織(IMF)呼吁加強對非洲加密貨幣市場的監管,據悉,非洲加密貨幣市場目前是世界上增長最快的市場之一。由于FTX的崩潰及其對加密貨幣價格的連鎖反應,國際貨幣基金組織表示,這促使人們再次呼吁加強消費者保護和對加密行業進行監管。

根據國際貨幣基金組織的數據,撒哈拉以南非洲地區25%的國家已對加密貨幣進行正式監管,而三分之二的國家實施了一些限制措施。另一方面,喀麥隆、埃塞俄比亞、萊索托、塞拉利昂、坦桑尼亞和剛果共和國已經禁止加密貨幣,占撒哈拉以南非洲國家的 20%。肯尼亞、尼日利亞和南非擁有該地區最多的加密用戶。[2022/11/28 21:05:27]

例如,以ETH為抵押品,借入crvUSD。當ETH的價值足夠高時,和傳統抵押借貸一樣,抵押品并不會發生改變。當ETH價格下跌,進入清算區間后,ETH開始隨著下跌被逐漸賣出。在跌破區間后,則全部為穩定幣,繼續下跌不會發生變化,也和其它借貸協議相同。但是,在中間的清算區間,若ETH出現上漲,則Curve會用穩定幣幫助用戶重新買入ETH。若在中間的清算區間內波動,那么就會不斷的重復清算和去清算的過程,不斷賣出和買入ETH。

這個過程類似于在AMM中提供流動性后的無常損失對沖,如在Uniswap上提供ETH/USDC的流動性。當ETH上漲時,ETH被動賣出,要使自己在提供流動性過程中幣本位的資金不發展劇烈變化,只能在市場上買入ETH;同樣,ETH下跌時,再賣出ETH進行對沖。

相比MakerDAO等一次性清算的借貸協議,若發生清算后市場反彈,在MakerDAO中,用戶手里只剩下清算后的一點殘值,而在Curve中則會在上漲過程重新買入ETH。

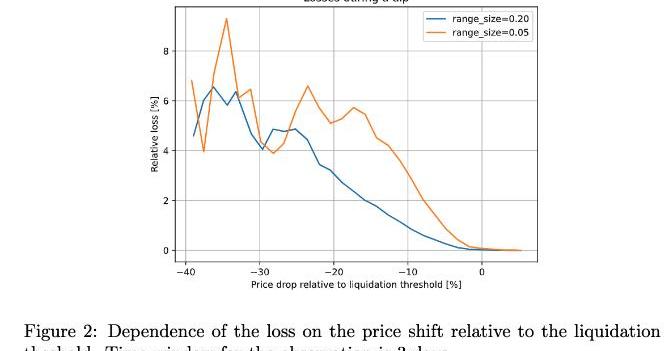

在Curve團隊做的測試中,當市場價格跌至清算閾值以下10%,并重新上漲后,在3天的時間窗口內,用戶抵押品的損失僅1%。

雖然這種算法確實能夠降低用戶在極端行情下遭到清算的損失,甚至在價格回升后將損失控制在很低的范圍內。但也并非完全沒有缺點,可能會更容易進入清算。例如,以相同的條件在Aave和Curve上抵押ETH借入穩定幣,當價格波動較小時,Aave上的頭寸可能不會被清算,但Curve上可能遭到了清算和去清算的過程,用戶存在少量損失。

自動穩定器和貨幣政策

由于有足夠的抵押品,crvUSD的價格可以錨定為1美元。但二級市場中價格是波動的,crvUSD的價格會在1美元附近小幅波動。

當crvUSD的價格由于需求增加而處于錨定價格以上,也就是高于1美元時,PegKeeper可以無抵押地鑄造crvUSD,并將其單邊存入穩定幣兌換池,使crvUSD的價格下跌。即使鑄幣過程沒有抵押,但可以由流動性池中的流動性提供隱性抵押支持。

當crvUSD的價格低于1美元時,PegKeeper可以撤回部分crvUSD的流動性,讓價格恢復至1美元。

PegKeeper在這個過程中等于是在高于1美元時賣出了crvUSD,在低于1美元時買入了crvUSD,會有利可圖,并維持了crvUSD的價格穩定。

類似的錨定機制在Frax的AMO中也有采用,可以避免MakerDAOPSM機制中心化穩定幣的影響。

貨幣政策則控制著穩定器的債務與crvUSD供應量之間的關系。例如,當債務/供應量大于5%時,可以改變參數,激勵借款人借入并拋售穩定幣,并迫使系統燃燒dst。當債務/供應量較低時,激勵借款人歸還貸款,使系統增加債務。

思考與總結

雖然白皮書中抵押品的例子是ETH,但Curve上更重要的是穩定幣池中的資產。若能將3pool等池的LP代幣用于抵押品,將可以提高資金利用率。

Curve團隊本身控制著大量的veCRV作為投票權,能夠引導crvUSD與3pool等池間的流動性,方便crvUSD的冷啟動,這是其它穩定幣項目不具有的優勢。

Curve并沒有打算為穩定幣發行新的治理代幣。當前Curve作為DEX,其中主要交易對的交易手續費僅為0.05%或0.01%,收入有限。穩定費和PegKeeper的引入可能改善Curve的收入情況。

大多數借貸協議都是采用的Chainlink的預言機,而Curve采用了自己DEX中的價格預言機,所以可能只有Curve上已有的資產才能作為抵押品,也節省了在預言機上的花費。白皮書例子中的ETH已經包含在tricrypto池中。

由于Curve是在交易的基礎上做的借貸,如果根據流動性控制每種代幣能夠借入的上限和清算閾值,那么理論上可以完全杜絕清算不及時產生的壞賬。

Tags:CRVUSDETHVUSDCVXCRV幣usdt幣圈Coinbase Wrapped Staked ETHVUSD價格

Curve穩定幣設計白皮書的中英文參照版本,加入一些輔助理解的中文注釋,也修正了一些原版的拼寫錯誤,供大家參考學習.

1900/1/1 0:00:00導語 本文不重在講述ZK技術的技術細節,而在于盡可能多的描繪ZK的應用方向,ZK技術的迭代仍在持續進行中,但是技術的落地需要應用來承載.

1900/1/1 0:00:00過去與現在 大家普遍對創作者經濟走過Web1和Web2、邁進Web3的理解是:從只有OGC到PGC到增加UGC,從少數資源主導到互聯網大眾平臺主導到去中心化,從觀看者到參與者到擁有者.

1900/1/1 0:00:00在本文中,我們將討論去中心化自治組織(DAO)的估值框架。盡管本文基于公司金融的理論,但引入了DAO原生估值概念.

1900/1/1 0:00:00CurveFinance,以其穩定幣兌換和多幣池設計而聞名的DEX協議最近宣布了其穩定幣設計。其設計的2個最重要的支柱是LLAMMA和PegKeeper。LLAMMA代表借貸清算AMM算法.

1900/1/1 0:00:00群組式學習和項目式學習為何重要DAO最大的設計挑戰之一是,圍繞共同的使命或目標創建一個活躍的、共同參與的社區。沒有明確使命或共同目標的DAO,最終會陷入重點缺失和社區凝聚力耗盡的狀態.

1900/1/1 0:00:00