BTC/HKD-2.57%

BTC/HKD-2.57% ETH/HKD-1.49%

ETH/HKD-1.49% LTC/HKD-1.91%

LTC/HKD-1.91% ADA/HKD-3.16%

ADA/HKD-3.16% SOL/HKD-4.72%

SOL/HKD-4.72% XRP/HKD-3.44%

XRP/HKD-3.44%FTX的暴雷給原本就日漸冷清的加密市場再潑了一盆冷水。用戶對中心化交易所的信任程度迅速降低,提幣運動此起彼伏。為留住用戶和資金,CEX們紛紛發布儲備金證明,以自證清白。Vitalik也發文討論了償付能力證明,從技術角度解答和展望了如何實現更安全的CEX。本文將結合對Vitalik文章的解讀、各家CEX的證明方案和各方提議,討論CEX如何自證清白并繼續發展。

1.用技術手段證明償付能力

證明CEX擁有償付用戶取款的能力就基本上等同于證明了它沒有挪用用戶的存款。這需要證明一個不等式:CEX控制的資產總和>=所用用戶存款總和。除了公布這兩個數值以外,CEX還需要證明不等式的左右兩邊的數字都是真實的,即資產屬于且一直屬于交易所,它沒有篡改用戶的存款余額。

各類技術手段都圍繞著證明這兩點而開展。對于資產證明,中心化機構需要提供其持有的鏈上地址,并對其進行驗證和審計。常見的做法是提供數字簽名以證明其對鏈上地址的所有權。這個做法難度不大,被普遍采用。當前的討論集中在負債證明上,各家交易所近期紛紛公布的默克爾樹MerkleTree資產儲備證明就是最典型的負債證明。

1.1將默克爾樹用于負債證明

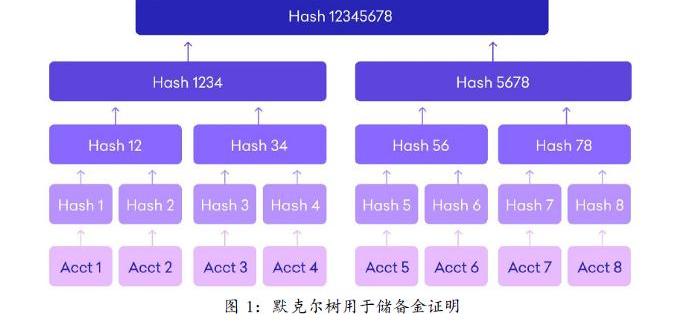

默克爾樹是區塊鏈中非常常見的數據結構。它是一種典型的二叉樹結構,由一個根節點、一組中間節點和一組葉子節點組成。默克爾樹的每個更高一級的中間節點都是它下方的兩個中間節點的哈希,經過這樣的逐層計算得到最后的根節點。所以根節點包含了所有葉子節點的信息。底層數據的任何變動,都會傳遞到其父節點,并逐層傳遞到根節點。它常用來快速證明某個集合中存在或者不存在某個特定的元素、比較大量數據是否完全相同、尋找修改位置等。

Bitfinex與Tap Global合作開發加密貨幣萬事達信用卡:1月25日消息,金融科技公司Tap Global已經與Bitfinex達成合作,并成為“卡即服務”(CAAS)B2B產品的第一個客戶。

Tap基于云的產品使Bitfinex能夠為其用戶提供預付萬事達卡。該卡還提供特定商家的獨家優惠、免年費等優惠。利用萬事達卡,Bitfinex的歐洲用戶可以立即將加密貨幣轉換為歐元,可以在接受萬事達卡的任何地方使用。

Tap Global由Arsen Torosian創立,受電子貨幣法規的保護。Tap還與數字資產托管人BitGo合作,提供高達1億美元的加密貨幣保險。

Tap首席執行官David Carr評論說:“我們很高興將這種B2B產品添加到Tap的產品中,并期待支持Bitfinex等創新企業。使其可無縫轉換和使用加密貨幣資產,而不受到傳統銀行系統的阻礙。\"(financefeeds)[2023/1/25 11:29:49]

CEX使用默克爾樹建立用戶賬戶資產余額的匿名化且不可篡改的集體快照,從而證明它們沒有篡改用戶的余額。最基本的方法就是把每個用戶的用戶名/UID與它的余額一起做哈希計算并作為葉子節點從而構成默克爾樹。如果用戶發現用自己的余額和默克爾樹上的路徑無法計算出正確的默克爾根,即可判定交易所挪用用戶資產。

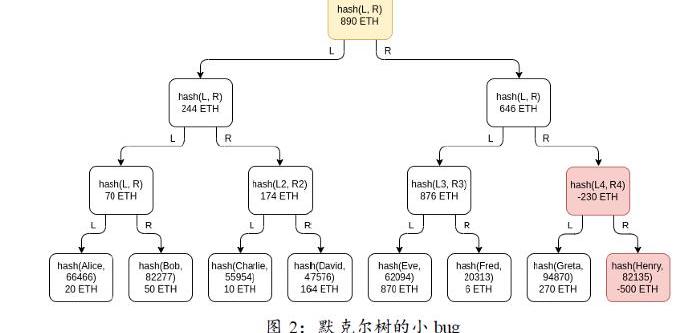

不過正如Vitalik所言,一般的默克爾樹有個小Bug。因其不能幫助用戶識別負值,所以不能直接用于儲備金證明。如下圖所示,如果一個交易所的客戶存款總數是1390枚ETH,但是它挪用了500枚ETH,所以它的儲備只有890枚ETH。這個CEX會對外宣稱用戶存款總數是890枚ETH。為了掩蓋挪用用戶資產的行為,它可以在樹的某個位置上添加一個由它本身控制的假賬戶,賬戶余額為-500ETH。經過哈希計算后,不管是正數還是負數都會出現一串很沒有規律的數字,其他用戶無法分辨。利用這個假賬戶得到的默克爾樹會完美包含其他用戶的余額信息,導致用戶驗證的結果總是正確。審計公司可以發現這個漏洞,但若是它與交易所聯合作惡,默克爾樹將形同虛設。

芝商所推出3種元宇宙參考匯率:金色財經報道,芝商所(CME Group) 計劃推出三種元宇宙加密資產的參考利率和實時指數,使投資者能夠使用傳統金融中常用的方法更可靠地跟蹤定價數據。 從1月30日開始,CME Group和CF Benchmarks將推出Axie Infinity (AXS)、Chiliz (CHZ)和Decentraland (MANA) 的參考匯率。參考匯率和指數非可交易產品,而是CME Group加密貨幣產品。

AXS、CHZ和MANA的參考匯率和實時指數將使用至少兩個加密貨幣交易所的定價數據計算,包括Bitstamp、Coinbase、Kraken、itBit和LMAX Digital。資產的參考利率將以美元計價,并于倫敦時間每日下午4 點公布。[2023/1/6 10:24:36]

針對負值問題,Vitalik在文中提出了名為默克爾總和樹的改進方案。默克爾總和樹的每個節點都包含余額和哈希這2個信息。底層葉子節點是各個用戶的余額和用戶名哈希。在每個較高層節點中,余額是下面兩個節點余額的和,而哈希值是下面兩個節點整體信息的哈希,即對這兩個節點的余額和哈希值一起做哈希運算。將余額單獨顯示出來,有助于用戶識別負值,從而暴露CEX挪用用戶資產的行為。如上圖所示,Greta在做自行驗證時,會發現Henny的余額為負;Eve和Fred都會發現Greta和Henny余額的總和為負。這會導致他們3人驗證不通過。

經過改造后,交易所使用默克爾樹發布儲備證明的過程如下。

朝陽區政府與中國人民銀行數字貨幣研究所簽署戰略合作協議:金色財經報道,9月3日,以“數字經濟構建新發展格局”為主題的2022數字經濟發展大會在國家會議中心舉行。朝陽區人民政府與中國人民銀行數字貨幣研究所簽署戰略合作協議。下一步,雙方將充分發揮數字人民幣賦能政府數字化轉型的作用,推進數字人民幣相關產業及政策在朝陽區加速落地,積極探索法定數字貨幣、金融科技等相關技術研究與應用,提升金融服務實體經濟能力。[2022/9/4 13:07:10]

●生成默克爾樹證明:交易所委托外部審計公司或由其本身對所有用戶余額進行快照,然后將其匯總至默克爾總和樹。

●驗證:審計師對比并核實交易所控制的余額是否大于等于默克爾樹所提供的數目。由此證明客戶的資產是否有全額準備金所支持。用戶可自行核對,若用戶的用戶名和余額數值在默克爾樹中,且計算過程中未出現負余額,則證明交易所沒有篡改用戶余額,也就是沒有挪用用戶資產。

1.2默克爾樹的改進方案

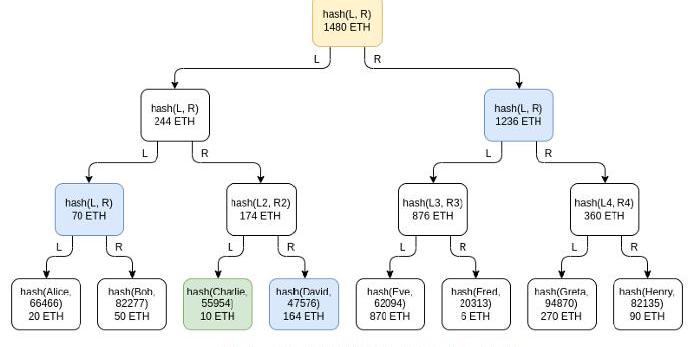

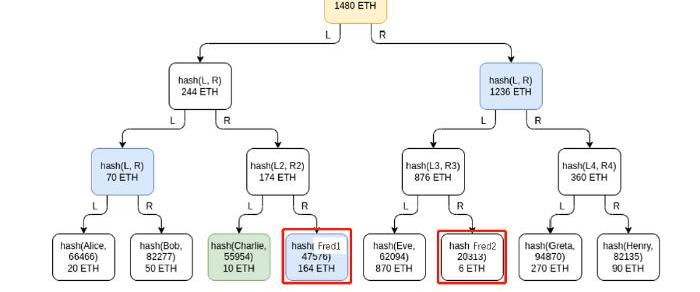

用默克爾樹證明用戶余額仍然有一個小小的缺點,那就是會暴露隱私。如下圖所示,Charlie自行驗證時,CEX必須告訴他David的余額、Alice與Bob余額之和、樹的右半邊所有用戶余額之和。盡管用戶得知了這些信息后也不會做出有危害性的行為,但是對于交易所和被暴露余額的用戶來說,隱私的泄露總不是一件讓人舒服的事。

針對這個問題,BitMEX提出了一種簡便的解決方法。他們將一位用戶的賬戶余額隨機拆分成幾份,再把每一份都隨機填入Merkle樹的一個底層葉子節點。這樣暴露出來的用戶的余額都只是碎片化的,可以在一定程度上緩解隱私問題。比如圖中的Fred,他的賬戶被拆分成2個部分,Charlie不知道他到底有多少存款。只是如果真有人想通過多個賬號來獲取他人信息,他需要付出更多的努力,但還是能做到。

以太坊基金會發布官方《主網合并公告》并推出100萬美元漏洞賞金激勵措施:8月25日消息,以太坊基金會官方網站發布協議支持團隊最新的《主網合并公告》,除了確定世界標準時間2022年9月6日上午11:34:47升級Bellatrix、TerminalTotal Difficulty觸發預計在2022年9月10日至20日之間之外,以太坊基金會還宣布將原漏洞賞金激勵計劃擴大四倍升至100萬美元,旨在鼓勵社區在9月8日之前發現The Merge中存在的潛在問題和Bug。

此外,以太坊基金會提醒節點運營商必須同時運行執行層和共識層客戶端,才能在TheMerge期間和之后在網絡上正常運行。[2022/8/25 12:46:42]

要想完全解決隱私問題,可以引入ZK-SNARK。正如V神文章里提到的,用所有用戶的余額生成默克爾樹,使用ZK-SNARK來證明樹中的所有余額都是非負的,并且加起來是某個聲稱的值。如果我們使用哈希來加強隱私,那么給每個用戶的默克爾樹路徑將不會透露任何其他用戶的余額。或者是用所有用戶的哈希用戶名和余額建立一個多項式,并對其做出KZG多項式承諾。交易所證明它知道這個多項式。用戶驗證的方法是以他的余額作為多項式上的一個點,讓交易所計算多項式在此處的取值,并以此生成一個見證,用戶驗證承諾、取值和見證之間的對應關系。在KZG承諾中,多項式、承諾、見證都有對應關系,不能任意偽造,這一點和默克爾樹一樣。它不需要提供“姐妹節點”作為證明的依據,可以在不泄露隱私的情況下完成證明。

a16z:投資Flowcarbon因相信鏈上碳信用將成為金融架構關鍵部分:金色財經報道,a16z在其官方網站發文解釋了投資Flowcarbon的原因,其中指出,鏈上碳信用是一個創新原語,可以作為一種可組合金融工具集成到現有的 DeFi 生態系統中,并被 web3 建設者創造性地用于提出激勵氣候積極行為的全新方式。Flowcarbon 的 GNT 完全由鏈下信用的實時價值支持,可以用作抵押品、協議金庫資產、穩定幣儲備或抵消鏈上碳信用額。鏈上碳信用額將成為金融架構關鍵部分,推動打造一個零碳未來。[2022/5/25 3:40:36]

1.3各類方案的總結和不足

這里先對基本默克爾總和樹、BitMEX方案、ZK-SNARK默克爾樹、KZG多項式承諾做出總結和比較,如下表所示。前兩種方法操作簡單,盡管有隱私暴露的風險,但在目前看來沒有重大隱患,已經足夠應用在實際中。后兩種方法中要使用ZK-SNARK證明加法計算,這會給交易所帶來額外的操作,所以增加了操作的成本。KZG多項式承諾的方法更高級,但是交易所計算承諾的過程資源消耗大,涉及大量橢圓曲線點運算,所以可能暫時還不會獲得采用。以上所有方法用戶都不需要有搜索操作,且都容易驗證。

這些負債證明的技術方案與較為普遍采用資產證明方案,都還沒有解決以下幾個問題:

第一,這些負債證明方案都需要用戶來監督,但如果自行驗證的用戶太少,不足以檢查出交易所的作惡行為。需要持續教育用戶,提高用戶的自覺性。另一種方法是由交易所之間互相監督。大型交易所可在其他交易所注冊一定數量的賬戶,存放少量資產以驗證其負債證明。

第二,資產證明和負債證明都不是實時的證明,交易所完全可以在做資產證明之前通過借貸的方式獲得資金,應付檢查,隨后再歸還。解決這個問題有兩種方法,其一是可以約定一個固定時間,各大交易所同時進行審計;其二是可以進行不定期的突然審計。這兩種方法都可以壓縮資金拆借的時間。

第三,證明的過程依賴值得信任的審計公司,但如果審計公司與交易所勾結,其后所有技術手段都會失效。

第四,這一點是最關鍵的,這些方案都沒有強制的約束力。交易所可以在資不抵債的狀態下運行。尤其在熊市中,如果短期的經濟壓力大到了讓交易所撐不到下一個牛市,挪用用戶資金就成了自然而然的舉措。

2.半中心化的CEX

前文說到的各種證明,都是用于證明CEX沒有作惡,但是CEX仍然擁有作惡的能力。如果我們更進一步,用技術的約束讓交易所從沒有作惡變成無法作惡,那么用戶的信任就會恢復,甚至是增強,加密生態圈也會更繁榮。

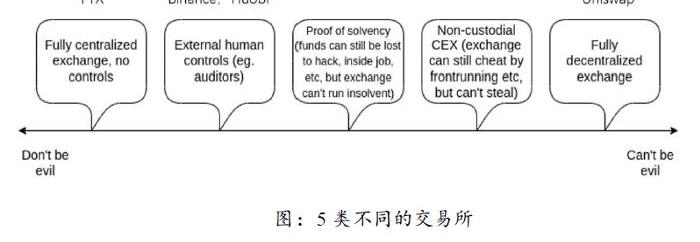

Vitalik按照對用戶資金的控制程度和作惡的便利程度將交易所分為5類。當前交易所主要是其中的3類。下圖左起第1類交易所完全控制用戶的資金,沒有措施監督和阻止它挪用用戶資金。在FTX暴雷之前,幾乎所有CEX都是這樣的。現在大多數CEX是第2類,交易所控制用戶的資金,但有外部的人為控制措施來監督。大多數DEX屬于第5類,交易所完全不控制用戶的資金,所以也就沒有能力作惡。

V神指出CEX與DEX不是二元對立的,在完全的中心化和完全的去中心化之間,存在半中心化CEX的中間地帶。它們可以繼承傳統中心化交易所高效率的交易系統,并由如多重簽名私鑰持有者、驗證者等分散交易所的權力,從而降低交易所作惡的可能性。它們就是V神文章里的第3類和第4類交易所。

第3類交易所仍然托管用戶的資金,但是它不能在資不抵債的情況下運行。此類交易所尚未出現。如果要實現,需要對它進行一些限制。這里做出一點暢想,可以要求CEX將資產存放在幾個固定的由多重簽名控制的地址上,或者用MPC技術將私鑰拆分為幾份。通過實時或高頻率償付能力檢測來監控交易所資金狀態。常規情況下只需要CEX本身控制的私鑰完成簽名即可調動資金。若檢測出資不抵債/單筆轉出比例過高/連續轉出等情況,其他私鑰持有者可以啟動緊急模式并集體拒絕交易,以達到凍結賬戶的效果。這種方式是用多個私鑰持有者來降低了CEX的中心化程度,從而降低其作惡的便捷性。這類交易所可能是未來CEX的演進方向。

此類交易所若要繼續發展,還需要審計工作再上一個臺階。未來審計的可信度、速度和自動化程度都需要提高,才能承接住這些交易所的需求。

第4類交易所就不托管用戶的資金了,只是使用中心化的交易系統。用戶的資金托管在智能合約中。DYDX可以視為這類交易所的代表。它利用自己的交易系統在鏈下撮合交易,將交易結果壓縮打包后提交到以太坊主網上。它即利用了中心化交易系統的便利性,又獲得了以太坊這個結算層的安全性。現在它的V4版本遷移到了Cosmos生態上,其底層是專為它量身打造的區塊鏈,但中心化交易+去中心化結算的范式沒有改變。這一類交易所需要有低成本高安全性的底層區塊鏈作為保障,且在處理跨鏈問題上不如一般的CEX方便,故不太可能成為CEX的演進方向。

3.借鑒傳統金融

正如XResearchDAO的分析師Wilson在文中所言,現階段的中心化加密貨幣交易所存在著內部權限過大、資產保管不透明、收益放大沖動、不受外部約束等弊病。要解決這些問題,依靠技術進步只是一條路線,另外一條路線就是建立一整套合理的制度安排來拆分和限制CEX的權限。

當前的加密市場很像早期金融業的混業經營階段。CEX是集各項金融職能于一身的綜合型機構,一方面提供場內交易委托和撮合,也全權托管客戶充值的各類代幣資產,還提供各類理財服務。多種業務也意味著多種權限,而當一個機構的權力太大時,它會不會憑借此謀取私利就只在一念之間了。

下一階段加密市場必然有構建更安全交易模式的需求,借鑒歷經數十年實踐驗證及完善至今的證券業制度不失為一條捷徑。證券行業形成了規范化的交易制度,包括:

●由第三方存管機構存管客戶的交易結算資金。

●由證券登記結算機構集中提供證券的登記、托管與結算。

●由證券經紀商接受客戶委托并代為買賣證券證券,提供融資和融券服務。

●由證券交易所完成交易信息的場內訂單撮合。

證券行業通過這樣一套多方協作和制衡的制度,避免了單一機構作惡造成系統性風險的局面。而以上4項功能,全都由CEX完成,這就大幅度加重了單點故障的危害性。所以有必要結合加密資產交易的特點,借鑒傳統金融分業經營的模式,讓多個相互獨立的機構承擔當前加密貨幣交易所的多種功能,從而實現分權和制衡。

這種借鑒絕非容易,它存在以下困難:

●分業經營意味著CEX交出很多權限,可能會降低其盈利能力,所以CEX自身沒有意愿這么做。

●這需要監管的介入,但該如何制定規則還需探索,且出臺法律法規較為耗時。

●各國的監管規則可能不一致,這會不會導致加密市場的割裂尚不明確。

●更多的制度約束也意味著可能會出現更高的管理成本,這些成本都會轉嫁到用戶身上。

不過可以確定的是,加密資產若能成為主流資產,上述轉變就一定會出現。多一點耐心和自我保護措施,更規范的CEX正在路上。

本期播客主持人DanSmith與Blockworks的研究人員Sam、Matt和Westie一起.

1900/1/1 0:00:00Uniswap官方在12月21日宣布與加密支付公司MoonPay達成合作。其合作方式為用戶可以在Uniswap網頁端中使用信用卡、貸記卡、銀行轉賬的方式購買加密貨幣,其底層由MoonPay支持.

1900/1/1 0:00:00傳統巨頭沒辦法再忽視Web3的崛起,作為在自身領域獲得了最多的資源也是最有能力率先探索神秘的Web3世界的公司,從DeFi、NFT到元宇宙,巨頭紛紛開始向能和其本身業務掛上鉤的方向探索.

1900/1/1 0:00:001、整體來看: RCM價格橫盤,在0.4u左右書的價格基本穩定,購買0.62BNB,日租金0.008BNB寶箱逐步出現.

1900/1/1 0:00:002022年是充滿驚喜的,不是嗎?至少我沒想到……一個排名前三的交易所犯下歷史上最嚴重的欺詐行為之一最大的加密貨幣基金是一個大規模的過度杠桿化騙局最大的區塊鏈之一歸零并被國際刑警組織通緝但我們應該.

1900/1/1 0:00:00文章重點:? 雖然Web3浪潮興起于歐美地區、又在亞洲和中東等地區得到了極大關注,但相比于這些「供大于求」的市場,真正自下而上地從需求端擁抱Web3的是拉美地區.

1900/1/1 0:00:00