BTC/HKD+0.24%

BTC/HKD+0.24% ETH/HKD-0.29%

ETH/HKD-0.29% LTC/HKD+0.35%

LTC/HKD+0.35% ADA/HKD+0.57%

ADA/HKD+0.57% SOL/HKD+0.21%

SOL/HKD+0.21% XRP/HKD+1.3%

XRP/HKD+1.3%TLDR:

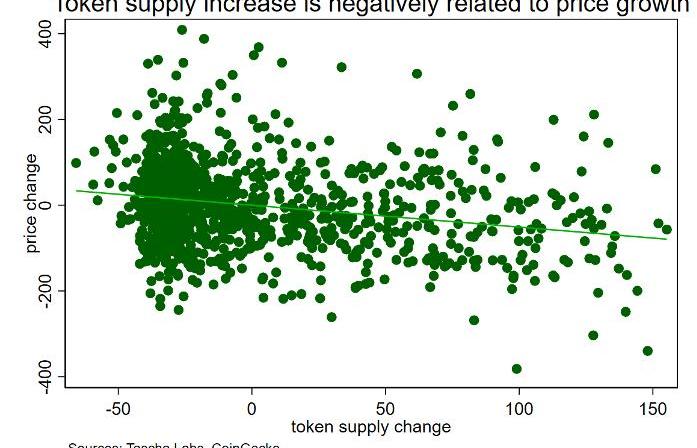

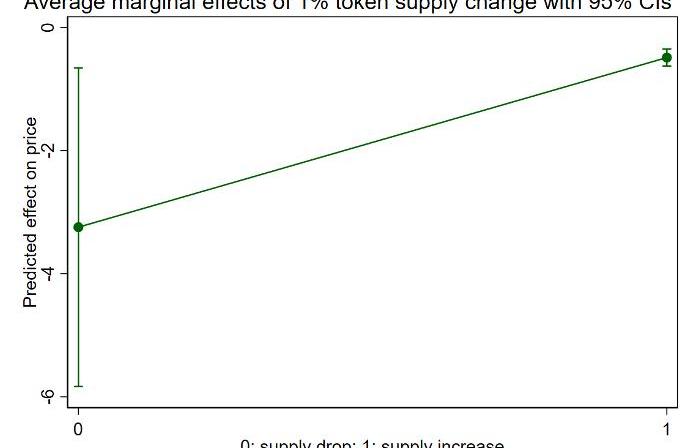

代幣供應量與價格變化呈負相關,平均供應量增加10%,代幣價格大約會下跌5%。供應量減少對價格的影響比供應量增加強5倍。供應變化在熊市中價格影響更大。無論代幣是否有最大供應上限,效果都一樣。1、代幣供應是否影響價格?

2、如果是的話,影響有多大?

下面的數據來自過去三年市值最大的1000個代幣,這些數據可能會讓你大吃一驚。

第一個問題的答案是肯定的。在其他條件相同的情況下,供應增長->價格下降。

第二個問題的答案是:大約是供應增長率的一半。

2020—2022年,按市值計算的前718個代幣的數據顯示:代幣的總供應量增加10%,平均價格就會下降約5.1%。

去中心化流動性質押協議Diva上線Operator測試網:8月14日消息,據官方消息,去中心化流動性質押協議Diva上線Operator測試網,是第一個由分布式驗證器(DVT)支持的以太坊流動性質押解決方案。DivaOperator節點通過有效執行驗證職責來增強以太坊,連接到以太坊后其使用MPCDKG與其他Diva節點協調進行密鑰管理,并使用Diva的DVT協作進行驗[2023/8/14 16:24:36]

換句話說,代幣供應量的增加可以提高代幣的市值上限。

考慮一下這個問題,因為從理論上講,這不應該發生。

如果市值代表了整個項目的估值,那么不管是分給1000個還是100萬個代幣,總市值都不應該改變。或者代幣的數量對項目的整體價值并不重要,是這樣嗎?

在股票市場上,有一個眾所周知的相關現象"股票分割溢價"——當一家公司拆分股票時,其市值往往會上升,盡管理論上它不應該有任何影響。

火必發文回應不實謠言:將持續構建去中心化金融體系:3月29日消息,火必發布了一篇名為《心中有火,路在遠方!》的文章回應了近期出現的一些刻意抹黑火必的不實言論。具體包括“將pGALA黑客事件造謠為火必真幣加P”、“將正規合規的現貨期貨行為造謠為發行假幣”、“將極端的市場波動造謠為插針收割用戶”、“將一般民事訴訟事件造謠為以欺詐罪起訴”等。火必表示,對相關不實言論勇敢說”不”,火必仍然保持的開放的心態接受行業的意見與建議,同時會根據這些建議不斷優化與改進,做一家有態度、負責任、思進取的加密資產交易平臺。火必還指出,火必一直在推動加密行業與全球政府和監管機構的合作,渴望和所有行業同仁一起,致力于建立透明的指導方針以監管加密貨幣行業,并繼續建設去中心化金融體系。火必希望能夠和廣大行業從業者共同維護行業秩序,抵制惡意言論,做Web3.0世界有力的建設者![2023/3/30 13:33:49]

為什么會這樣?

a16z公布首批Optimism代表名單,含GFX Labs和6所高校學生社團:2月15日消息,a16z宣布代表a16z參與投票的Optimism基金會第一批代表名單,名單由7名代表組成,包括GFXLabs以及南加州大學、卡耐基梅隆大學、普渡大學、北卡羅來納州立大學、佐治亞理工學院、東北大學6所高校的區塊鏈協會。每位代表將獲得100萬枚OP委托授權,預計在3月底前完成。

a16z網絡運營官Ross Shuel表示,a16z根據9個關鍵標準對潛在代表進行評估,并與被選代表簽署法律協議,不會控制委托投票,如果沒有罕見的法律例外,委托授權將至少維持6個月。目前,a16z第二批Optimism代表已開放申請。[2023/2/15 12:08:17]

一個適用于代幣和股票的原因是:當價格降低時,它減少了買家的進入障礙->需求增加->持有人基礎增長->流動性上升->價格上漲。

V神:曾使用TornadoCash向烏克蘭捐款:金色財經報道,以太坊創建者Vitalik Buterin公開承認使用Tornado Cash為烏克蘭捐款。Vitalik Buterin澄清說,他使用Tornado Cash來保護資金的接受者,而不是他自己。Buterin在評論Twitter討論時概述了合法的Tornado Cash使用案例和財務隱私的好處,包括在不通知俄羅斯政府的情況下向烏克蘭捐款,Buterin說他已經使用該協議向烏克蘭進行了私人捐款。(cryptobriefing)[2022/8/10 12:14:13]

但顯然,這種效應在加密貨幣中比在股票中更強。為什么?

因為項目經常使用新代幣來進行空投和獎勵,以激勵/吸引新用戶,即直接增加持有人,甚至不需要通過二級市場。

這對項目的代幣策略有奇怪的影響。

STEPN APE鞋盒已申領1963枚,該系列當前地板價為2.7ETH:7月18日消息,據Dune Analytics的數據顯示,STEPNAPE鞋盒已申領1963枚。截至發稿,該系列當前地板價為2.7ETH,24小時成交額1352.64ETH。此前報道,APE鞋盒已于7月16日18時向BAYC持有者空投。此外,Genesis/OG/Enhancement用戶快照時間為7月17日18:00。[2022/7/18 2:20:30]

例如,當項目多發行10%的代幣時,它可以將其中的一半給現有的持有者,例如作為質押收益,這樣他們就不會出現太大的損失,并將另一半給潛在的新用戶以激勵他們采用。

這可能是一個可行的方法來增加采用率和市值,而不損害與現有持有人的關系。請注意,這可能只適用于健康的項目,因為健康的項目擁有穩定的持有人基礎和人們想要使用的真正產品。

關于代幣供應和價格之間的這種關系還有很多其他細微差別:

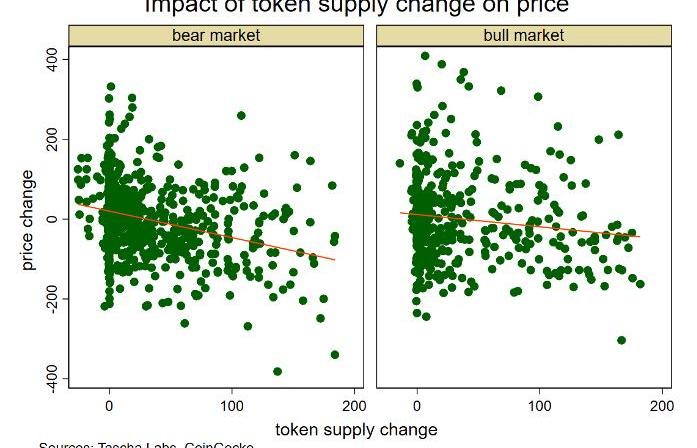

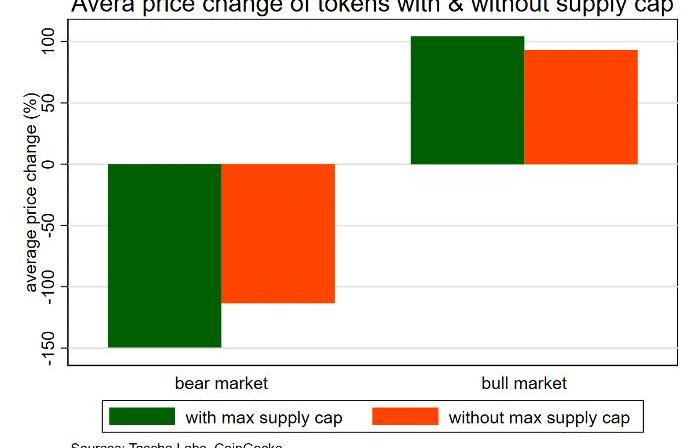

市場是牛市還是熊市重要嗎?

很重要。

在牛市中,供應擴張對價格的影響較小。原因很直觀——牛市中的需求較高,有助于抵消供應的影響。

在熊市中,10%的供應增加會導致平均7%的價格下跌。

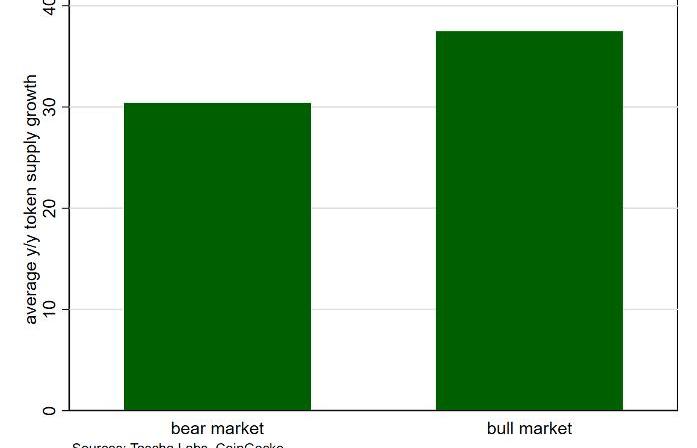

項目團隊顯然意識到了這一點——今年的整體代幣供應增長已經全面降低。年均代幣供應量增長率比去年下降了7個百分點。

盡管如此,到2022年平均供應增長率仍為30%。是大是小取決于你的觀點。

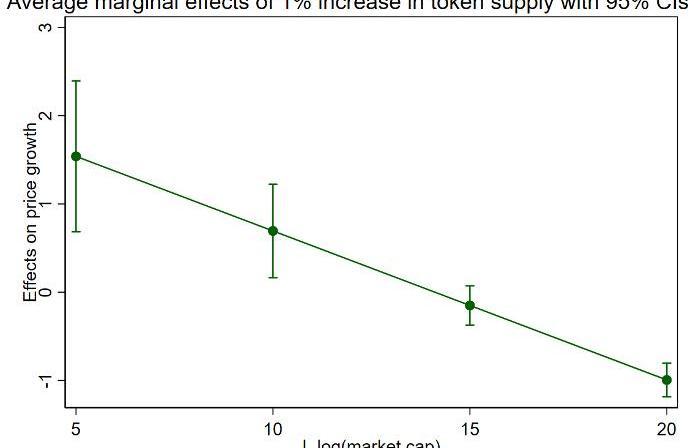

代幣的規模重要嗎?

重要。

供應增長和價格之間的負面關系似乎只適用于更成熟的代幣/更大的市值。

對于小型代幣,增加供應量實際上可能導致更高的價格增長。

為什么?

因為正如一開始提到的,增加供應和讓代幣進入更多的人手中有助于增加流動性和二級市場的交易需求,這反過來又會促進價格。

對于小市值代幣來說,這種效應似乎更占主導地位。但一旦你的市值超過幾百萬美元,它就越來越不明顯了。

我們談論的代幣供應是正增長還是負增長重要嗎?

這個也很重要。

供應縮減對價格的影響比供應擴張要強,實際上強得多。10%的代幣供應縮減->32%的價格上漲。而代幣供應量增加10%->價格下跌4.9%。

不能確定這是基于什么理由,但一個猜測是加密貨幣投資者喜歡減少供應--代幣燃燒和回購的敘事本身就創造了額外的需求,并反射性地加強了對價格的影響。

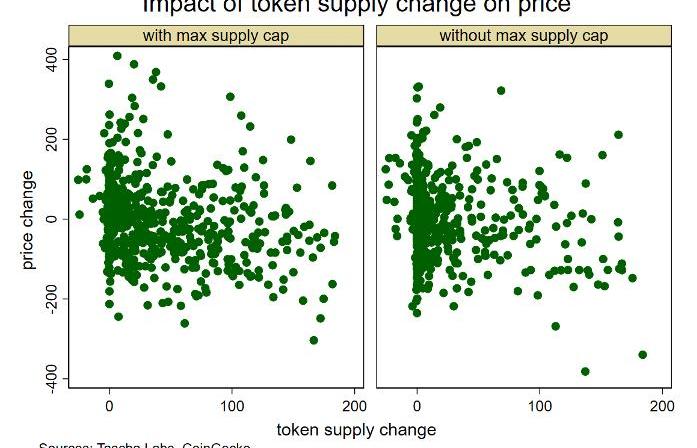

代幣是否有最大供應上限重要嗎?

不太重要。

供應增長和價格增長之間的關系并沒有改變,無論代幣在未來是否有有限的供應上限。

具有諷刺意味的是,有硬性供應上限的代幣與沒有硬性供應上限的代幣相比,在熊市中平均跌幅更大。這種差異具有統計意義。

一些我認為可能的原因:

1、有硬供應上限的代幣可能會不成比例地吸引更多的投機持有人。

源于比特幣的2100萬上限,有限的供應已經成為一個加密貨幣Meme。許多加密貨幣投資大師和有影響力的人在他們的代幣購買建議清單中把它作為一個不可忽略的因素。投機者更關心他們的建議,而不是項目的實際情況。

但投機者并不是真正的用戶。他們的持有量比經常使用該產品的人更不穩定。當你吸引更多的投機性持有者時,你會吸引更高的價格波動。

2、這可能反映出項目的代幣經濟學設計缺乏考慮。

固定供應上限有很多限制,這使得它很難成為項目的理想選擇。

但這對投資者來說很簡單而且很有吸引力。任何項目團隊,無論他們是否考慮過代幣供應應該如何發展,都至少可以做一個固定的上限,而不必自己解釋。

結果是,在過去的周期中,有固定上限的代幣實際上比沒有固定上限的代幣有更高的供應增長——固定上限在表面上是一個很好的解決方法,可以隱藏供應管理中的許多草率行為。

明確地說,這是一個復雜的問題,取決于許多因素:項目的階段,它的目標,商業模式,產品,等等。

是的,供應會影響價格,但這只是代幣經濟學難題的一個部分。?

Tags:TORTERDIVA加密貨幣storj幣未來價值BeFaster Holder TokenDIVA Protocol加密貨幣交易所排名

這是白話區塊鏈的第1822期原創?作者|五火球教主出品|白話區塊鏈上篇我們展望了宏觀,公鏈,DeFi現貨幾個方面,這篇來看看DeFi衍生品,NFT.

1900/1/1 0:00:00近日cvxCRV/CRV降至0.86引發大量關注,旋即Convex也表態將會推出新方案應對。在今年年中Convex的競爭對手Yearn和StakeDAO發布了新版本的veCRVwrapper,從.

1900/1/1 0:00:00MarsBitCryptoDaily2023年1月3日 一、?今日要聞 三名GeminiEarn用戶已針對Genesis和DCG提起集體訴訟據CoinDesk報道.

1900/1/1 0:00:002022年可能會因為加密貨幣交易平臺FTX的崩潰以及其創始人兼前首席執行官SamBankman-Fried因欺詐被捕而被人們銘記.

1900/1/1 0:00:002022年NFT市場 2020年-2022年NFT交易量及市值情況2020到2022年,NFT行業在短短2年內經歷了許多變化.

1900/1/1 0:00:001月10日,由MarsBit主辦,香港創新產業園區數碼港、G-Rocket高諾國際加速器、element協辦的「POW’ER香港Web3創新者峰會」在港舉辦.

1900/1/1 0:00:00