BTC/HKD-0.61%

BTC/HKD-0.61% ETH/HKD-2.67%

ETH/HKD-2.67% LTC/HKD-2.83%

LTC/HKD-2.83% ADA/HKD-4.26%

ADA/HKD-4.26% SOL/HKD-3.75%

SOL/HKD-3.75% XRP/HKD-5.5%

XRP/HKD-5.5%前言?

FTX暴雷事件余波未止,去中心化和透明度越來越受到關注。交易活動從CeFi遷移到DeFi不是“是否”的問題,而是一個“何時”的問題。

該文將關注衍生品DEX的創新功能,上篇內容詳見《以GMX為例,詳解鏈上永續合約協議的創新之道》。

背景

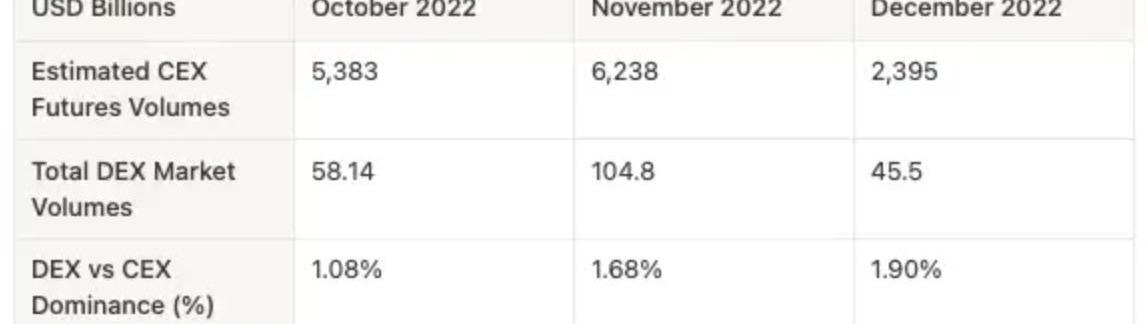

中心化交易所的崩潰導致中心化交易所進行自我托管/鏈上交易的去風險化,可以從2022年10月至2022年12月期間DEX與CEX在市場中的主導情況看出。

來源:TheBlock,Defillama,ByteTrade

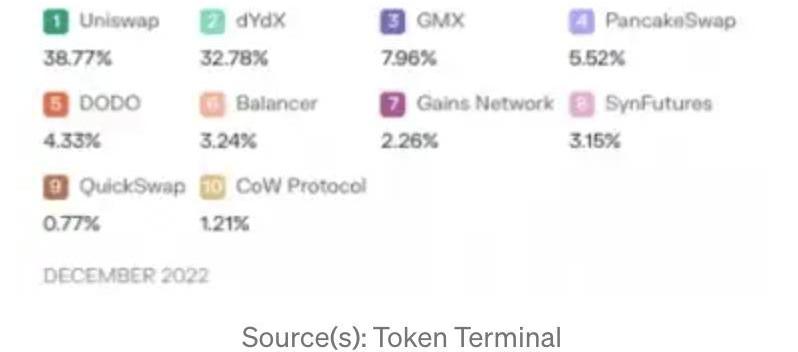

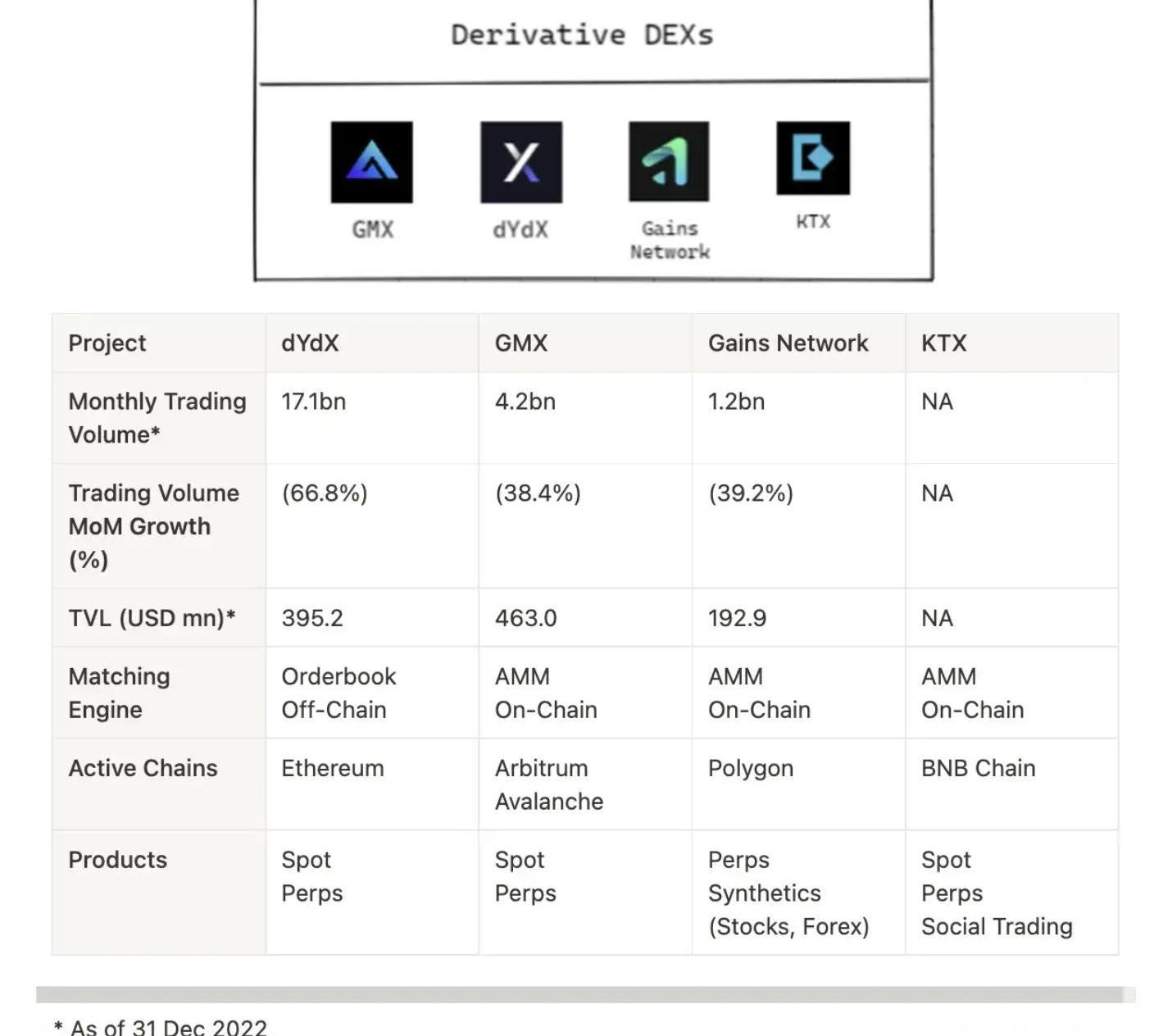

雖然大多數鏈上交易量仍發生在Uniswap等現貨DEX上,但鏈上衍生協議的交易量和TVL也在增加。

?要點速覽

衍生品DEX正在實施的創新功能包括:在dYdX上的交叉保證金,混合或100%穩定幣AMM池,KTX上的社交交易。

dYdX上的交叉保證金允許交易者開立多個頭寸,這些頭寸使用相同的抵押品。衍生的DEX利用兩種AMM設計:1)混合型(穩定幣+資產)

2)100%的穩定幣。

KTX采用混合AMM設計,并計劃利用社交交易來平衡平臺上的OI偏差。去中心化的期權協議以點對點的模式運作。在“點對點”模式中,流動性的管理方式與現貨類似。流動性提供者將資產存入一個池子,然后交易者可以在該池子中買入期權。期權的整合仍然有限,衍生品DEX和期權協議之間最可能出現的期權整合是進行資產價格對沖。“必要性是發明之母”。鏈上將會有更多DeFi的采用與更多的交易,協議將更有可能能夠共同協作。

Decentraland將通過Inworld在其元宇宙平臺引入人工智能驅動的NPC:8月10日消息,元宇宙平臺Decentraland宣布與虛擬角色開發公司Inworld達成合作,擬利用其技術在平臺內引入人工智能驅動的NPC(非玩家角色)。Decentraland將允許創作者在虛擬世界里自主設計NPC,包括配置背景故事、環境信息和動機,以及控制語言風格、聲音、性格等。[2023/8/10 16:18:35]

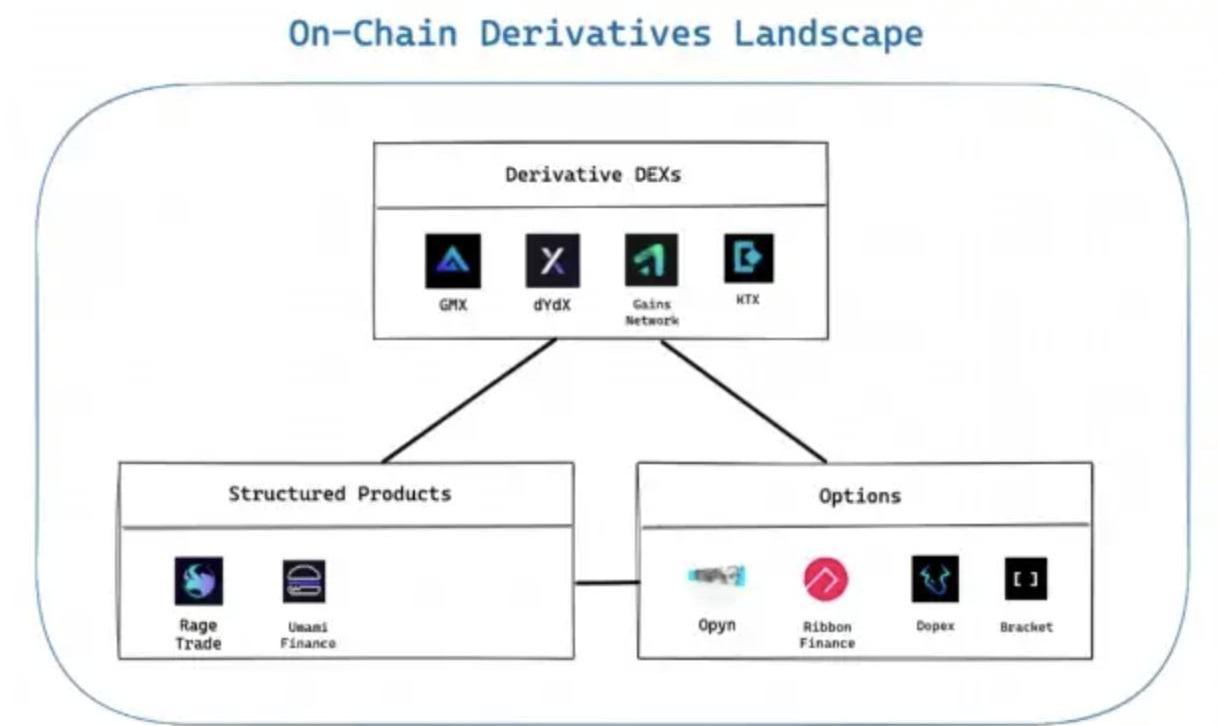

在傳統金融中,衍生品是金融資產,其價格來源于基礎資產(股票/債券/商品)。

衍生品DEX

本文將重點關注DEX為用戶提供的一些有趣功能上。

存入合同地址的資金只會用作原本的目的

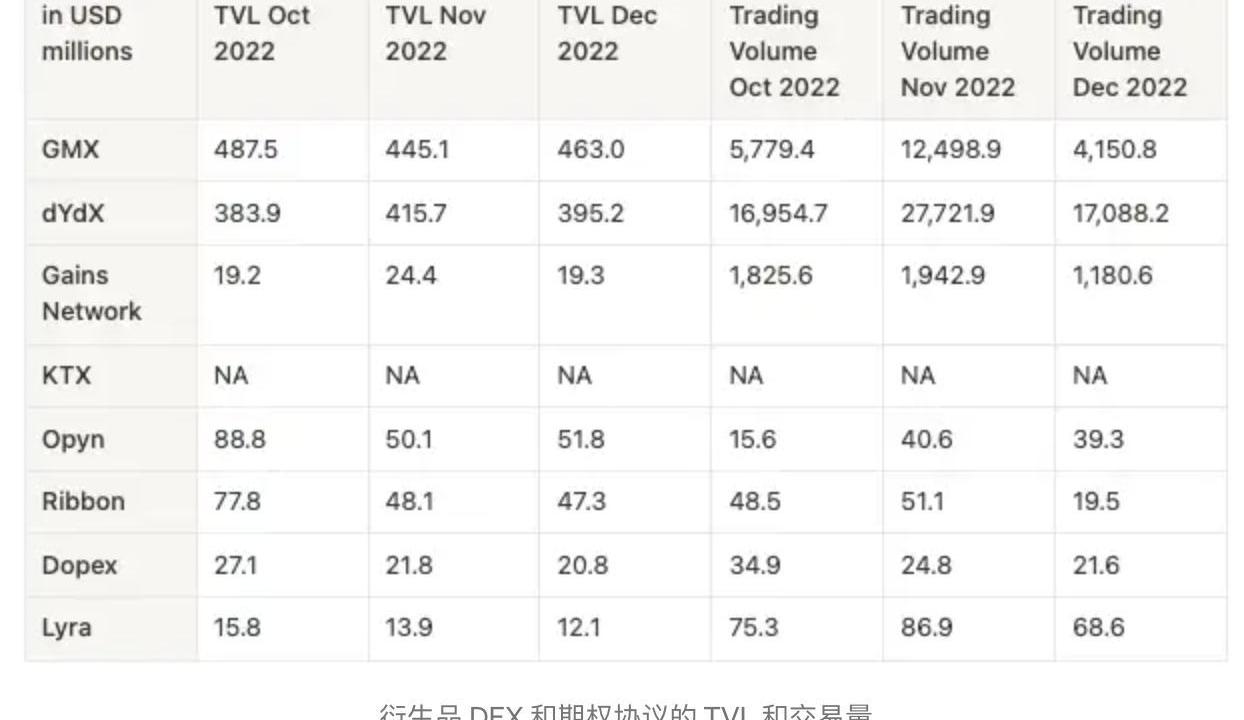

衍生品DEX在2022年12月經歷了交易量的下滑。然而,行業內發生的創新使人們保持樂觀。

交叉保證金?

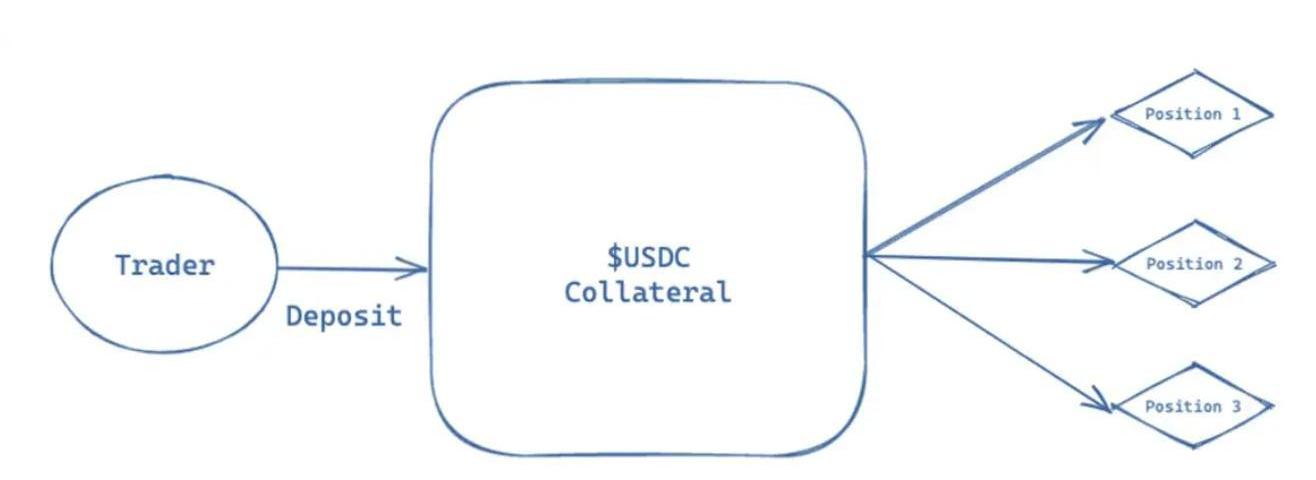

在眾多DEX中,交叉保證金是由dYdX在開倉時專門使用的。與逐倉保證金相比,交叉保證金允許交易者開立共享相同抵押品的多個頭寸。

交叉保證金圖解

整個賬戶的保證金要求是每個頭寸的保證金要求之和。

單一頭寸的保證金計算如下:

初始保證金要求=ABS(SxPxI)

數據:一鯨魚從Uniswap中移除流動性賣出392萬枚ARB:6月10日消息,據Lookonchain監測,一鯨魚從Uniswap中移除流動性,取出556萬枚ARB(566萬美元),并以2262枚ETH(397萬美元)賣出了392萬枚ARB,平均售價為1.01 USDT,目前還持有303萬枚ARB。該鯨魚在3月27日收到的ARB,當時價格是1.15 USDT。[2023/6/10 21:28:25]

維持保證金要求=ABS(SxPxM)。

備注:S是位置的大小,P是預言機的價格,I是初始保證金要求,M是維持保證金要求。

因此,有了交叉保證金的概念,計算一個賬戶的保證金只需計算所有頭寸的總和。

總初始保證金要求=Σ(ABS(SxPxI))

總的維護保證金需求=Σ(ABS(SxPxM))。

盡管交叉保證金更靈活,但對于喜歡逐倉保證金的交易者來說,它略顯麻煩。在dYdX上,逐倉保證金只能通過創建獨立賬戶(使用新的錢包地址)來實現。

AMM?

dYdX運營一個鏈外訂單簿撮合引擎,而GMX、GainsNetwork和KTX這樣的協議使用AMM來促進訂單的執行。

衍生品DEX利用兩種AMM設計:

1)混合型(穩定幣+資產)

2)100%穩定幣。

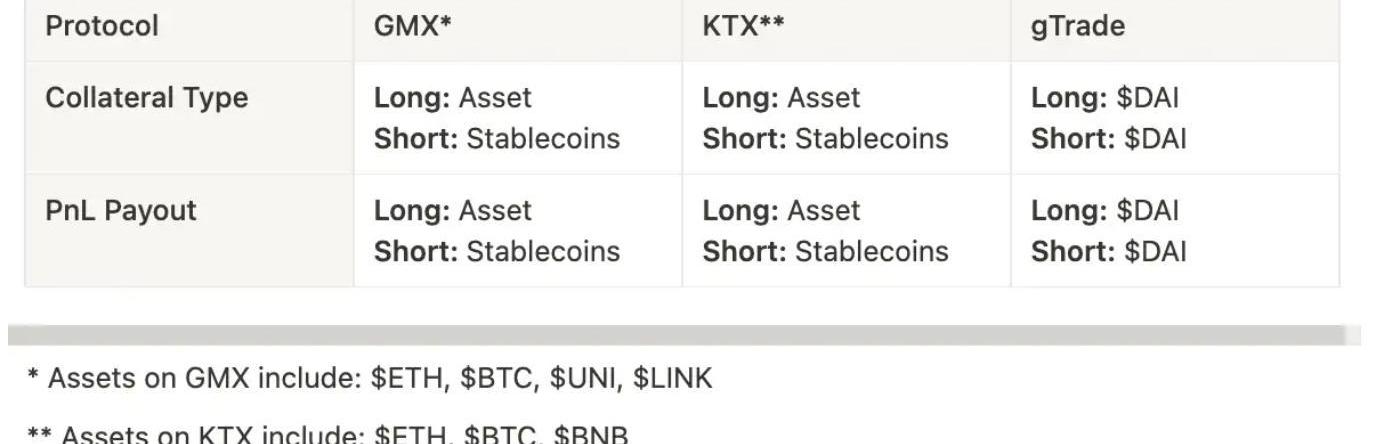

GMX和KTX利用一個混合的,即“50%穩定幣+50%藍籌資產”的多資產池來促進交易。KTX目前在BNBChainTestnet上,讀者可以在這里試用該協議。

資料來源:KTX

距離在ETH合并還剩30000個區塊:金色財經報道,距離ETH合并到權益證明(POS)之前,還剩30000個區塊。[2022/9/10 13:21:24]

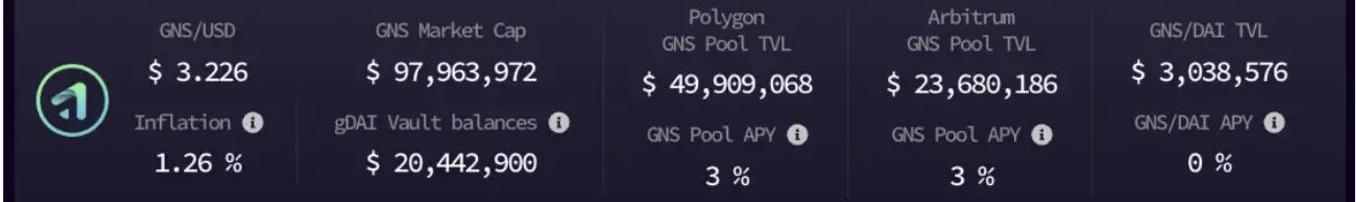

另一方面,GainsNetwork利用100%的DAI金庫來促進交易。

在GainsNetwork上,無論是哪種交易對,都使用DAI抵押品進行交易。杠桿是合成的,由DAI金庫、GNS/DAI流動性和GNS代幣支持。DAI從金庫中取出,以支付交易者的PNL或從其PNL為負的交易中獲得DAI。

在下面的表格中,列出了兩種設計之間的一些主要區別:

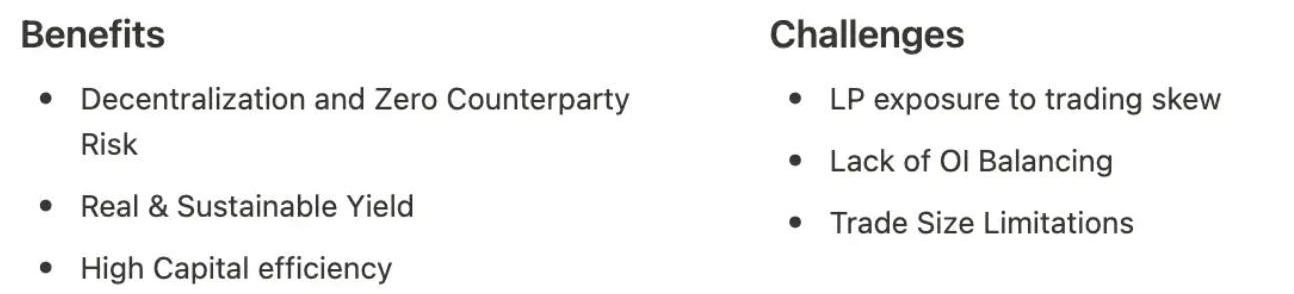

GMX和KTX將為用戶提供高達50倍的交易資產的杠桿。通過使用混合設計,像MMX和KTX這樣的協議受限于池中每個單獨資產的數量。關于這兩種AMM設計的好處和挑戰,總結如下:

?社交交易

GMX和KTX的LP面臨著基礎資產價格波動的挑戰。一些協議,如RageTrade和UmamiFinance,已經著手解決這一挑戰。然而,很少有AMM衍生品協議試圖緩解平衡OI方面的挑戰。

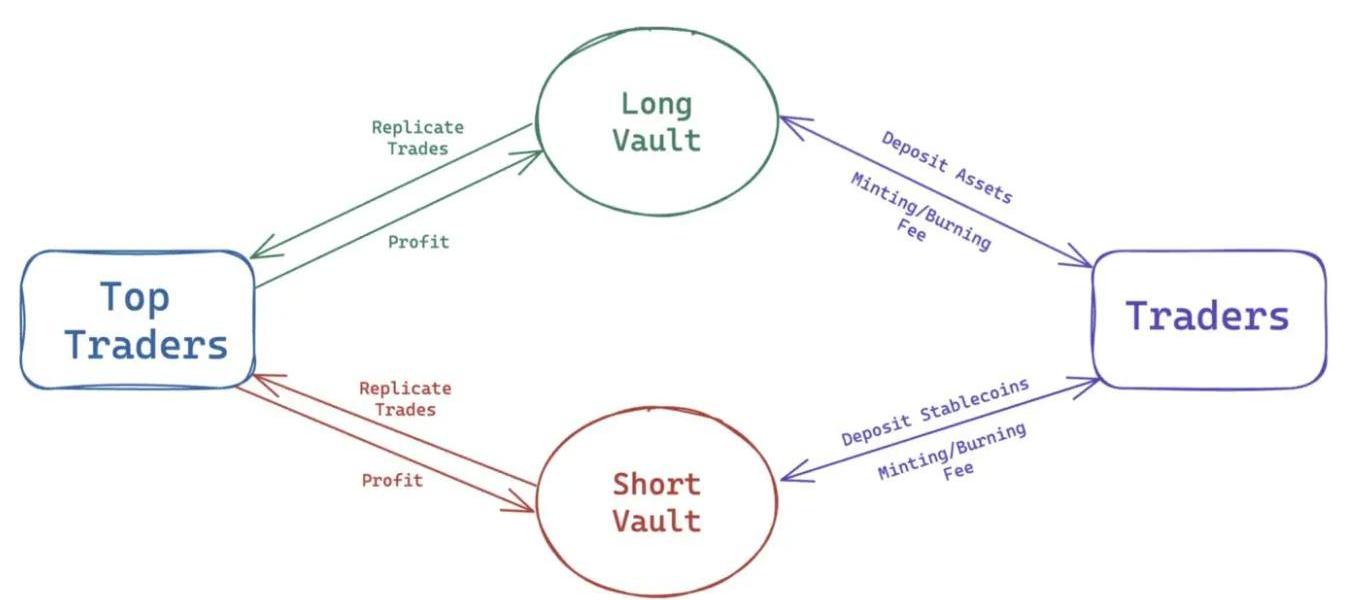

KTX的目標是通過社交交易建立一個內部OI平衡機制。

安全團隊:NFT項目Daisuki的Discord服務器遭到攻擊:金色財經報道,據CertiK監測,NFT項目Daisuki的Discord服務器遭到攻擊,聊天已被鎖定,并且存在釣魚鏈接,請社區用戶不要點擊、鑄造或批準任何交易。[2022/8/13 12:23:34]

資料來源:KTX

KTX社交交易邏輯圖解

這個功能還沒有發布,但社交交易的邏輯可以分解為以下幾點:

1.根據總交易量、總PnL(%)和PnL(美元),從KTX的交易競賽中選出頂級交易員。這些交易者將被劃分為空頭和多頭交易者。

2.交易者可以通過將資產/穩定幣存入多頭/空頭金庫并鑄造收據代幣來參與社交交易。

3.社交交易金庫的交易規模將有限制。

4.金庫收據的造幣/銷毀費用也將根據KTX當前的OI進行調整。例如,如果有更多的交易偏向于多頭,那么交易者向多頭金庫存款的費用就會更高,為協議上的OI創造一個自然平衡機制。

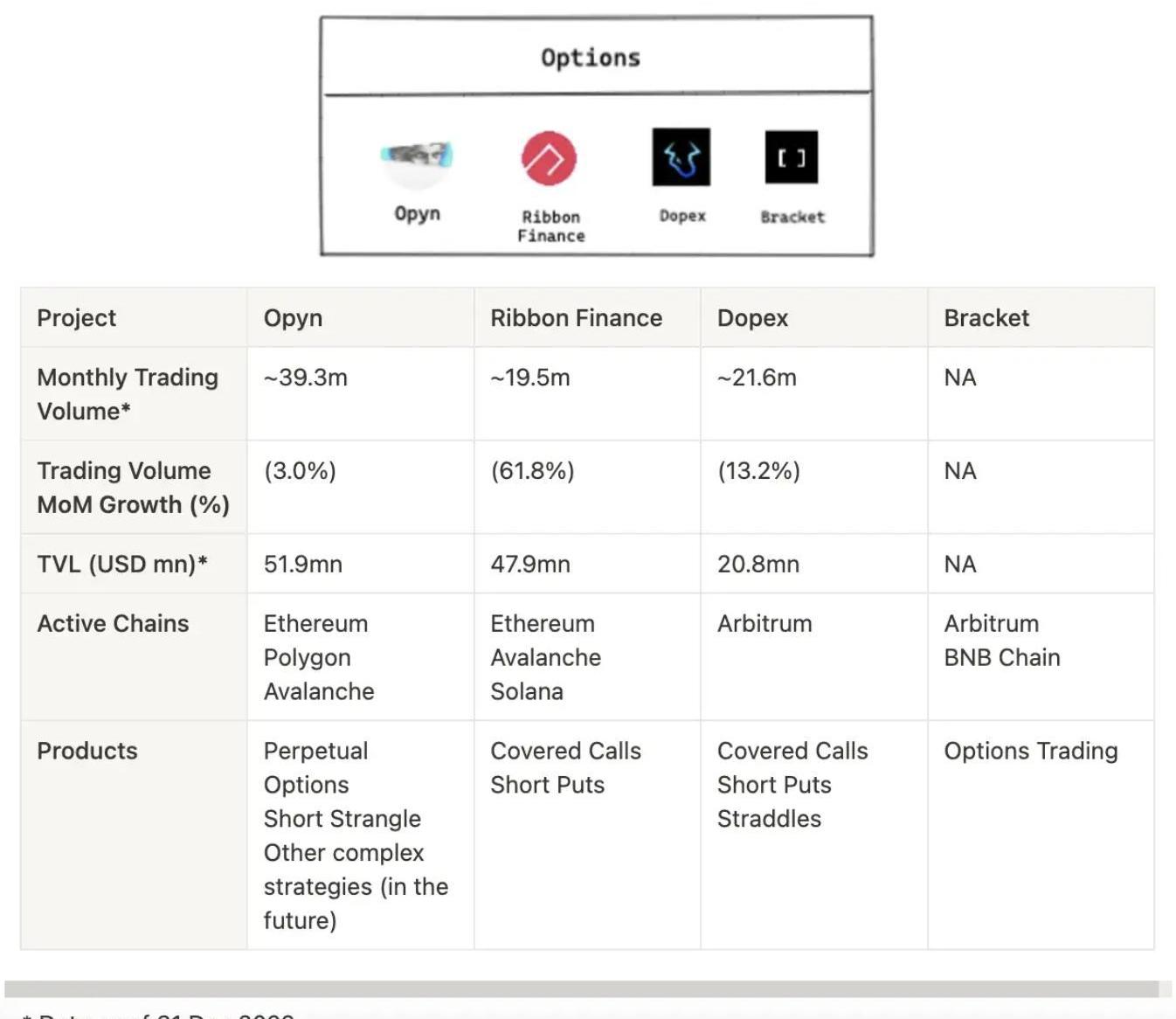

期權

期權是給予其買方以特定價格買入/賣出相關資產權利的合同。

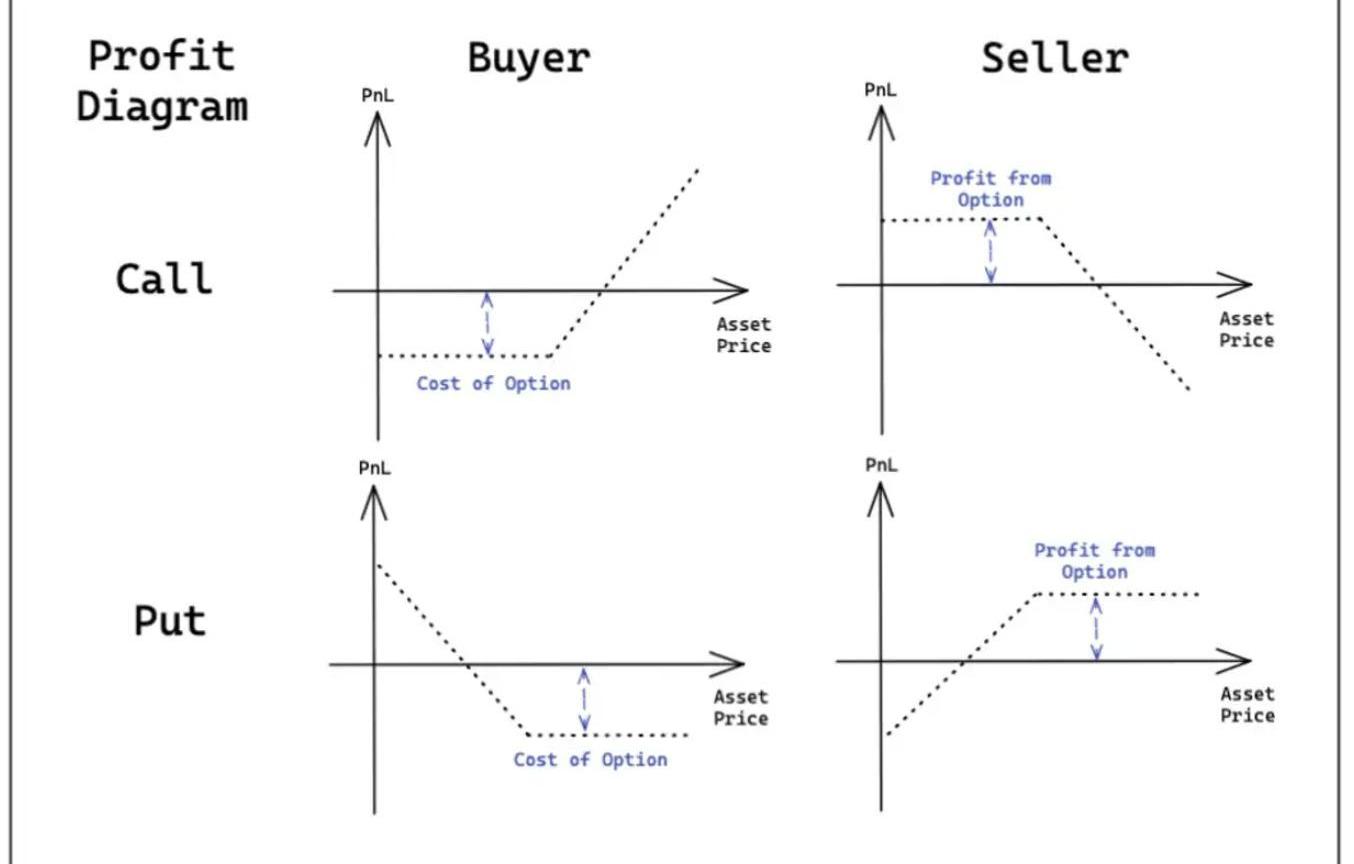

看漲期權為期權的買方提供了以某種價格購買資產的權利,看跌期權為期權的買方提供了以某種價格出售資產的權利。在中心化交易所,期權是以點對點的模式進行。期權由擁有相關資產抵押物的人出售,然后,期權買方可以購買這個期權并向期權賣方支付溢價。

特斯拉、MicroStrategy和Block在本輪熊市中合計損失近25億美元:金色財經報道,根據特斯拉、MicroStrategy和Block的 BTC 持倉數據顯示,這三家公司在本輪熊市中已損失近 25 億美元,其中:

1、特斯拉持有 43,200 枚 BTC(相當于流通中的 2100 萬個比特幣總供應量的 0.206%)價值已下跌超 7 億美元;

2、Microstrategy 持有 129,218 枚 BTC(約占流通中比特幣總量的 0.615%)價值已損失接近 16 億美元;

3、Jack Dorsey 旗下支付公司 Block 持有 8,027 枚 BTC(約占流通中比特幣總量的 0.038%)價值已損失近 1.5 億美元。

MicroStrategy 首席執行官 Michael Saylor 此前在社交媒體上透露,該公司有 2.05 億美元的定期貸款,需要維持價值 4.1 億美元的抵押品,但 MicroStrategy 已經預測到波動性并構建了資產負債表以便在熊市中繼續 HODL。[2022/6/19 4:38:37]

對于去中心化的期權協議,期權是以點對池的模式進行的。在點對池模式中,流動性的管理方式與現貨AMM類似。流動性提供者將資產存入一個池子,然后交易者可以從這個池子里購買期權。

下圖顯示了一個點對池模式的簡化例子:

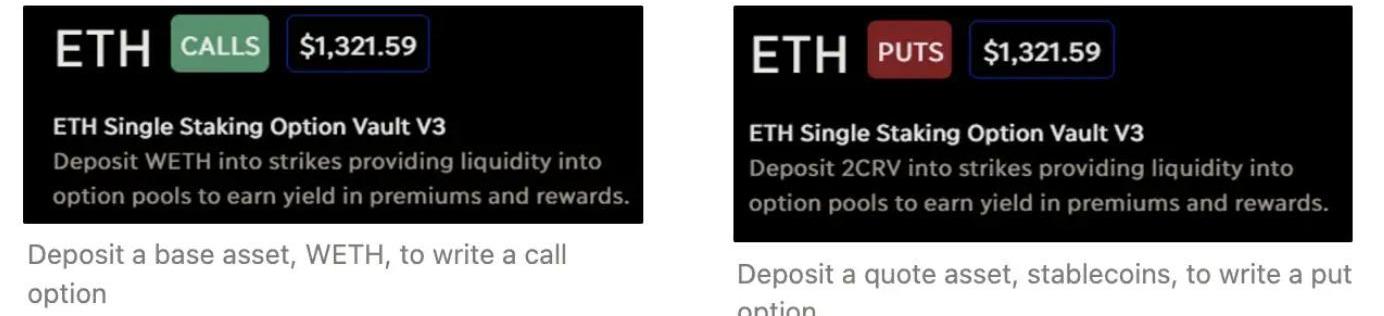

期權賣方可以通過提供:(1)基礎資產($ETH/$DPX)和(2)報價資產($USDC/$2CRV)的流動性來分別寫入看漲和看跌期權,從而被動地獲得收益。這些抵押資產被存入一個合同,該合同以固定的行權價向買方出售看漲期權,在紀元(周/月)結束時到期。

以Dopex為例,點對池模式內存在不同的期權時間范圍(每周/每月/每季度),但也帶來資本效率低下和流動性分散的天然挑戰。

?圍繞DEX期權協議的積木機制?

期權的用途非常廣泛,任何金融收益都可以通過使用看跌期權和看漲期權來創造。然而,期權的整合仍然有限,衍生品DEX和期權協議之間最可能的整合是用于資產價格對沖。

資產價格對沖

由于像GMX和KTX這樣的協議經營著混合的多資產池,LP面臨著大幅度的基礎資產價格波動,這些波動可以用期權來對沖。

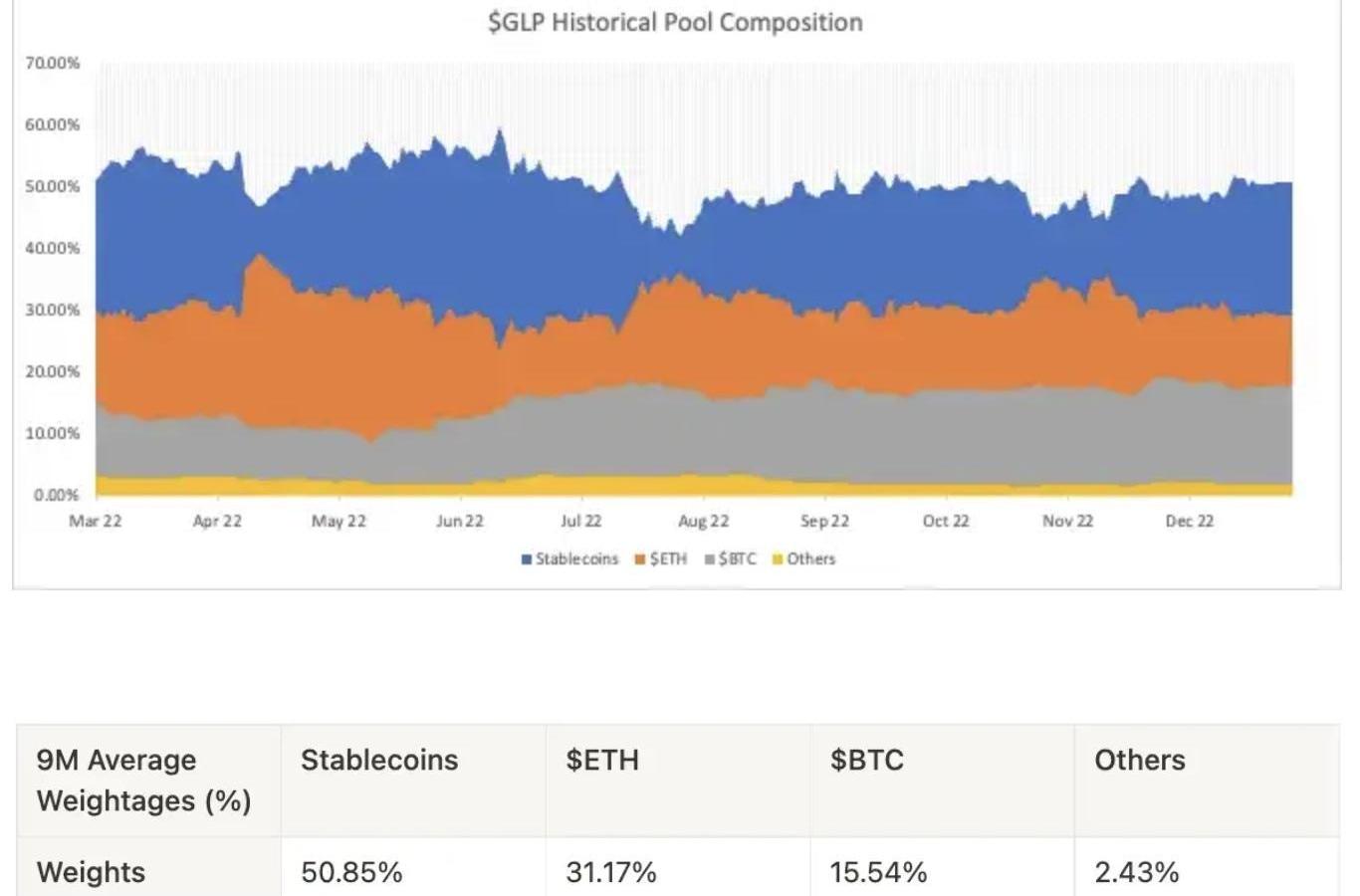

例如,通過在GMX/KTX上提供流動性,LP會收到叫作$GLP/$KLP的收款代幣。$GLP的功能類似于ETF,其價格基于基礎資產(主要是$BTC和$ETH),包括GMX上交易活動產生的費用。如下圖所示,$GLP的價格受到$ETH和$BTC價格下跌的不利影響。然而,由于GLP池由大約50%的穩定幣組成,$GLP的價格經歷了36%的下降,而$ETH和$BTC的價格則為65%。

在這種情況下,期權可以用于風險管理。如上所述,購買看漲/看跌期權使買方擁有以某種價格購買/出售標的資產的權利。由于LP想要減少損失,自然會購買看跌期權。

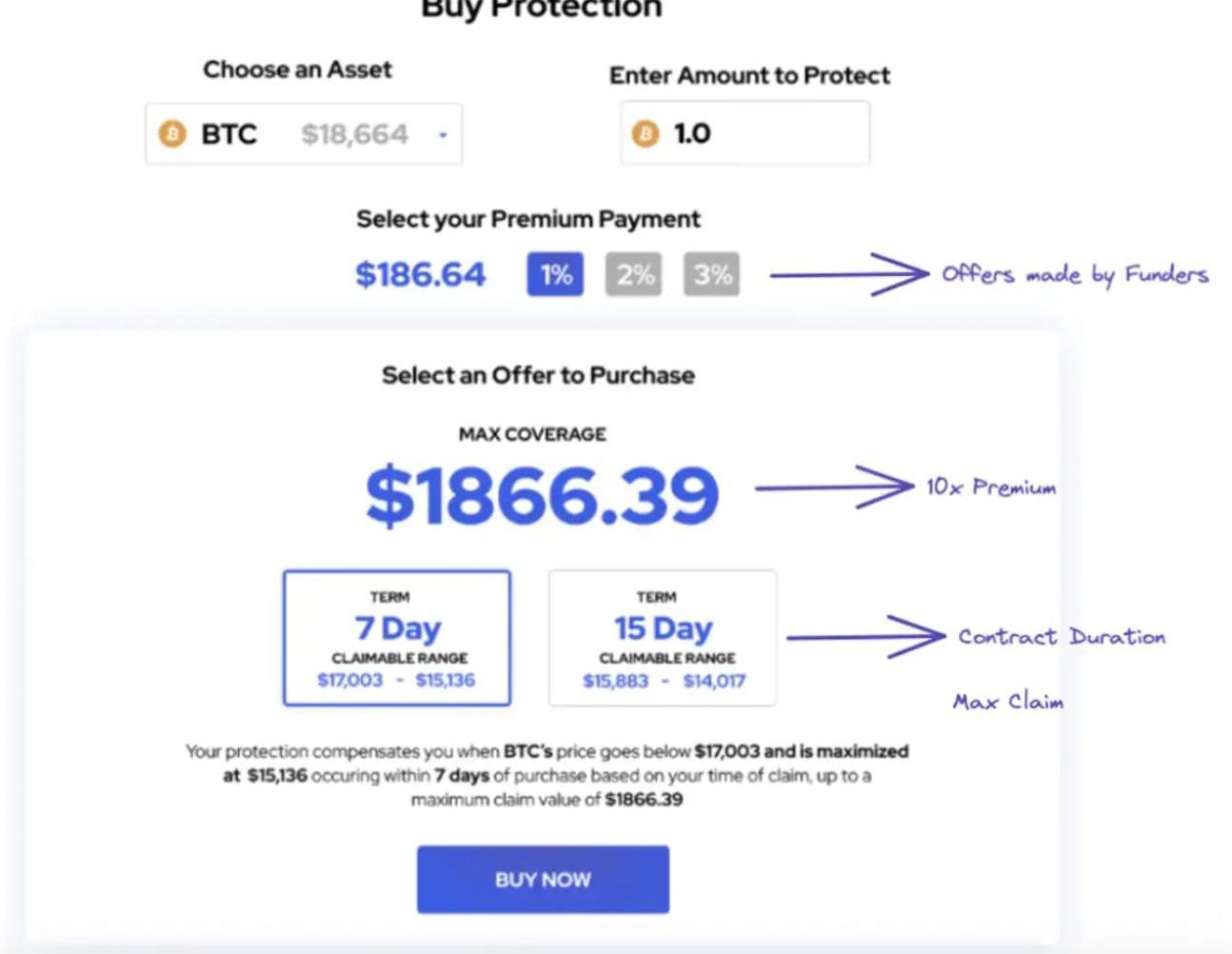

Arbitrum或BNBChain上的Bracket協議正在為DeFi參與者提供這種服務。

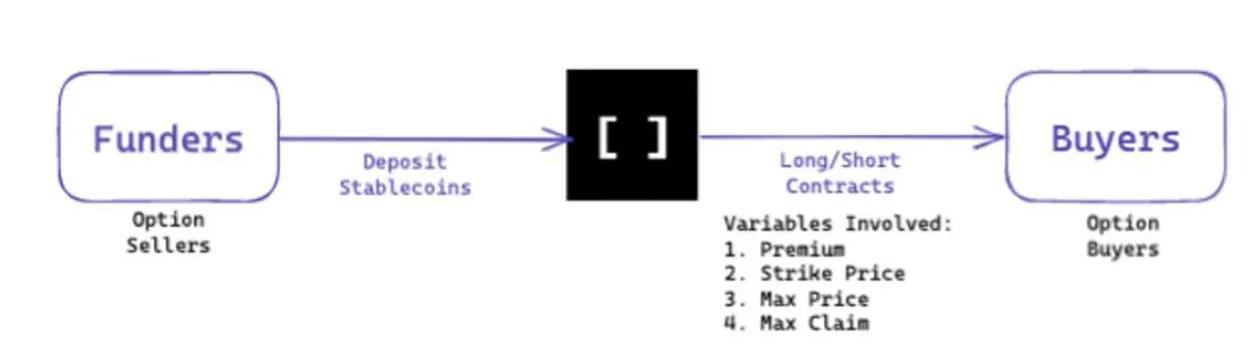

Bracket以點對池子的模式運作,如下圖所示:

出資者將存入穩定幣抵押品,并向買方提出“報價”。這些“報價”包括基于購買時市場現貨價格的價外多頭/空頭合約。

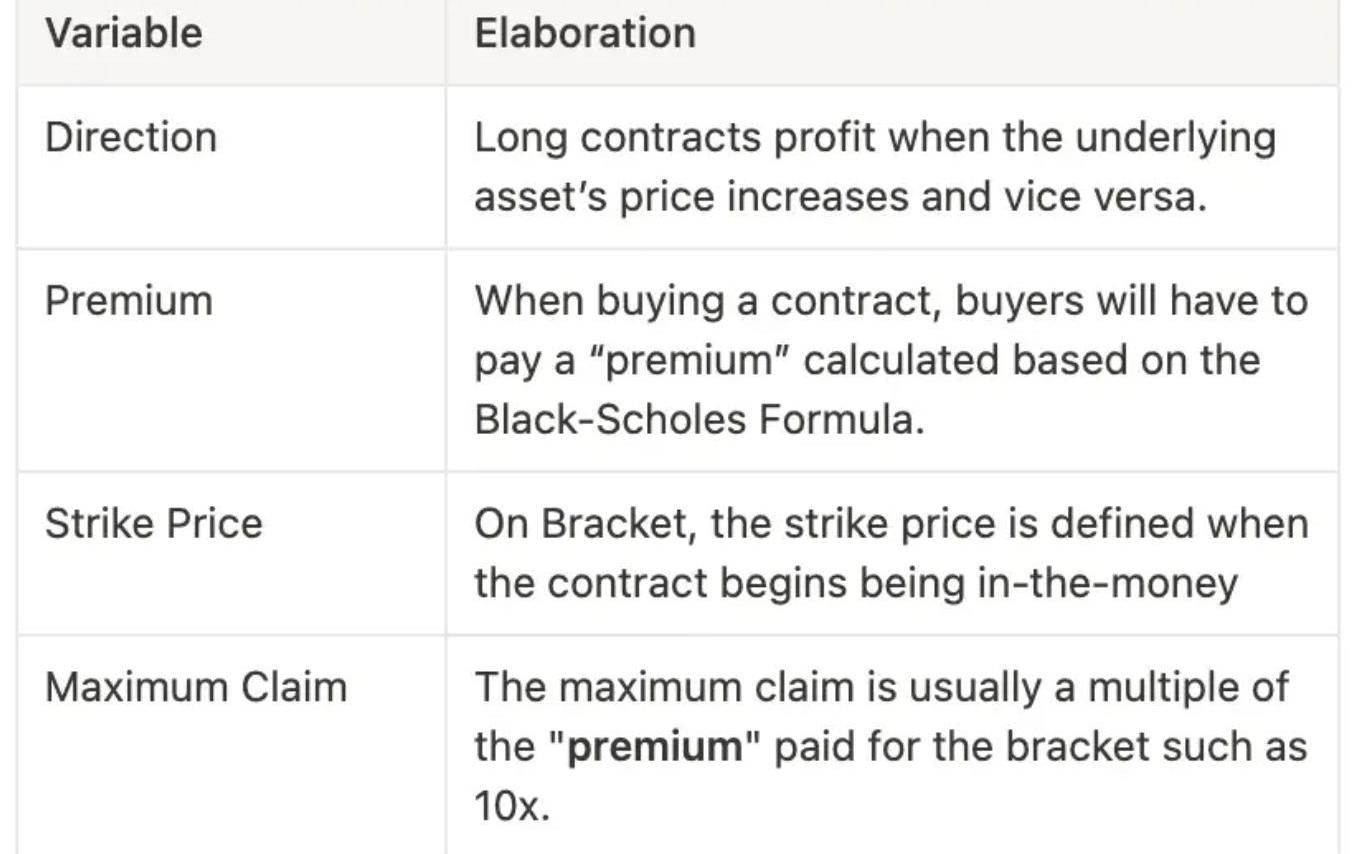

購買合同時有幾個變量需要考慮:

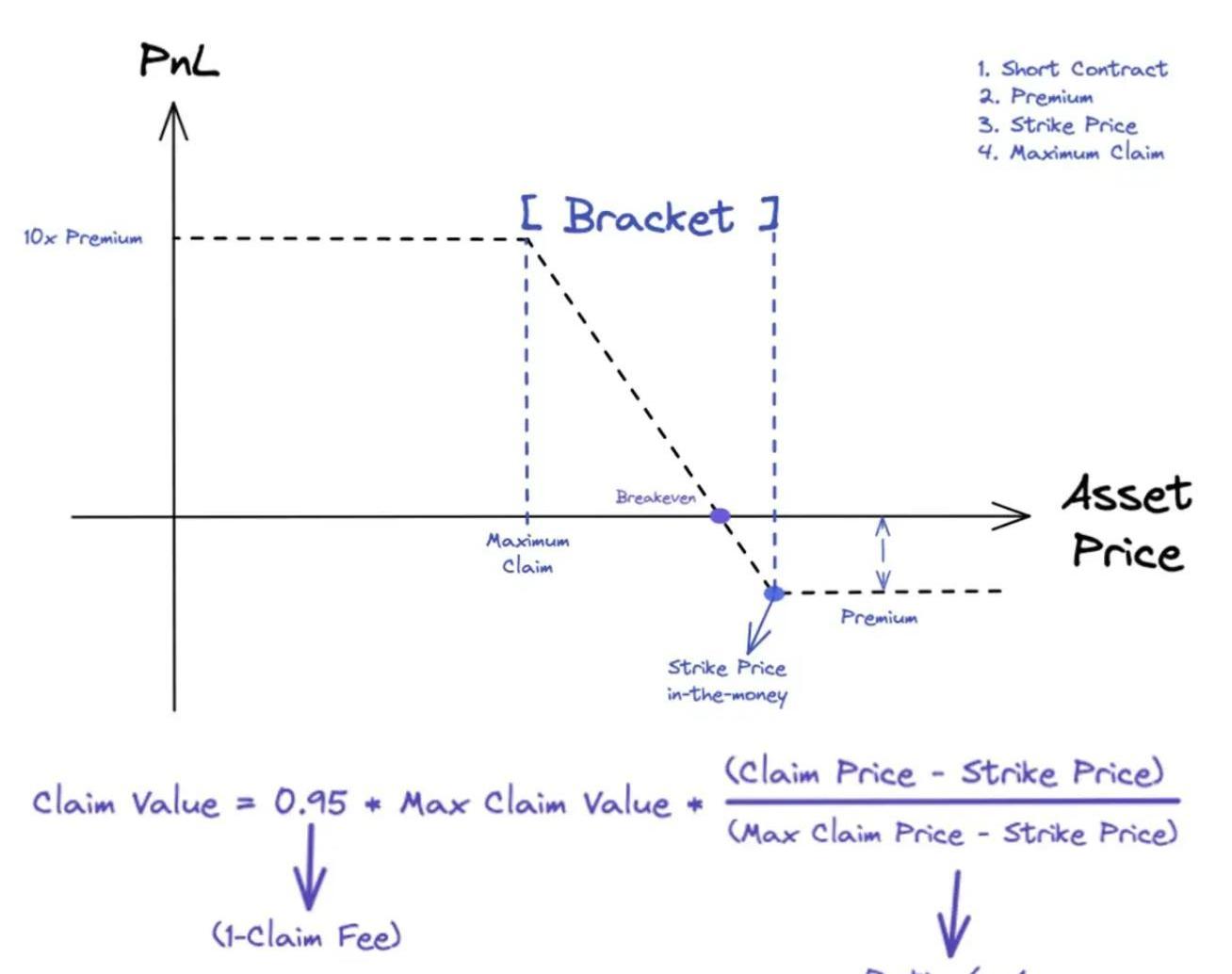

空頭合約的買方利潤情況如圖所示:

在購買期權時,買方會收到一個與每個Bracket合同唯一相關的ERC-721NFT。這個NFT跟蹤合同的所有權,并使合同可以交易,從而創造潛在的二級市場。

上述幾點被打包成一鍵式體驗。Bracket能夠通過小工具與其他協議整合,提供無縫的“降價保護”。

來源:BracketLabs

GMX和KTX的LP可以用$ETH和$BTC的相應權重購買降價保護。

?挑戰

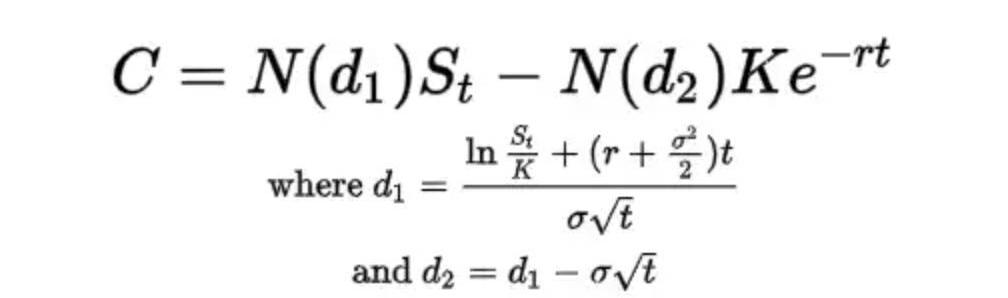

Bracket可能面臨的挑戰之一是期權的自動定價。期權定價非常復雜,與現貨DEX使用的更簡單的“恒定產品公式”相比,涉及更多的變量(到期時間、執行價格、隱含波動率、無風險利率)。

大多數點對池期權協議利用布萊克·舒爾斯模型在鏈上為期權溢價定價,并確保價格以自動和及時的方式更新。

布萊克·舒爾斯模型

這種操作很麻煩,因為:

1)模型的輸入值難以確定

2)輸入通常來自于鏈外,需要持續的預言機更新。實際價格變化和預言機更新之間的延遲有可能使機器人從滯后的期權重新定價中獲利。正如我們從Mango/GMX漏洞中看到的那樣,預言機也是DeFi中最被頻繁的攻擊載體之一。

3)通用的區塊鏈不太可能提供能準確和完全在鏈上更新價格所需的吞吐量。傳統的做市商使用定制的硬件來更新。在每一個點位價格變化時更新1000個期權價格。

小結

必要性是發明之母。

鏈上將會有更多DeFi的采用與更多的交易,協議將更有可能能夠共同協作。以DEX為基礎層,其他協議可以像樂高積木一樣迭加在上面。

一些可能值得探索的潛在想法包括:

使用涵蓋期權增加收益對于像GMX和KTX一樣的協議,LP代幣根據池子中的基礎代幣以及計費會產生隱含價格。在不同情況下,有可能在LP代幣上寫入涵蓋期權,來提升收益與利潤效率。

但可能面臨期權定價方面的問題。

抵押化的債務倉位+鑄造穩定幣LP代幣/份額本身就有價值,因為它們代表了池中的一定份額。銀行可以接受股票/債券作為貸款抵押,同樣借貸協議也會考慮將LP份額視為抵押。

可能面臨的問題:

DEX的倒閉。LP份額價格下跌時,對借貸協議的清算會導致DEXTVL的崩潰。

LP份額可能會被鎖定,當鎖定發生時候無法立即進行清算。但可能的解決方案是使用半同質化代幣。

注:本文來自@ConorRyder推特,MarsBit整理如下: 代幣解鎖并非完全相同 注意到$AXS和$SAND在解鎖前抽水,比$ETH表現好50%和45%解鎖被認為是看跌的催化劑.

1900/1/1 0:00:00歷經一年多的下跌,我們終于獲得了代幣的暴漲。而且,你可能已經注意到,Lido(LDO)和RocketPool(RPL)等一些表現最好的代幣都與LiquidStakingDerivatives(L.

1900/1/1 0:00:00最近有被類似下方的字符串刷屏嗎?npub1fdfrg5unepzgaq9uce8g0g7z4wqks8v5mrhz4xc7ezxemrxc7s7qrt4kus2月1日.

1900/1/1 0:00:00去年,以“Freetoown”模式一度成為?NFT?頂流的DigiDaigaku在短時間內備受關注,在它發售后的10個小時里,地板價一度沖高至2.45?ETH并在后面幾天持續發酵.

1900/1/1 0:00:00Marsbit香港TakeawaysforWeb3猶太人 市場在持續變好 1香港真的是東方之珠,承載了所有華人對自2由和繁榮的所有幻想.

1900/1/1 0:00:001月13日,Web3游戲公司AstraNova聯合創始人FaizyAhmed?做客區塊未來直播間.

1900/1/1 0:00:00