BTC/HKD-3.95%

BTC/HKD-3.95% ETH/HKD-4.28%

ETH/HKD-4.28% LTC/HKD-2.08%

LTC/HKD-2.08% ADA/HKD-6.21%

ADA/HKD-6.21% SOL/HKD-8.84%

SOL/HKD-8.84% XRP/HKD-5.8%

XRP/HKD-5.8%這不是一個完全競爭市場,所以以下討論大部分都不成立。涉及Web3.0投資的終局思考,和我對投資選擇的開放性提問。思路自上而下,從宏觀到微觀,讀者見諒。僅個人觀點,有關項目討論不作為投資建議。Web3.0isnotaperfectlycompetitivemarket,somostofthediscussiondoes?nothold.“Beginwiththeendinmind”ruleapplieswelltoWeb3.0investments,too.Thisarticleentailsmythoughtson?theEndgameofWeb3.0investments?and?opensupquestionsaboutinvestinginWeb3.0.Pleasebearwithmytop-to-bottom,macro-to-microstructure.ThisismerelypersonalopinionssoDYOR.Theprojectdiscussionisnotmeanttobeinvestmentadvice.FortheEnglishversion,pleasegoto?"Endgame"ofWeb3.0Investments.Twitter:?@jessicaxyshen

社交DAO項目Cabin計劃建立第一個“網絡城市”:金色財經報道,社交 DAO項目Cabin?計劃建立第一個“網絡城市”,這是一個全球自治社區聯盟,可供持有 NFT 的用戶使用。項目支持者表示,與現狀相比,住在這些社區會更便宜、更容易到達。[2023/5/24 15:21:59]

Web2.0vsWeb3.0Models

TL;DR

Web3.0的代幣經濟學模型把用戶和投資人的角色拉近了,甚至有時候變成了同一個角色VentureCapitalists到底選擇User-friendly的項目還是選擇Token-friendly的項目?如果認同DeFiSummer得益于牛市下印鈔機模式,那么NFT-Fi也是確定無疑的,先決條件是印鈔機和經濟體TokenomicsofWeb3.0pullsclosetherolesofusersandinvestors,andsometimesevenmakesboththesameShouldventurecapitalistschoose?User-friendlyprojects?or?Token-friendlyprojects?IfitisagreedthatDeFiSummerbenefitsfromthemoney-printingincryptoworldduringthebullmarket,thenNFT-Fiforsure?CAN?takeplace,albeitthattheliquidityproducer(projectsthatprintmoney/issuetokens)andasolidecosystem(whereusersspendmoney/utilizetokens)areprerequisites.一直以來都有比較多關于Curve和Uniswap的爭論,角度各異,褒貶不一。我將微觀事件抽象化,結合看web3項目的一些體會,產生了一些思考。如有雷同,實屬巧合。

GSR:對Signature存在少量風險敞口,沒有對SVB和Silvergate的直接風險敞口:金色財經報道,加密貨幣做市商GSR向其客戶和社區表示,由于采取積極主動的風險管理方法,GSR對Signature的剩余風險敞口很小,并且沒有對硅谷銀行和Silvergate的直接風險敞口。[2023/3/14 13:03:26]

提問:如果給所有VC一個機會,他們會投資Curve還是Uniswap?

再提問:現在的選擇和N年后的選擇一樣嗎?

在回答這個問題的時候,我抽象化地思考了Curve和Uniswap兩種不同的項目模型,類比到web2的商業模式。

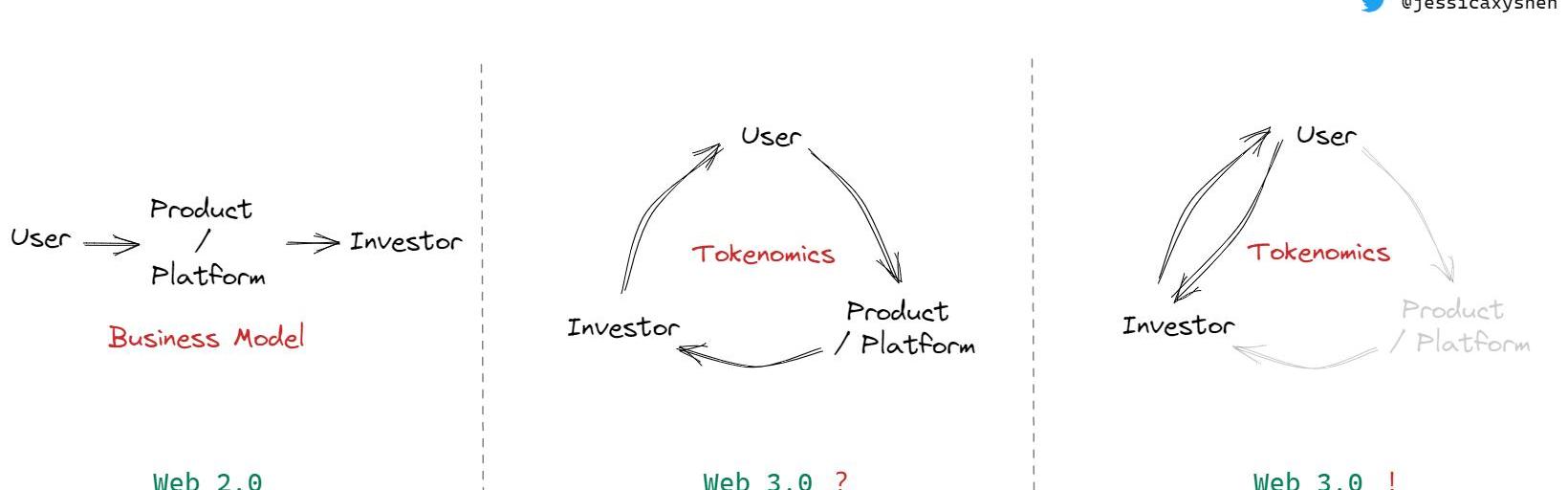

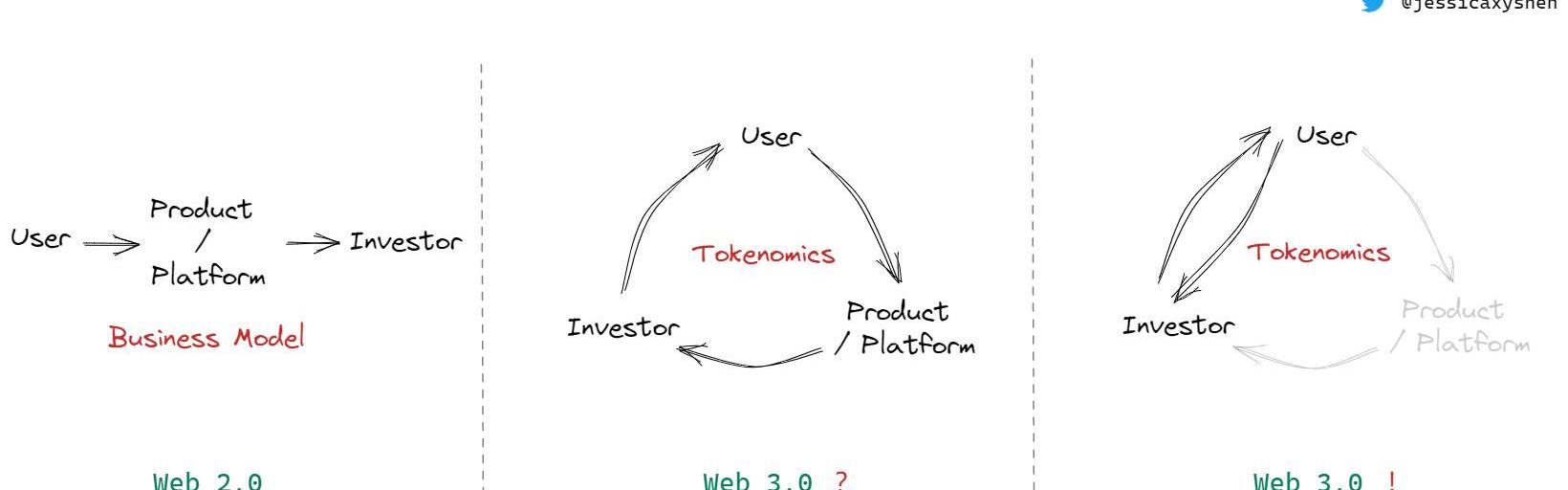

Web2.0:用戶為公司/平臺創造價值,公司/平臺為投資人創造價值。?所以公司要做的就是運營好自己的產品,服務好用戶,盈利模式合理得當即能夠生存,投資人也就可以從中獲利。Web3.0:Web3.0打破了原來的模式和規則,與Web2.0很大的一各區別在于,Web3中的代幣經濟學模型把用戶和投資人的角色拉近了,甚至有時候變成了同一個角色。

SBF:添加Cardano(ADA)已經在FTX路線圖中:金色財經報道,FTX首席執行官Sam Bankman-Fried(SBF)在社交媒體上表示,其交易平臺上添加Cardano(ADA)已經在路線圖中。SBF還透露,FTX還將Wie其國際用戶提供與Cardano(ADA)相關的永續期貨服務。根據CMC最新數據顯示,當前Cardano(ADA)約為0.361977

美元,是市值第八大加密貨幣。[2022/10/24 16:36:37]

Web2.0vsWeb3.0Models

Web2.0vsWeb3.0

許多web3項目的參與者既是用戶也是投資人,其紐帶是代幣經濟模型,私募投資人僅提供項目啟動的資金支持,在產品啟動后,私募投資人的影響力幾乎為零。可以說,Web3.0項目投資人依靠著對項目方自律精神和代幣經濟模型的信任進行投資,對應著web2投資里的法律關系和?“盈利模型+退出機制”?。

基于一個良好的代幣經濟模型,代幣有較好的價值捕獲能力,產品啟動后。“用戶-產品/平臺-代幣/投資人”或“用戶-代幣/投資人”的價值正向流轉,與Web2.0世界一樣的是,“用戶”是為整個價值創造輸血的動力來源。?飛輪正向運轉的情況下,當更多用戶使用DApp/Web3協議,代幣因為經濟模型設計產生更多需求,價格不斷上升,這時同是用戶的投資人也因此獲益,部分項目方也能從飛輪模型中分得部分收益,各方皆大歡喜。

Wintermute:若黑客返還1.6億美元被盜資產,將支付10%的賞金:9月21日消息,加密做市商Wintermute創始人Evgeny Gaevoy表示,黑客攻擊與Wintermute用于鏈上DeFi交易操作的以太坊保險庫有關,如果所有資金都被歸還,Wintermute將向黑客發放10%的賞金,價值1600萬美元。

此外,1.6億美元漏洞是由于內部人為錯誤造成,但Wintermute不會解雇任何員工、改變任何策略、籌集額外資金或停止其DeFi運營。

此前報道,Wintermute在DeFi黑客攻擊中損失1.6億美元,其CeFi和OTC業務暫未受影響。Wintermute的服務在今天和未來幾天可能會中斷,之后將重新恢復正常。(The Block)[2022/9/21 7:10:16]

Web3.0?Web3.0!

但當用戶有選擇的時候,自然地會希望更少地給產品流轉價值、更多地留存自己的利益,這是站在項目方和產品的對立面的,是產品要提前認知到和需要舍棄的。

我們一直所說的Web3.0烏托邦里,產品的價值捕獲和留存是被省去或者淡化的。我們希望開源的代碼和智能合約自行運轉,不榨取用戶一分一毫,價值在“用戶”和“代幣/投資人”之間流轉即可,項目/平臺不再留存價值,這是web3世界推崇的核心和本質——讓價值回歸到用戶和個體。?這么做降低了價值流轉的摩擦和損耗,提高了效率,就像Uniswap相對于Curve提供了一個平臺不再捕獲價值的地方,對于用戶而言,部分情況下更低的成本提供了足夠的理由選擇Uniswap,所有平臺捕獲的價值反哺給用戶,因為在Uniswap的案例里,V3的LP用戶是投資人。

USDT現已正式上線Tezos網絡:7月21日消息,Tether官方宣布USDT現已正式上線Tezos網絡。Tether首席技術官Paolo Ardoino表示:我們很高興在Tezos上推出USDT,Tezos網絡正在迅速壯大,我們相信這種整合對其長期增長至關重要。

此前報道,6月9日,Tether宣布將在Tezos網絡上發行USDT,為Tezos生態支付、DeFi等領域的革命性應用程序提供動力。[2022/7/21 2:29:29]

那么,當維系飛輪的是僅一個代幣經濟模型,脫離了模型的web3產品就可以更好的服務用戶,使用戶實現真正的Web3.0?。

這給VC投資人留了一個問題:到底選擇User-friendly的產品還是選擇Token-friendly的產品?

標準答案:做前者的用戶,做后者的投資人,如果不沖突。

但如果市場所有人都這么做,最終后者會死掉。

目前看來,部分VC投資人的戰略是:

Token-friendly的項目?:做市拉盤割韭菜。但需要承擔聲名狼藉和熊市可行性的風險;User-friendly的項目?:等待時間給出答案,可能會像OpenAI一樣,也可能會失敗。我曾經問過一位很欣賞的投資人一個問題:如果項目很好,但是代幣價值捕獲能力差,他會怎么選擇?他不假思索給我的回復是,如果確實是好項目,不會擔心以后找不到代幣賦能的方式。?一句話點醒了當時迷茫的我,之后我也在看項目的過程中不斷驗證和思考。其實上面兩種方案都可以賺錢,看投資人想賺哪種錢了。

Curve和Uniswap簡單的分析:Curve:Curve的DEX商業邏輯和VE代幣經濟模型邏輯通順,代幣價值捕獲能力好,但是在輸血的用戶端方面,Curve的用戶在很多情況下要支付更多手續費,代幣價值捕獲能力強的損失是用戶流失給價格更低的競爭對手,飛輪依舊可以轉但是慢一些,尤其是在有Uniswap其他強勁對手的情況下。Uniswap:Uniswap的DEX商業邏輯通順,但代幣價值捕獲能力較弱,價值直接反哺給V3LP。但好處是用戶基本上處于自我造血的狀態,Swap用戶給V3LP造血,用戶借助產品給自己賦能,整個過程用戶價值損耗極少。因為Swap手續費直接分給V3LP,所以可以把V3LP用戶理解為Uniswap的投資人,在這個模型里用戶和投資人的關系可以瞬時互換、同時存在。?至于最近熊市期間,LP收入不能覆蓋無償損失而產生的FUD情緒,到牛市來的時候可能就沒那么多了,大家還是會開開心心使用便宜的Swap方式和選擇在不斷上漲的行情中開心地做LP。兩者地共性在于,核心都是用戶、還是用戶。?如果牛市來了,我相信還是會有很多人使用Uniswap兌換和做LP,但是Curve也還會繼續存在,因為其對于穩定幣兌換優勢非常明顯,對于項目方而言也會力挺Curve模式。WhenNFT-FiSummer?

這又讓我想到DeFiSummer到來的時候,本質上是因為DeFi項目代幣補貼,配合當時的牛市行情,美聯儲在現實世界中印錢,疫情后饑渴萬分的TradFi資金也找到了出口,帶起了DeFiSummer。實質上,大量的項目方通過代幣發行再一次地”印鈔“,釋放了信用,增加了杠桿,才讓我們看到了生機勃勃的DeFiSummer。

如果承認DeFiSummer是印鈔機模式地成功案例,那么NFT-FiSummer也是確定無疑,前提是有印鈔機和經濟體。?需要有NFT項目方發行NFT或者FT,把TradFi資金、穩定幣通過代幣發行放大價值,也需要有來買單的用戶。

當然NFT-Fi和DeFi不同之處在于:NFT和FT流動性?不一樣;發行量體量?相差較大;共識制造和建立模式?差異巨大,舉個簡單的例子,抵押UNI到Compound獲得利息和COMP代幣獎勵的感受vs抵押BAYC到BendDAO獲得利息和BEND代幣獎勵的感受差異是非常大的,用戶畫像也極為不一樣,NFT的體驗感是很厚重的?,需要時間沉淀,但也是粘性很大的,買過小圖片的都懂;市場環境境遇?,牛市出生vs熊市出生;先來后到?,DeFi先把代幣補貼的概念給了crypto用戶,為之后的NFT-Fi學習降低了門檻,但也降低了新鮮感。而從歷史經驗看,抄了一遍又一遍的敘事又有多少呢?在這個追求更高新鮮感和刺激感的世界,NFT-Fi如果還是玩DeFi的老花樣,那我會對這個行業失望。但我相信,它不會的。

Tags:WEBWEB3WEB3.0EFIweb3.0幣現價多少錢ALFweb3Projectweb3.0幣種My Defi Legends

自從代幣在2017年ICO時代開始流行以來,我們經歷了多種敘事和用例的循環,從使用代幣籌款,到授權社區治理,一直到發布產品的新方式.

1900/1/1 0:00:00在數字經濟時代,數據已成為新型生產要素,是推動經濟轉型升級的基礎性、戰略性資源。將數據轉變為數據資產,使其有序流轉并合規使用,是發展數字經濟的重要課題.

1900/1/1 0:00:00RAI面臨的主要挑戰之一是很難找到愿意充當LP的ETH持有人,尤其是在利率高于目前約-5%至-10%的水平時.

1900/1/1 0:00:00目前,$APEStaking已經正式上線31天,超過8900萬$APE參與了質押。我們經通過這個長推回顧一下上線以來APEStaking的數據表現.

1900/1/1 0:00:00即使當前整個行業身處熊市,加密VC也在收縮,但2023年首月的融資項目依舊不少,據rootdata的統計,1月總計有近95個項目宣布了融資消息,大多數都處于種子輪和A輪階段.

1900/1/1 0:00:00未來農場是一個以DAO為核心的DeFi、NFT、鏈游、Web3的聚合平臺。未來農場由必火資本和GRIP基金聯合打造,必火資本由原火幣股東攜離職技術,聯合全球20個頂級社區共同發起成立.

1900/1/1 0:00:00