BTC/HKD+0.12%

BTC/HKD+0.12% ETH/HKD-0.35%

ETH/HKD-0.35% LTC/HKD+0.3%

LTC/HKD+0.3% ADA/HKD-1.9%

ADA/HKD-1.9% SOL/HKD+1.53%

SOL/HKD+1.53% XRP/HKD-1.35%

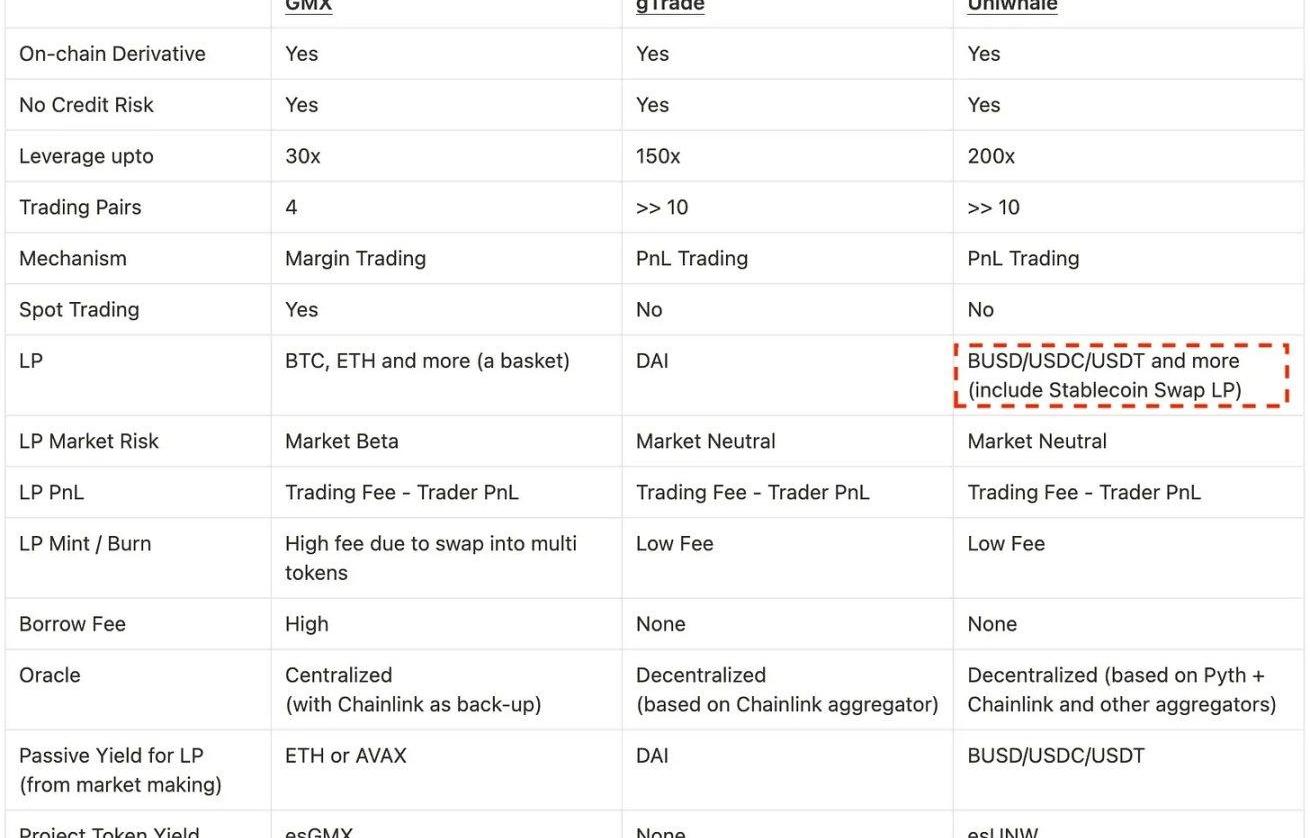

XRP/HKD-1.35%GLPFud層出不窮,近期更是有人聲稱其牛市下將陷入死亡螺旋,本文將通過詳盡的案例、數據與計算為你抽絲剝繭,分析諸多Fud的真偽,幫你進一步認清GMX/GLP的本質,探討GMX的真實問題和改進方向,以及由此給DexPerp賽道新項目帶來的空間和相關空投機會。

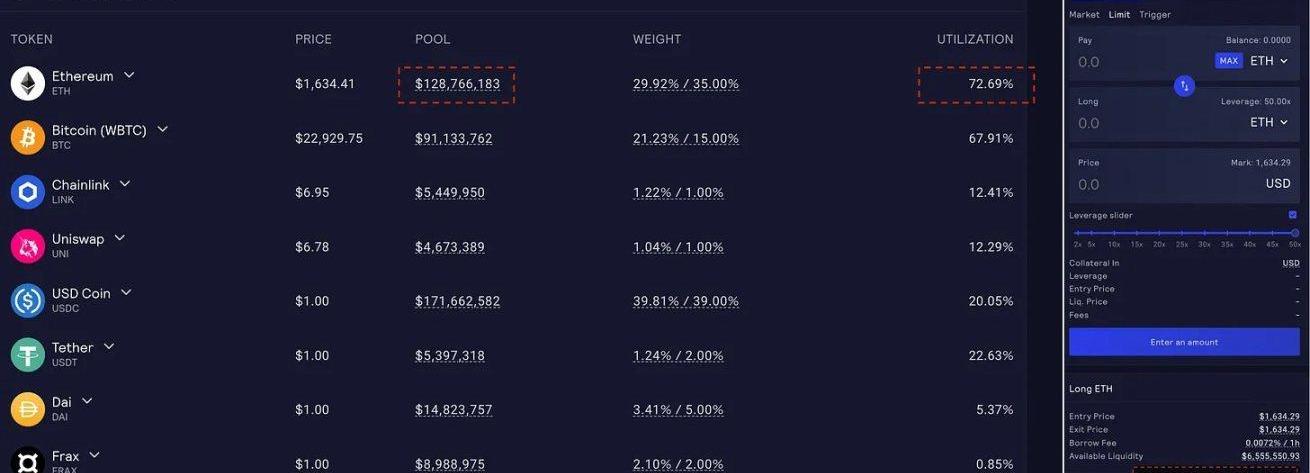

GMX本質接近于杠桿平臺,GLP借幣給trader加杠桿做對手盤,就是說你做多10ETH,GLP就借10ETH現貨給你,假設開倉時10ETH=$10k,關倉還錢時就還按關倉時價格計算價值為$10k的ETH。。一方面你的利潤不可能高過10ETH,GLP自然也不會資不抵債,另一方面對于GLP而言實際上相當于賣了10ETH換了$10k。多空平衡情況下GLP約為50%U+50%B/E,那么當前不平衡下的的GLP相當于什么?

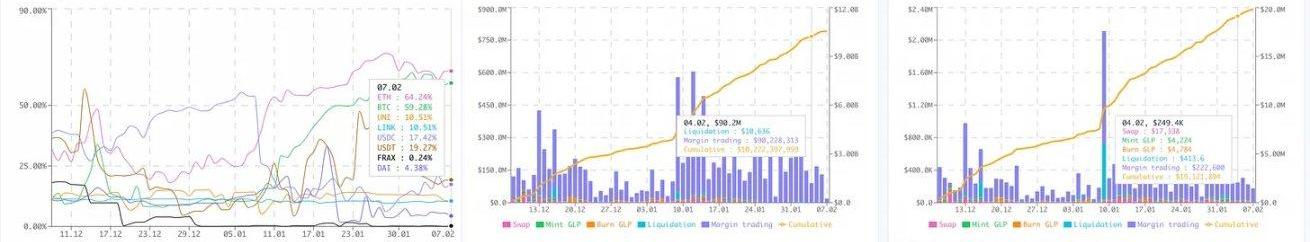

如下圖,占比約50%的BTC/ETH約為70%的利用率,,占比50%U為20%的利用率,trader凈多比例就是50%*70%-50%*20%=25%。這樣GLP相當于凈借出25%B/E,就是說當前GLP價格的表現應當接近于?75%U+25%B/E,U本位價格依然會在牛市中上漲。

Y Combinator創始人:股市投資者難以參與AI投資:金色財經報道,美國著名創業孵化器Y Combinator聯合創始人、風投家保羅·格雷厄姆(Paul Graham)最近公開表示,公共市場投資者缺少渠道參與AI浪潮,因為幾乎所有的優秀AI公司都是私營企業。許多AI創業公司是新成立的,誕生可能只有5年多,它們高度依賴私人資本,比如VC、PE公司的投資。普通散戶投資者可能沒有類似的資金,也可能無法直接投資AI創業公司。[2023/6/5 21:16:41]

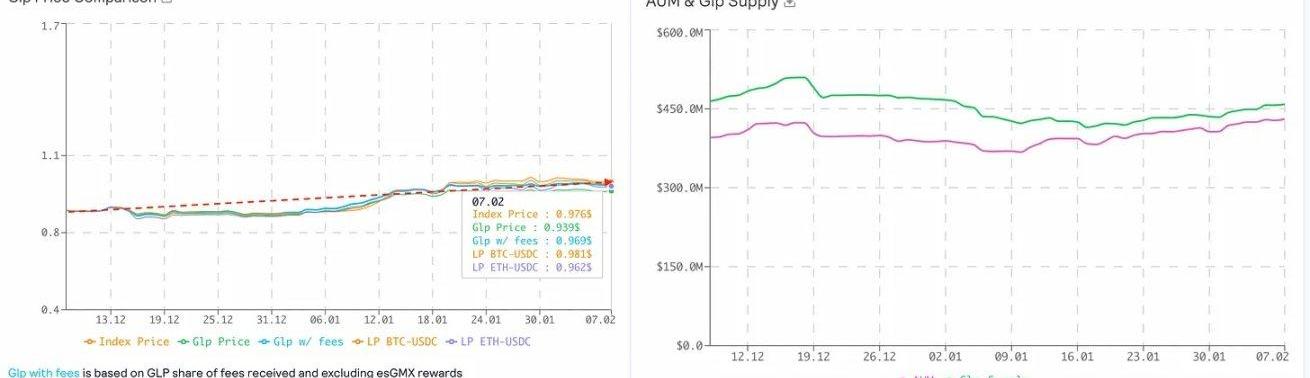

GLP的比較基準是50%USD+25%BTC+25%ETH的一攬子指數。在過去兩個月的牛市中,由于多空比持續在3/1甚至4/1,GLP+費用分成的確是略跑輸此指數,但如上述計算,其U本位價格依然是上漲的,既然U本位在上漲就不至于引起太大的恐慌了,所以GLP總量也未出現所謂的恐慌式下降。

Bonk Inu開發者已銷毀其持有的全部Bonk代幣,占總供應量的5%:1月6日消息,區塊鏈數據顯示,周五早些時候,基于Solana的memecoin項目Bonk Inu (Bonk)背后的開發者燒毀了超過5萬億枚代幣,占總供應量的5%。此舉聲稱有效地銷毀了指定給該項目的開發人員的所有代幣。Solana社區成員認為,這次銷毀是朝著Bonk Inu項目的合法性邁出的一步,Bonk Inu項目通過積極避免內部代幣銷售和掠奪性行為。

此前消息,根據該項目的空投方案,Bonk代幣總供應量的50%將空投給社區,其中5%空投給Solana開發者。[2023/1/6 10:58:32]

Web3金融服務初創公司Fiat Republic完成250萬美元融資,Credo Ventures領投:6月8日消息,Web3金融服務初創公司Fiat Republic宣布完成250萬美元種子輪+融資,本輪融資由Credo Ventures領投,Soft Bank Investment Advisers旗下Emerge Program、Connect Ventures、以及來自其他戰略加密平臺投資者和天使人參投。

Fiat Republic擁有一個專業的銀行即服務(BaaS)平臺,該公司的愿景是在Web3和傳統銀行之間架起一座橋梁,該公司已經通過收購Paybase Limited獲得了英國EMI(電子貨幣機構)身份,可以為英國加密平臺提供支付服務并發行電子貨幣。[2022/6/9 4:11:37]

GMX借款利率正相關利用率,在單邊行情下利用率高利率自然也高,比如目前ETH借款利率超60%,所以你會看到即使某天杠桿交易量只有$90M,費用也高達$223k,遠高于即使不考慮折扣的交易手續費$90M*0.1%=$90k,這就是利息帶來的強勁收入。

NFL球員亞歷克斯·巴雷特工資將全部用比特幣支付:金色財經報道,美國國家橄欖球聯盟舊金山49人隊的亞歷克斯·巴雷特現在100%的工資都用比特幣支付。巴雷特與比特幣工資服務提供商Bitwage簽訂了協議,該公司允許任何人用比特幣支付工資。Bitwage不需要雇主參與他們的系統就能獲得比特幣支付,而且對任何人都開放。巴雷特加入了Matheus Nicolau、Achara Ifunanyachi和Alex Crognale等職業運動員的行列,他們現在接受比特幣支付薪水。(bitcoinmagazine)[2022/5/19 3:28:20]

如此,LP完全可以在另外的平臺上對沖GLP凈多風險,主流交易所本月的BTC/ETH累計資金費率在0.8%左右,年化也就10%。你持有價值$1的GLP,只需要做多$0.25即可,保證金也不多,就可以輕松左手收40%的利息,右手以較低的成本將其對沖掉。

對于那些本就是做U本位中性對沖策略的機構而言,更是原本持$1GLP需要做空$0.5B/E,當前卻只需做空$0.25B/E,保證金占用反而更少了,所以自然也是穩如老狗了。

再退一步,若是真有人大量撤出GLP造成供給下降,那么利用率的上升就會造成借款利率上升,推升GLP的APR,這時候自然會吸引更多LP,尤其是熟練于對沖的機構和專業投資者,不至于陷入死亡螺旋。

不過在多空不平衡的情況下,的確會有一方的利用率低,那應該怎么辦?其實GMX原本是有方案應對的,其在多方市場下會增加幣的占比,在空方市場下增加U的占比,根據市場需求動態調整比重。然而現在已有太多協議基于GLP構建,倘若隨意大幅更改比例,對生態會造成一定的負面影響。在GLPLego蓬勃發展的當下,維持現狀自是權衡兩方收益的結果。

此外關于零滑點引起的價格操縱攻擊以及GLP是否會在極端行情出現資不抵債的問題,我早前已經做過回答,后來GMX創始人X的回應也跟這個差不多,并因此關注了我:),不妨一看下方推文。?

至于GMX的內部喂價風險,沒有雙邊資金費率,以及交易上限的問題,預計也皆將在近期的版本中陸續解決,詳情參見下方推文。

針對上條推文論及這些問題,GNS?其實是已經做了些優化的,這也是其能立足的原因之一。若你對GNS和DeFi衍生品有興趣,請關注妙蛙種子?@NintendoDoomed?喵,預計不日將便奉上極有價值的GNS研究。

另外對于一側利用率偏低的問題,「把閑置的房子租出去」就可以解決這個問題,比如底層接上AAVE或者CurveLP這種生息資產,多組合一層便可增加收益。眼下DEXPerp賽道激戰,自然也有項目改良此處,比如這個正在搞空投活動的?Uniwhale?,LP是100%的穩定幣,然后準備組合DEXLP增加收益。

綜上,牛市下GLPU本位價格上漲,散戶安心,對沖保證金需求下降,機構安心,這就是迄今死亡螺旋并未出現的原因。內部喂價,資金費率,交易天花板等問題已在解決的路上,GNS在這些問題上做得不錯自然立足一方,新項目抓住改良點帶來的空投機會也值得關注。

一、Rollup技術概述? Source:@pseudotheosRollups通過在鏈下高效地執行交易并將可驗證的執行結果回傳至鏈上.

1900/1/1 0:00:00像以太坊這樣的智能合約平臺通常被稱為Decentralized計算機,而像比特幣這樣的支付型加密資產是更簡單的Decentralized賬本.

1900/1/1 0:00:00今日凌晨,BLUR?空投成為了市場熱議的話題。原定于凌晨?1?:?00?開啟的空投,被官方推遲至?2?:?30?開始,但遲來的空投仍然點燃了交易者的情緒。巨額空投的造富傳說再次牽動著人們的眼球.

1900/1/1 0:00:002023NFT年度報告NFTGoResearch撰寫了長達180多頁的年度報告,包含10個章節,50+多維度圖表,訪談了9位NFT資深玩家,一同探索2023年的行業趨勢.

1900/1/1 0:00:00Hunch?是一款游戲化的DeFi項目,Hunch?團隊認為,許多優秀的加密交易員在DeFi中活躍,DEX?興起讓交易變得更加自由。但在?DeFi?的世界中,交易者會缺失一些有趣的體驗.

1900/1/1 0:00:00MarsBitCryptoDaily2023年2月13日 一、?今日要聞 紐約州金融服務部命令Paxos停止發行BUSD,將繼續允許贖回據華爾街日報報道.

1900/1/1 0:00:00