BTC/HKD-0.01%

BTC/HKD-0.01% ETH/HKD-0.6%

ETH/HKD-0.6% LTC/HKD-0.2%

LTC/HKD-0.2% ADA/HKD-1.75%

ADA/HKD-1.75% SOL/HKD+0.59%

SOL/HKD+0.59% XRP/HKD-0.78%

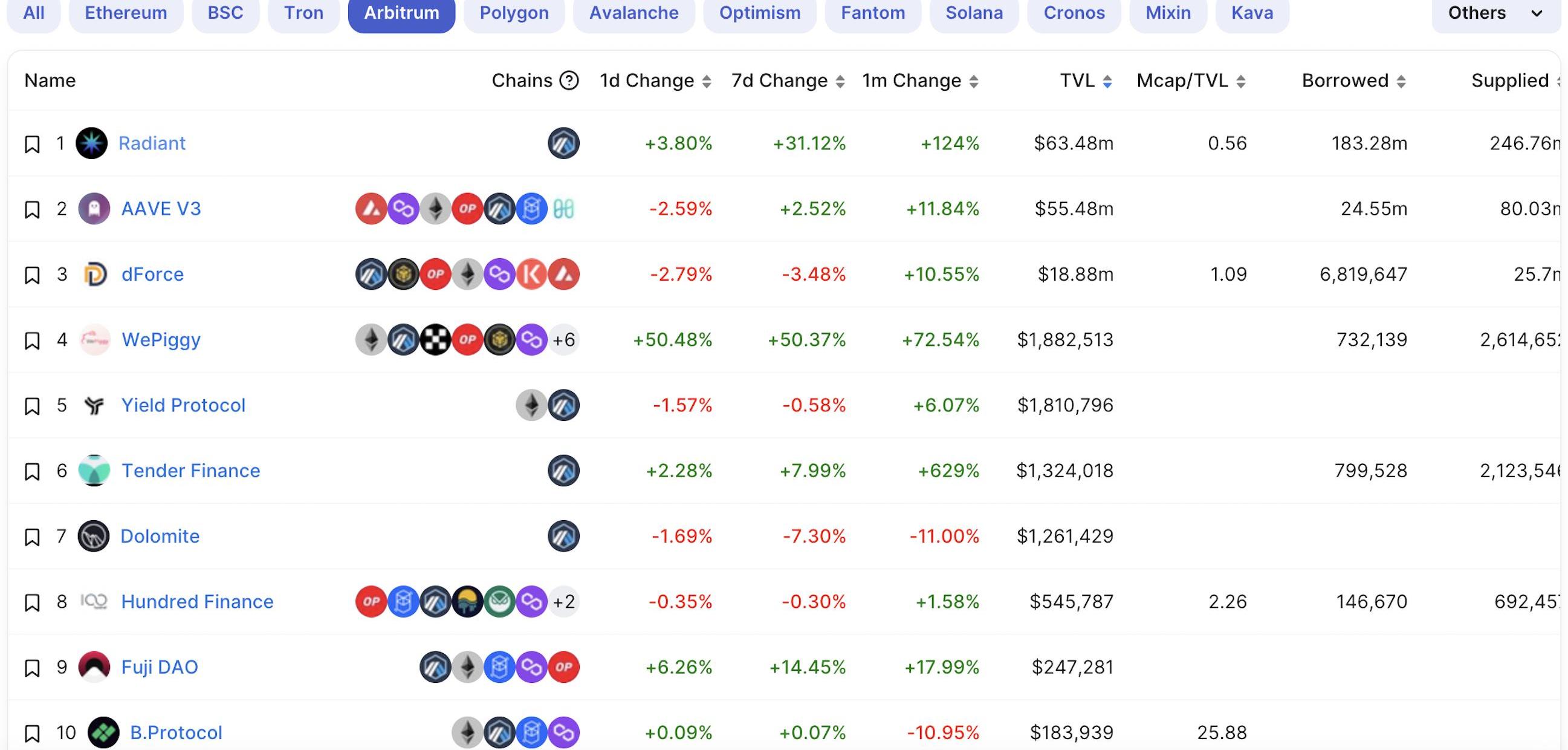

XRP/HKD-0.78%隨著市場回暖,DeFi項目迎來反彈,全鏈借貸市場Radiant的TVL在過去一個月上升了124%,成為Arbitrum上最大且增長最快的借貸協議,RDNT的價格也已經從低點上漲了20倍。如果將借款計算在內,那么Radiant的TVL將升至2.47億美元,在Arbitrum的所有項目中僅次于GMX。

DefiLlamaLendingTVLRanking

全鏈借貸市場

隨著多鏈生態的發展,跨鏈借貸已經成為一項必要的需求。頭部借貸項目Aave在V3版本中也會支持跨鏈借貸,但目前該功能并未上線。和UniswapV3將要部署到BNB鏈一樣,白名單跨鏈橋的選擇同樣存在爭議。

Radiant的目標是成為一個全鏈貨幣市場,用戶可以在任何支持的鏈上存入資產,并跨多條鏈借入各種資產。跨鏈互操作性將建立在LayerZero之上,利用Stargate的路由接口,讓抵押品的貸方能夠在各條鏈上提取資金。

Cumberland將2.06萬枚ETH存入幣安和Coinbase,之后提取9700枚ETH:7月7日消息,據Lookonchain監測,加密做市商Cumberland于15小時前將2.06萬枚ETH(約合3800萬美元)存入幣安和Coinbase,并在ETH價格下跌后提取9,700枚ETH(約合1800萬美元)。[2023/7/7 22:24:06]

截至2月6日,Radiant僅在Arbitrum上上線了v1版本,預計將在2月16日左右在Arbitrum上推出Radiantv2,之后部署到BNB鏈上,再進一步擴展到其它鏈上。

在已上線的功能中,Radiant的跨鏈借貸是在借款的同時選擇收款的目標鏈,Radiant在借款產生后,使用Stargate幫助用戶進行跨鏈。若要歸還借款,還需要將資金跨鏈回源鏈Arbitrum上。

Radiant數據:穩定幣資金利用率達上限,大多數為流動性挖礦需求

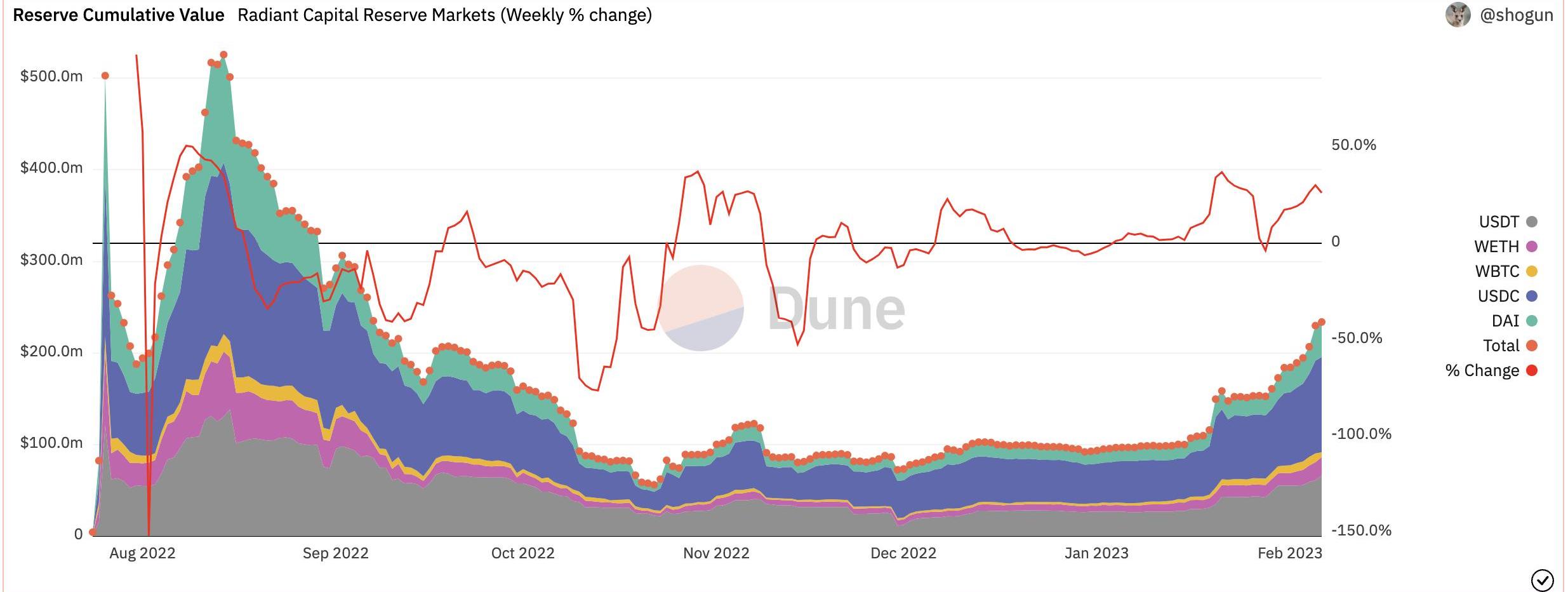

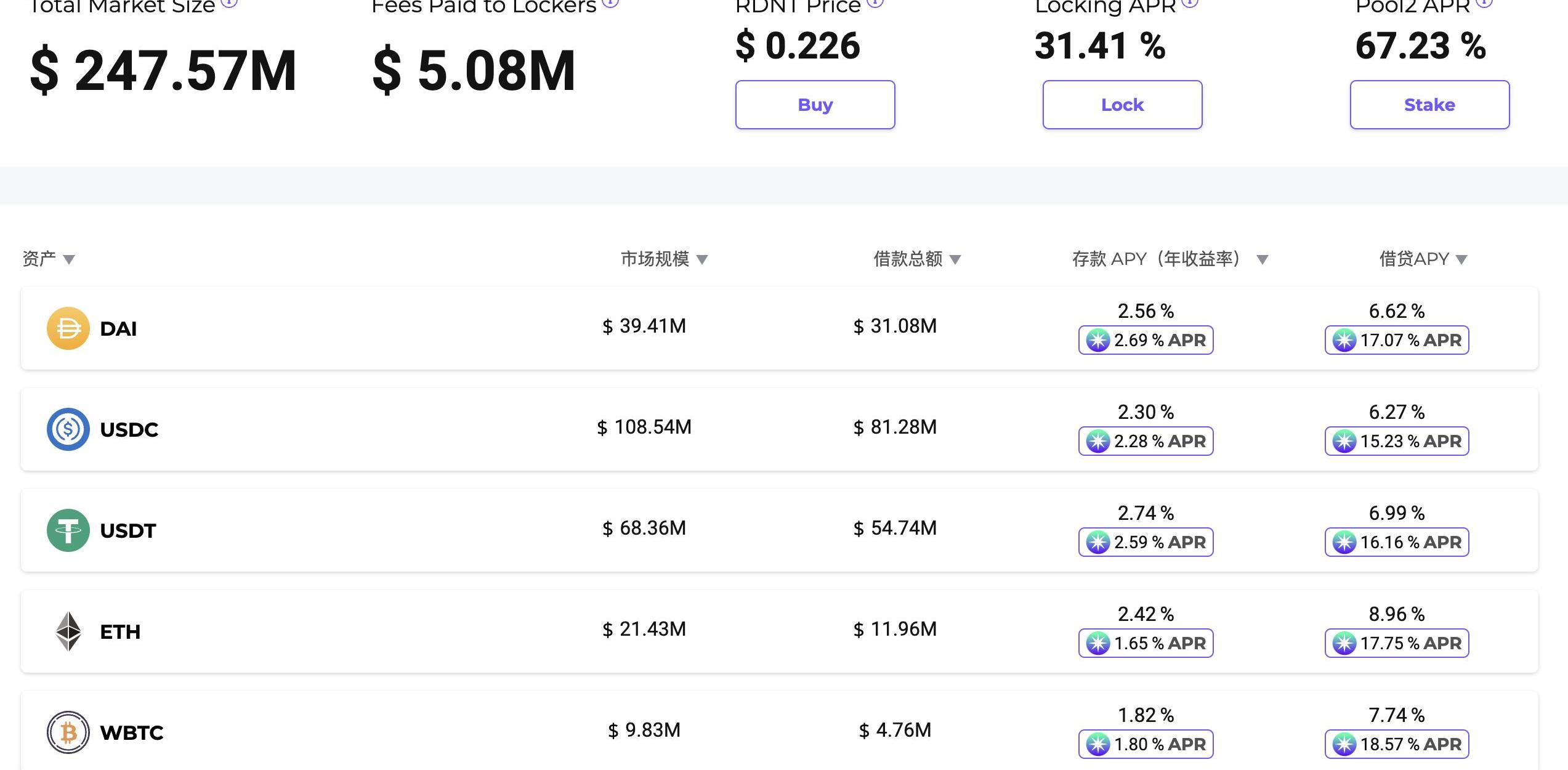

根據DuneAnalytics@Shogun整理的數據,Radiant上的總存款近期持續升高,目前約2.4億美元,其中包括USDC1.06億美元、USDT6646萬美元、DAI3836萬美元、ETH2057萬美元、WBTC961萬美元。三大穩定幣在存款中的占比之和達到了87.5%,其余只剩下少量ETH和WBTC。

Odsy Network以2.5億美元估值完成750萬美元融資:5月11日消息,Layer 1 區塊鏈 Odsy Network 以 2.5 億美元估值完成 750 萬美元融資,本輪融資由 Blockchange Ventures 領投,Rubik Ventures、Node Capital 和 FalconX 等公司參投。

Odsy 的去中心化錢包 (dWallets) 旨在通過 Odsy 網絡上的“可轉讓簽名機制”提供對不同 Web3 協議和平臺的訪問,并能夠在幾乎任何其他區塊鏈上簽署交易。[2023/5/11 14:58:08]

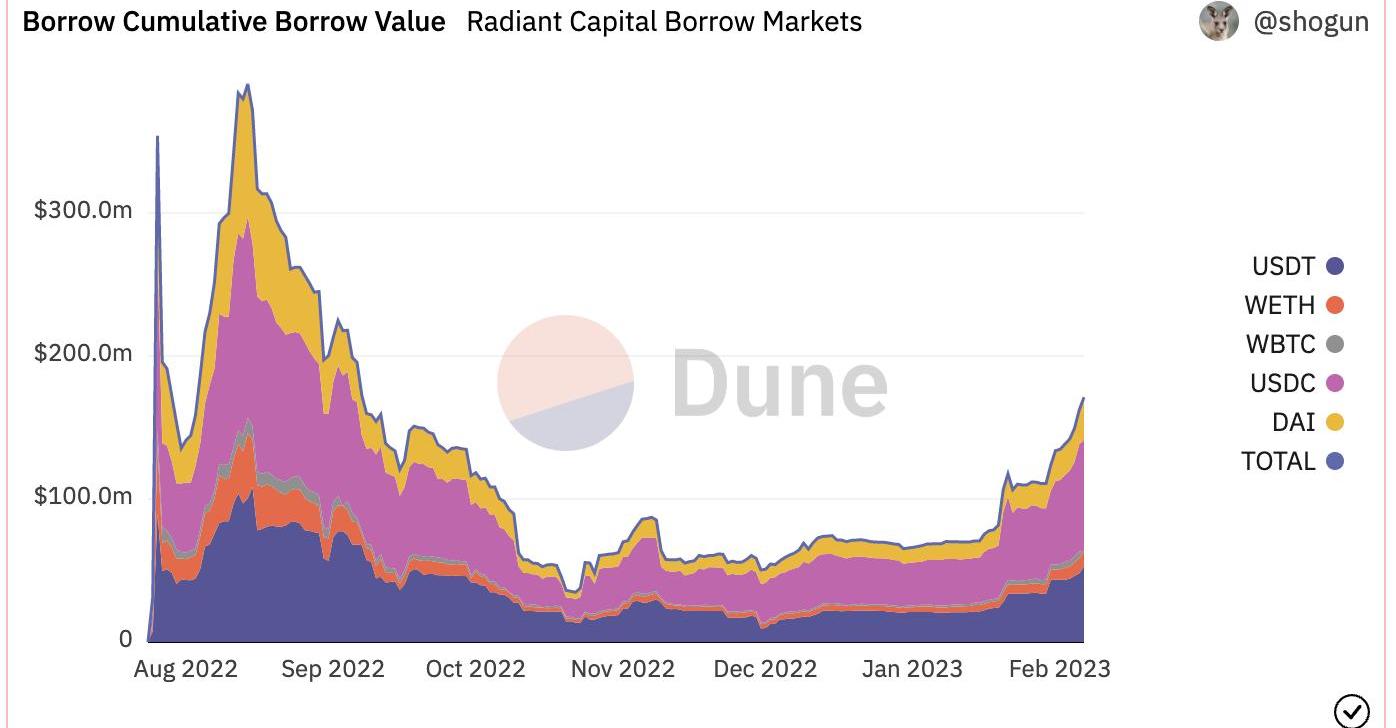

Radiant的總借款約1.76億美元,其中USDC7741萬美元、USDT5280萬美元、DAI2995萬美元、ETH1095萬美元、WBTC459萬美元。三大穩定幣在借款中的占比約為91.2%。

分析:美國政府持有的比特幣可能會帶來額外拋售壓力:金色財經報道,據區塊鏈分析公司CrvptoQuant分析,美國政府持有的比特幣可能會帶來額外的拋售壓力,4個關鍵日期分別為5月26日、8月7日、10月19日、12月30日。

此外,根據公布的文件,美國政府持有的比特幣在3月14日第一批出售,剩余的比特幣(約41491枚),將在全年分四批出售。將一年中的天數除以批次數得到73天,這恰好是第一批售出的日期。[2023/4/17 14:07:48]

整體而言,Radiant的資金利用率約為73.3%,說明Radiant中每有100美元的存款,就有73.3美元被借出,資金利用率非常高。對比借貸領域的龍頭Aave,總存款68.1億美元,總借款21.8億美元,資金利用率為32.1%。

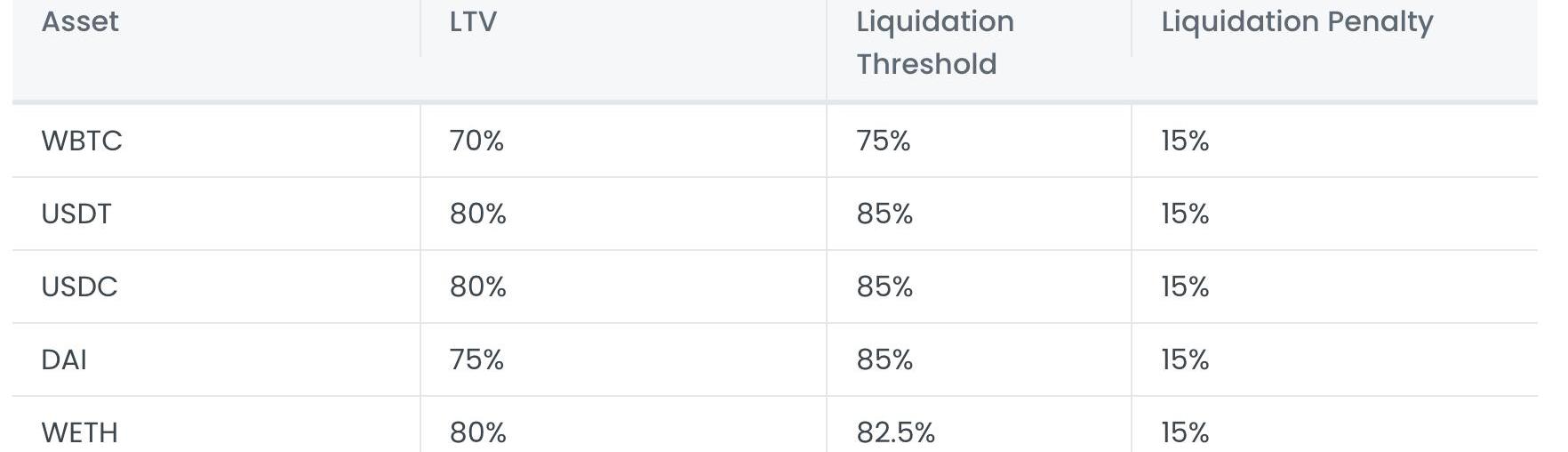

具體到每一種資產中,USDC的資金利用率為74.62%,USDT的資金利用率80.97%,DAI的資金利用率為79.42%、ETH的資金利用率為54.1%、WBTC的資金利用率為47.26%。根據官方文檔,在借款發生時,USDC、USDT幣的LTV均為80%,DAI的LTV為75%,即每存入1美元的USDC和USDT,最多可以借入0.8美元的資產。三大穩定幣的資金利用率幾乎都達到了上限,說明幾乎所有的資金都是以流動性挖礦為目的,而非真實的借貸需求。

FTX破產律師:FTX已收回超50億美元現金及流動性資產:金色財經報道,一名破產律師近日的聽證會上表示,加密貨幣交易平臺 FTX 已經收回了超過 50 億美元的不同類型資產,其中不包括巴哈馬證券委員會持有的另外 4.25 億美元加密貨幣。[2023/1/11 11:06:54]

流動性挖礦情況:高額收益將進一步促進增長

根據Radiant官網數據,USDC、USDT、DAI、ETH、WBTC五種資產的存款和借款都可以通過流動性挖礦獲得RDNT代幣,且每種資產的借款挖礦收益率均高于借貸所需要支付的利息,那就讓資金有了流動性挖礦的動機。

結合每種資產的存款APY、借款APY、RDNT挖礦收益率和官方規定的LTV,可以計算出各種資產的最高挖礦收益率。存款后若按最高比例借出同種資金,那么各種資產當前情況下挖礦的收益率分別為DAI52.2%、USDC58.6%、USDT62.8%、ETH55.4%、WBTC37.2%。

印度在擔任G20輪值主席國期間將探索禁止無擔保的加密貨幣:金色財經報道,印度周四表示,在其正在擔任的G20輪值主席國期間,他將優先制定一個無擔保加密資產、穩定幣和去中心化金融的全球監管框架,并將探索“禁止它們的可能性”,這對新生行業來說可能是一個巨大的挫折。

金色財經此前報道,印度央行發布《金融穩定報告》稱加密貨幣未能成為對沖通脹工具。[2022/12/30 22:15:43]

如果考慮到產出的RDNT一次性解鎖只能得到50%的代幣,即時解鎖的挖礦收益率分別為DAI21.3%、USDC22.5%、USDT24.2%、ETH15.8%、WBTC12.6%。

如果RDNT價格不變或上漲,在高額流動性挖礦激勵下,Radiant中的存款和借款量很可能繼續上升。

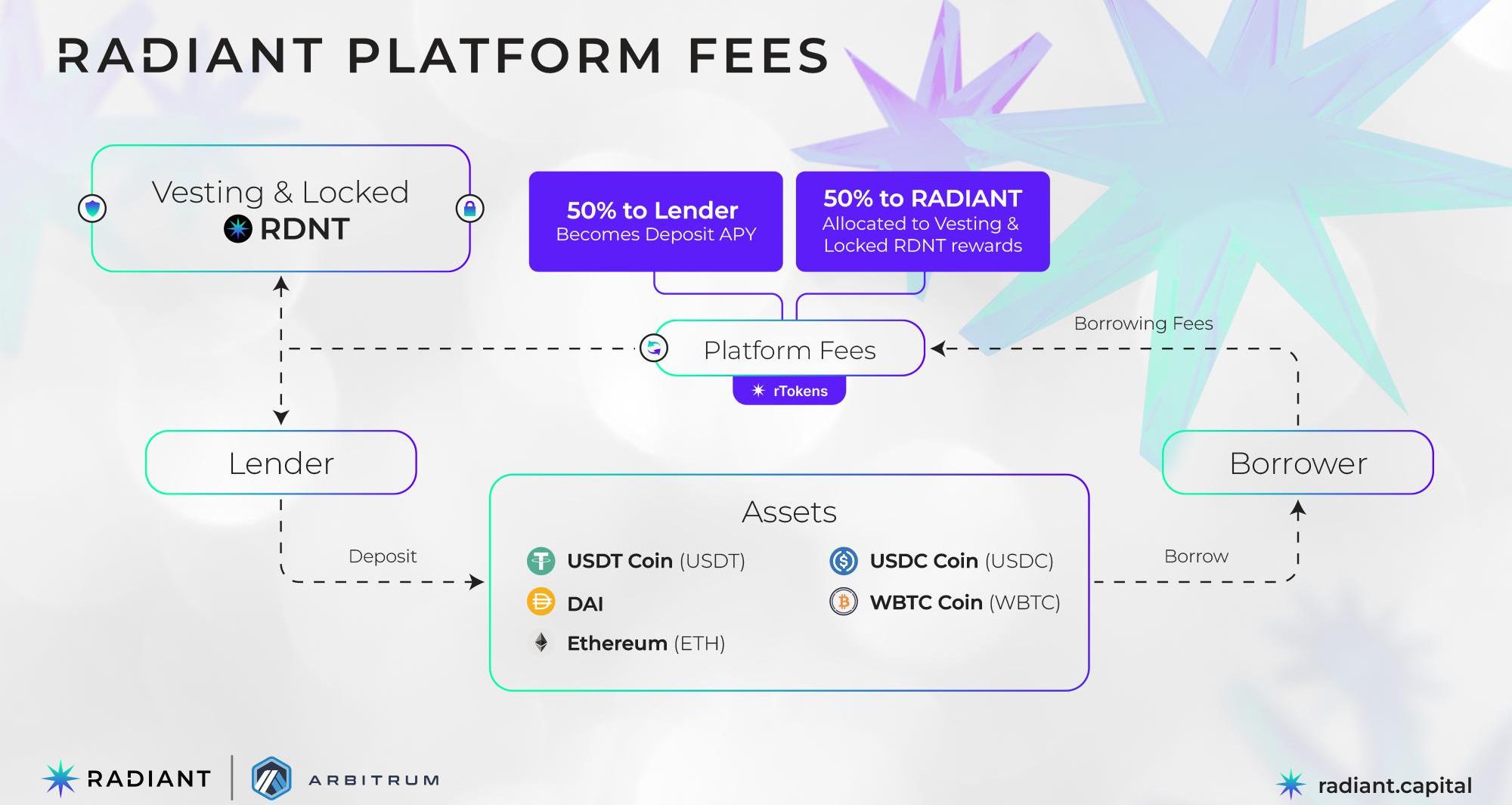

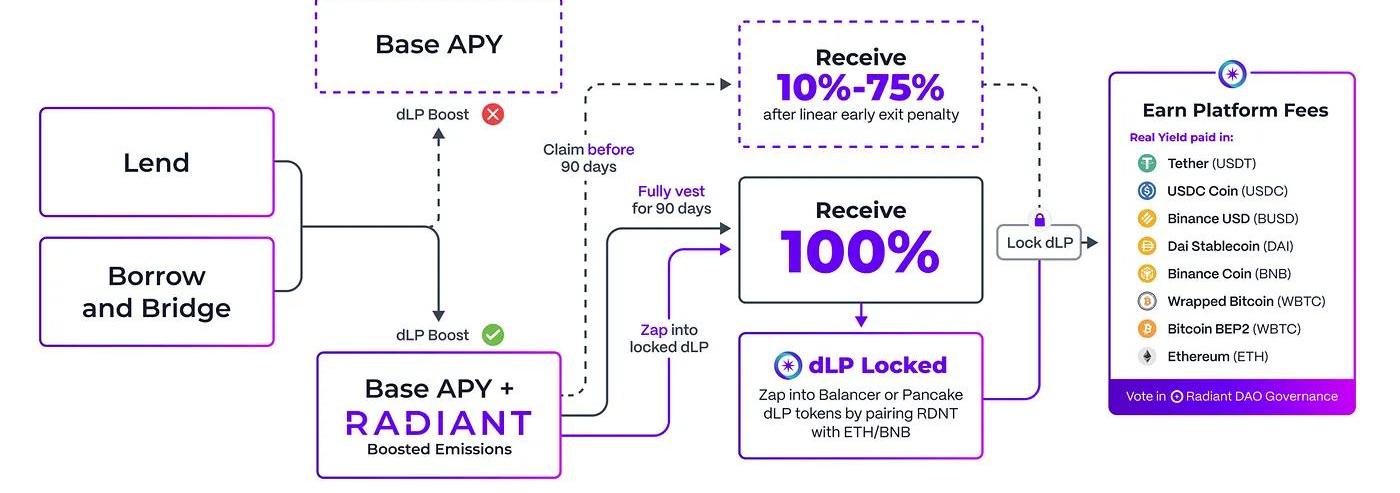

Radiant的收益分配:協議費用高達50%

Radiant的原生實用代幣RDNT是一種ERC-20代幣,總供應量為10億枚,其中50%作為存款人和借款人的激勵,20%作為SushiRDNT-ETH池的流動性激勵,其余30%分配給團隊、核心貢獻者和財庫。挖礦產出的RDNT有28天的歸屬期,也可以支付50%的罰金一次性解鎖。

借款產生的實際利息的50%將作為協議費用,完成歸屬后未領取的RDNT和用戶直接鎖定的RDNT可以獲得這部分協議費用,50%的罰金則全部分配給RDNTLocker,但鎖倉的RDNT不能提前退出。

和其它同類項目進行對比,Radiant50%的協議費用幾乎是最高的,Radiant的存款人只能獲得產生的借款利息的50%。而Aave的儲備系數只有10%~20%,只有20%以內的利息由協議收取,剩下的分配給存款人。

那么Radiant只能通過更高的流動性挖礦收益和其它項目進行競爭,在沒有挖礦收益的情況下,Radiant的競爭力將下降。

由于流動性挖礦的需求,目前Radiant中各種資金的利用率都比較高,資金利用率越高,借款利息越高,在協議費用高達50%的情況下,RDNTLocker和Vester的收益都比較可觀。截至1月31日,RDNTLocker的收益已經超過500萬美元,目前RDNTLocker的鎖倉APR為31.4%。

Radiantv2:需提供流動性才能獲得RDNT獎勵

根據Radiant官方描述,預計將在2月16日上線的Radiantv2將對協議的核心機制、代幣釋放、效用和跨鏈功能產生革命性的改變,具體更新包括以下幾點。

1、代幣遷移,將目前的ERC-20RDNT代幣遷移到LayerZeroOFT格式,以支持跨鏈費用共享。

2、改變流動性挖礦獎勵的歸屬條件,將由目前的28天歸屬期、50%罰金的形式,調整為90天歸屬期、提前歸屬只能獲得10-75%的RDNT。

3、完成歸屬的RDNT需要重新鎖倉才能獲得協議收入。

4、改變收益分配,貸方獲得的利息分成由50%降至25%,60%作為協議費用,15%作為運營費用。

5、設置動態流動性供應,要獲得存款和借款的流動性挖礦獎勵,需要先提供存款價值5%的RDNT與ETH或BNB的流動性,否則只能獲得由借款產生的真實存款收益。

6、將RDNT的釋放延長至5年。

7、對20多種新抵押品的支持。

小結

Radiant目前跨鏈借貸的實現原理是“借貸+跨鏈”,即在用戶借貸產生后,使用Stargate幫助用戶跨鏈到其它鏈上。現有的使用者中,大多數都是出于流動性挖礦的目的,現在收益較高,可能繼續促進存款和借款的增長。

Radiantv2的更新可能是為了改變現在流動性挖礦的不可持續性,但也將給現有的貸方和借方帶來不確定性,利息分成減少、歸屬期時間變長、罰金增多、需要提供流動性才能獲得挖礦獎勵、RDNT的釋放時間延長,對于想盡快將收益變現的用戶很不利。

Tags:ANTRADDIAADIjubilantingreviaThe Paradox MetaversesuperdiamondE-RADIX

近日,Coinbase?公布了?2022?年第四季度財報,本季度收入為?6.05?億美元,此前華爾街分析師預計為?5.89?億美元.

1900/1/1 0:00:00a16z的Web3初創者加速器計劃「CryptoStartupSchool」將于2023年3月6日開始,持續12周.

1900/1/1 0:00:002月13日,紐約金融服務部命令穩定幣發行商Paxos停止發行更多BUSD,對此幣安已發布聲明稱Paxos將繼續管理該產品的贖回.

1900/1/1 0:00:00以太坊Layer2發展迅猛,Optimism與Arbitrum的處理交易量甚至超過了以太坊主網,而以太坊網絡則自10月以來已下降了約33%.

1900/1/1 0:00:00注:原文為DeFi研究員@ThorHartvigsen推文,MarsBit編譯如下自去年年中以來,我一直是Arbitrummaxi。以下是我認為在2023年構成強大投資組合的6種資產.

1900/1/1 0:00:00我最近一直在設計一個區塊鏈應用程序,它需要具有一些復雜的可擴展性要求。對此我很高興查看了最近推出的Aptos區塊鏈,并與Aptos和Solana的團隊進行了交談.

1900/1/1 0:00:00