BTC/HKD+1.23%

BTC/HKD+1.23% ETH/HKD+0.47%

ETH/HKD+0.47% LTC/HKD+2.72%

LTC/HKD+2.72% ADA/HKD-1.55%

ADA/HKD-1.55% SOL/HKD+2.59%

SOL/HKD+2.59% XRP/HKD-0.91%

XRP/HKD-0.91%今天和大家聊一聊Arbitrum這個layer2解決方案。聊之前首先我們先來看看layer2到底解決了什么問題?

眾所周知,無論是比特幣還是以太坊,網絡擁堵和手續費高一直是發展的瓶頸,使用戶感到困擾。為了解決這些網絡問題,開發者們和社區成員開始嘗試許多不同的技術方向。

總的來說嘗試可以大致分為兩個層面:Layer1和Layer2。Layer1是區塊鏈的基礎層,在鏈上進行擴容或者改變鏈本身。而Layer2建立在Layer1之上,是一系列鏈下擴展性解決方案的統稱,在鏈下進行計算與執行,通過數據線下處理、結果上鏈等方式來提效。

其中layer2的項目也基本上是從擴容、安全和去中心化三者中作取舍。目前主流的解決方案包括rollup、statechannel、plasma、validium等。我們今天所聊到的Arbitrum就是一種Layer2擴容解決方案,屬于Layer2中optimisticRollup類型。

首先讓我們來看看Layer2整體情況,從TVL總量來看,目前所有Layer2的TVL為62億。從增長情況來看,從21年8月第一個optimisticrollup也就是Arbitrum主網發布以來,到22年4月,整個市場規模經歷了高速增長和穩步增長的階段,整個Layer2的TVL從21年8月的7億增長到了22年4月72億,8個月增長了10倍。

隨著Drift的“超級質押”提供一鍵杠桿,流動性質押狂潮蔓延至Solana:金色財經報道,Solana區塊鏈上具有風險承受能力的加密貨幣交易者正在效仿以太坊的“流動質押代幣”(LST)熱潮,利用其SOL代幣衍生品來追求高額收益。他們相當遲鈍的過程涉及將SOL代幣質押為名為mSOL的代理收據代幣,然后使用這些mSOL作為抵押品借入SOL,然后再次將該SOL換成mSOL,這讓人想起了長期見證的類固醇杠桿方法。數字資產市場的其他角落。Solana的鏈上加密貨幣交易項目Drift Protocol周二發布了一項名為“超級質押”的新服務,它將整個再杠桿化周期打包成一鍵式服務,希望能夠滿足更廣泛的吸引力。[2023/6/30 22:09:13]

從22年4月到現在,整個Layer2的TVL經歷了兩次下跌,時間上分別對應了22年5月luna暴雷事件和22年11月FTX爆雷事件。

期間整個加密世界的表現都隨著爆雷事件大幅下降,Layer2同樣受到影響。從1月回暖之后到現在,TVL兩個月內從40億上升到了60億。排除暴雷事件的影響,整個Layer2增速還是很可觀的。

對于當前所處的節點,從宏觀環境來看,2023年初以來整個加密貨幣市場開始回暖,加密總市值增加了約2500億美元。很大的原因可能是美國通脹正在放緩,美國12月消費者價格指數也開始放緩,進一步推動了市場在年初的情緒。不過這兩天關于加息的預期再起,市場情緒還處于一個變動的狀態。

DeFi總鎖定價值達493.1億美元,Lido Finance以122.4億美元位居榜首:金色財經報道,自 2023 年 4 月 18 日以來,DeFi 的總鎖定價值(TVL) 一直低于 500 億美元。截至發稿,TVL 達到 493.1 億美元,過去 24 小時內增長了 1%。其中 Lido Finance 在周六以 122.4 億美元的 24.82% 份額位居榜首。在過去的一個月里, Lido 的 TVL 增長了 9%,而前一周則增長了 2.42%。DeFi 鎖倉前五中只有 Uniswap 在過去 30 天內上漲了 3.48%。以太坊以 286.6 億美元占據了 TVL 的最大份額,占 DeFi 市值的 58% 以上。[2023/5/7 14:47:49]

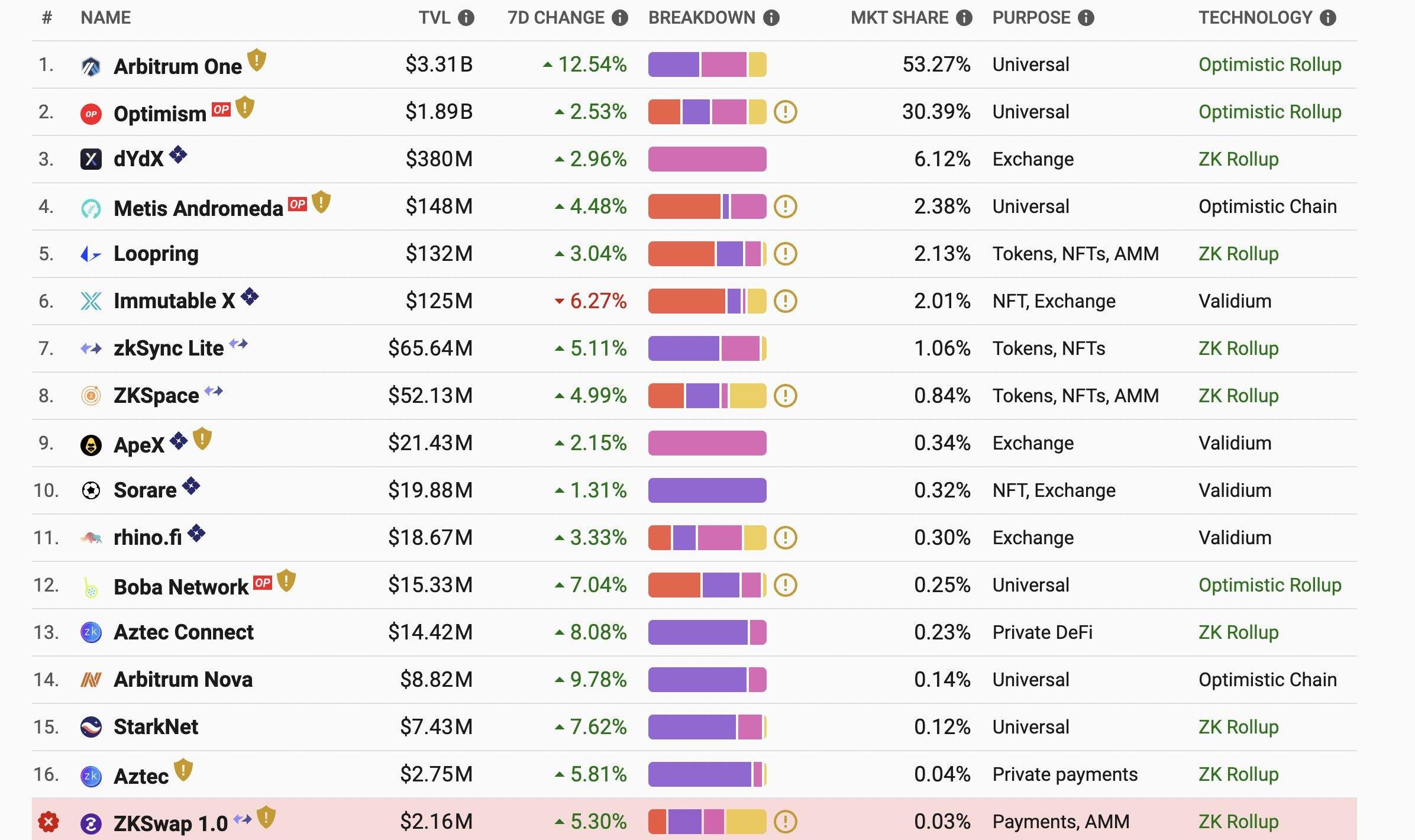

接下來讓我們一起看看Layer2的競爭格局和主要玩家,從Layer2的TVL占比來看,前十的玩家是Arbitrum、Optimism、dydx、Metis、Loopring、ImmutableX、zkSync、ZKSpace、ApeX和Sorare,包括optimistic、zk和validium這三類。

截止2月22日,OptimisticRollup占據了超過了80%的市場份額。其中,ArbitrumTVL為33億美元,占據了53.27%的市場份額;OptimismTVL為18.9億美元,占據了30.39%的市場份額。

DOGE第五大持有者過去7天轉出超15億枚DOGE,價值約1.36億美元:4月5日消息,據Bitinfochart數據顯示,DOGE第五大持有者“DDuX開頭”地址在3月30日至4月5日期間一共轉出了超15億枚的DOGE,價值約合1.36億美元,據此前報道,該地址在推特網頁版LOGO更換成DOGE頭像之后轉出6.5億枚DOGE,價值約合6130萬美元。[2023/4/5 13:45:51]

從大的敘事來看,layer2主要是op和zk的競爭,op賽道目前Arbitrum和Optimism雙雄爭霸,zk賽道除了zksync、StarkWare外,polygon也強勢入局。長期來看,ZKRollup在底層邏輯、隱私交易等方面均有很大的優勢,不過最大的缺點是目前技術水平擴張緩慢,大部分沒有上線主網,還處于未來可期的階段。

在此簡單對比下Arbitrum和Optimism,兩者都屬于OptimisticRollup。為了更好的幫助大家理解,我們先簡單了解下Rollup是什么。其本質是將交易放到Layer-2的Rollup上處理,同時由被稱為定序器的節點將交易狀態數據匯總并上傳到Layer1。

其中OptimisticRollup使用爭端解決程序來保護交易安全性,ZKRollup使用零知識數學證明進行交易驗證。關于zk和op的對比在此不深入展開,有機會之后深聊。

Paxos:目前在Signature Bank存款為2.5億美元:3月13日消息,穩定幣發行商Paxos官方推特表示,目前在Signature Bank存款為2.5億美元,并建立了存款保險制度。所有Paxos穩定幣儲備都是完全支持的,并且可以隨時以美元1:1的比例贖回給客戶。

據悉,美國財政部已采取非常措施保護客戶,并宣布Signature Bank的所有客戶存款將得到充分保證。[2023/3/13 12:59:49]

那Arbitrum和Optimism同采用了op,到底有什么區別呢?核心差異點在于Optimism是在Layer1上執行的單輪欺詐證明,而Arbitrum使用鏈下執行的多輪欺詐證明。相比單輪欺詐證明,Arbitrum的多輪欺詐證明更加便宜和高效。

另外從生態開發的角度來說,Optimism使用的是以太坊的EVM,Arbitrum使用自己的Arbitrum虛擬機。這導致Optimism只有Solidity編譯器,而Arbitrum支持所有EVM編譯語言。從目前的生態規模和TVL來看,Arbitrum處于領先的地位。

不過兩者也有一些其他的差異,比如生態激勵上Optimism已經發幣,其下有一些DAO組織在參與治理,Arbitrum沒有發幣,目前完全是由OffchainLabs運營,所以在去中心化方面也有很多值得思索的地方。

Austin Federa:盡管FTX蔓延,該網絡的鏈上活動仍在增加:金色財經報道,Solana基金會戰略和傳播主管Austin Federa表示,加密貨幣交易所FTX的破產并沒有阻止Solana網絡吸引用戶和開發人員。Federa周二稱,盡管FTX蔓延,該網絡的鏈上活動仍在增加。[2023/1/4 9:51:16]

那么像Arbitrum這樣的layer2是怎么賺錢的呢?Arbitrum所屬的oprollup的商業模式總結來說包括兩個方面:交易費和MEV交易費收入很好理解,通俗的來說它們在L1上買區塊空間,高效利用并通過L2以溢價出售給用戶,即向用戶收取的費用與為以太坊上的區塊空間支付費用的價差。

MEV是一種尋租方式,區塊生產者可以通過專門重新排序交易來實現。不同的Layer2對于MEV的態度也不同,Optimism將MEV納入拍賣,認為其是區塊鏈的基礎,通過拍賣可以獲得收入;Arbitrum相比從MEV獲利,更希望在其系統內將MEV降到最低,減少提取的MEV數量,從而更具對用戶和建設者的吸引力。

從戰略層面來看,也可以通過建設生態,發token的方式獲得收益,不過目前arbitrum沒有發幣,optimism的token目前也更偏向于治理代幣,沒有用作gasfee。接下來讓我們看看目前Arbitrum的生態表現如何。目前Arbitrum生態目前支持的項目達到370+,涵蓋跨鏈橋、gamefi、defi等各類項目。

從目前發展來看,Arbitrum生態內頭部應用基本上都是DeFi項目,其背后的本質也與Arbitrum的優勢相關,一方面采取的OptimisticRollup落地難度更低,基礎設施比較成熟,另一方面兼容EVM,使以太坊上的應用可直接遷移到Arbitrum。

目前像Uniswap、1inch、Aave、Curve這類頭部的defi項目都有遷移至Arbitrum,在Arbitrum的TVL排名中,前十的項目大部分都是從以太坊遷移的defi項目。

在Arbitrum的生態項目中,最有特色的兩個項目莫過于GMX和上次twitter分析的TreasureDao,由于treasuredao上次已經分析過,感興趣的可以查看上次的分析https://twitter.com/Dacongfred/status/1626430953127043073…這次簡單分析一下GMX。GMX是一個去中心化衍生品交易平臺,目前部署在Arbitrum和Avalanche上。

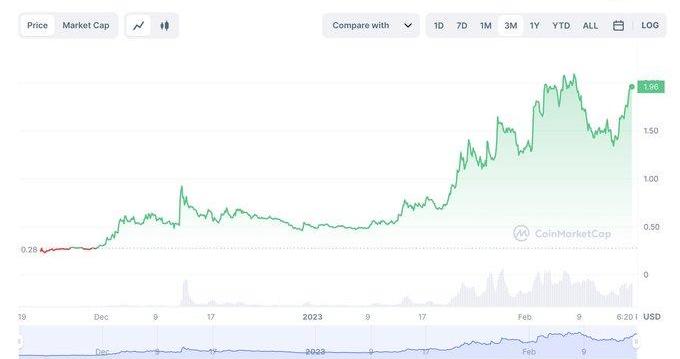

和大家分析一下最近很火的TreasureDAO,可以說它是Arbitrum的兩架馬車之一,在Arbitrum的繁榮發展中起到了不小的作用。作為一個資深游戲愛好者今天為大家分析一下treasuredao究竟是干什么的、對于gamefi意味著什么?其代幣magic為什么一路走高?

GMX可以說是22年表現最好的defi之一,其GLP的APR在很長一段時間內都20%+,在熊市里顯得格外突出。那么其相比其他協議究竟有哪些創新點呢?1、在傳統的Perp交易所中,用戶都是互為對手盤。而在GMX中,用戶是和GLP池進行交易。這就涉及到了GMX平臺的兩類參與者,一類是杠桿交易用戶,一類是LP。

有趣的是,LP不用提供交易對而是用單一token來購買GLP為平臺提供流動性。持有GLP的用戶可以獲得GMX平臺手續費70%分成。對于杠桿交易用戶,存入保證金即可開倉,實際上交易用戶開多ETH時相當于向GLP池借出ETH,開空則相當于借出穩定幣資產。

題外話展開介紹一下GLP,GLP是由USDT、BTC、ETH等穩定幣和加密貨幣組成的資金池,代幣的比例會維持一個相對的平衡。

一方面通過較多占比的穩定幣保持池子的穩定,另一方面我們可以看到資金池中weight的概念,當某一代幣的數量占比過高時,以該代幣購買GLP的價格會更高,從而使人們開始投入其他token,來保持平衡。

第二個點在于GMX使用預言機喂價而不是AMM,從而交易者實現零滑點的交易。無論是mintGLP還是burnGLP,都可以無滑點的進行兌換。關于GMX的良好表現,很多人認為其在牛市會進入死亡螺旋,關于是否會進入死亡螺旋,可以看這篇文章的分析:https://www.odaily.news/post/5184525

最后,我們來看看Arbitrum的估值和融資情況。目前,Arbitrum并沒有自己的代幣或加密貨幣,因此很難直接估值Arbitrum,關于Arbitrum的估值,我們可以先來看看Arbitrum的歷史融資情況。

目前Arbitrum經歷了四輪融資:戰略投資:OffchainLabs在2019年獲得CoinbaseVentures戰略投資。種子輪融資:OffchainLabs在2019年3月完成由370萬美元種子輪融資,PanteraCapital領投,CompoundVC等參投。A輪融資:OffchainLabs完成2000萬美元的A輪融資,時間和投資方不詳。

B輪融資:OffchainLabs在2021年8月以12億美元估值完成1.2億美元B輪融資,LightspeedVenturePartners領投,PolychainCapital、RibbitCapital、RedpointVentures、PanteraCapital、AlamedaResearch和MarkCuban等參投。最近的一次融資估值為12億美元,目前的TVL為33億美元。

總體來說,Arbitrum無論是在生態表現上,還是在目前layer2的市場份額占比,都有非常優秀的表現,未來是否能繼續一路向好,一方面取決于生態建設中是否有新的爆款產品出現,另一方面也取決于zk的入侵合適開始爆發。

非常感謝大家對我的反饋和建議,未來也會繼續與大家分享自己對于web3領域的見解。這次的分析比較匆忙,可能會有一些不足的地方,歡迎大家一起討論交流!

Tags:BITArbitrumARBRBIbitcoin-goldarbitrum幣價格ArbiPadSUPERBID

當加密社區還在圍繞穩定幣是否為“證券”進行激辯時,美國證券交易委員會又一次吹響“預示強監管”的號角。美東時間2月15日,SEC官網發布「關于投資顧問托管的擬議規則的聲明」.

1900/1/1 0:00:00MarsBitCryptoDaily2023年2月9日 一、?今日要聞 消息人士:SEC或將加大對投資數字資產的風險投資基金審查力度據theblock報道,消息人士表示,自FTX破產之后.

1900/1/1 0:00:00CZ轉發了一條MakerDAO治理論壇的活躍參與者ChrisBlec的推特,一石激起千層浪。 在2021年五月左右UniswapV3正式部署合約之前,**申請了具有法律效力的使用權保護.

1900/1/1 0:00:002月23日,上市加密交易公司Coinbase在沒有任何征兆的前提下發布了自己的L2網絡BASE,并且宣布不會發行原生代幣,而是會以ETH作為原生資產.

1900/1/1 0:00:00注:本文來自@AllinWeb3Club推特,MarsBit整理如下:反對意見:香港新政策不適合Web3初創團隊,市場過分高估香港新政,扎根香港可能會讓你成為被收割的對象.

1900/1/1 0:00:00近期,PolyhedraNetwork完成了BinanceLabs和?PolychainCapital?領投的1000萬美元融資.

1900/1/1 0:00:00