BTC/HKD+0.99%

BTC/HKD+0.99% ETH/HKD+1.29%

ETH/HKD+1.29% LTC/HKD-0.12%

LTC/HKD-0.12% ADA/HKD+0.99%

ADA/HKD+0.99% SOL/HKD+4.57%

SOL/HKD+4.57% XRP/HKD+1.03%

XRP/HKD+1.03%上周末,市場因美國銀行界可能發生的系統性危機而受到沖擊。

伴隨硅谷銀行正式破產,其客戶之一Circle的USDC部分質押品存在損失可能,隨之?USDC?脫鉤。這種現象令人想起了?2022?年的加密黑天鵝事件,如?Terra?Luna?的崩潰,三箭資本和FTX的垮臺。隨著金融監管機構對?SVB?的債務作出回應以及Circle的積極運營,USDC價格現已回錨。盡管如此,USDC?的波動仍在市場上引起了廣泛的恐慌和不確定性。

穩定幣們表現如何?

Dapp?和加密行業的震動與宏觀經濟事件高度相關。

美國加密公司?Circle?是第二大穩定幣?USDC?背后的公司,是受?SVB?下跌影響最大的公司之一。3?月?11?日,在該公司透露其?400?億美元儲備中有近?8%?在硅谷銀行后,該穩定幣失去了與美元的掛鉤,并創下歷史新低。

由于?USDC?與美元脫鉤,恐慌蔓延到整個加密社區,USDC?價格跌至?0.8789?美元的低點。截至當日收盤,USDC?供應涉及?19?億美元的凈流出,一夜之間從?3?月?10?日的?427.4?億美元跌至?3?月?11?日的?408.4?億美元,降幅?4.4%?。

美國監管機構于?3?月?12?日介入,為受?SVB?破產影響的儲戶和金融機構提供支持。盡管這一消息導致?USDC?重新掛鉤,但穩定幣的供應量和市值仍下降了?9.1%?。美元供應量凈流出為?39.3?億美元,從?3?月?10?日初的?434.3?億美元跌至?3?月?13?日底的?395?億美元。

Coinbase將Pepe描述為“仇恨符號”引發社區的強烈反對:金色財經報道,Coinbase發送給客戶的電子郵件將memecoin Pepe(PEPE)描述為另類右翼團體的“仇恨符號”,這引起了memecoin社區的極大憤怒。著名的加密貨幣影響者Borovik.eth分享了5月10日給他的96,000名粉絲的電子郵件通訊截圖,其中引用了反誹謗聯盟2016年的一項決定,將青蛙主題的角色放入其在線仇恨符號數據庫中。[2023/5/11 14:56:57]

盡管如此,穩定幣?TrueUSD和?Dai在同一時期出現了顯著的供應增長,凈流入分別為?57.4%?和?27.4%?。Tether?和?Frax等其他穩定幣的供應也略有增長。從絕對值來看,DAI?的收益最大,供應增加了?13.5?億美元,盡管在這個過程中也受到了影響。

來源:CoinGecko

然而,BUSD?的供應量保持相對不變,BUSD?在?2023?年?2?月受到美國監管機構對發行商?Paxos?的制裁的打擊。BUSD?供應量小幅下降了?466?萬。

幸運的是,當美國各銀行周一開門營業時,硅谷銀行持有的?33?億美元?USDC?儲備存款完全向公眾開放,有助于穩定市場。盡管如此,SVB?的垮臺提醒了人們加密行業所涉及的潛在風險以及風險管理的重要性。

在?USDC?波動期間,DeFi?交易激增

DeFi?是最容易受到市場崩潰和不確定性時期影響的?Dapp?類別。當?FTX?和?Luna?崩潰時,DeFi?明顯受影響。3?月?11?日,在?SVB?崩潰和?USDC?脫鉤之后,DeFi?市場的?TVL大幅下降,從?792.8?億美元下降到?716.1?億美元,下降了?9.6%?。這一消息在投資者中引起恐慌,導致大量拋售和?TVL?下跌。

Web3領域去年獲得逾71億美元融資,游戲創企融資額占比達62.5%:1月2日消息,根據Metaverse Post的年終報告,2022年Web3領域創業公司獲得7,169,997,888美元融資。該報告將創業公司分為游戲、元宇宙、社交網絡、基礎設施、AR&VR以及AI等類別。游戲、元宇宙和社交網絡是三大投資類別,分別獲得44.9億美元(占Web3投資總額的62.5%)、18.2億美元(占比25.4%)、2.591億美元(占比3.6%)。基礎設施、AR&VR和AI類別分別為2.08億美元、1.786億美元和1.365億美元。(Cryptoslate)[2023/1/3 22:21:19]

幸運的是,?13?日硅谷銀行的?USDC?儲備金完全向公眾開放,這一消息導致?DeFiTVL?銷售額飆升?13%?,達到?811.5?億美元。此外,在?3?月?8?日至?3?月?11?日期間,與?DeFi?合約交互的獨立活躍錢包數量增長了?13%?,從?421,?026?個增加到?477,?094?個。

同期,交易數量也從?1,?356,?483?次增加到?1,?668,?992?次,增長了?23%?。

哪些?DeFi?Dapp?是造成?DeFi?鏈上峰值的原因呢?Uniswap?V3是最受歡迎的?DEX?之一,其獨立活躍錢包數量大幅增加,?3?月?11?日星期六超過了?67,?000?個,交易量達到?144?億美元,是V3有史以來注冊的最高數字。67,?000?個獨立活躍錢包是自?2021?年夏天以來?Uniswap?Dapp?上注冊的最高紀錄。

薩爾瓦多已成立國家比特幣辦公室(ONBTC):金色財經報道,薩爾瓦多總統 Nayib Bukele 已簽署第 49 號令成立國家比特幣辦公室(ONBTC),該機構將作為一個擁有職能和技術自主權的行政部門。ONBTC 的職責之一是向媒體和任何感興趣的人提供有關薩爾瓦多比特幣、區塊鏈和加密貨幣的信息。

此外,ONBTC 將協助尋求在薩爾瓦多開展業務并訪問該國的外國加密貨幣企業和投資者,并積極推進薩爾瓦多參與各種國際論壇。[2022/11/26 20:46:39]

此外,UniswapV3周六的平均交易規模為?170,?080?美元,幾乎是平均值的兩倍,這表明以太坊?DeFi巨鯨在上周末非常活躍。

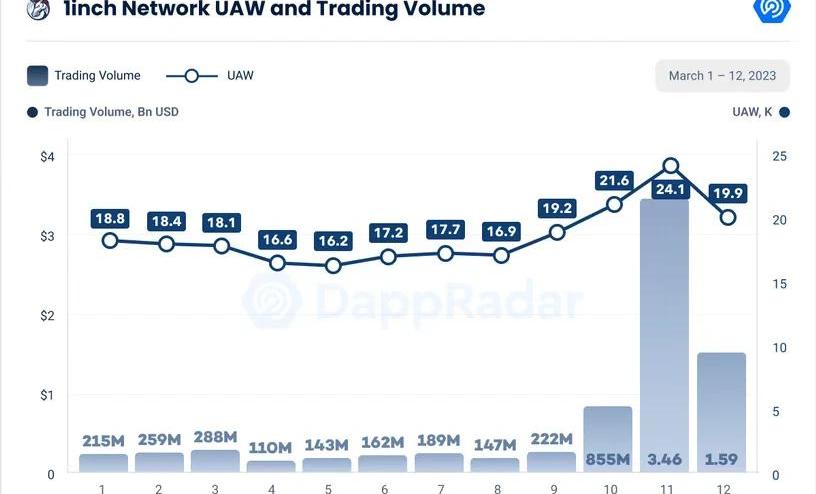

DeFi?聚合器?1inch?Network?在周六創下了?34?億美元的?Dapp?交易量紀錄,在?DeFi?Dapp?中排名第二。1inch當天注冊超過?24,?000?獨立活躍錢包,表明其在?DeFi?領域廣受歡迎。

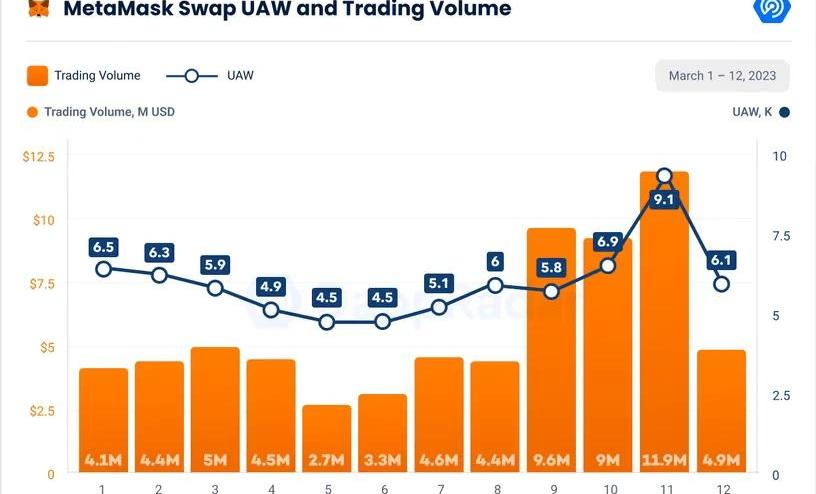

此外,MetaMaskSwap?是一個內置于領先錢包軟件中的熱門代幣交易所,在?3?月?11?日也經歷了獨立活躍錢包和交易量的激增,達到?9.1?萬個獨立活躍錢包和?1190?萬美元交易量,這是我們在?2023?年?1?月初看到的數據,當時關于?MASK?代幣的傳言正在市場傳開來。

《華爾街日報》:Justin Sun正在評估購買FTX資產的可能性:11月22日消息,Justin Sun表示,他的同事正在評估從SBF手上購買FTX資產的可能性。Justin Sun周二在新加坡接受采訪時稱,我們對任何形式的交易持開放態度,我認為所有選項都已經擺到了桌面上。現在我們正在一項一項地評估資產,但據我所知,這個過程會很長,因為他們(FTX)已經進入了破產程序。[2022/11/23 7:57:51]

其他?DeFi?Dapp,如?0x、Aave?和?GMX?也交易量暴增。

雖然周末銀行都關門,傳統投資者需要等到周一才能對?SVB?的消息采取行動,但DeFi7*?24小時在線。這突出了開放系統和透明度的必要性。

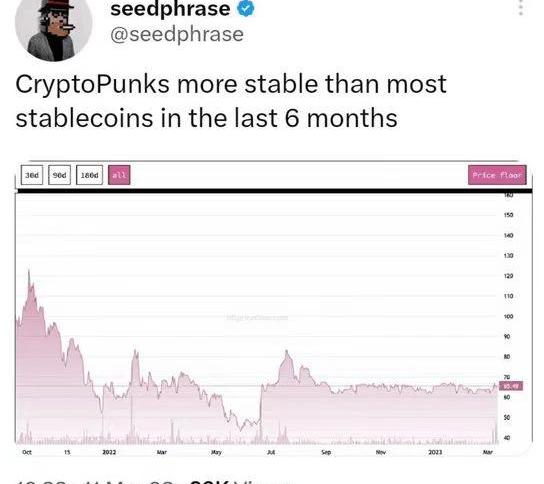

藍籌?NFT?在混亂的市場中仍然是一項穩定的投資

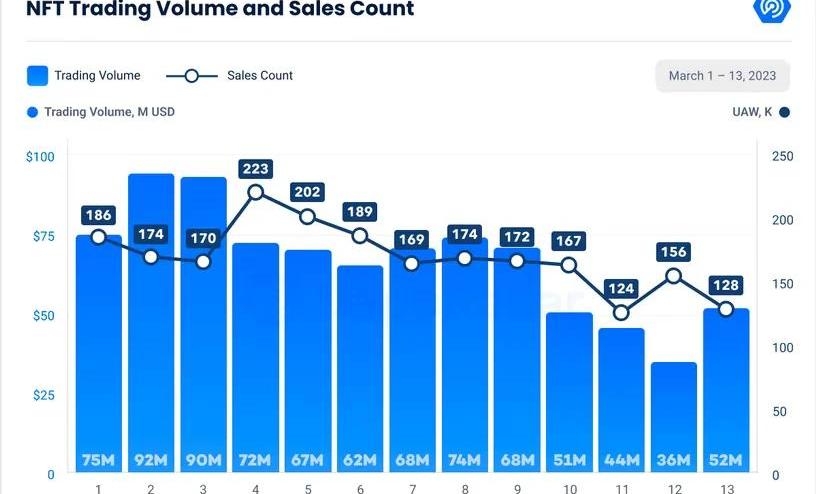

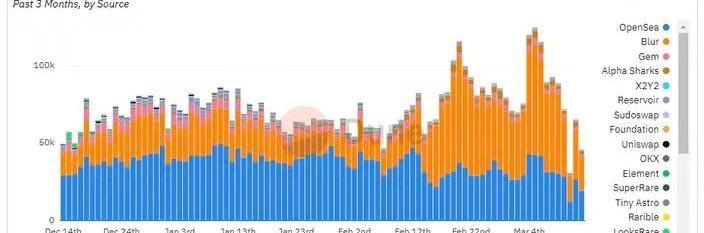

在?2023?年的大部分時間里,NFT?行業一直處于上升軌道,銷量創下歷史新高,主流采用率也在上升。然而,SVB?的崩潰及其對?USDC?的影響也在市場上有所體現。

NFT?交易量自本月初以來下降了?51%?,銷售額下降了?15.88%?。由于所有情況都受到“波動的穩定幣”的影響,NFT?交易者活躍下降,周六出現了自?2021?年?11?月以來參與率最低的交易者人數,以及?2023?年最低的單日交易數量。

值得注意的是,盡管?NFT?交易者的活躍度很低,但交易量并沒有受到相同比例的影響,很可能是因為以太坊的?NFT?巨鯨仍堅持在?Blur?第二階段空投中?farming。

安全團隊:NFT項目Spiky Space Fish Discord服務器遭攻擊:金色財經消息,據CertiK監測,NFT項目Spiky Space Fish的Discord服務器遭黑客攻擊,請用戶不要點擊任何鏈接,且不要參與鑄造或批準任何交易。[2022/7/6 1:54:32]

盡管?NFT?交易量整體下降,但?BAYC?和?CryptoPunks?等藍籌?NFT?的地板價幾乎沒有受到影響,?3?月?11?日僅略微低于?10?萬美元。“復蘇”速度很快,顯示出這些頂級?NFT?的韌性。

其他藍籌系列,如?BAYC?生態系統、Azuki?和?ArtBlocks?幾乎沒有受到影響。另一方面,Moonbird?和?PROOF?生態系統由于受到?SVB?的影響而受到嚴重打擊。

自硅谷銀行倒閉消息傳出以來,Moonbird?的市值下跌了?18%?。然而,地板價有所回升,達到?6207?美元。3?月?11?日,一個以太坊地址賣出了近?500?個?MoonbirdNFT,損失在?9%?至?33%?之間。該地址在批量銷售時實現了?9%?至?33%?的虧損,其中?200?個?Moonbird?NFT?的虧損超過?32%?。這些交易都發生在?NFT?市場?Blur?上,總損失超過?700ETH。

值得注意的是,YugaLabs?對硅谷銀行的敞口“非常有限”,這意味著該公司的財務狀況不會受到此次危機的嚴重影響。

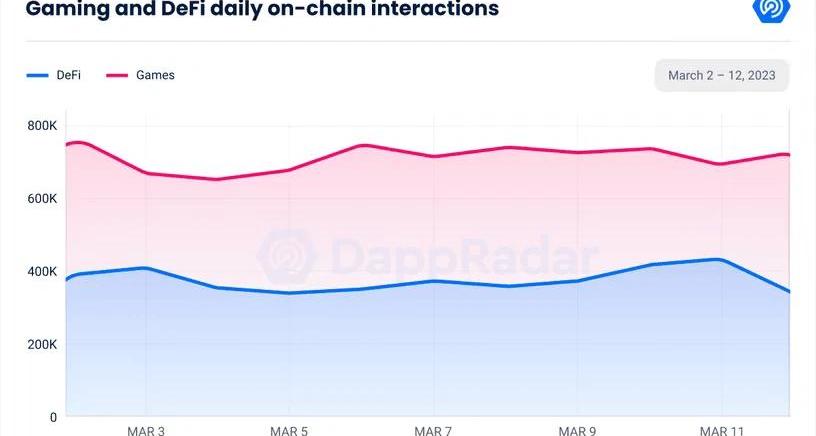

加密游戲也證明了其在金融動蕩時期的韌性

在經濟低迷時期,電子游戲行業一直表現出非凡的韌性,這讓許多分析師認為它不會受到經濟衰退的影響。最近的一次證明是在?2008?年的經濟衰退中,當時電子游戲的銷量增長了?12%?,而暴雪和任天堂等主要游戲工作室的交易和游戲機銷量都創下了新高。

Web3游戲也是如此嗎?事實是,現在下結論還為時過早,但與其他?Dapp?類別不同的是,游戲領域的活動在周末的波動性最小。

鏈上游戲活動在周末僅下降了?5%?,但比前一周增加了?10%?。因此,當?DeFi?交易者在?USDC?有崩潰可能性之際高度活躍時,Web3玩家仍然照常玩游戲。

在撰寫本文時,還沒有跡象表明任何大型游戲?Dapp?或游戲生態系統會受到美國銀行界的影響。這再次證明,Web?3?游戲的表現應該與傳統電子游戲類似,成功避開了嚴峻的經濟波動時期。

哪些?Dapp?生態系統更受影響?

硅谷銀行的垮臺在加密貨幣社區引發了漣漪般的影響,受波動范圍包括了幾個?Dapp?生態系統。Circle、Paxos、Coinbase、BlockFi?和?Avalanche?Foundation?已經公開確認了他們的敞口頭寸。與此同時,DapperLabs、Ripple、YugaLabs、Pantera、ProofCollective、NovaLabs?和?Techteryx?只分享了他們被披露的信息。

SVB?倒閉最重要的影響之一是對?USDC?穩定幣的影響。恐慌在加密社區蔓延,導致?USDC?的價格跌至?0.8789?美元的低點。USDC?的供應量為?19?億美元,從?10?日的?427.4?億美元跌至?11?日的?408.4?億美元,降幅為?4.4%?。USDC?的脫鉤已經影響了包括?MakerDAO?在內的幾個?Dapp?生態系統。

MakerDAO?是第四大穩定幣?DAI?的發行商,目前有價值超過?31?億美元的?USDC?作為?DAI?的質押品。為了減少協議對?USDC?的影響,MakerDAO?在周二執行了緊急治理措施。MakerDAO?已將?USDC?流動性池的債務上限削減至?0?,這意味著流動性提供者將無法從這些流動性池借入?DAI。

此舉突顯了用需要由銀行托管的資產支持穩定幣的風險。在這種情況下,USDC?發行者?Circle?表示在硅谷銀行風險敞口約占其儲備金總量的?8?%,隨即?USDC?在周末脫鉤。USDC?占?DAI?質押品的?40%?,這使得它很容易受到這種中心化風險的影響。

Maker?將支持?USDC?的四個?Uniswap?金庫的債務上限降至?0?,因為“這些質押品面臨潛在的?USDC?突發事件的風險”。該協議擴大了對?Paxos?的?USDP?穩定幣的支持,將其?USDP?保險庫的債務上限從?4.5?億美元提高到?10?億美元,同時還將?USDP?Swap?的費用從?0.2%?降低到?0%?。

根據提案,Gemini?穩定幣?GUSD?的情況恰恰相反,該提案認為?Gemini?擁有“大量未投保的銀行存款敞口,這可能與風險機構有關”。為了限制潛在的損失,Maker?將?GUSD?的每日鑄幣限額從?5000?萬?DAI?降至?1000?萬?DAI。

該提案計劃通過將穩定幣的每日鑄造限額從?9.5?億降低到?2.5?億,限制?DAI?交易超過其掛鉤匯率的可能性。此外,該提案將?USDC?Swap?費用從?0%?提高到?1%?,使投資者將?USDC?轉換為?DAI?的成本更高。最后,該提案主張暫時從?Aave?和?Compound?撤出所有資金,以降低整體風險。

總之,硅谷銀行的倒閉影響了包括?MakerDAO?在內的幾個?Dapp?生態系統。USDC?的脫鉤在整個加密社區引起了恐慌,突顯了用需要由銀行保管的資產支持穩定幣的風險。MakerDAO?的緊急治理措施目的是減少其對?USDC?的風險敞口并限制潛在損失。雖然?SVB?倒閉的長期影響仍然未知,但很明顯,它對加密貨幣市場產生了重大影響。

SVB?和?SignatureBank?的崩潰對加密行業,尤其是?Dapp?生態系統帶來了新的啟示——加密行業需要變得更加“自給自足”,減少對傳統銀行基礎設施的依賴的提案必須提上議程。Silvergate?的加密貨幣支付網絡?ExchangeNetwork?和?SigNet?網絡等實時支付網絡對于管理流動性、促進場外交易、交易所間套利以及正常營業時間之外的穩定幣贖回至關重要。如果沒有這些解決方案,加密行業必須找到其他方法來管理流動性和法幣流入。

Tags:USDSDCUSDCDEFusdc幣與usdt幣哪個好usdc幣是誰發行的PCUSDC價格DeFi Degen Land

歷經多次推遲清算及數場官司,Mt.Gox被盜事件總算進入賠付階段,其債權人有望在今年3月獲得首批還款.

1900/1/1 0:00:00USDC脫錨引發了市場對DeFi未來發展的重大擔憂和質疑。由于DeFi生態系統嚴重依賴USDC,因此評估未來的潛在解決方案至關重要.

1900/1/1 0:00:00通過在ERC-4337中部署共享、審計和核心合約,最近實現了以太坊帳戶抽象路線圖的一個重要里程碑。錢包和基礎設施提供商現在可以更安全地通過圍繞帳戶抽象的創新繼續構建更流暢的用戶體驗.

1900/1/1 0:00:00當我在麻省理工學院教授關于區塊鏈和貨幣的課程時,每個學期都會問學生一個問題:“在你們心中誰是中本聰”?時至今日,無人知曉.

1900/1/1 0:00:00“銀行對以法幣支持的穩定幣構成風險”,這是否標志著去中心化穩定幣敘事的開端?加密分析師Surf在這里對穩定幣和LiquityProtocol的$LUSD進行了深入分析.

1900/1/1 0:00:003月14日,dYdX社區投票通過DIP-20提案,決定將交易獎勵減少45%,剩余的55%獎勵將由國庫留存,并可經由社區投票改做他用,其中贊成票比例為83%.

1900/1/1 0:00:00