BTC/HKD+0.31%

BTC/HKD+0.31% ETH/HKD+0.48%

ETH/HKD+0.48% LTC/HKD+1.43%

LTC/HKD+1.43% ADA/HKD-0.94%

ADA/HKD-0.94% SOL/HKD+2.26%

SOL/HKD+2.26% XRP/HKD-0.64%

XRP/HKD-0.64%摘要

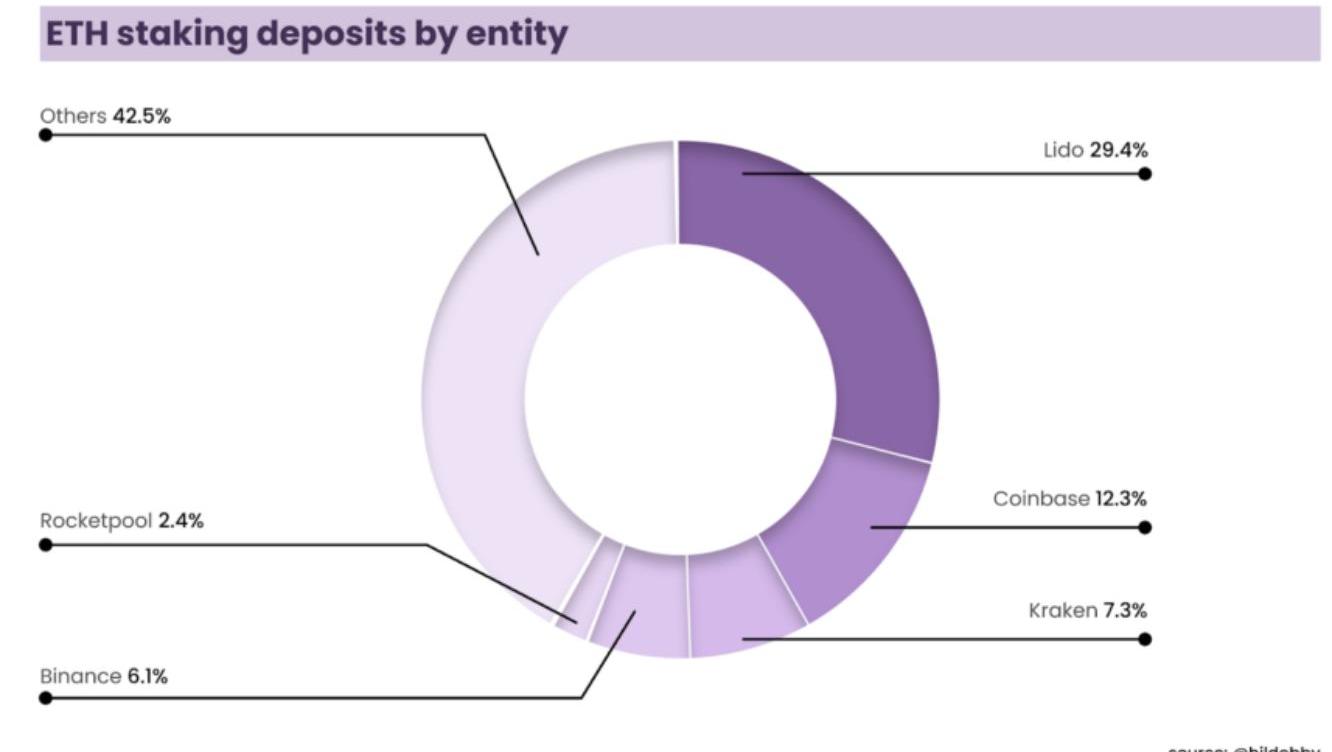

以太坊質押是中心化的,約50%質押ETH流經前3大實體。迫切需要為用戶提供更加去中心化的替代方案——這只有在ETH社區廣泛篩選無許可運行節點時才有可能實現。

目前,無需許可節點運營商在運行節點時面臨著多重挑戰,包括進入壁壘較高,如果他們更愿意為LSD運行節點,選擇有限,再加上還需持有LSD治理代幣,這可能會導致額外的波動。

基于此,Stader的ETHx代幣經濟學設計遵循以下原則:

●?降低無許可節點運營商進入的資本壁壘;

●?允許節點運營商根據其風險偏好,調節對Stader的SD代幣的敞口;

●?使節點運營商和Stader之間的利益保持一致,通過治理塑造協議能力

在ETHx啟動時,代幣經濟學的第一階段將上線并將按如下方式運作:

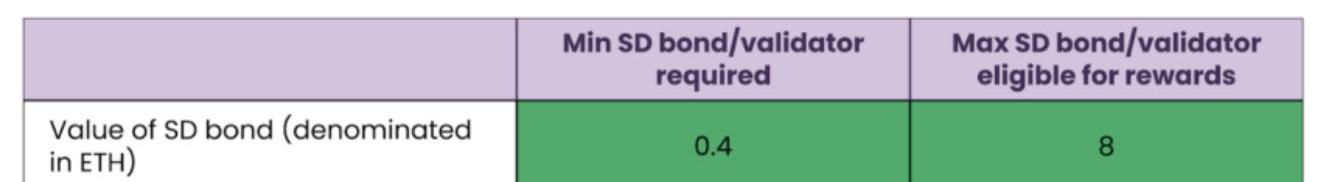

●?除4ETH保證金之外,無許可節點運營商還需要為每個驗證器綁定至少價值0.4ETH的SD。

●?價值0.4ETH的SD將作為用戶資金的額外保護,以防止節點運營商表現不佳。

代幣學的第二階段將在ETHx推出后的幾個月內上線,并將解鎖節點運營商的其他部分,即使是那些只尋求ETH敞口的人,通過啟用SD借款來滿足SD綁定的要求:

●?節點運營商可以通過無抵押的方式借入$SD,以覆蓋每個驗證器要求的價值0.4ETH的$SD;

●?允許一部分ETHx節點運營商維持ETH敞口;

●?借出的SD將來自SD持有者,SD持有者將借給節點運營商進行自我抵押,作為交換,獲得為節點運營商預留的SD激勵以及節點運營商傭金的10%。

通過這一設計,節點運營商運行ETHx節點的最低資本要求約為4.4ETH,并將獲得高利潤。在第2階段,節點運營商可以僅提供ETH在ETH生態系統中運行LSD節點。此外,ETH收益率仍將比單獨質押高30%。

巨鯨追蹤工具Interface完成140萬美元種子輪融資:7月20日消息,鏈上巨鯨追蹤工具Interface宣布完成140萬美元種子輪融資,Polymorphic Capital和Mask Network領投,Seed Club、Caballeros Capital、Safe Ecosystem Foundation以及Blake Gao、Anton Bukov、Sergej Kunz、Arthaud Mesnard、Andrey Scherbovich、Will Papper等天使投資人參投。[2023/7/20 11:06:30]

ETHx被設置為Stader協議的一個重要附加值:

●?SD質押者的協議費用份額

●?節點運營者鎖倉SD以運行節點并通過治理強化Stader

●?通過在第2階段將SD借給節點運營商,SD持有者有機會獲得高達2%的收益率

背景:以太坊質押現狀

以太坊在9月通過Merge轉為PoS。目前,有1680萬個ETH,價值約275億美元,通過約52.5萬個驗證者質押在信標鏈上。然而,大約50%質押ETH由3個實體支持,并且這些實體與一組有限的、經過許可的節點運營商合作。

為了信標鏈的健康發展,迫切需要更強大、去中心化的替代方案,讓更多的ETH社區在以太坊上運行節點。

節點運營商的視角:機遇與障礙

ETH質押經過精心設計,允許任何人在家中使用平時可用的硬件/帶寬運行節點。最重要的是,節點運營商考慮在以太坊上運行節點有一些充分的理由,包括:

●?靈活的硬件選擇——DIY、專用硬件、VPS

消息稱Meta全新大型社交平臺有望7月上線:金色財經報道,Meta計劃在7月中旬推出一個全新的大型社交平臺,該項目目前在Meta內部代號為Project 92,正式名稱或為Threads。公司內部對該項目寄予厚望,先期計劃在Instagram內部推廣,并預計Threads將在短短幾個月內吸引數千萬計的用戶。(The Verge)[2023/6/26 22:00:58]

●?不同的參與方式——單獨質押32ETH,提供17.6ETH質押和參與去中心化的LSD

●?強大的社區和資源獲取——樂于助人、熱情的質押社區和豐富的資源使入門過程不那么令人生畏

●?如果通過去中心化的LSD參與,則通過質押獎勵獲得ETH傭金

然而,仍然存在一些關鍵挑戰:

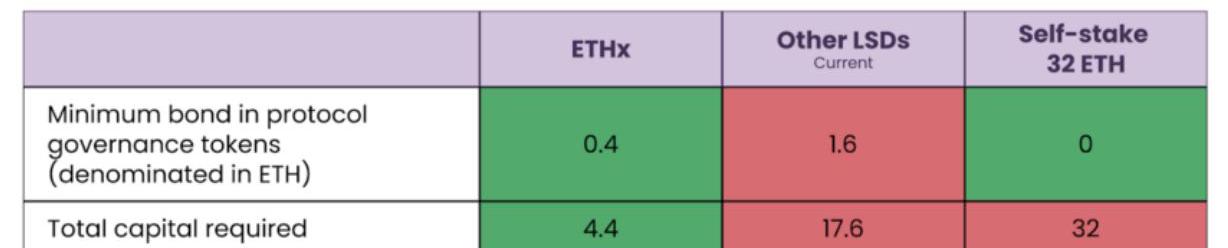

●?資本要求高——節點運營商仍然需要32ETH來單獨投資或16ETH來運行去中心化LSD的節點

●?持有大量LSD治理代幣是通過去中心化LSD參與的先決條件。每個驗證者至少有1.6ETH的治理代幣風險敞口

●?除單獨抵押和去中心化LSD,節點運營商參與的機會有限

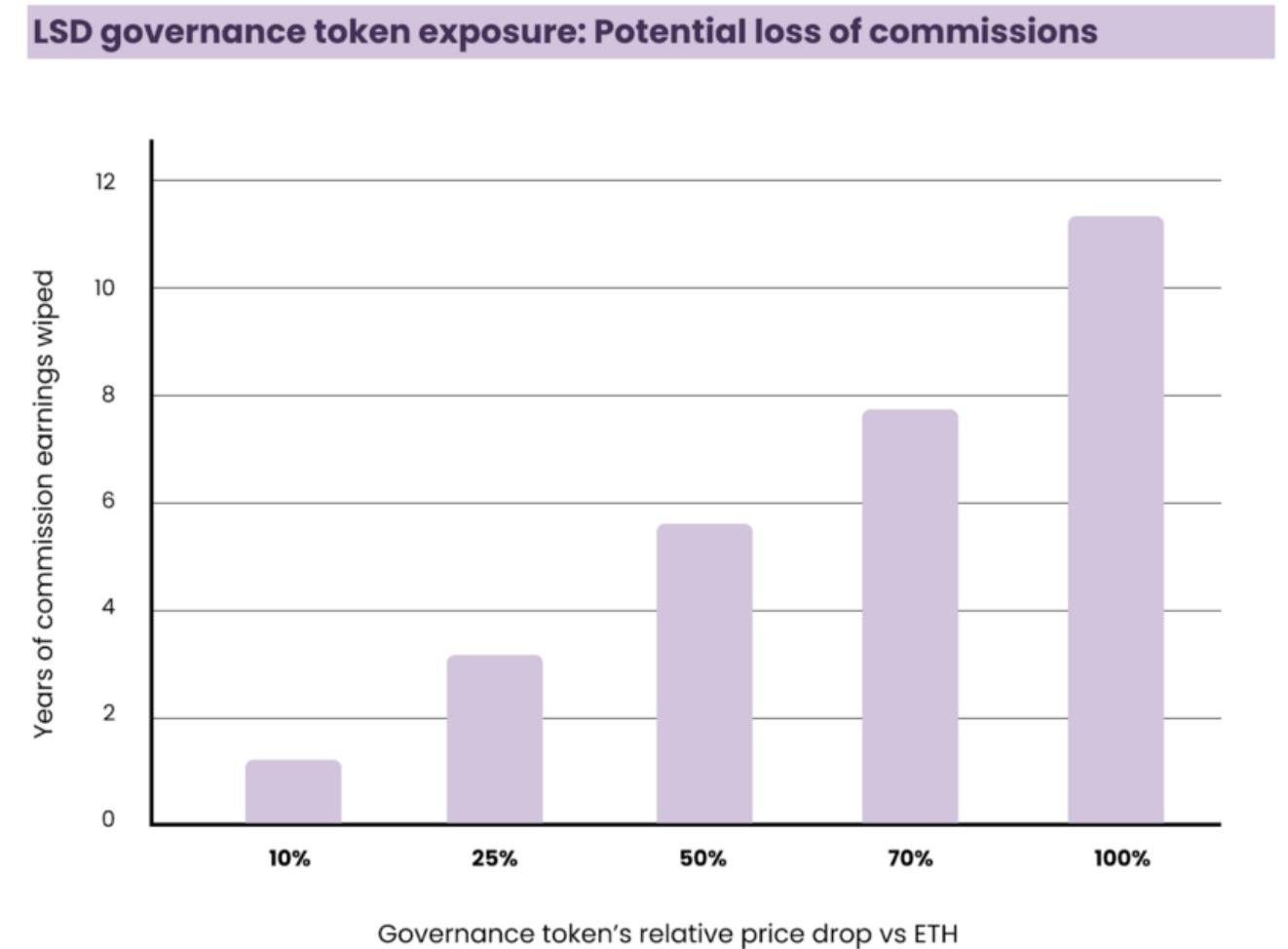

當前,去中心化LSD對LSD治理代幣的實質性風險,尤其可能對節點運營商構成挑戰,因為價格下跌能夠抵消多年賺取的傭金:

在各種公共論壇中,我們也能看到節點運營商的觀點:

“我認為即使是ETH也過于波動和高風險。強制購買超過10%的LSD治理代幣對我們這些非弱勢群體來說是不可行的。如果/當有不同的模型時,他們會重新評估。”——知名的加密研究員

“而且這是一個可怕的代價。如果LSD治理代幣接近歸零,那么你必須在你的迷你礦池中質押多年才能彌補購買LSD治理代幣所花的錢。LSD治理代幣甚至不應該成為考慮的因素。該團隊已確定他們需要10%作為節點運營商將采取相應行動的保證。我個人更愿意只投入17.6ETH而不是16ETH,以ETH進行質押。”——Reddit用戶

Polygon Q4報告:基于Polygon的活躍錢包數Q4創歷史新高:金色財經報道,Polygon發布Q4運營報告,報告稱,基于Polygon的活躍錢包數呈上升趨勢,Q4 創歷史新高 1100 萬+,較去年 Q4 增長 115%,活躍錢包總數達到 2.06 億(較 2021 年增長 58%)。

盡管2022下半年主要的交易量大幅下降,但 Polygon 網絡保持了月交易量超過 8000 萬美元的健康水平。另一方面,Binance 的交易量從年初下降到 6800 萬美元左右,不到其一半,Avalanche 一直穩定到 4 月,但到 12 月下降到 280 萬美元。

此外,盡管市場放緩,但 Polygon 上的游戲和 DeFi dApp 并未出現大幅下滑。9 月份游戲錢包的激增可歸因于 Animoca Brands 推出的免費游戲Benji Bananas,該游戲去年增加了 140 萬+ 活躍錢包并處理了 400 萬+ 交易。[2023/2/25 12:28:50]

Stader的ETHx代幣經濟學經過精心設計,考慮到了社區提出的關鍵問題。

ETHx代幣經濟學指導原則

代幣經濟學對Stader生態系統的許多利益相關者都有影響——節點運營商、ETHx用戶、Stader協議和代幣持有者。節點運營商面臨的挑戰轉化為用于設計ETHx代幣經濟學的關鍵原則:

●?降低無許可節點運營商進入的資本壁壘

●?允許節點運營商根據他們的想法和風險偏好來調節對Stader的SD代幣的敞口

●?使節點運營商和Stader之間的利益保持一致,通過治理塑造協議的能力

深入研究代幣經濟學

Stader關于ETHx的代幣經濟學將涵蓋Stader的治理代幣$SD將在ETHx中扮演的角色。完整的代幣經濟學設計將分兩個階段實施。

Transit Swap:將100%承擔用戶被盜損失,10月7日退還部分資產:10月5日消息,去中心化交易協議Transit Swap公布被盜事件最新進展,表示愿意100%承擔用戶被盜的損失,將于10月7日先退還黑客已歸還的資產給用戶,用戶查看和領取網址現已公布,剩余資產的退還計劃將在后續的公告中公布。

同時,Transit Swap官方進一步表示,希望所有參與該事件的黑客、攻擊模仿者、搶跑套利者,根據漏洞賞金及退款獎勵(相關金額的5%)進行友好協商,并退回用戶剩余的資產。此前該項目曾表示,盜取最大資金的黑客已歸還超1890萬美元的被盜資金,占其盜取金額80%以上,占總被盜金額約65%。

截止2022年10月8日,Transit Swap官方將視未退還用戶資產的黑客、攻擊模仿者、搶跑套利者為攻擊者,并協助受損用戶一起開啟相關的法律程序,尋求執法機關的介入,直至找到攻擊者并追繳所有被盜資金為止。[2022/10/6 18:40:21]

在ETHx啟動時,代幣經濟學的第一階段將上線并將按如下方式運作:

●?除質押4ETH之外,無許可節點運營商還需要為每個驗證器質押至少價值0.4ETH的SD。

●?價值0.4ETH的SD將作為用戶資金的額外保護,以防止節點運營商表現不佳。

●?這一要求也讓人想起流行的委托權益證明鏈的自我權益要求,并將對節點運營商和Stader的激勵措施保持一致,還將使節點運營商能夠參與協議治理。

代幣經濟學的第二階段預計將在推出后的幾個月內啟動,并將解鎖節點運營商的其他部分,即使是那些只尋求ETH敞口的節點運營商,通過啟用SD借款來滿足SD抵押的要求:

●?節點運營商也將有一種方法以無抵押的方式借入$SD,以支付每個驗證器價值0.4ETH的SD。

●?將允許一部分ETHx節點運營商僅維持ETH敞口。

摩根士丹利:清晰的加密貨幣監管對行業發展很重要:金色財經報道,摩根士丹利(MS)周三在一份報告中表示,監管清晰是加密行業發展的必要條件,美國政府可能更容易就新的加密法達成一致,并“遵循拜登行政命令的精神”,使美國保持在創新的前沿。據該銀行的公共政策分析師稱,到 2023 年底,有關技術監管、加密貨幣、處方藥定價、增稅和中國競爭的立法將有不同的通過機會,具體取決于 11 月選舉的結果。

分析師還表示,定義數字資產監管對于行業的發展非常重要,特別是在穩定幣、加密產品、加密的機構所有權以及中央銀行數字貨幣 (CBDC) 的可能性方面,目前民主黨和共和黨陣營的政策制定者都對當前的加密監管感到失望,他們認為需要更嚴格的政府監督來解決一些問題,尤其是在消費者保護方面。報告稱,隨著美國證券交易委員會 (SEC)、商品期貨交易委員會 (CFTC) 等政府機構爭奪監管地盤,新立法的不確定性延長將對加密行業產生負面影響。[2022/5/26 3:42:26]

●?借出的SD將來自SD持有者,SD持有者將借給節點運營商進行自我抵押,作為交換,獲得為節點運營商預留的SD激勵以及節點運營商傭金的10%。

第1階段——無許可節點運營商最低質押價值0.4ETH的SD

除4個ETH之外,節點運營商還必須質押至少價值0.4個ETH的Stader治理代幣SD,才能使用Stader運行一個節點。這將作為用戶資金的額外保險,以防出現任何額外風險。以下是SD質押設計的主要特點:

最低保證金要求

節點運營商可以從至少0.4ETH的SD開始使用Stader運行節點。這比其他類似協議的要求低75%,且使用Stader運行驗證器所需的總資金僅為4.4ETH。

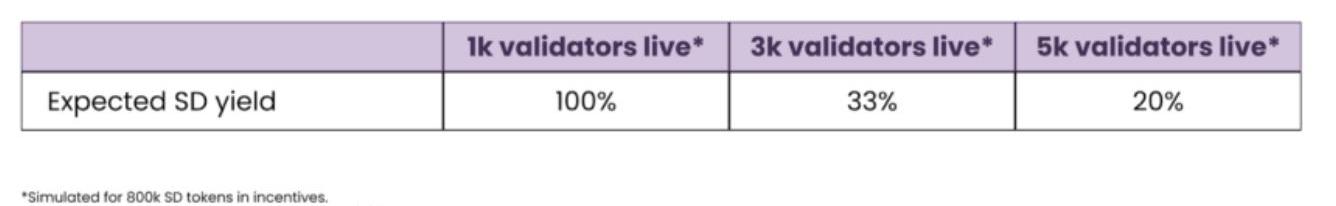

特別獎勵

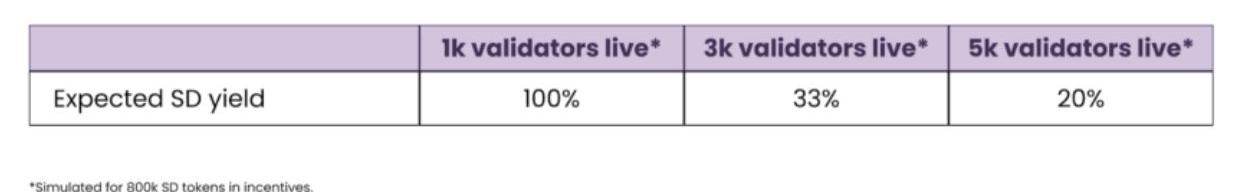

對于質押的SD,節點運營商將獲得Stader提供的特殊獎勵。Stader已經預留了約80萬至150萬個SD代幣,將在短期內由治理投票,作為節點運營商在運營第一年的激勵措施。

這將按每月由節點運營商綁定的SD的比例分配,但需滿足2個條件:

●?節點運營商可以質押任意數量的SD代幣。然而,被用于獎勵和驗證的SD最大數量——8ETH

●?在任何給定月份,有資格獲得獎勵所需的最低SD要求為0.4ETH。如果低于此閾值,節點運行商仍將有權獲得基本獎勵,但不是為其預留的全部收益。

SD獎勵被認為最多8個ETH/驗證者,以允許與協議高度一致的節點運營商有意義地參與,并從Stader的成功中獲得收益。最大上限還確保少數大型節點運營商最終不會獲得大部分SD代幣,以實現大型節點運營商多元化。

撤銷SD

節點運營商可以撤回:

●?SD獎勵:每個月都可以領取SD獎勵。

●?SD質押代幣:

1.?節點運營商可以隨時撤回任何超過4ETH/驗證器閾值的SD代幣

2.?對于低于4ETH/驗證者的SD質押量,節點運營商可以通過退出他們的驗證器來取回其SD保證金。節點運營商可以退出他們的驗證器,因為如果他們請求退出,用戶提款請求將以先到先得的方式進入。

第2階段:節點運營商的無抵押SD借貸

在第2階段,代幣經濟學設計還將服務于那些偏好不持有LSD治理代幣的節點運營商。這將通過一個獨特的借貸市場來完成,該市場的設置如下:

●?節點運營商可以僅用4個ETH保證金來啟動節點,并且可以在沒有抵押品的情況下借入價值0.4ETH的SD;

1.?需要考慮超過4ETH的用戶資金所面臨的風險,SD貸方承擔的SD代幣價格變動風險,因此,Stader激勵的獎勵和名義上10%的傭金也流向SD貸方;

2.?由于所有SD將在協議內安全使用,而節點運營商無法獲得這些資金,并且只有在節點運營商的4ETH保證金被杠桿化,以保護用戶后才會被使用,因此不需要抵押品。

●?SD貸方:

1.?借出池:

●?SD持有者可以將他們的SD代幣提供給借貸池,該借貸池將用于資助選擇使用借貸池的節點運營商;

2.出借人獎勵:

●?作為交換,貸方將獲得為節點運營商預留的所有SD激勵,因為他們承擔了使用SD抵押保護用戶資金的所有風險;

●?貸方還將獲得節點運營商所賺傭金的10%,為他們提供ETH的實際收益

3.貸方提款:

●?只要資金池未被100%使用,就可以立即從借貸池中提取SD。

●?在極少數情況下,SD貸方可以請求退出,然后驗證者將排隊等待退出,并在促進任何用戶提款時提供先到先得的優先權

代幣經濟學對節點運營商的影響

節點運營商所需的資金

在第一階段運行節點,節點運營商所需的SD最低資金量為0.4ETH。意味著運行節點的總資本僅為4.4ETH。

在第2階段,如果節點運營商選擇從借貸池中借用SD,則可以保持在4ETH。

節點運營商的盈利能力

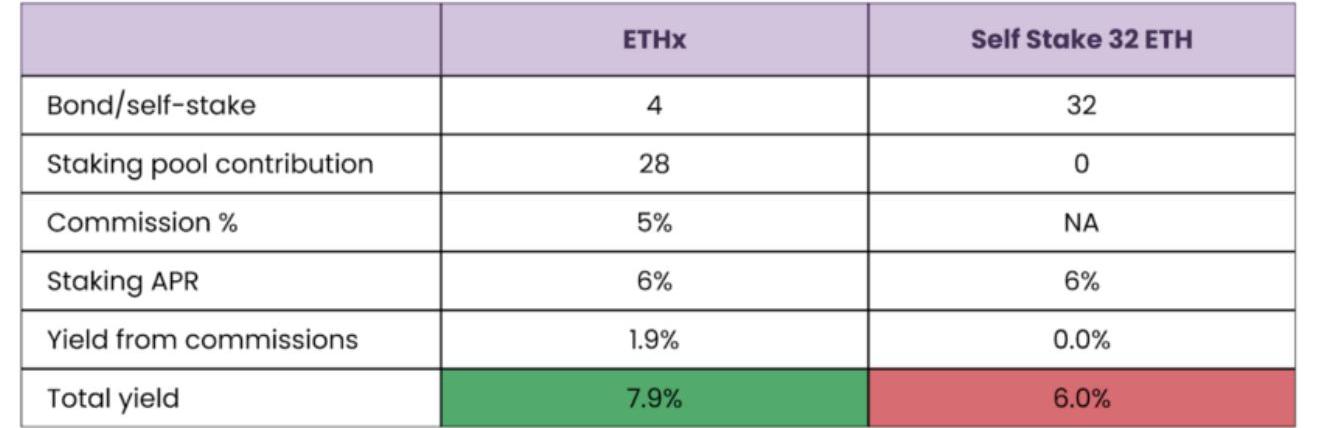

鑒于ETHx提供了更高的杠桿作用,節點運營商以ETH計價的利潤將達8.1%,比單獨抵押高出35%。

Stader對節點運營商的特殊激勵將進一步提高盈利能力。當ETHx啟動時,節點運營商的SD質押收益預計將非常可觀。

為保守起見,我們將根據5k驗證器進行分析,為Stader以及以下其他去中心化LSD提供跨ETH和治理代幣的混合收益:

考慮到ETH利潤和混合利潤,Stader的ETHx將使節點運營商獲得一流的收益。這是可能的,同時能夠以4.4ETH/驗證者的價格參與ETHx的運行節點。

而且,隨著第2階段引入SD借貸,節點運營商如果僅擁有ETH敞口,ETHx將成為獨立抵押之外的唯一機會。在將10%的傭金重定向到SD貸方以提供價值0.4ETH的SD后,預期收益率仍將約為7.9%,這比單獨抵押獎勵高32%。

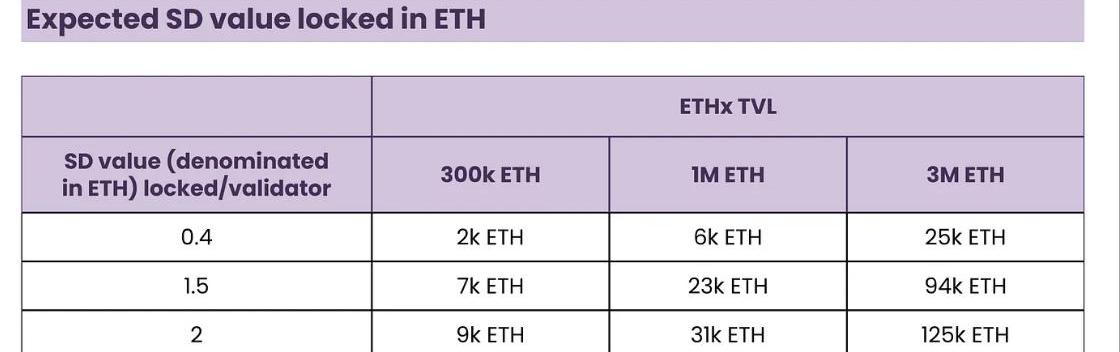

SD應計價值

ETHx通過3個重要機制為SD代幣添加實用功能:

●?SD質押者的協議費用:

1.?在整個鏈上,Stader收取一定比例的用戶質押獎勵作為費用。這些費用收入的很大一部分將重新分配給SD質押者。

2.?在以太坊上,用戶質押獎勵的5%將作為協議費用收取,并且一定的份額將重新分配給SD質押者。

●?對運行節點的SD質押要求減少代幣釋放,促進運營商社區通過SD參與治理

在第2階段,除了為吸引節點運營商而預留的SD獎勵之外,SD貸方可以通過借出的SD代幣獲得高達2%的ETH額外收益。

1.?SD貸方將在借用SD的驗證器上獲得10%的節點運營商傭金

2.?SD貸方還將獲得為節點運營商預留的SD激勵,因為他們正在承擔用SD質押保護用戶資金的風險。

結論

Stader的ETHx代幣經濟學旨在確保節點運營商能夠以生態系統中最低的質押要求參與ETHx的運行節點,并獲得高利潤。

除此之外,隨著ETHx代幣經濟學啟動第二階段,節點運營商將能夠只持有ETH風險敞口,并從SD持有者那里借入SD以換取0.4ETH的SD質押,而無需抵押。此外,對于此類僅持有ETH的節點運營商,其ETH收益率預計比單獨抵押的利潤高30%。

L2是目前討論熱度最高的賽道之一。L2旨在解決以太坊長期存在的、提升吞吐量的迫切需求,今年,其頭部生態相繼迎來階段性的技術落地,同時也是今年以太坊主網升級的主要受益板塊.

1900/1/1 0:00:00在2月24日至3月5日舉辦的ETHDenver創新節是全球最大、持續時間最長的以太坊活動之一。本次活動將面向以太坊和其他區塊鏈協議愛好者、設計者和開發人員.

1900/1/1 0:00:00GMX去年提出X4計劃,其中重要一環便是全新的交易模式PVPAMM,由于GMX轉向合成資產的開發,X4便暫時擱置了近期又冒出LionDEX,聲稱已實現了PVPAMM.

1900/1/1 0:00:00按照是否隔絕中心化風險來劃分陣營,穩定幣可分為中心化穩定幣與去中心化穩定幣。只要不是完全去中心化風險,穩定幣就一定面臨由中心化帶來的違約風險.

1900/1/1 0:00:00事件 前情提要,在筆者今年1月8日發布的文章ChatGPT:微軟人工智能Office和電郵即將登場...中推測,GPT-4出來之后,微軟會有新的行動 果不其然,3月16日,微軟宣布.

1900/1/1 0:00:00近日,亞馬遜即將推出NFT市場的消息在市場中引發大量討論。據知情人士表示,亞馬遜將于4月24日上線其NFT平臺.

1900/1/1 0:00:00