BTC/HKD+0.03%

BTC/HKD+0.03% ETH/HKD+0.3%

ETH/HKD+0.3% LTC/HKD-0.17%

LTC/HKD-0.17% ADA/HKD-0.16%

ADA/HKD-0.16% SOL/HKD+0.07%

SOL/HKD+0.07% XRP/HKD+0.01%

XRP/HKD+0.01%01概要

TL;DR

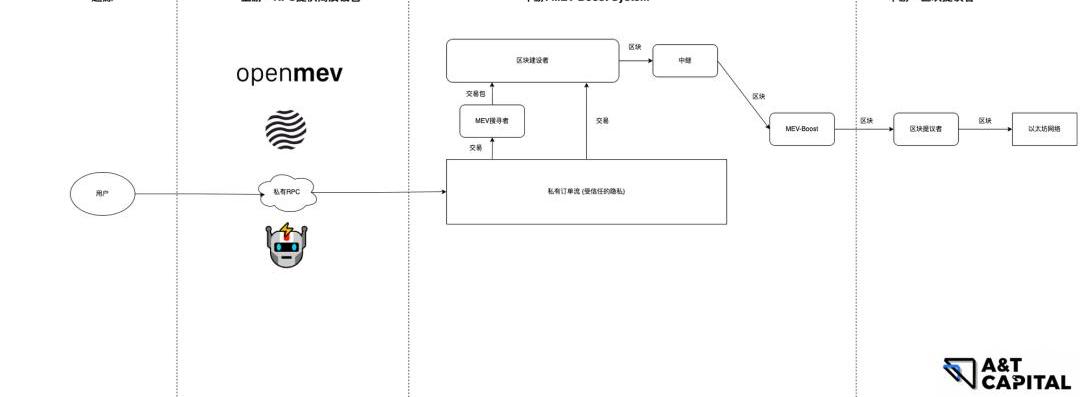

MEV是指通過按照某特定順序執行N筆交易,為設計這套順序的主體帶來的經濟利益。凡涉及交易排序,MEV的產生幾乎不可避免,如何規范MEV提取對區塊鏈網絡的去中心化性和抗審查性是至關重要的。以太坊合并后,MEV的提取與分配由Flashbots提出的MEV-Boost體系所主導。MEV利潤流向了四類主體,MEV搜尋者、區塊建設者、區塊提議者和以太坊網絡本身。從MEV為整個系統帶來的后果看,可以分為有益的、中性的和有害的三類。如何避免有害的MEV提取與如何分配有利的和中性的MEV利潤是MEV賽道下項目要解決的核心問題。現存的私有RPC解決方案是基于信任假設的,用戶的交易仍可能被泄露、被搶跑,甚至還可能被審查,并且部分區塊建設者對私有訂單流的壟斷地位會使得MEV提取變得更不透明、更中心化。MEV-Boost體系的MEV利潤分配方案中,并沒有考慮用戶的利益。用戶作為創造MEV提取機會的角色,保障他們的合理利益不被侵犯只是最基本的,不應該只保障他們的交易不被搶跑,也應該將一部分MEV利潤返還。要解決“搶跑”問題,應該借助加密技術。基于“加密-排序-解密-執行”,將用戶的交易在本地加密,在不被任何人讀取交易內容的情況下完成排序共識,再解密內容,最后按已共識的排序執行交易。除了將MEV利潤分配給“發現MEV機會的搜尋者”、“建設最高價值區塊的建設者”、“擁有產出新區塊權利的提議者”外,也應該分配給“創造MEV機會的普通用戶”。02正文

BRC-20代幣總市值達2.84億美元:金色財經報道,數據顯示,比特幣銘文代幣Ordi現報9.53美元,24小時漲幅37.88%,當前總市值已突破2億美元。此外,BRC-20相關代幣目前約為13530種,總市值為284,641,152美元,過去24小時的交易量為7772461美元。

據悉,BRC-20協議是直接寫到比特幣網絡上,以聰為載體,用OrdinalInscriptions的JSON數據部署、鑄造和轉移代幣。Ordi是第一個比特幣銘文代幣,總供應量為2100萬枚。[2023/5/7 14:47:46]

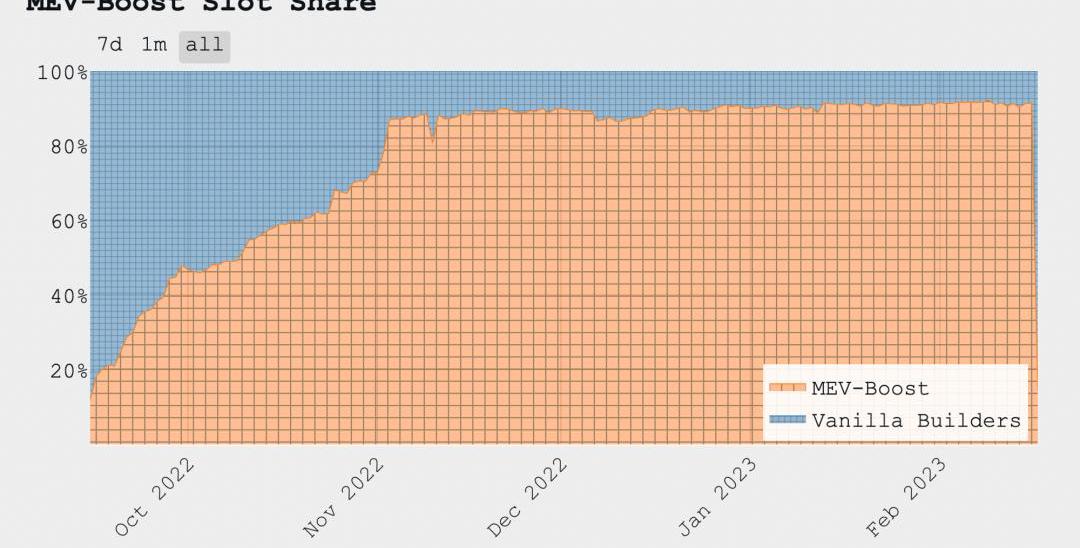

一、MEV有哪些利益相關者?*什么是MEV?MEV在不同語境下所指的內涵并不完全相同,為避免混淆,本文選擇一個相對狹義但最精準的定義:MEV是指通過按照某特定順序執行N筆交易,為設計這套順序的主體帶來的經濟利益。MEV有哪些利益相關者?以太坊合并后,MEV的提取與分配由Flashbots提出的MEV-Boost體系所主導。根據mevboost.pics的統計,自2022年11月以來,約90%的區塊都產自MEV-Boost體系。

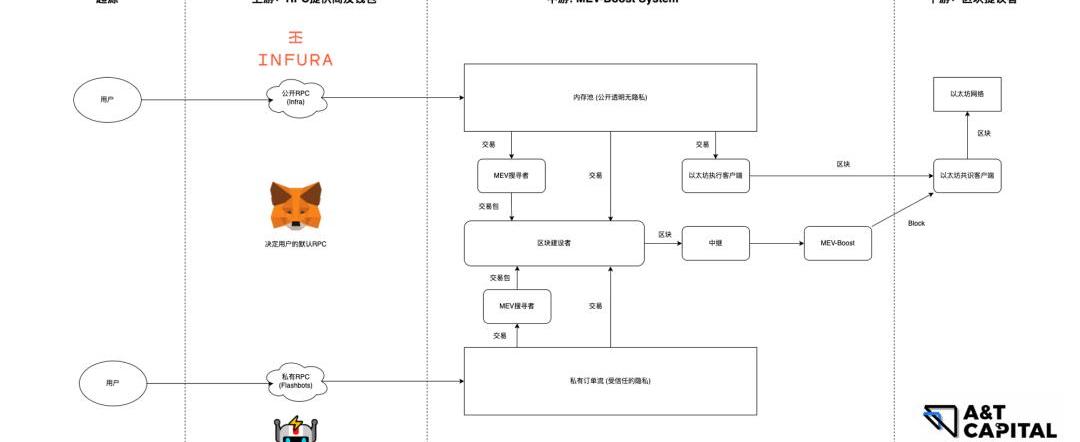

在現行體系下,以太坊主網上MEV的利益相關者包括用戶、錢包及RPC、MEV搜尋者、區塊建設者和區塊提議者。在MEV價值鏈中,可以拆解為起源和上中下游四個部分:

中非共和國起草該地區使用加密貨幣和代幣化法案:1月22日消息,中非發展中國家中非共和國(CAR)成立了一個由15人組成的委員會,負責起草該地區使用加密貨幣和代幣化的法案。根據CAR總裁Faustin-ArchangeTouadéra的說法,加密貨幣可能有助于消除該國的金融壁壘。負責起草加密法案的委員會由來自中非共和國五個部委的15名專家組成,通過合作,成員們的任務是制定一個法律框架,允許加密貨幣在中非共和國運作并加快國民經濟的發展。(Cointelegraph)[2023/1/22 11:26:00]

起源:創造MEV機會,為MEV提取提供可編輯空間

用戶:區塊鏈的一般用戶,出于非提取MEV目的而發起交易的一方。可以是終端用戶、項目方、預言機和交易所等等。這些交易可以視為MEV提取的“原材料”。

上游:完成簽名,然后將交易從本地廣播至網絡中

RPC提供商:能夠率先讀取到用戶交易的內容,并決定用戶的交易被發送至何處錢包:決定用戶的默認RPC

中游:在公開或隱私環境中拍賣MEV機會、確定MEV利潤分配方式

彭博社:BlockFi正為其破產重組削減成本,將裁撤近70%員工:11月29日消息,據法庭文件顯示,BlockFi法律顧問Mark Renzi在向法庭提交的聲明中表示,BlockFi出售了其所持股份以支付預期的破產費用,并且不打算在受法院保護期間通過貸款來為自己提供資金。當前BlockFi正為其破產重組計劃著手削減成本,已向近250名員工發出裁員通知(總員工規模約370人)。

Mark Renzi表示,BlockFi打算在破產法庭重組而不是出售自己,但對任何能最大限度為債權人追回債務資金的交易持開放態度。用戶最終能拿回多少資產很大程度上取決于其他加密借款人能否履行與BlockFi的合同以及FTX Group的破產情況如何。在FTX破產后,該公司別無選擇,只能為其債權人尋求法律保護。(彭博社)[2022/11/29 21:08:40]

內存池Mempool:以太坊網絡內公開透明的交易池,對任何人可見,存儲著待打包上鏈的交易。私有訂單流:受信任的隱私交易池,只對特定的MEV搜尋者或區塊建設者開放,同樣存儲著待打包上鏈的交易。創建隱私交易池的可以是RPC提供商、區塊建設者或第三方項目。MEV搜尋者:持續監聽用戶已廣播但尚未被打包的交易,從中搜尋MEV機會,將用戶的交易和能夠提取MEV的交易按一定順序打包成一組交易包,并發送給區塊建設者。區塊建設者:從其能夠接收到的交易中選取一系列交易打包成一個新的區塊,并發送給中繼,交易來源包括Mempool、MEV搜尋者提交的Bundles和私有訂單流。中繼:從其能夠接收到的區塊中選取支付最高費用的,并發送給區塊提議者。

美元指數DXY日內大漲1.00%,現報111.30:行情顯示,美元指數DXY日內大漲1.00%,現報111.30。[2022/10/6 18:40:22]

下游:提議新區塊,使用戶的交易和提取MEV交易被網絡共識,獲得最終性,實現MEV利潤分配

區塊提議者:從其能夠接收到的區塊中選取對自己最有利的,并將其提議上鏈。最有利一般體現為能夠收取最高的費用,實踐中也有出于其他目的而提議了費用相對低的區塊。區塊提議者本身也是驗證者,是根據區塊鏈共識機制選出的。

二、MEV如何被分配?

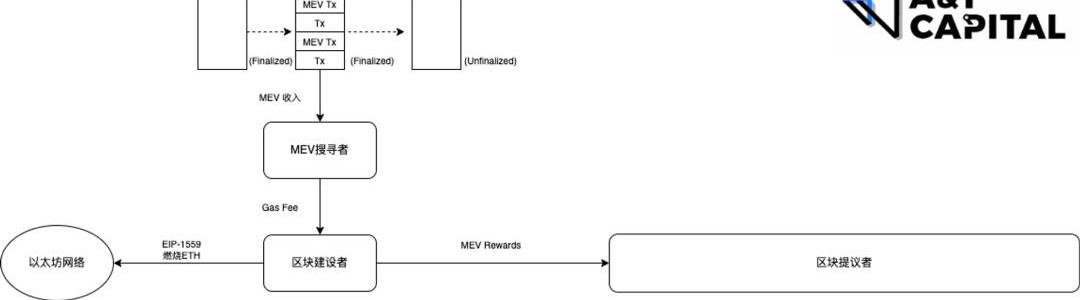

MEV-Boost體系下,MEV流向了四類主體,MEV搜尋者、區塊建設者、區塊提議者和以太坊網絡本身。

MEV直接被MEV搜尋者捕獲,并以GasFee形式流向了區塊建設者、區塊提議者和以太坊網絡本身。

提取MEV的交易被執行為創建這些交易的MEV搜尋者帶來了收入,這些收入的成本是MEV搜尋者支付的GasFee;GasFee的一部分根據EIP-1559協議而被燃燒,另外一部分以Tip形式流向了區塊建設者;區塊建設者將大部分的Tip以MEVRewards的形式直接轉賬給了區塊提議者。

Glassnode:處于虧損狀態的以太坊地址數突破3100萬,創近兩年新高:5月15日消息,據Glassnode數據顯示,處于虧損狀態的以太坊地址數(7日平均)達31,101,288.667個,創近兩年新高。[2022/5/15 3:16:59]

MEV=特定順序的交易被執行而產生的收益MEV=MEV搜尋者利潤+區塊建設者利潤+區塊提議者利潤+以太坊網絡所捕獲的價值MEV=+++

對于MEV搜尋者,MEV利潤反映為“MEV搜尋者提交的交易包被執行而產生的收入減去交易包的Gas成本“。對于區塊建設者,MEV利潤反映為”區塊建設者提交的區塊中的執行層收入減去支付給區塊提議者的費用“。對于區塊提議者,MEV利潤反映為“來自區塊建設者支付的費用”。對于以太坊網絡,MEV利潤反映為“依據EIP-1559被燃燒掉的ETH”。

三、MEV的類型

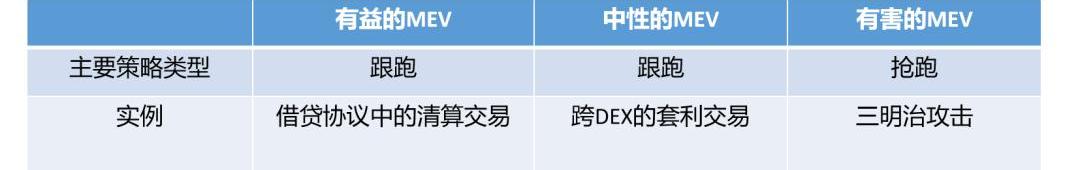

從MEV的策略類型來看,可以分為“跟跑”策略和“搶跑”策略;

從MEV為整個系統帶來的后果看,可以分為有益的、中性的和有害的三類:

實操中,提取MEV利潤的策略層出不窮,針對不同性質的MEV,我們只舉一種最常見的例子。

借貸協議中的清算交易:這是一種基于“跟跑”策略提取MEV的交易。“跟跑”策略需要緊跟著某筆交易才能夠實現。例如,在超額抵押借貸協議中,當預言機喂價的變動使得某借款人的帳戶達到可被清算的狀態時,緊跟著預言機喂價變動后發起清算是有利可圖的。

及時的清算能夠降低壞賬發生的概率,有利于維持整個借貸協議的穩定性,所以這類提取MEV的交易被認為是有益的。盡管本質上的利潤來源是借款人的損失,但也是對借款人未能及時清償債務的懲罰,且借款人在借出資金時也明確了這一潛在風險。

跨DEX的套利交易:也是基于“跟跑”策略提取MEV的交易。當用戶在DEX中完成一筆交易后,由于滑點的存在,可能使得不同DEX中相同Token出現價差。MEV搜尋者可以通過一筆套利交易,在價格低的DEX買入,價格高的DEX賣出從而獲利。

三明治攻擊:這是一種基于“搶跑”策略提取MEV的交易。當MEV搜尋者監聽到用戶在DEX的交易還未被打包確認時,搶在用戶交易前插入一筆交易,使得用戶的滑點變高、執行價格變差,擠在用戶交易后插入另外一筆方向相反的交易,從用戶的額外滑點損失中獲利。

盡管三明治攻擊本身也是套利交易,但它的利潤來源是普通用戶的損失,是在損害其他用戶的前提下獲得利潤,被認為是有害的。

大多數基于“跟跑”策略所產生的MEV被認為是有益的或中性的,因為這些交易不會對在其之前的任何交易產生影響,不會損害其他用戶的合理利益,并且有部分策略對DeFi系統的穩定性也是有益的;而大多數基于“搶跑”策略所產生的MEV被認為是有害的,因為這些交易的收益往往建立在將其他用戶置于不利境地的基礎上。

四、MEV賽道的項目解決了什么問題?遺留了哪些問題?

涉及到交易排序就會有提取MEV的機會,MEV幾乎是無法避免的。這樣的背景下,MEV賽道下的項目致力于解決兩個問題:1.如何預防有害的MEV?2.如何公平地分配有益的和中性的MEV?現行解決方案的做法是:

關于“預防”問題:

項目方為用戶提供私有RPC,并承諾通過該RPC廣播的交易不會被搶跑。比如FlashbotsProtect和為SushiGuard提供服務的OpenMEV。實踐中,私有RPC會將用戶的交易聚合為“私有訂單流”廣播給特定的MEV搜尋者和區塊建設者,而享有“私有訂單流”的條件是遵守放棄基于“搶跑”策略的MEV提取方式,否則會被踢出白名單。

關于“分配”問題:

MEV-Boost創造了一個鏈下MEV機會拍賣市場,MEV搜尋者、區塊建設者和區塊提議者各司其職,共同瓜分MEV利潤。MEV搜尋者比拼硬件和算法,在有限的時間內找到能夠提取MEV的機會,并且需要讓出足夠多的利潤;區塊建設者比拼訂單流資源,使得其構建的區塊能夠包含更高的執行層獎勵,才越有可能被區塊提議者接受;區塊提議者擁有提議新區塊的權利,能夠決定哪些交易被打包上鏈,但它不一定有強如MEV搜尋者的提取MEV能力,也不一定有如區塊建設者豐富的訂單流資源。與其只通過內存池自身構建區塊,不如接入MEV-Boost,“聽從”區塊建設者的規劃,獲得更高的執行層獎勵。

遺留的問題是:

私有RPC的方案是基于信任假設的,用戶的交易仍可能被泄露、被搶跑,甚至還可能被審查。私有RPC帶來了私有訂單流,而部分區塊建設者對私有訂單流的壟斷地位會使得MEV提取變得更不透明、更中心化。在MEV-Boost的分配方案中,用戶的利益沒有得到完全照顧,用戶沒有從MEV提取中獲得任何好處。

五、改進的方向何在?

要解決“搶跑”問題,應該借助加密技術。基于“加密-排序-解密-執行”,將用戶的交易在本地加密,在不被任何人讀取交易內容的情況下完成排序共識,再解密內容,最后按已共識的排序執行交易。這種方案既破除了信任假設,也不再需要私有訂單流。

實現更公平的分配,應該返還用戶應得的MEV利潤。用戶作為創造MEV提取機會的角色,保障他們的合理利益不被侵犯只是最基本的,不應該只保障他們的交易不被搶跑,也應該將一部分MEV利潤返還。

上周末,Solana?再次宕機了,Solana?基金會表示,團隊正積極調查宕機原因,很快就會公布。Odaily星球日報也會持續跟蹤報道.

1900/1/1 0:00:00最近一段時間,市場開始對usdc,busd甚至dai都有了一些fud,從curve的交易量我們就能看出來市場情緒的變化,3pool24小時的交易量達到了6.13億美金,甚至超過了池子的TVL.

1900/1/1 0:00:00如果您錯過了由$LDO領導的LSD敘事的早期浪潮,請不要擔心。原定的上海升級已改期至4月。這使您有第二次機會成為首批參與的人.

1900/1/1 0:00:00意外還是驚喜? 最近出現了一種在比特幣區塊鏈上鑄造非同質代幣的新方法,它可以將NFT的實質內容完全放到比特幣區塊鏈上。只有這套標準的創造者CaseyRodarmor不樂意管這些東西叫NFT.

1900/1/1 0:00:00區塊鏈的去中心化、不可篡改和透明的特性使得它可以應用于許多領域,如CBDC、產權保護、供應鏈管理同時也包括了很重要的數據存儲等.

1900/1/1 0:00:00注:本文來自@whospay_intern推特,MarsBit整理如下:@FantomFDN的幕后黑手AndreCronje剛剛在Youtube上發布了這些視頻 -他為什么加入加密行業 -Fan.

1900/1/1 0:00:00