BTC/HKD-3.7%

BTC/HKD-3.7% ETH/HKD-4.05%

ETH/HKD-4.05% LTC/HKD-2.7%

LTC/HKD-2.7% ADA/HKD-5.3%

ADA/HKD-5.3% SOL/HKD-7.82%

SOL/HKD-7.82% XRP/HKD-5.45%

XRP/HKD-5.45%一年前,我們寫了一篇關于Web3時代的聚合器理論的文章。在Web2時代,聚合器從崩潰的分銷成本中獲益,它們將許多服務提供商聚集在一起,像亞馬遜、優步或抖音這樣的平臺通過數百種服務提供商為用戶提供服務,并從中盈利,用戶也因此受益,擁有了更多的選擇。

對于創作者而言,使用聚合平臺也可以擴大影響規模,例如我在Twitter上發文,而不是在Lens上,因為我的受眾基礎更集中在Twitter。?

在Web3中,聚合器主要依賴于驗證和信任成本崩潰這一事實,如果你使用正確的合約地址,則無需擔心你在Uniswap上兌換的USDC代幣是否是真的USDC代幣,同時在像Blur這樣的NFT市場也不必花費資源來驗證平臺上交易的每個NFT是否真實,因為網絡承擔了這一成本。

Web3中的聚合器可以更輕松地檢查資產的價格或通過檢查鏈上數據找到它們的列表位置,在過去的一年里,大多數聚合器都專注于整合鏈上數據集合,并使其可供用戶使用——這些數據可能是關于價格、收益率、NFT或橋接資產的途徑。

當時的假設是,壟斷將由擴張速度足夠快的公司以聚合器接口的形式建立起來,我當時特別引用了Nansen、Gem和Zerion作為例子,頗具諷刺意味的是,事后看來我的假設是錯誤的,這就是我今天想寫的。

武器化的代幣

不要誤會我的意思。在發布第一篇文章幾個月后,Gem被OpenSea收購,Nansen籌集了7500萬美元,Zerion在去年12月也籌集了1200萬美元。因此如果我以投資者的身份看待這些事情,那我的假設是正確的,因為這些產品中的每一個本身都是一個類別的領導者。

但讓我寫這篇文章感興趣的是,我認為它們會有的相對壟斷還不存在,相反它們都面臨著過去一年來出現的新競爭,這也是新興行業的理想特征。

那么從那以后的幾年里發生了什么?正如我在「RoyaltyWars」中所寫的那樣,Gem的相對壟斷地位隨著Blur在NFT市場上的發布而受到質疑;同樣地,區塊鏈數據平臺ArkhamIntelligence已經結合了令人興奮的用戶界面、可能的代幣發行和巧妙的營銷策略,包括通過推薦獎勵代幣來挑戰Nansen;Zerion可能很舒服,但伴隨著Uniswap新錢包的推出,也可能會蠶食它的市場份額;

Coinbase將重新開放XRP交易:金色財經報道,Coinbase周四表示,Coinbase將在XRP網絡上重新啟用XRP交易。如果流動性條件得到滿足,預計交易將在今天晚些時候開始。一旦該資產的供應充足,我們的XRP-USD、XRP-USDT和XRP-EUR交易對的交易將分階段啟動。在某些受支持的司法管轄區,對XRP的支持可能會受到限制。[2023/7/14 10:53:40]

你看到了這里面的趨勢了么?由于一些項目選擇向用戶提供代幣,那些沒有發行代幣,并且憑借股權支持者而輕松發展起來的聚合商,現在正面臨風險。隨著我們逐步往熊市深入,這種「社區所有權」的概念將非常重要,因為仍然留在市場的有限數量的消費者希望最大化他們花費的每一美元。此外,獲得使用平臺的獎勵而不是支付訪問費用也是一種新穎的體驗。

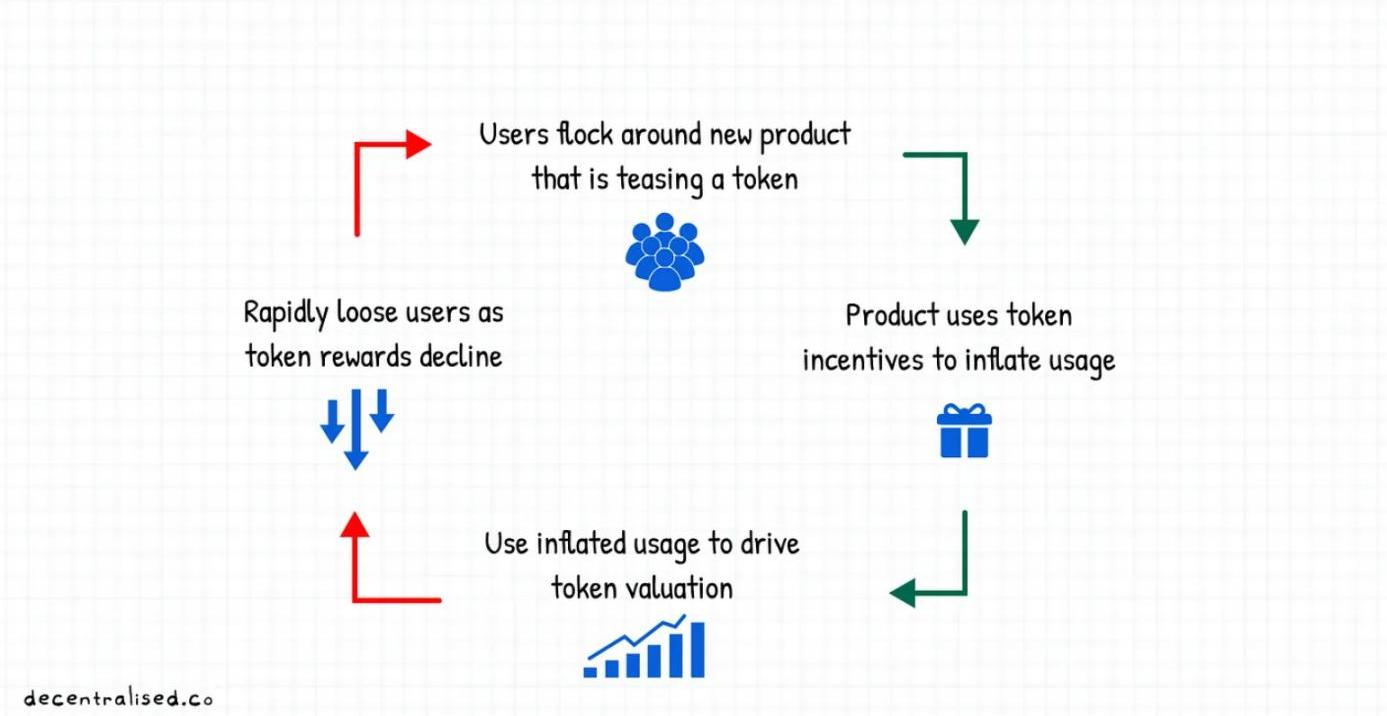

因此,一方面,長期現金流為正的公司將收入下降,另一方面,他們將看到用戶涌向競爭對手。這是否可持續?絕對不行,以下是它的工作原理:

項目方推出一款暗示發行代幣的產品,如果再與推薦計劃掛鉤,那就更好了。比如ArkhamIntelligence向訪問他們的平臺的用戶提供代幣,而考慮到空投的可能性,越來越多的用戶會花費時間在這個產品上。

這是一種令人難以置信的方法,可以對產品進行壓力測試,降低獲客成本,并在產品中引導網絡效應。但挑戰出現在留存率上,一旦不再提供代幣獎勵,用戶經常會轉向其他產品,因此大多數「暗示」會發行代幣的開發者不知道他們的用戶基礎有多廣泛。

下圖的這個人總結了如今普通人在加密領域的哲學基礎,如此深刻,象征著驅動我們世界的利己主義:

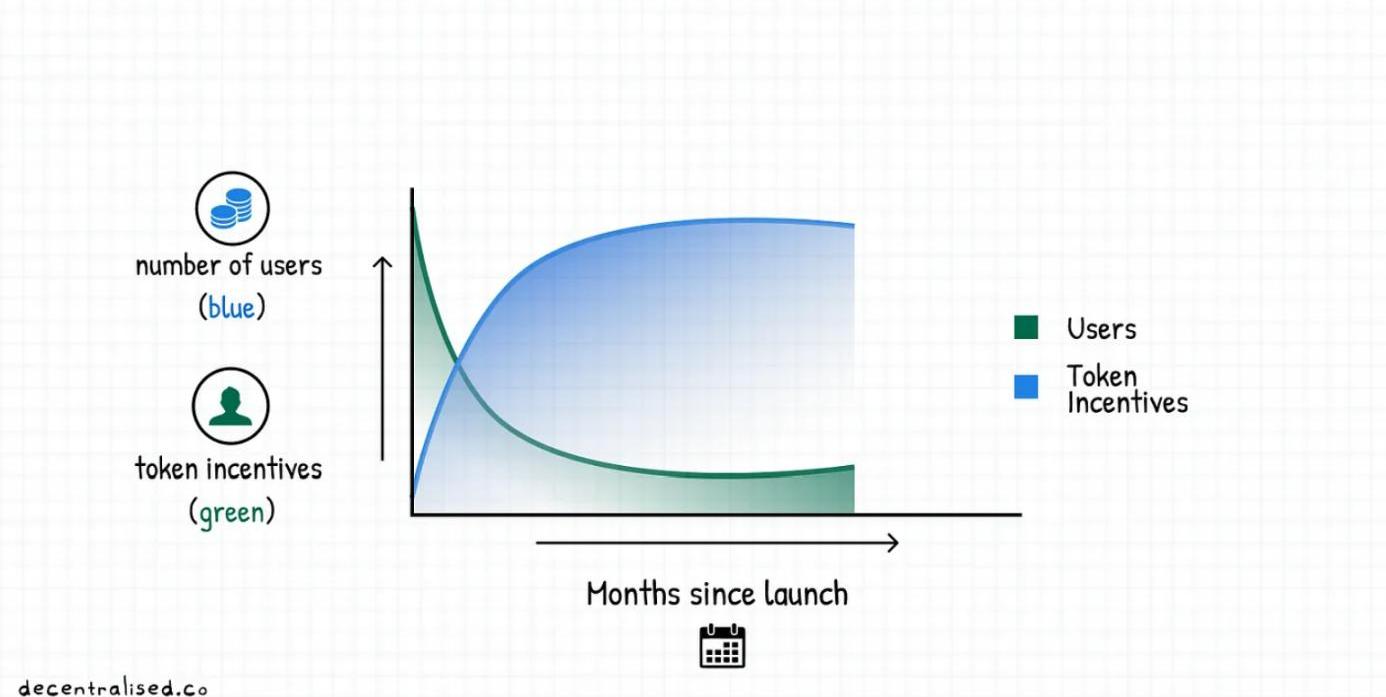

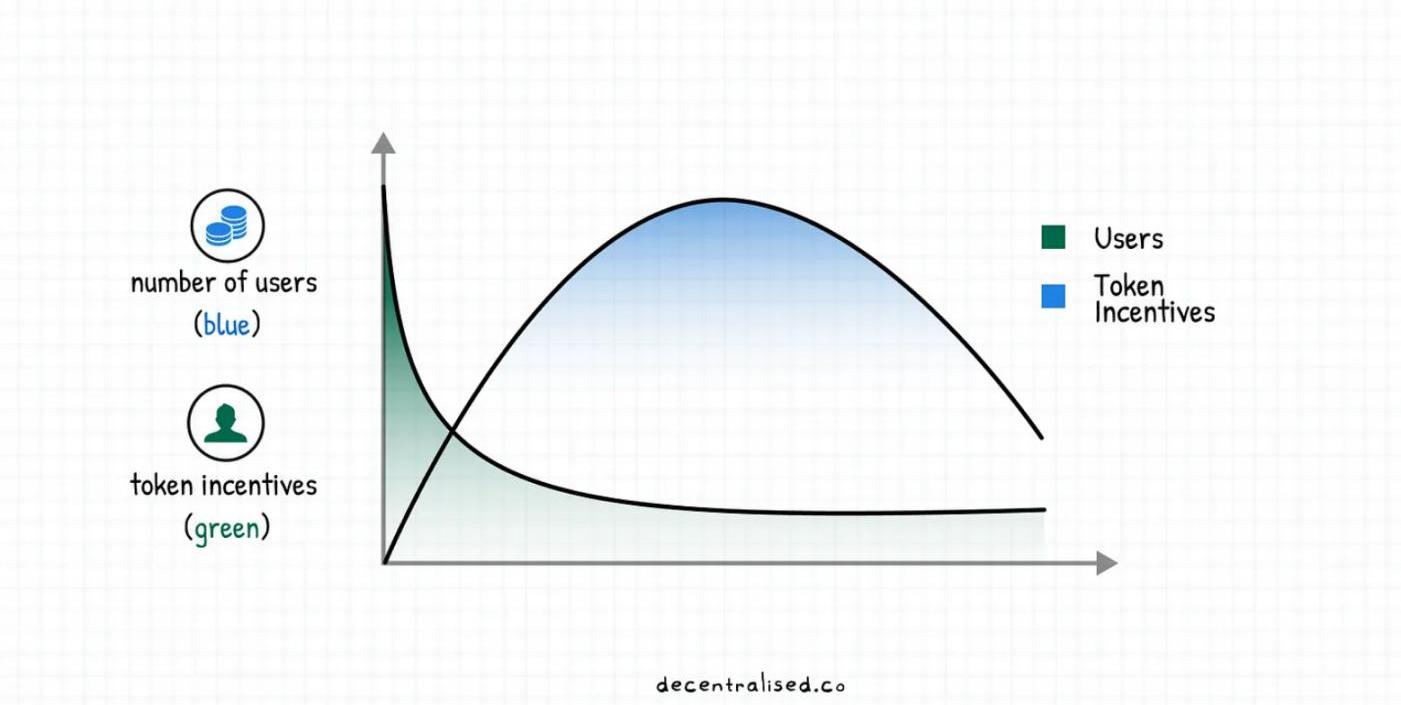

無論如何,在過去,用戶放棄發行代幣地項目的歷史趨勢是存在的,這個陷阱來自于這樣一個事實,即創始人認為通過代幣激勵獲得的用戶具有粘性。在理想條件下,代幣獎勵與產品用戶之間的圖表應該如下圖所示:

灰度比特幣信托負溢價率漲至40.58%:金色財經報道,Coinglass數據顯示,當前灰度總持倉量達226.62億美元,主流幣種信托溢價率如下:BTC,-40.58%;ETH,--53.22%;ETC,-62.66%;LTC,-47.06%;BCH,-19.8%。

此前報道,ARK方舟基金持倉數據顯示,4月1日至今,ARK方舟基金持續減持所持GBTC份額,累計減持89995份GBTC,按當前價計算,價值約128.33萬美元。截止發稿,GBTC報14.26美元。[2023/5/14 15:02:24]

但現實情況是,隨著代幣激勵的減少,最初涌入的用戶幾乎完全放棄了這個項目。如果沒有最初吸引他們的激勵措施,他們沒有理由繼續為產品做出貢獻,在過去的兩年里,這種現象一直困擾著DeFi和P2E項目們。

積累代幣并持有代幣的用戶是新的「社區」成員,他們想知道資產價格何時會飆升到足以讓他們退出。

我最初的觀點是將多個產品的功能集簡單地整合到一個界面中,使用區塊鏈作為基礎設施骨干,以作為持久的護城河,但這可能是錯誤的,因此我想知道為什么在Web3中擁有相對優勢的領先者會輸給其他人。

譬如幣安推翻了Coinbase,反過來他們又面臨著來自FTX的競爭;OpenSea受到了來自Blur的競爭壓力;AxieInfinity開發商SkyMavis也可能會因像Illuvium這樣的新進入者而面臨壓力。

為什么用戶會隨著時間的推移離開Web3?怎樣才能長久地留住用戶?

在Web3中,當每個人都可以發布一個內嵌代幣的版本時,什么可以成為護城河?我一直在思考這個問題,因為我們生活在一個敘事轉換的市場中,每個季度都有一個新的「熱門」事物,這就是為什么我關注的風險投資家從遠程辦公專家一夜之間變成了處理地緣緊張局勢的專家。

高盛將裁員4000人:12月16日消息,市場消息,高盛(GS.N)將裁員4000人。[2022/12/17 21:49:53]

當然,如果你在進行資產交易,這是有效的。但如果你想建立一個隨著時間增長的基礎資產,那么頻繁交易很可能是一個壞主意。

如果你最終希望所花費的時間、金錢或精力在沒有積極管理的情況下得到發展,那要做到這一點的唯一的方法,就是一款產品能做到兩件事:

首先也是最重要的,留住現有用戶;其次,要積極擴張,避免其它項目的競爭來侵蝕你的市場份額;你該怎么做呢?

競爭是輸家的游戲

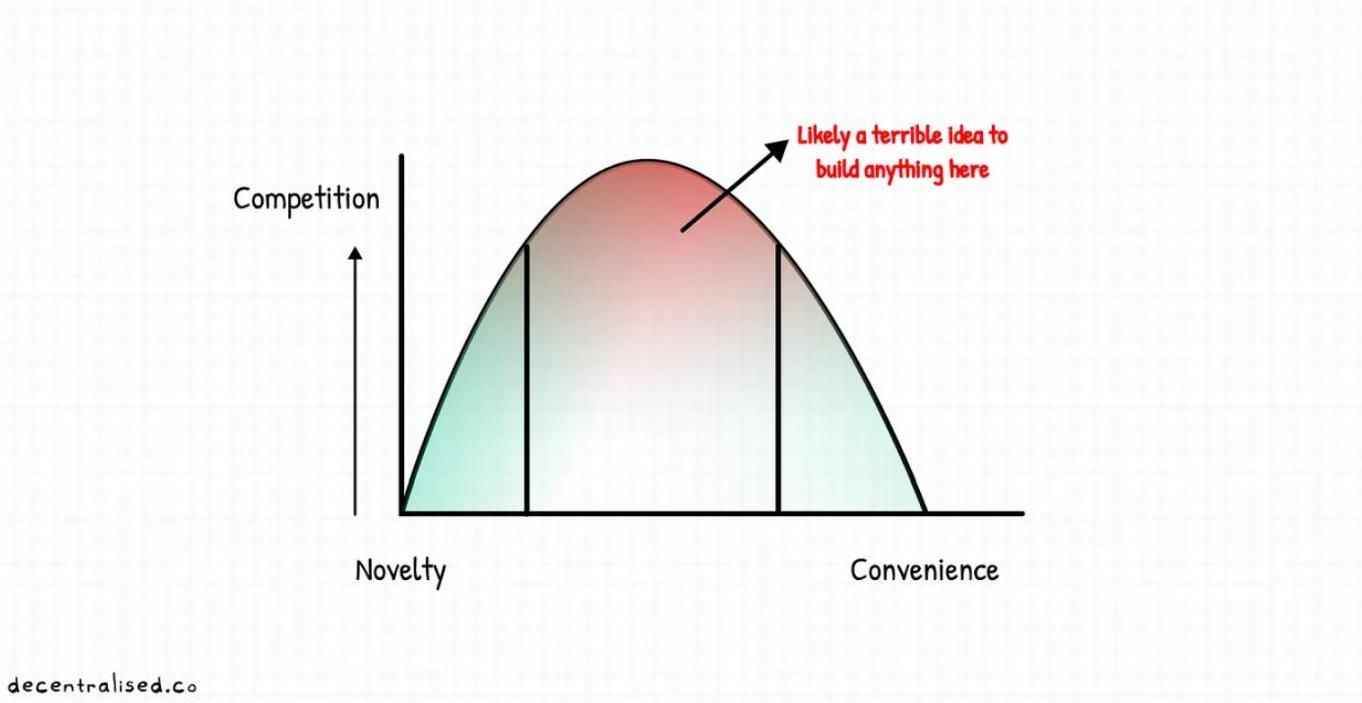

這種現象的部分解釋是將公司排名在介于新穎性和便利性之間的頻譜上,在早期,像NFT這樣的原始工具是新穎的,吸引了那些不惜一切代價嘗試產品的人們。

我們很樂意處理錢包的助記詞并處理法幣入金,因為使用「數字貨幣」的新穎性足以吸引我們。如果你注意到用戶對「Ordinal」的好奇,你會意識到用戶是多么有耐心。

這種耐心的部分原因是早期趨勢的利潤因素,投機和利潤動機驅使用戶忍受粗糙的使用體驗。

在頻譜的另一端,是我們每天依賴的高度便利的工具。亞馬遜就是一個讓我們沉迷于便利的聚合器的典型例子,消費者可能會從不在亞馬遜上的小眾商店購買商品而受益,而且亞馬遜上某些賣家的定價也可能是錯誤的。

但在做決定時,亞馬遜使得我們不用擔心付款方式、送貨時間或客戶支持,這種腦力勞動的「節省」轉化為在聚合器上的更高支出。

許多賣家之所以來到亞馬遜,正是因為他們了解市場上的消費者行為,與如果用戶直接到店鋪購物時看到的行為不同。

TimWu2018年的文章總結了人們為了方便而付出的努力:

我們當然愿意為方便支付溢價,甚至愿意支付比我們意識到的更高價格。例如在1990年代晚期,像Napster這樣的音樂分發技術使在線獲取音樂變得免費,并且許多人使用了這個選項。盡管現在仍然可以輕松免費獲取音樂,但沒有人真正這樣做了。為什么?因為2003年引入的iTunes商店使購買音樂比非法下載音樂更加方便,方便勝過免費。回到我最初提到的頻譜,新技術通常會付錢給用戶來讓用戶試用它們,相比之下,高度方便的應用程序可以讓用戶支付高昂的費用,前提是它能滿足用戶對便利的渴望。

馬斯克據悉計劃在3到5年內再次讓推特上市:10月28日,市場消息:馬斯克據悉計劃在3到5年內再次讓推特(TWTR.N)上市。[2022/10/28 11:50:29]

如今,大多數面向消費者的應用程序面臨的挑戰是它們處于頻譜的中間位置,我稱之為「死亡之谷」。它們既不是那么新穎——無法新穎到人們想要嘗試他們所構建的東西,同時也不夠方便——無法方便到用戶不需要外部支持而只依賴它們。

Skiff、CoinbaseCard和Mirror在方便性光譜的這一端做得很好,因為它們可以替代它們的傳統競爭對手。

但是以游戲、借貸或身份認證賽道為例,你就會明白為什么這些主題目前還無法在鏈上擴展。

在中間位置的大多數應用程序都犯了一個致命的錯誤,那就是相互競爭。它們首先通過廣告和招聘,增加用戶獲得成本和雇傭成本,然后通過性memes和面向對手的敘事來互相競爭。正如彼得·蒂爾所說的,競爭是輸家的游戲。

當初創公司開始在小而專業的市場中競爭時,通常沒有贏家。用他的話說,創業公司能夠從生存斗爭中過渡的唯一途徑就是擁有壟斷利潤,但是如何才能達到這個目標呢?

新的護城河

Web3中的公司如果想要擺脫代幣作為增長杠桿,它們只有三個可以專注的杠桿:成本、用例和分銷。過去發生了一些這樣的情況,讓我逐個解釋。

成本

穩定幣已成為加密貨幣的殺手級用例,因為它們在全球范圍內提供了比傳統銀行更好的體驗。例如,印度的UPI創新可能對國內支付更具成本效益,但在東南亞、歐洲或非洲之間轉移資金,或僅在美國銀行賬戶之間轉移余額,使用鏈上轉賬更為明智。

從用戶的角度來看,產生的成本不僅在于轉賬所花費的金額,還在于分配給轉移資金的時間和精神,借記卡對電子商務的作用就像穩定幣對匯款的作用一樣:它們降低了進行轉賬所需的認知成本。

如果將其與大多數面向消費者的收益生成移動應用程序進行比較——你可以提供一兩個點以美元計算的收益率,但當你考慮到破產風險時,價值考慮就無關緊要了。

分銷?

如果你在新興領域聚集了利基用戶,分銷就可以成為護城河。想想Compound和Aave是如何開啟全新的借貸市場?很少有人認為花費100美元的ETH去貸款50美元是有價值的,但不少人忽略了有一種市場并沒有得到服務——主要是那些在熊市中不想出售其資產的加密貨幣富豪。

某地址已向3個同屬Ape punks的Crypto Punk分別出價1800ETH:7月11日消息,地址0xcfc50541c3deaf725ce738ef87ace2ad778ba0c5分別對Crypto Punk#2386、Crypto Punk#4464、CryptoPunk#5795出價1800ETH(約200萬美元),這三個CryptoPunk均屬24個Ape punks之一,截至發文時還均未成交。[2022/7/11 2:04:46]

所以如果你認為是新興市場中無法獲得信貸額度的人推動了DeFi借貸量,那就錯了,使用它的是加密富豪,這是以前沒有獲得銀行服務的人群。因此關注這些,才能成為一個利基領域的「樞紐」,讓你能夠將注意力集中到單個功能上,Coingecko和Zerion就是兩家在這方面做得很好的企業。

考慮到項目引導用戶使用新功能的邊際成本幾乎為零,因此將新的收入來源迭代和添加到產品本身就變得具有成本效益。這就是為什么像WeChat、Careem和PayTM等玩家往往做得很好。

當像Uniswap這樣的玩家發布錢包時,他們實際上是在嘗試將用戶聚集在一個界面中,在這個界面中,可以以更低的成本推送更多功能。

用例

像ENS、TornadoCash和Skiff等工具已經開辟了他們獨特的用戶群體,這些用戶依賴該產品來獲得當今傳統替代品無法提供的所需功能。例如Facebook不會將您的錢包地址與您的身份聯系起來,你的銀行不提供TornadoCash提供的隱私保護。

這些是具備用戶粘性的產品,通常沒有其他替代品可以達到該產品的水平。新用例中的先行者需要一段時間來教育用戶,并讓他們了解實用程序的作用,但它們也具有占領大量新市場的優勢。

就像在LocalBitcoins的早期,它是唯一進行點對點交易的地方,這幫助他們在像印度這樣的新興市場上匯聚了流動性,并使他們在2016年之前一直處于領先地位。

熊市很難通過關注這些杠桿中的任何一個來擴大規模,我上面提到的例子已經經歷了多個市場周期。譬如使AxieInfinity能夠脫穎而出的部分原因是該團隊在2020年之前進行了兩年的建設——在下一次牛市到來之前,團隊已經形成了建立社區、維護代幣和平衡投資者利益與用戶利益所需的「力量」。

這就解釋了為什么當市場下跌時,從風險投資的角度來看,開發工具和基礎設施會風靡一時。因為為了解決零售用戶缺乏興趣的問題,可以選擇將重點放在企業對企業方面——你為開發人員構建工具,他們自己負責拉攏零售用戶。

像Coinbase這樣的知名玩家認識到了這一點,這就是為什么他們在熊市中發布錢包API等工具的原因。

從新穎到方便

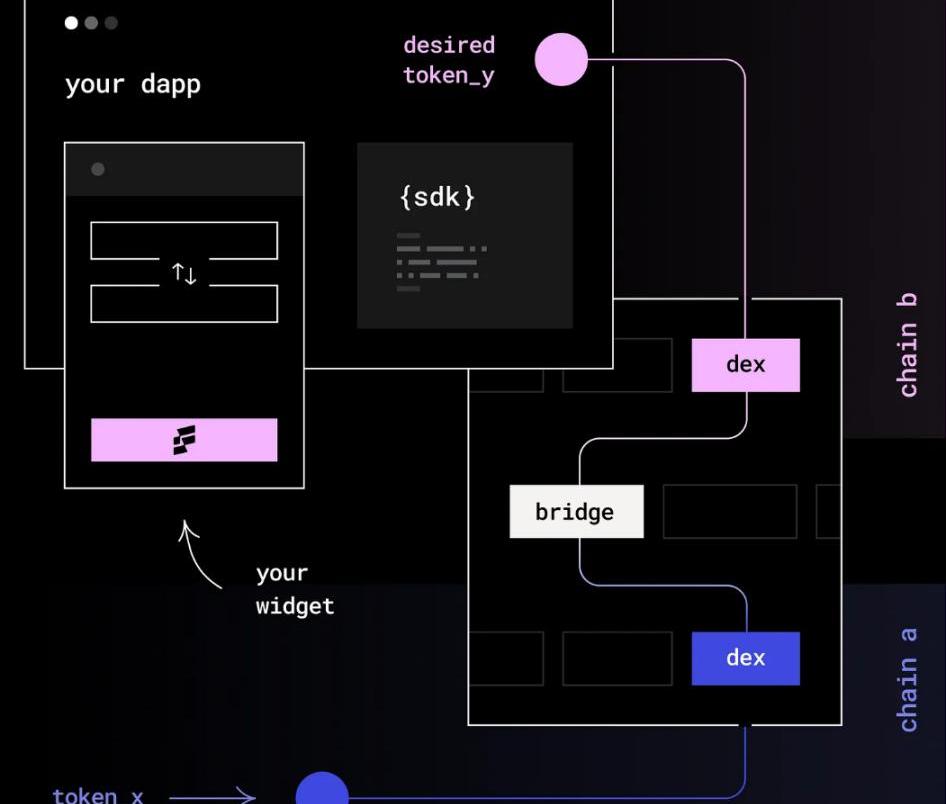

LI.FI是一個多鏈流動性聚合器,為想要使其應用程序或用戶擴展至多鏈的開發人員提供SDK。

假設Metamask或OpenSea希望讓開發人員能夠讓用戶在Polygon和以太坊等鏈之間移動資產,那LI.FI提供了一個簡單的SDK,用于確定跨橋梁和DEX轉移資金的最佳途徑,因此開發人員可以專注于他們最擅長的事情。

將像Li.Fi這樣的聚合器想象成一個樂高積木,開發人員將其放入他們的應用程序中,以幫助用戶以最低的成本在鏈之間移動資產。

有幾個玩家從事同一業務,但我以LI.FI為例,因為他們實際上已經滿足了我上面提到的條件,他們一直在做的一些事情驗證了我前面提到的護城河:

LI.FI開始關注企業,而不是零售用戶。如果抓住了構建可能需要跨鏈轉移的應用程序的長尾開發人員,那么就不必擔心去直接吸引用戶;使用該產品的公司可以節省研究和維護時間。在熊市中,大家希望盡可能多地保存資源。因此默認情況下,像LI.FI這樣的產品的銷售變得相對簡單;從最終用戶的角度來看,聚合器為轉賬提供了最佳成本基礎。因此人們希望使用已經集成了其SDK的產品;LI.FI通常是第一個整合新區塊鏈網絡的同賽道項目——這使其處于競爭稀缺的前沿;最后,他們的目標群體主要是最后離開加密貨幣的參與者。一般來說,進入熊市一年后,正在行業中進行投機和交易的是高級用戶,你不必花費太多金錢來教育他們;現在,不要誤會我的意思,LI.FI并不是市場上唯一的跨鏈橋聚合器,盡管符合我上面提到的成本、人數和用例等條件,但很難看出它們中的任何一個會構建起護城河。但我特別感興趣的是它們如何從新穎的工具演變為便利的工具。

在早期,用戶依賴跨鏈橋,因為轉賬流程需要痛苦地等待交易所的中轉——你必須通過一個中心化的平臺轉移資金,接受安全檢查,然后希望資金能到位,而不是只需要點擊幾下。

當然,DeFidegens今天正在跨鏈發送數十億美元,但普通人并不關心這些。

那么,當新奇感消失時,你如何生存呢?如果你注意到Nansen和LI.FI是如何運作的,你可以通過觀察他們將產品服務賣給了誰來獲得答案:

LI.FI主要面向開發人員進行銷售,昨天Nansen推出了Query,這是一個讓企業和大型基金直接訪問Nansen數據的工具,他們聲稱在查詢數據方面,它比最接近的同行快六十倍。那么,為什么這兩家公司都專注于開發人員呢?

這與這樣一個事實有關——即如果公司向高級用戶銷售,它可以同時成為新穎性和便利性的工具。例如,開發人員決定是否與LI.FI集成時,通常在他們的腦海中有一個簡單的計算,譬如與集成單個跨鏈橋相比,聚合器是否有效地花費更少的時間和資金?

同樣,對于任何使用Nansen查詢的人來說,問題是該工具是否節省了足夠的時間和精力來保證其成本夠低,如果自己內部實現的成本低于支付第三方的成本,則決策者很可能更傾向于不從頭開始構建。

對于一家公司來說,通過我在上圖中提到的從便利性到新穎性頻譜中「死亡之谷」逃脫的最快方法,就是專注于愿意支付高額費用的少數用戶,因為您的產品現在是一種便利工具,這為產品提供了足夠的運行空間,以建立足夠的用戶興趣并成為首選的便利工具。

我與Nansen創始人Alex討論了這個框架,他有不同的說法,即無論市場狀況如何,用戶都尋求價值。在熊市中,企業和網絡是最大的客戶,它們需要非常具體的數據集合,但這些數據集合通常無法從第三方供應商處獲得。

所以將產品調整到他們的需求,并讓他們看到價值,意味著你可以獲得更多的收入和更少的競爭。

返璞歸真

當我一年前寫關于聚合的文章時,我把產品功能誤認為是護城河。從那以后,DeFi收益聚合器大量涌現,但大多數都失敗了。如果競爭對手能夠推出具有相同特點和更好用戶體驗的產品,或者如果他們像Blur所做的那樣推出代幣,那么簡單地集成區塊鏈可能沒有多大意義。在這種環境下,思考什么才能真正區分產品是很有必要的。

當我寫下這些文字時,一些模式變得非常地明顯:

首先,在熊市中獲取用戶的成本將飆升,因為零售用戶們對此的興趣很低,除非產品具有特殊的新穎性或便利性,否則它處于奇怪的位置;其次,為其他公司建立的企業可能能夠充分實現復合增長以生存,然后在牛市中占據主導地位,就像FalconX一樣;第三,如果設計不佳,代幣是暫時的護城河和長期負債,很少有社區在足夠長的時間內真正為代幣有意義地積累價值;當您考慮零售市場或DeFi等利基市場時,很明顯,普通人并不關心哪條鏈或多么去中心化,他們關心的是他們能從中獲得的價值,區塊鏈可以幫助增加終端用戶可以獲得的價值。但創始人可能經常陷入陷阱——即為風險投資人構造產品和出售服務,卻沒有真正建立基于成本、便利性和社區的護城河。

這可能有點憤世嫉俗,但值得考慮。

Tags:COICOINOINANSpeercoin幣創始人HOMIECOIN幣MNPCoinTower Defense Titans

距離2月14日情人節Blur第一次代幣空投已經過去半個多月,但加密市場對于Blur的熱情似乎不減反增。在這個充滿變數的行業,尤其是熊市期間,很難見到一個項目這么“抗打”.

1900/1/1 0:00:00此次播客主要討論了加密市場目前所處的狀態,加密貨幣市場危機、以太坊不確定性增加,以及FedNow的影響,具體內容請見以下說明.

1900/1/1 0:00:00近期Arbiturm生態持續火爆,一款名為TridentDAO的項目引發了社區的討論,這款免費游玩、由GeyserForgeStudios開發的游戲項目,其原生TokenPSI在近期漲幅也較大.

1900/1/1 0:00:00隨著加密貨幣市場的不斷發展,越來越多的人開始注意到以太坊生態系統中的Layer2解決方案。Optimism作為其中的一種,它是一個高效、可擴展的Layer2擴展協議,可為以太坊網絡帶來更快的交易.

1900/1/1 0:00:00MarsBitCryptoDaily2023年3月14日 一、?今日要聞 FBI:2022年網絡欺詐報告激增超30億美元,加密投資欺詐增加近兩倍美國聯邦調查局年度互聯網犯罪報告顯示.

1900/1/1 0:00:00YugaLabs最近通過Ordinals在比特幣網絡上成功發行了TwelveFold系列NFT,短短24小時便創造了超1600萬美元的收入.

1900/1/1 0:00:00