BTC/HKD+0.06%

BTC/HKD+0.06% ETH/HKD-0.74%

ETH/HKD-0.74% LTC/HKD-0.18%

LTC/HKD-0.18% ADA/HKD-2.6%

ADA/HKD-2.6% SOL/HKD+1.14%

SOL/HKD+1.14% XRP/HKD-1.45%

XRP/HKD-1.45%本文旨在以@fraxfinance作為案例,研究去中心化穩定幣的中心化抵押風險,以及市場發展方向。

USDC脫錨和SVB的失敗影響了整個加密行業,為去中心化穩定幣提出了新問題。

SVB暴雷導致穩定幣市場龍頭USDC價格下跌,一度跌至0.8788美元。

這產生了一連串連鎖反應,甚至影響了去中心化穩定幣,理論上它應該與中心化穩定幣無關,受影響較小。但$FRAX也跌至0.87美元,主要是因為它依賴USDC作為抵押品。

本周發生的這類黑天鵝事件已經考驗了去中心化穩定幣的價值主張。如果它仍遭受系統性風險,那么持有的意義何在?

去中心化的穩定幣在保持最低風險的同時,向完全去中心化的抵押品轉移是否可行?

OKX已開放WLD充值,尚未發布上幣公告:7月24日消息,根據OKX界面顯示,當前已開放ERC20和Optimism網絡的WLD(Worlcoin)充值通道,但目前尚未發布上幣公告。[2023/7/24 15:54:28]

目前還沒有開發去中心化穩定幣的最佳方式的藍圖。

Frax作為第一個基于部分抵押機制的算法貨幣系統而聲名鵲起。它是開源的,無許可的,完全在鏈上。

Frax的愿景是成為DeFi的一站式服務:一種去中心化的中央銀行。

作為計劃的一部分,Frax團隊最近宣布Frax將把其抵押比率提高到100%,這是在Terra崩潰后的監管擔憂。

然而,正如目前USDC脫錨向我們展示的那樣,100%的CR對Frax來說是不夠的。真正顯而易見的問題是哪些資產應該用作抵押品。

Mogo宣布Coinsquare、WonderFi和CoinSmart完成業務合并:金色財經報道,金融科技公司Mogo Inc.宣布Coinsquare Ltd.、WonderFi Technologies Inc.和CoinSmart Financial Inc.完成之前宣布的業務合并交易。此次交易將由此產生的實體 WonderFi 及其注冊運營子公司定位為加拿大最大的受監管加密貨幣投資生態系統之一,為加拿大人提供廣泛的多元化產品和服務,包括零售和機構加密貨幣交易、質押產品、B2B 加密貨幣支付處理和數字資產托管。自 2017 年以來,合并后的公司交易額已超過 170 億美元,托管資產超過 6 億美元。Mogo 是合并后公司的最大股東,持有約 14% 的股份。[2023/7/11 10:46:43]

這一直是Frax團隊所面臨的問題。

已經在嘗試解決了。

數據:Lido V2上線至今共774枚stETH申請提款,占stETH總供應量的0.1%:5月16日消息,據Dune Analytics數據顯示,Lido V2版本今日上線后,截至發稿時,已收到63個提款請求,共有774枚stETH申請提款,僅占stETH總供應量的0.1%。[2023/5/16 15:05:40]

目前,Frax仍然依賴于“代幣化法幣”敞口,因為Frax的大部分抵押品都由USDC組成。

Frax可以作為抵押品的資產范圍僅限于:

1.真實世界資產(RWA):如MakerDAO$DAI;

2.規避風險資產:如USDC。

在牛市的大部分時間里,RWA作為穩定幣擴展基礎設施(例如允許向企業貸款)的基本組成部分主導了敘事。

前進的道路沒有對錯之分,一切都取決于協議的最終愿景。由于Frax的目標是成為DeFi的中央銀行,前進的最佳方式不是“承擔高風險的私營部門貸款”,而是專注于風險最大的資產。

Layer1公鏈Berachain完成4200萬美元融資:4月20日消息,Layer1公鏈Berachain完成4200萬美元融資,Polychain Capital領投,OKX Ventures、Hack VC、Dao5、Tribe Capital、Shima Capital、Robot Ventures、Goldentree Asset Management、Dragonfly Capital前合伙人、Celestia創始人Mustafa Al-Bassam、Tendermint聯合創始人Zaki Manian以及其他20名DeFi項目創始人參投。[2023/4/20 14:16:32]

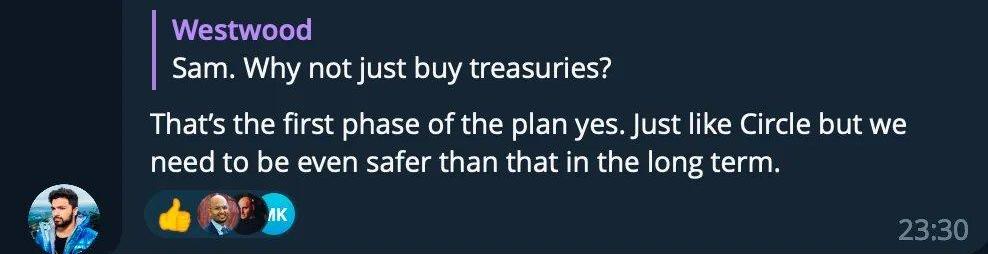

今天看起來最像這種穩定幣的是CircleUSDC,因為它完全由美國國債支持。因此,Frax決定最初用USDC作為抵押品,因為它是“美元中風險最低的經濟負債”。

ConsenSys確認將裁員97人,占員工總數的11%:1月18日消息,ConsenSys CEO Joe Lubin宣布將裁員97人,占ConsenSys員工總數的11%。Joe Lubin表示,我們需要做出極其艱難的決定,精簡ConsenSys的一些團隊,以適應充滿挑戰和不確定的市場條件。Lubin強調 ConsenSys的財務實力,表示艱難的精簡決定將使公司的戰略集中在其核心產品上,并在Web3商業發展成為主流時探索新的機會。[2023/1/19 11:19:45]

例如,如果DAI美元將由RWA支持,如特斯拉貸款和私人公司貸款,這將比以美元計價的穩定幣貸款風險大得多。

盡管如此,由于其大部分抵押品都是USDC,Frax并沒有真正去除與中心化穩定幣的關聯,也沒有在市場動蕩期間提供任何額外的保護:它的命運與Circle和USDC有關。

當然,Sam承認,依賴中心化第三方所固有的外生風險的程度,最終在本周SVB的失敗中成為現實,SVB的失敗影響了Circle并導致了USDC脫鉤

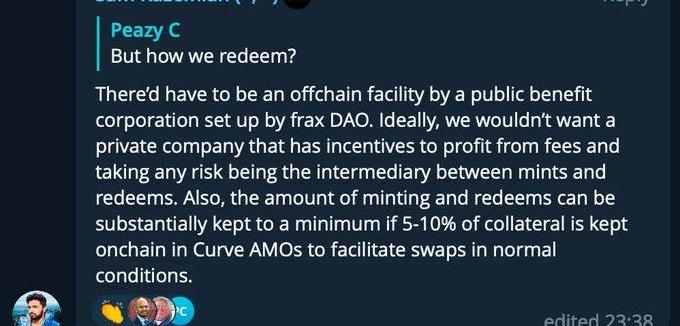

用Sam的話來說,應該只有1個RWA:存入美聯儲主賬戶(FMA)的美元。每家大銀行都可以向美聯儲申請,將美元直接存入其賬簿。

開設FMA是Frax解決抵押困境的王牌。

沒有什么比通過“在美聯儲的資產負債表上存入美元,在美聯儲的實際賬本上”,以美元計價的貸款更無風險的了。

然而,正如Sam自己所提到的,這是一條漫長的道路,充滿了不確定性,因此Frax是否能夠實現這一目標仍然是純粹的猜測。

進一步思考:

Frax是完全的鏈上實體。因此,獲得FMA的過程將比傳統的大型銀行困難得多。

美聯儲有6個非常嚴格的標準和3個不同的等級來評估一個實體是否可以獲得FMA。

https://crsreports.congress.gov/product/pdf/IN/IN12031#:~:text=For%20eligible%20institutions%2C%20applicants%20must,the%20Fed%20or%20financial%20stability

“美聯儲只能向符合成員銀行或儲蓄機構定義的公司、指定的金融市場公用事業公司、某些政府支持的企業、美國財政部和某些官方國際組織授予主賬戶。

"......對于符合條件的機構,申請人必須遵守與支付、反洗錢、制裁和風險管理等有關的法律和監管要求;財務健康;而且不會對美聯儲或金融穩定構成風險”。

鑒于Frax是區塊鏈協議,它將屬于較高的風險級別,因此在批準之前將接受越來越多的審查。

在一次采訪中,Sam提到Frax希望不沿用YugaLabs所采取的方式,后者最近從a16z籌集了超過10億美元。

用Sam的話說,這引入了“不合理的激勵”來獎勵股權持有人,因此將損害協議的價值主張,并將Frax變成一個中心化的公司。

另一種不同的結構方式可能是作為一個非營利基金會,類似于以太坊。

獲得FMA將確保Frax保持去中心化,并為其持有人(而不是股權持有人)提供價值。

為了擴大一家領先的非金融金融公司(Yuga)的規模,可能會對一家旨在成為DeFi中央銀行的去中心化公司的利益結盟產生破壞性影響。

Sam在Frax電報群中提到了不依賴USDC的第一步:Frax可能很快開始直接購買美國國債。

他們會怎么做?

深思:

1.最近的事件對整個加密生態系統進行了考驗。我想說,Frax已經證明自己足夠強大,表現出了韌性和改善抵押品的策略。

2.這加快了尋找替代抵押品的進程。直接購買美國國債可能是朝著正確方向邁出的第一步。

3.隨著Fraxswap和Fraxlend推出,Frax已成為第一個在以太坊上提供穩定幣、流動性和借貸服務的DeFi協議。

通過控制整個堆棧,Frax進一步擴大了其執行任意貨幣政策以支撐其穩定幣的能力。

4.但這一切并非一蹴而就。除了抵押問題,未來幾個月美國對穩定幣的監管也將取得進一步進展。對Frax來說,這真是成敗攸關的關鍵時刻。

5.還有一點是Sam和Frax團隊之間溝通的透明度問題。有任何問題嗎?你問,就會得到答案。

注:作者本人并未獲得Frax贊助。

TL;DR 以太坊質押率較低,增量空間巨大,LSD市場增長可持續。上海升級將打通LSD產品最后的提現環節,LSD的錨定性和流動性將大幅提升.

1900/1/1 0:00:00為深入貫徹落實省委“深學爭優、敢為爭先、實干爭效”行動,推動福建網信產業高質量發展,3月13日上午,首屆福建省網信產業聯合會第一次會員大會在福州召開.

1900/1/1 0:00:00Overview 通過本文你可以了解到: RaaS是什么; RaaS技術路徑分析; 市面上RaaS項目的分析; RaaS的價值; 我理解的RaaS最終形態;…數據:ETH日銷毀量連續三天超1萬枚.

1900/1/1 0:00:00最近硅谷銀行和USDC短暫脫錨的事情占據了所有人的視線,本來Luna崩盤之后大家都已經“安于”USDT和USDC這種法幣背書型穩定幣了,這么一搞.

1900/1/1 0:00:00電影《教父》里有這樣的一個鏡頭:邁克爾·柯里昂下令打擊敵對頭目唐·庫尼奧,他選擇先把唐·庫尼奧鎖在一扇旋轉門內然后再開槍射擊.

1900/1/1 0:00:00簡介 NFT市場正在不斷發展。在過去的一年里,OpenSea面臨著越來越大的壓力,新的競爭對手正在蠶食它的市場份額.

1900/1/1 0:00:00