BTC/HKD+3.17%

BTC/HKD+3.17% ETH/HKD+6.06%

ETH/HKD+6.06% LTC/HKD+4.32%

LTC/HKD+4.32% ADA/HKD+6.74%

ADA/HKD+6.74% SOL/HKD+9.24%

SOL/HKD+9.24% XRP/HKD+7.99%

XRP/HKD+7.99%簡介

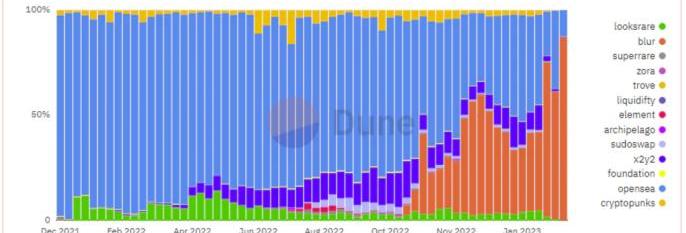

NFT市場正在不斷發展。在過去的一年里,OpenSea面臨著越來越大的壓力,新的競爭對手正在蠶食它的市場份額。LooksRare,X2Y2,Sudoswap和Blur將OpenSea的NFT市場份額從99%下降到50-30%。

NFT市場按周的市場份額

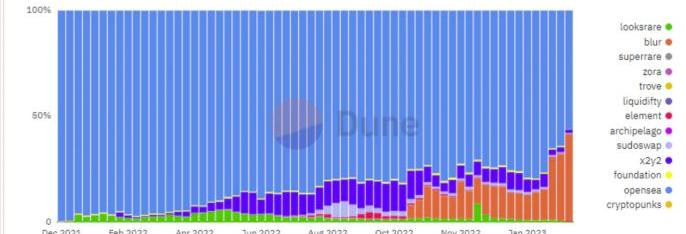

雖然OpenSea可能是Web3時代的寵兒之一,但有一樣東西是其缺乏的,且所有競爭對手都有:代幣。這給競爭對手留下了一個完美的機會,即通過代幣空投向用戶提供免費的現金,從而搶走客戶。雖然上圖可能顯示向用戶空投代幣是有效的,但鏈上數據可能指向另一個方向。雖然競爭對手的交易量可能在增加,但OpenSea的活躍用戶市場份額只是略有下降。

NFT?市場的活躍買家百分比

以下,我們對圍繞LooksRare、X2Y2和Blur的空投數據進行了深入研究,以確定每個空投在其各自市場上的成功程度。所有的分析數據都可以在各自的?DuneDashboard?中找到。

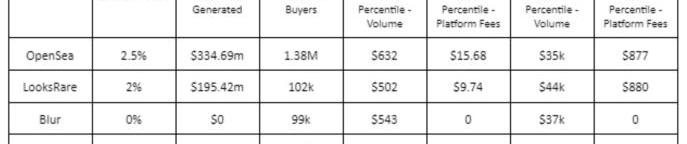

NFT客戶的價值如何?

在深入研究空投之前,了解一個錢包可能值多少錢以計算客戶生命周期價值是有意義的。通過這么做,協議可以適當調整代幣激勵,作為客戶獲取成本的一部分。首先,看一下去年的交易量和平臺費用的數據,按市場劃分。

中國區塊鏈發展報告:區塊鏈技術成數字文化發展重要保障:金色財經報道,北京區塊鏈技術應用協會與社會科學文獻出版社日前在京共同發布《區塊鏈藍皮書:中國區塊鏈發展報告(2023)》。藍皮書認為,對于目前數字文化產業存在的各種法律問題(如新型的盜版模式使得盜版行為更加分散化、隱蔽化,打擊難度更大;網絡盜版各環節更加細分,責任認定難度更大等),區塊鏈技術也許可以提供一種成本更低、更有效率的解決思路。

使用區塊鏈技術,可以通過時間戳、哈希算法對作品進行確權,證明一段文字、視頻、音頻的存在性、真實性和唯一性。一旦在區塊鏈上被確權,作品的后續交易都會被實時記錄,文創產業的全生命周期可追溯、可追蹤,這為IP權利證明、司法取證等提供了一種強大的技術保障和可信度很高的證據。[2023/8/11 16:19:48]

截至?23?年?2?月?19?日,過去一年的?NFT交易數量和費用百分比

可以看出,大多數用戶產生的費用和交易量都非常少。值得注意的是,雖然Blur和OpenSea的錢包數量百分比非常相似,但前1%的交易員才是真正造成差異的原因:

Blur第99位交易者:20.7萬美元的交易量OpenSea第99位交易者:15.8萬美元的交易量1%的交易者是NFT市場的關鍵驅動力。Blur通過其最近的空投和零費用吸引了頂級交易員。隨后,OpenSea也實施了零費用,以對抗Blur日益增長的威脅。然而,目前還不清楚這些平臺在當前階段將如何產生收入。將代幣空投給產生很少收入的用戶,似乎并不是一個合理的營銷策略。為了展示這一點,下面的分析詳細說明了LooksRare和X2Y2是如何向用戶空投大量代幣的,而這些用戶最終從未為平臺創造任何收入。

LooksRare和X2Y2:吸血鬼攻擊

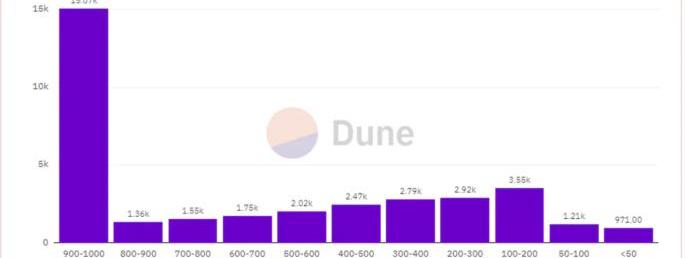

在2022年初,OpenSea處于NFT市場的頂端,月交易量達到40億美元,并擁有接近99%的活躍用戶份額。然而,OpenSea并沒有想“何時代幣”,而是“何時IPO”,讓許多人感到沮喪。到了1月初,LooksRare首次出現在現場,目標是2021年3月至2021年12月期間交易額超過3ETH的OpenSea用戶。據悉,超12.4萬的用戶有資格獲得空投,而67%的地址申領了空投。LooksRare代幣的分布情況如下,用戶獲得了125-10,000枚LOOKS。

美國法院拒絕SEC主要證人作證,Ripple根據最新法院裁決提交“合理通知”辯護:3月7日消息,美國證券交易委員會(SEC)和Ripple Labs之間正在進行的法律斗爭隨著一項新的法院裁決繼續進行。法院現在已經對雙方的動議做出了裁決,即決判決和審判中不考慮專家證詞。在判決中,法官Analisa Torres批準了部分動議,駁回了其他動議,原告和被告都沒有占上風。然而,該裁決的一個關鍵結果是排除了1號專家Patrick Doody就合理的瑞波幣購買者的看法作證。值得注意的是,SEC此前曾聘請Doody來分析代幣購買者的期望,但法官現在批準了Ripple的動議,排除他的證詞。沒有Doody的證詞,目前尚不清楚SEC將如何證明投資者對XRP有“合理的”利潤預期。

此外,Ripple最近提交的文件指向了最高法院最近就Bittner案的一項裁決,該裁決涉及Ripple律師采用的所謂“合理通知”辯護。美國憲法的正當程序條款要求個人被公平告知哪些行為是法律禁止的。對于Ripple來說,公平通知的辯護為:它不可能知道要在證券監管機構注冊XRP,因為該機構從未就加密環境下的證券構成提供足夠明確的說明。Ripple Labs的律師認為Bittner和Ripple高管之間存在相似之處,并表示Bittner最近的裁決類似于它與SEC的斗爭,應該予以考慮。Ripple Labs依賴于SEC之前的聲明和行動,這些聲明和行動使他們明白XRP不是證券,或者說它的辯護是這樣的。因此,該公司沒有理由相信他們違反了證券法。

據悉,Ripple Labs與美國證券交易委員會(SEC)的漫長斗爭即將結束。雙方一直在等待法官Analisa Torres對Ripple多年來出售XRP是否構成未注冊證券發行做出裁決。結論可能需要幾個月的時間,但SEC和Ripple仍可以向法院提交申請,以考慮新的信息。(Blockworks)[2023/3/7 12:46:45]

OKXChain正式發布OKT減產計劃:金色財經報道,據okxchinese發布推文稱,作為一條基于Cosmos、兼容EVM/IBC的先進公鏈,OKXChain計劃通過OKT減產來實現可持續增長。目前OKC每個塊產出0.5OKT,當區塊高度達到18123000(3月18日)時,將調整為0.125,接下來將每9個月減半,2028年總供應減至2100萬。[2023/2/24 12:27:33]

LOOKS的分配和空投時的估計美元價值

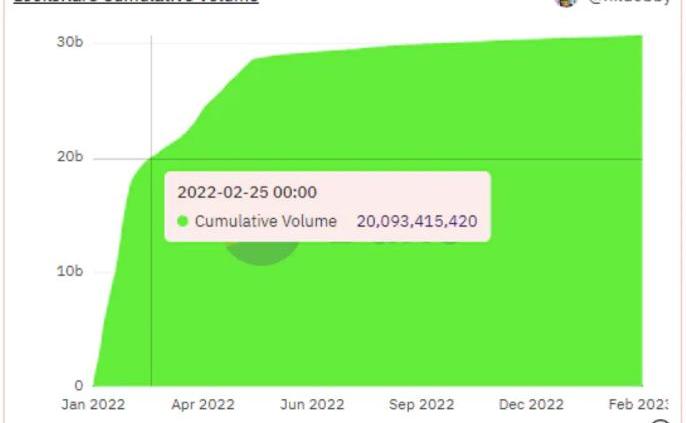

在交易的第一天,LOOKS的交易量在2.1美元左右,估計總空投量為2.06億美元。幾周內,LooksRare的代幣上漲了180%,交易量從0上漲到了超過200億美元。

LooksRare?累積交易量;byHildobby

在類似的時間范圍內,X2Y2在一個多月后推出。空投的資格是任何在2022年1月1日前在OpenSea交易過NFT的用戶。X2Y2空投了1.2億枚代幣。X2Y2的申領率要小得多,只有23%的代幣被申領,其余未被申領的代幣被永久地鎖定在合約中。

X2Y2?空投分配,按接收到的代幣數量計數

申領空投的錢包的后續動作

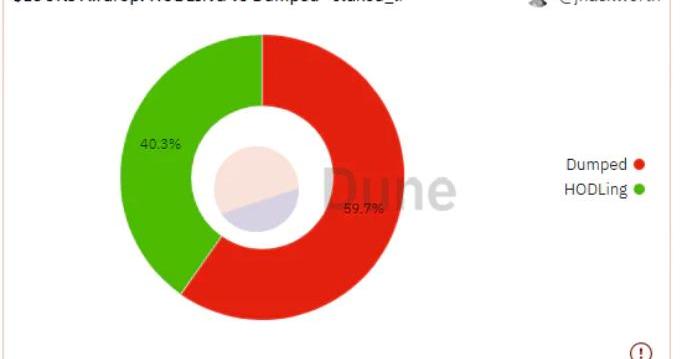

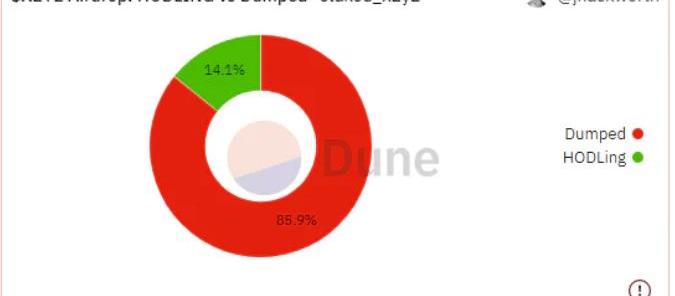

正如?UNI空投那樣,大多數原始空投持有者最終都“拋售”了代幣,沒有抵押或持有任何的幣。而LooksRare和X2Y2也不例外。超過59%的LOOKS和85%的X2Y2空投錢包最終拋售了代幣。

Aurora CEO:彩虹橋已完全恢復,將深入審查相關問題:金色財經報道,Aurora CEO Alex Shevchenko發推稱,彩虹橋已完全恢復。用戶可以進行新的代幣跨鏈,也可以完成暫停前已經開始的代幣跨鏈。接下來將對該問題進行深入審查。

據此前報道,2月11日,Aurora CEO Alex Shevchenko發推稱,彩虹橋(Rainbow Bridge)已采取預防措施而暫停使用,沒有資金損失,團隊正在努力恢復彩虹橋。[2023/2/13 12:03:11]

對于其他空投代幣,比例可能會更低,但由于LooksRare和X2Y2提供了豐厚的質押獎勵,許多用戶都從代幣中獲利。

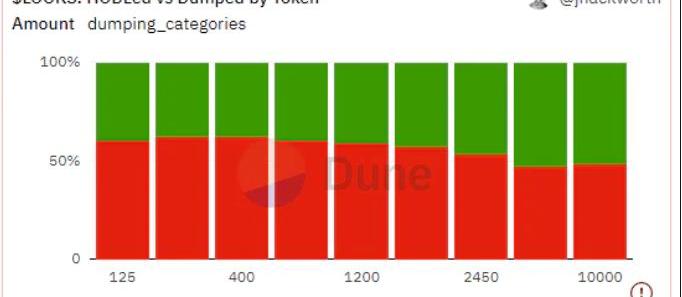

同樣值得注意的是,“拋售”或多或少地分布在LOOKS和X2Y2的不同空投數量上。雖然有些人認為,鯨魚比小錢包有更大的動力來持有代幣,但這種想法是沒有根據的。

獲得不同空投數量的錢包持有及拋售?LOOKS的比例

雖然用戶可能在拋售代幣,但使用NFT市場是完全不同的。真正的問題是空投是否為市場創造了收入?

將空投獵人轉換為買家

雖然LooksRare空投的標準要求用戶在LooksRare上架一個NFT以便申領,但大多數錢包最終從未在該平臺上實際購買或出售NFT。事實上,購買一個NFT的轉換率只有0.24%!

0xscope:此前轉移總供應量7%的StarkNet代幣STRK,或系分發初始分配:1月9日消息,Web3知識圖譜協議0xscope發推表示,其研究員Bobie發現0x5c21開頭地址10小時前進行了43筆鏈上轉賬,轉移了694,895,781枚StarkNet代幣STRK,約占代幣總供應量的7%,且這部分代幣由StarkNet代幣鑄造合約此前轉入的634,725,965枚STRK和早期分發的剩余部分(12月6日、12月15日、12月22日、12月29日)組成,其中12個LockedTokenGrant合約地址之前沒有收到過轉賬,23個其他地址在1月3日和1月5日收到了來自0x5c21 的測試轉賬,2個地址在12月22日收到測試轉賬。0xscope猜測這可能是StarkNet正在分發其初始分配。[2023/1/9 11:02:30]

至于X2Y2,轉化率好一些,但仍然不理想。

雖然上架NFT打卡了市場上購買NFT的數量,但許多錢包實際上甚至沒有出售NFT,在申領空投后便撤回了他們的NFT。由于只需要列出一個NFT,X2Y2和LooksRare錯過了它可以從用戶那里獲得的額外收入。

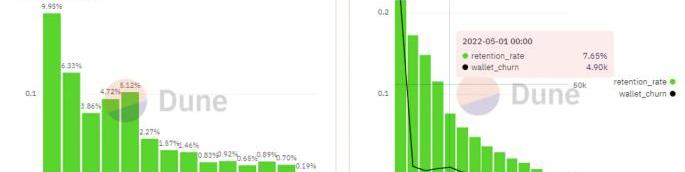

在4個月內,LooksRare上獲得空投的錢包的保留率不到10%。而在空投一年后,只有0.2%的空投者是活躍的。

在一次大型空投中分發代幣的問題是,如果沒有進一步的激勵,許多用戶將永遠不會與平臺交互。最好的辦法是進行小規模的空投,以保持用戶參與并使用該平臺。

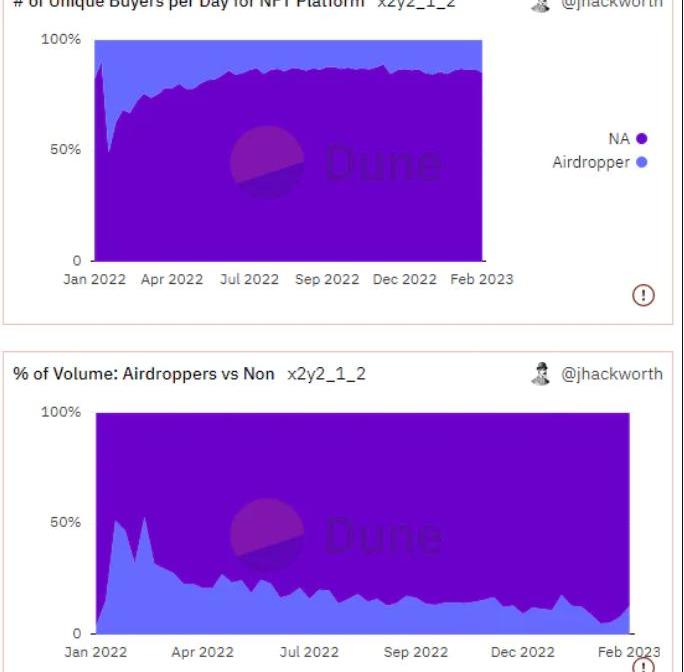

使用平臺的空投獲取者與其他人的對比

對于剩下的一小部分空投錢包,有些還是相當忠誠的。在LooksRare中,每周20-30%的交易量和每周約25%的活躍買家是空投獲取者。

X2Y2在空投者和非空投者的數量和活躍買家的細分也有類似的指標。

Blur:空投的新范式?

在看到之前NFT市場的缺點后,Blur突然出現在了舞臺上。像它的前輩一樣,它計劃向用戶空投代幣,但這一次有了一個轉折。多輪空投同時進行,三輪空投的依據分別是:

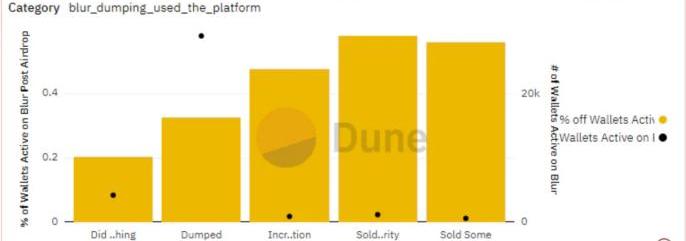

第一輪:在過去6個月內購買或出售NFT的用戶第二輪:積極在Blur上上架NFT的用戶第三輪:在Blur上出價的用戶雖然Blur廣撒網尋找用戶,但只有少數符合條件的Blur地址最終實際使用了該平臺。然而,由于交易者希望盡可能多地獲得空投,Blur的指標飆升。

41%的Blur用戶在空投前購買一個NFT。這些錢包占據了平臺上的大部分交易量。

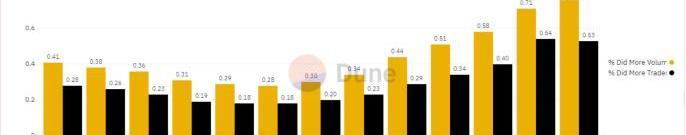

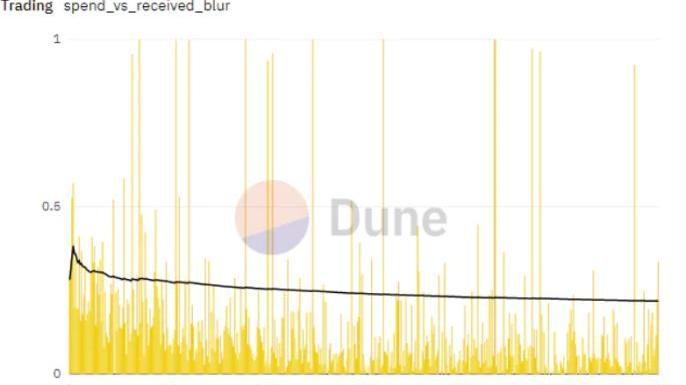

由于OpenSea是吸納市場份額的主要目標,Blur為忠實于自己平臺的用戶提供了額外的獎勵。而對于同時使用OpenSea和Blur的地址來說,自Blur發布以來,大多數地址最終在OpenSea上花費了更多的錢。

自推出以來,在Blur上進行比OpenSea更多交易的地址百分比

Blur對OpenSea用戶群的滲透令人印象深刻。這確實說明了通過空投模式提供代幣獎勵的力量,特別是在較長的時間范圍內。

BLUR空投后

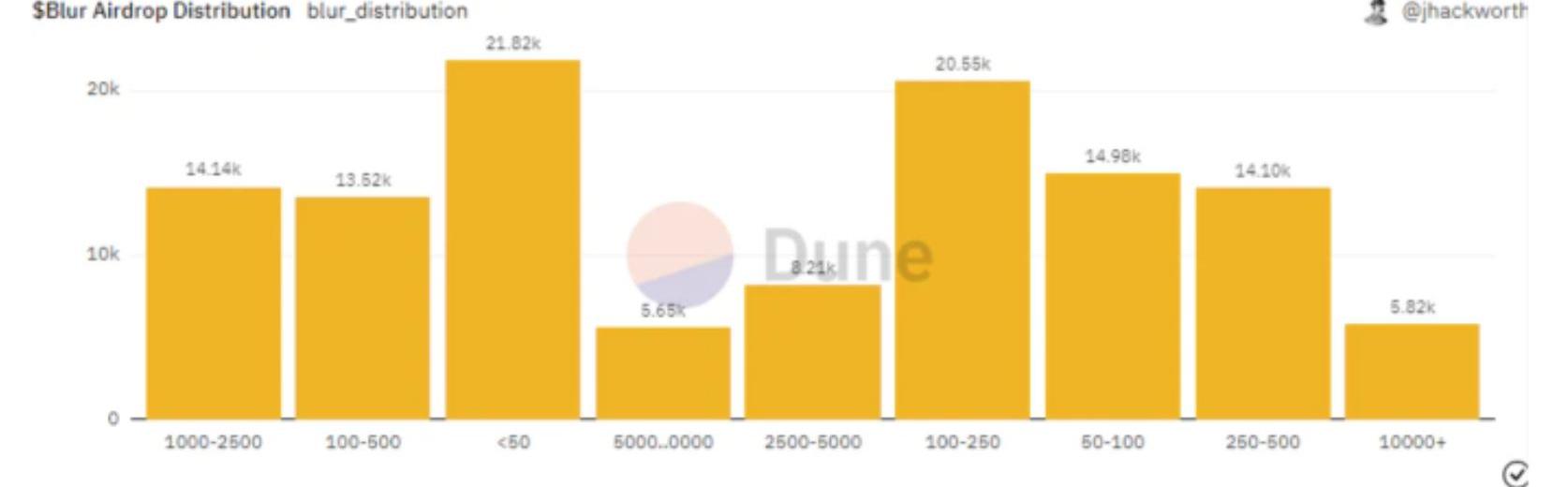

隨著Blur空投的上線和3.6億枚代幣的分發,空投的價值估計為2.88億美元。

BLUR?空投分配

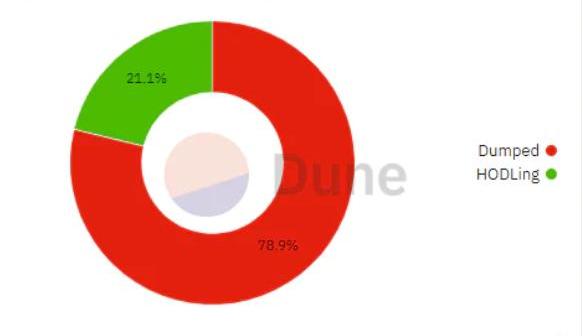

不出所料,許多人已經賣掉或將空投從他們的錢包里轉出。只有21%的地址保留了他們的BLUR。

現在判斷Blur和它的空投是否全面成功還為時過早。一個值得考慮的指標是空投后活躍地址數量的增加,目前為31%。另一方面,拋售代幣或保持不活躍的用戶的比率較低。到目前為止,Blur的表現表明,該平臺正在獲得吸引力,并保持著用戶的興趣,這可能是因為另一項空投計劃。

在?Blur?空投后購買?NFT?的錢包數量和百分比

是什么推動了Blur的炒作?

毋庸置疑,Blur的空投為該平臺帶來了巨大的炒作和銷量。許多人猜測,空投會導致OpenSea的消亡。其他人則認為,是專業交易者為獲取更多的空投獎勵而推動了所有的交易量。為了調查這一理論,我們對Blur的頂級交易員的總交易量、利潤和洗盤進行了分析。

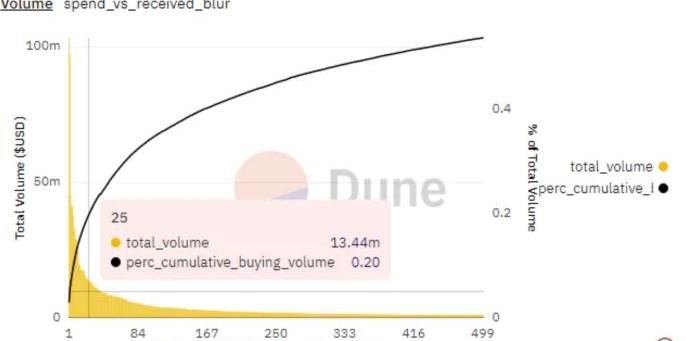

結果顯示,Blur平臺上的交易量相當不平衡,僅25個地址就完成了近20%的總交易量。而在前250名用戶中,這一數字擴大到45%,顯示了超級用戶對平臺體量的重大貢獻。相比之下,OpenSea排名前250的地址加起來只占總交易量的11%。

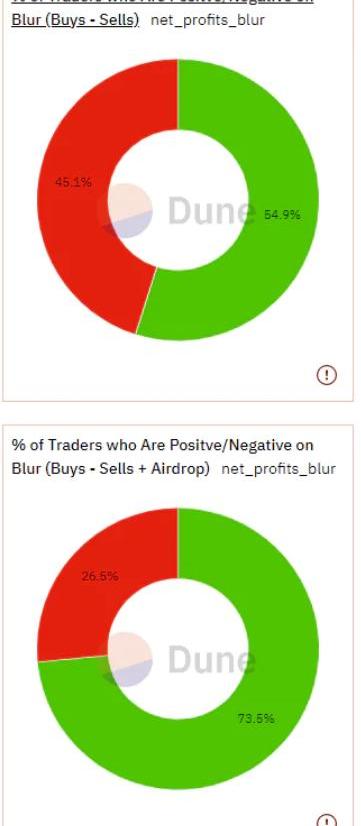

Blur平臺上申領的空投獎勵總額與交易量密切相關。交易者賺取其總交易量的2%-10%的BLUR獎勵。一些地址甚至在空投中申領了數百萬美元。除去錢包中的NFT,這些用戶中的許多人僅僅通過在平臺上的交易和申領空投獎勵就能產生巨大的利潤。如果把空投的因素考慮在內,“獲利的交易者”增加了20%。

Blur?的用戶“盈利能力”

憑借空投,該平臺上的頂級交易者看到了他們的PnL1000%以上的驚人提升,突出了Blur相對于OpenSea的誘惑力。

Blur上的洗盤交易

雖然Blur的整體洗盤交易比例相對較低,約為11%,但平臺上的頂級交易員參與了洗盤交易,使他們的回報最大化。分析顯示,前5名交易員的洗盤交易量占其總交易量的比例為37%,大多數頂級交易員都參與了某種形式的洗盤交易。

頂級Blur用戶的洗盤交易百分比

即使是那些申領了價值數百萬美元的BLUR的知名錢包,也有25%以上的Blur交易量被標記為洗盤交易。而申領的BLUR價值在10萬美元或更多的錢包有著90%或更高的洗盤交易。雖然洗盤交易的普遍性隨著排名進一步下降,但在平臺上推動交易并申領獲得最大獎勵的頂級交易員參與洗盤交易的事實,引起了人們對空投的公平性和操縱交易量等指標的質疑。

事實證明,BLUR空投是一個有效的策略,可以產生炒作效應,并吸引新用戶進入該平臺。然而,許多用戶很快就拋售了該代幣。Blur的高交易量及其對OpenSea主導地位的影響也受到了質疑,因為許多交易員利用系統進行交易只是為了最大化回報。

結論

在過去的一年里,NFT市場見證了一系列的空投,但這些空投的成功是值得懷疑的。對LOOKS、X2Y2和BLUR代幣的空投進行仔細研究后發現,空投后發生了重大拋售,用戶活動在空投后急劇減少。Blur通過引入多輪空投和標準,在模式上取得了重大進展,但有一小部分人似乎操縱了整個炒作和交易量。從數據中,我們可以看出:

大規模的空投可能會適得其反,因為用戶在申領代幣后傾向于出售代幣。為了留住用戶的注意力,同時進行多輪空投已被證明是有效的,正如Blur成功地將一次性用戶變成了忠實客戶。對空投采取一刀切的做法并不奏效。相反,利用鏈上數據來激勵和細分用戶,可以通過尋找高質量的用戶來顯著提高空投的成功率。空投的歷史可能充滿了失望,但不斷的進步加強了協議和用戶之間長期利益的一致性。

本文旨在以@fraxfinance作為案例,研究去中心化穩定幣的中心化抵押風險,以及市場發展方向。USDC脫錨和SVB的失敗影響了整個加密行業,為去中心化穩定幣提出了新問題.

1900/1/1 0:00:00最近硅谷銀行和USDC短暫脫錨的事情占據了所有人的視線,本來Luna崩盤之后大家都已經“安于”USDT和USDC這種法幣背書型穩定幣了,這么一搞.

1900/1/1 0:00:00電影《教父》里有這樣的一個鏡頭:邁克爾·柯里昂下令打擊敵對頭目唐·庫尼奧,他選擇先把唐·庫尼奧鎖在一扇旋轉門內然后再開槍射擊.

1900/1/1 0:00:00星巴克于今日凌晨4點發布第一個付費NFTSirenCollection,mint價格$100,數量2k,18分鐘內售罄地板價一度突破$600,目前是$378,仍然是278%的漲幅.

1900/1/1 0:00:00最近Arbitrum(以下簡稱Arb)上各種DeFi和衍生品可謂是火爆異常,很多人甚至說Arb最近走出了2020年DeFiSummer的F那種感覺,可謂“ArbitrumSummer”.

1900/1/1 0:00:00先備知識: 對MEV有基本的認識,知道Flashbot的角色及Flashbot對MEV的影響知道PoS機制的基本認識以及TheMerge帶來的改變了解mev-boost架構 https://me.

1900/1/1 0:00:00