BTC/HKD-0.15%

BTC/HKD-0.15% ETH/HKD-1.76%

ETH/HKD-1.76% LTC/HKD-2.23%

LTC/HKD-2.23% ADA/HKD-0.64%

ADA/HKD-0.64% SOL/HKD-1.99%

SOL/HKD-1.99% XRP/HKD+1.27%

XRP/HKD+1.27%EatSleepCrypto|作者

Leia|編譯

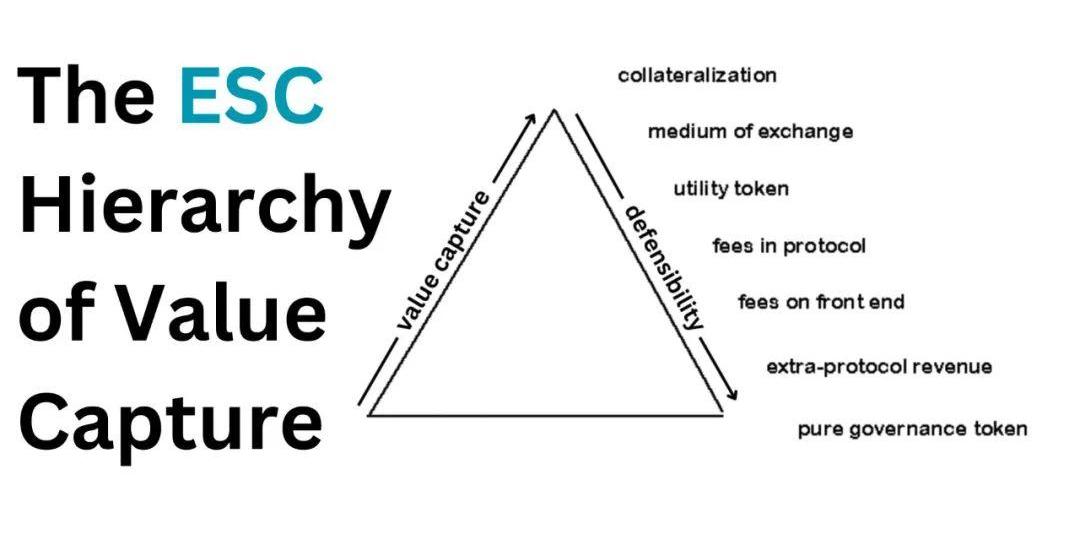

價值捕獲的層次結構,是指協議及其所采用的代幣經濟機制可以按照所捕獲的價值的多少進行排序。

在這一層次結構中,不同機制既可以按照價值捕獲的多少進行升序排序,也可以按照可防御性的高低進行降序排序。為協議設計價值捕獲時,通常面臨著一個挑戰:協議需要在價值捕獲和可防御性之間權衡。也就是說價值捕獲和可防御性之間存在著相互制約的關系。

本質上,協議捕獲的價值越多,其可防御性就越低。

這一現象體現了代幣經濟學的兩大原則之間的權衡:價值捕獲和實用性;在深入閱讀之前,了解一些關于這些概念的知識將有助于理解文章內容。

實用性和價值捕獲之間存在權衡,因為它們相互依賴——你能捕獲的最大價值就是你創造的總價值。隨著協議捕獲的價值越來越多,留給用戶的價值就越來越少。

加密協議和傳統公司在價值創造與價值捕獲方面有相似之處,但也有所不同。

Kyle Davies:AI是DAO治理和加密項目管理中缺失的部分:金色財經報道,三箭資本聯合創始人Kyle Davies在社交媒體上稱,長期以來,人工智能與加密貨幣一直被認為是機器人的最佳貨幣。也許是這樣,但我看到治理方面的協同作用更強。更廣泛地說,人工智能是 DAO 治理和加密項目管理中缺失的部分。[2023/5/29 9:47:36]

對于傳統公司來說,價值創造是指公司通過產品或服務為消費者創造的總價值,而價值捕獲通常通過利潤來實現,即從創造的價值中獲取一定比例的利潤。

而在加密領域,實用性的概念同傳統領域一致,即協議為用戶創造的價值,但價值捕獲往往有所不同。由于協議能夠創建的不同類型的代幣,同時受益于靈活的區塊鏈技術基礎,加密領域的價值捕獲方式比之傳統商業來說更為多樣。

然而,無論是加密協議還是傳統公司,能夠長期獲取價值的能力取決于兩個因素:價值創造和可防御性。

可防御性

可防御性是協議的競爭優勢,是指協議在競爭對手提供類似的實用性之前,可以持續捕獲的價值。

Dash Core v19激活期間出現問題,Binance礦池暫停挖礦獎勵:金色財經報道,Dash Core Group首席技術官Samuel Westrich稱,Dash Core v19激活期間出現問題,幾個小時后,Dash Core開發人員Pasta在推特上表示,開發人員已發現問題并正在努力解決問題。我們正在研究兩個選項,每個人都專注于及時解決這個問題,最新的Dash Core客戶端更新 v19 的計劃發布可能會延遲,以便首先解決問題。

根據Pasta的說法,在部署更新之前,Dash區塊鏈上的區塊和交易不會被視為最終交易。一位Dash Discord表示,更新可能會推遲到6月14日。在過去的 10 個小時里,開發團隊沒有任何新的更新。

截止目前,Binance宣布其DASH礦池將暫停挖礦獎勵的分配,直到區塊鏈恢復區塊生產。[2023/5/23 15:19:31]

協議的可防御性越強,捕獲的價值就越多,而且可以明目張膽地實現價值捕獲。

最大化可防御性將導致壟斷。

彼得·泰爾在斯坦福大學曾做過一次著名演講,其中他解釋了為什么公司會希望在其所處的行業中擁有壟斷地位——就是因為壟斷者幾乎可以捕獲他們創造的所有價值。

金融合規平臺Cable完成1100萬美元A輪融資,Jump Capital 等參投:5月11日消息,支持加密貨幣的金融合規平臺Cable宣布完成 1100 萬美元 A 輪融資,CRV、Stage 2 Capital 和 Jump Capital 參投。Cable 可以實時發現金融犯罪監管違規行為,繼而幫助減少金融犯罪,并為銀行、監管機構和消費者提供想要和需要的透明度,其客戶包括 Tide 和 Ramp 等金融科技和加密貨幣公司。Cable 平臺的自動化工具可以更有效地發展和服務 Web3 合作伙伴和客戶。[2023/5/11 14:58:01]

在加密領域,要實現壟斷是很困難的,因為很難構建可防御性——當你的競爭對手了解你的核心競爭力時,你該如何競爭呢?

盡管如此,還是有各種方法可以構建可防御性,而且協議擁有的可防御性越多,就可以捕獲到更多的價值。

代幣經濟杠桿

協議捕獲的價值與創造的價值,兩者的比率可以稱為代幣經濟杠桿。在代幣經濟機制或整個協議中,較高的代幣經濟杠桿類似于傳統商業中的較高利潤率。

在這個層次結構中,較高層次的代幣經濟機制具有更高的杠桿。代幣經濟杠桿大于1是可能的,這表明協議捕獲的價值大于創造的價值。

The Sandbox Tower Game Jam 與 Crazy Defense Heroes 合作:金色財經報道,The Sandbox宣布與 Crazy Defense Heroes 合作舉辦新的 Game Jam 活動。在沙盒之前的游戲果醬活動,包括藍精靈和Voxodeus之后,這家元老級公司又開始了另一個游戲和資產創作比賽《塔防游戲果醬》。TOWER 特許經營權將向獲勝者提供15k SAND和NFT獎品,并向所有符合條件的參與者提供瘋狂防御英雄禮物。Game Jam 于 2022 年 7 月 25 日開始,并于2022年8月14日結束。[2022/7/31 2:48:54]

Synthetix的代幣經濟學就是一個高代幣經濟杠桿的例子

Synthetix的用戶可以創建sAssets,但是用戶需要以高抵押率質押$SNX代幣才可以鑄造合成資產。

抵押率的大小由Synthetix治理投票決定,但通常抵押率保持在300%到500%之間。

Maker協議:stETH抵押品約占所有DAI抵押品的3%,價值約2.6億美元:6月14日消息,Maker協議發布協議持有stETH的數據詳情,

1.stETH抵押品約占所有DAI抵押品的3%,價值約2.6億美元;

2.WSTETH-A資金庫鎖定204,661.12WSTETH,價值2.432億美元,8290萬DAI總債務,293.42%的總體抵押;

3.WSTETH-B資金庫鎖定9,014.31WSTETH,價值1070萬美元,250萬DAI總債務,424.42%的整體抵押。

Maker表示,對于WSTETH-A資金庫,若stETH跌至892美元,價值3330萬美元的stETH將被清算;若stETH跌至582美元,價值7460萬美元的stETH將被清算。對于WSTETH-B資金庫,若stETH跌至903美元,價值64.5萬美元的stETH將被清算;若stETH跌至594美元,價值200萬美元的stETH將被清算。[2022/6/15 4:26:55]

這意味著質押的$SNX代幣的價值必然是所有合成資產價值的3-5倍。

因此,該協議中抵押機制的代幣經濟杠桿在3到5之間,這取決于當前的抵押率。

Synthetix的抵押機制會帶來經濟安全問題,通過積極管理抵押率和嚴重通貨膨脹可以緩解風險。因此,Synthetix已經開始將其設計轉向其他具有較低價值捕獲的代幣經濟機制——但這并非出于對競爭的擔憂。

在以太坊生態系統中,Synthetix仍然對合成資產擁有壟斷地位。如果經濟安全不再是一個隱患,$SNX可以保留較高的代幣經濟杠桿。

這僅僅是因為該協議具有壟斷地位;高代幣經濟杠桿需要高可防御性。

創造性地捕獲價值

在傳統公司中,利潤是以消費者的利益為代價換來的——價值創造與價值捕獲之間存在直接的權衡。然而,麥當勞公司是一個例外。

麥當勞以不同的方式捕獲價值

麥當勞在58年的發展歷史中,其股價增長了近1,000,000%——而這并非是通過出售12美元一個的漢堡實現的。

麥當勞實際上是一家房地產公司——它不斷買進房產,然后將其出租給加盟商,并在適當的時候出售房產。

這種替代性的價值捕獲方式使麥當勞得以補貼其實際產品——漢堡和薯條,壓制競爭對手的同時,仍然可以為股東捕獲價值,使其業務具有可防御性。

麥當勞的替代性盈利方式是機制設計的原型,這是代幣經濟學最關鍵的方面。機制設計是為了創造期望結果而構建一系列激勵措施。良好的機制設計遵循代幣經濟學的原則,這些原則是需求端代幣經濟學框架的關注重點。

Curve的$CRV

Curve是一個通過創造性方式捕獲價值的協議示例

Curve因其代幣經濟學——veToken?機制獲得了廣泛關注,既有正面的看法,也有負面的評價。

但Curve的veToken機制只是其創造性價值捕獲方法的一部分。

就像麥當勞一樣,Curve通過一種替代性價值捕獲方法為其產品——交易費用提供補貼。

Curve通過“賄賂”捕獲價值——向LP支付的賄賂越多,$CRV的需求就越大。

交易費用的補貼也與向LP支付的"賄賂"價值成正比。

整體性影響

應對價值捕獲的層次結構對于大多數設計代幣經濟學的協議來說,都是一塊絆腳石。

由于沒有清晰地看到問題的本質,許多協議在捕獲價值方面經常補償過度。

當一個協議捕獲過多價值時,假如他們試圖用自己的原生代幣作為交換媒介,會帶來疏遠用戶的結果,進而使競爭對手能夠復制他們的協議,不使用原生代幣,通過手續費或具有代幣經濟杠桿的其他代幣經濟機制就能捕獲價值。

如果一個協議捕獲的價值太少,他們將失去捕獲價值的機會,并且也會讓任何競爭者步入同樣的發展道路。

Uniswap一開始未能捕獲價值,導致了Curve不得不率先通過創造性方式捕獲價值。

但實際上,Curve不僅僅是通過創造性方式捕獲價值。

Curve不得不創造額外的實用性來與Uniswap競爭,因為Uniswap已經將自動做市商市場的準入門檻,設定為零價值捕獲或更低。

隨后的AMM捕獲的價值更少,發行越來越多的通貨膨脹代幣來補貼他們的運作;由于Uniswap最初的失敗,所有之后的AMM都被迫捕獲負價值才能競爭。

盡管Curve的veToken代幣經濟學足夠創新、足夠明智,但如果Uniswap也捕獲價值的話,想必Curve可以以更好的利潤率捕獲到更多價值。

避免重蹈FOSS的覆轍

可以說,加密領域最糟糕的結果就是重蹈自由和開源軟件的覆轍。

Linux是由類似意識形態驅動的開發者構建的,他們認為,軟件應該是免費的。

結果可想而知:用戶體驗差的軟件,大多數都令人討厭。

Linux已經被限制在一小部分計算機用戶中使用,而競爭對手蘋果和微軟成為兩大壟斷巨頭,進而通過剝削性方式獲取了巨額價值。

加密領域有獨特的機會正確實現開源;在Linux誕生之時,網絡沒有本地貨幣——沒有辦法轉移價值、收取微交易或者使本地資產升值。

如今,創造有價值的開源軟件并為之獲得報酬的機會,比以往任何時候都要大。

這種貨幣化研究被稱為代幣經濟學。

結論

代幣經濟學可能很難做對,而且它們的重要性不僅關乎某一個協議,還關乎整個行業。

我們通過需求端代幣經濟學框架來引導創始人和開發者回答這些重要問題——這是一系列問題和練習,旨在根據代幣經濟學原則為協議設計最佳方案。

原文:Thehierarchyofvaluecapture

來源:https://eatsleepcrypto.com/value-capture-hierarchy/

封面:@sethbannon

TEDAO:?僅供學習與探討,轉載/內容合作/尋求報道,請添加如下微信?tedaoo_0?授權并注明出處。另外如有任何關于代幣模型的問題,也歡迎咨詢、交流與探討。

據MarsBit統計,4月15日至4月21日期間,加密市場共發生34筆投融資事件,其中基礎設施領域5筆、DeFi領域3筆、資管領域4筆、鏈游和NFT領域7筆、Web3領域10筆.

1900/1/1 0:00:00MarsBitCryptoDaily2023年4月18日 一、今日要聞 Twitter已支持比特幣行情數據查詢Twitter網頁版及移動客戶端現已支持比特幣行情數據查詢.

1900/1/1 0:00:00MarsBitCryptoDaily2023年4月11日 一、今日要聞 分析師:ssv.network開發公司自3月13日以來或已出售超48.5萬枚SSV鏈上分析師余燼分析顯示.

1900/1/1 0:00:00?近日,NEAR以白金贊助商身份出席了「2023香港Web3嘉年華」活動,NEAR聯創Illia和MetaWebVentures創始合伙人Amos參加了本次盛會.

1900/1/1 0:00:00在zk敘事持續升溫下,上周ChainCatcher“zk大師課”系列活動第二期,邀請到了來自Ola、Cysic?、HyperOracle、FOX?、Opside?以及?CatcherVC?的6位.

1900/1/1 0:00:00先參考$op,發幣沒拉幾天,各種fud消息,大家各種質疑能力交出籌碼,按在0.5附近洗了幾周,拉完又按在1左右洗幾個月,最后拉到2以上。被黑客黑了,之后又大部分歸還,這可以各種壞的解讀.

1900/1/1 0:00:00