BTC/HKD+0.11%

BTC/HKD+0.11% ETH/HKD+0.12%

ETH/HKD+0.12% LTC/HKD+0.3%

LTC/HKD+0.3% ADA/HKD+0.36%

ADA/HKD+0.36% SOL/HKD+0.18%

SOL/HKD+0.18% XRP/HKD+0.29%

XRP/HKD+0.29%幣安高盛都在布局的RWA能否成為DeFi下一個增長引擎?

近期幣安研究院發布RWA相關研究文案,嫁接TradFi與DeFi的橋梁,老吳覺得RWA的敘述對于虛擬資產市場尤其值得注意,特別是對Defi的影響,Thread包括:

1RWA是什么

2RWA可能對DeFi的潛在影響

3RWA的發展和挑戰

4RWA賽道推薦布局的5類代幣

來源:Twitter@ximi_eth,高清原圖后臺回復"RWA板塊"

1.RWA是什么?

簡單來說,就是把現實世界資產的價值代幣化,價值映射到鏈上并交易,比如最早主打“資產上鏈”的BTM比原鏈,干的就是RWA,RWA可以是有形或無形資產,比如地產、債券、股票、貨幣、甚至汽車、棉花?

歐易OKX NFT市場現已聚合Tensor平臺:8月11日消息,歐易OKX NFT市場現已聚合Tensor平臺,支持用戶一鍵購買Tensor上的NFT訂單。[2023/8/11 16:20:32]

幣圈目前最成功的RWA就是USDT、USDC,也就是把美元映射到鏈上并代幣化

2.RWA對DeFi產生的潛在影響

最核心的影響就是打通傳統金融和加密金融,增加外部性,目前DeFi是一個相對封閉的系統,收益來自內生系統,如DEX手續費、借貸費用、以及鏈的質押通脹收益等,這更像是一個空轉的封閉金融系統。

1)打破地域條件限制,全球資產流通

而RWA可以將現實資產上鏈,通過代幣化進入鏈上,DeFi就會多一層更廣闊的收益源頭,也讓這些資產打破地域限制,讓更多人可以低門檻接觸這些資產,比如美元穩定幣USDC,國內像換成美元避險,會有各種限制因素,而美元穩定幣則打破了這些限制。

Michael Saylor:比特幣可以用于應對AI帶來的網絡安全威脅:5月29日消息,MicroStrategy執行主席Michael Saylor近日在2023邁阿密比特幣大會上討論了比特幣如何應對人工智能帶來的網絡安全威脅。

他表示,比特幣可以幫助應對隨著人工智能的擴散而上升的網絡安全威脅。在網絡空間創建虛假賬戶的便捷性帶來了巨大的風險,因為它允許傳播可能導致現實生活沖突的錯誤信息。

Saylor指出,在網絡空間中創建完整性的最佳方式是創建一個類似于Nostr的公共密鑰。根據他的說法,這些密鑰將以永久和不可破壞的交易形式銘刻在比特幣層上。這樣的密鑰可以創建一個與所有者的社交媒體賬戶相關聯的身份。

Saylor認為,有了這一機制,虛假賬戶的泛濫將大大減少。這是因為密鑰的原始所有者將有權制裁仿冒者,并且創建密鑰的成本將很高。(BeInCrypto)[2023/5/29 9:47:38]

2)擴張DeFi收益源頭,提供持續性動力

Web3數據中心聚合器Edgevana集成Aptos網絡:金色財經報道,專注于Web3的裸機數據中心聚合器和技術提供商Edgevana宣布已集成Aptos生態系統。通過利用 Edgevana 的一鍵式部署市場, Aptos參與者可以啟動全節點和索引器節點,所有這些都完全去中心化。

該計劃旨在為參與者提供一種易于使用、可靠的方式來運行完整節點和索引器節點。對于希望創建下一代互聯網的建設者和運營商,計劃候補名單現已開放。[2023/3/22 13:18:22]

在談DeFi收益源,現在Crv、AAVE這些DeFi的穩健性收益率是非常低的,只有2%以下,而美債收益率卻有5%,而兩者的風險對比,甚至美債更低。從現有的RWA生態來看,MakerDAO的大部分RWA抵押品是以由Monetalis管理的美國國債形式出現,貢獻超過58%的收入。RWA有效增加DeFi協議收入已被MakerDAO給驗證了,而收益是DeFi協議的核心競爭力,更重要的是這個收益是吸收自真實世界的收益。

Cardano前架構總監John Woods加入Algorand擔任首席技術官:金色財經消息,Cardano前架構總監John Woods加入Algorand擔任首席技術官。作為Algorand基金會的首席技術官,Woods將監督基礎設施開發、技術合作伙伴關系以及開發人員工具、教育和參與。在加入Algorand基金會之前,Woods曾在Input Output Global擔任Cardano架構總監,該公司是一家運營Cardano區塊鏈的公司。此前,他曾在Informatica和ConsenSys擔任高級架構師職務。[2022/7/7 1:58:15]

3)DeFi未來之水,無限流動性

我們都知道資本市場的繁榮離不開放水,但這個水怎么進入加密圈,則是我們需要思考的點,在上輪,這個水是通過穩定幣,中心化穩定幣確實打通了這個通道,如果沒有USDT、USDC的出現,加密圈的繁榮將大打折扣。?

而穩定幣遠遠不夠,DeFi需要更多的水,老吳認為RWA很大可能是下輪DeFi之水,大量的國債上鏈、房地產上鏈,為DeFi提供了現實世界真實收益率外,更重要的帶來了外部的水。

3.RWA的生態和發展

RWA并不是新概念,我們常用的USDT、USDC就是RWA,它并不是來自原生,而是現實美元在鏈上的映射投影,因此RWA在幣圈并不是新生兒,而是被驗證了很久。?

除了穩定幣外,RWA最被歡迎的資產類型就是美國國債、房地產、碳信用、以及股票。以國債為例,MakerDAO的RWA業務規模超過6.8億美元,其中5億美元的RWA抵押品就是美國國債,另外法國興業銀行從MakerDAO借了700萬美元,其頭寸由價值4000萬歐元的AAA級債券作為OFH代幣的支持。?

房地產領域,RealT房地產RWA通過將房地產代幣化可以解決房地產資產的流動性和交易成本問題。

比如原本需要按套買賣的房產可以碎片化出售,讓普通的投資者以持有部分所有權的形式參與投資以及之前火熱過的美股上Uniswap,但這個嚴格上并不屬于RWA,Uniswap上的美股代幣只是鏈上單純模擬出股票價格,并沒有對應的鏈下確權和真實股票抵押,廣義上姑且也納入RWA范疇?

目前整體而言,RWA的應用還只是初期,規模相比整個DeFi還非常小,大眾接觸最多的RWA只有穩定幣,像其他資產類型,比如鏈上美債,市場參與度還非常低,很多人甚至都不知道有這個東西,需要更多的市場普及和應用推動。

4.RWA發展的最大掣肘

合規、意識形態對抗還是先回到穩定幣,USDT最大的詬病是啥,表面是中心化,內核是由中心化帶來的資產不透明,大家懷疑1USDT背后是不是有1美元的價值作為支撐。?

后續合規化穩定幣USDC出現,由當局或強大的中心化主體來背書來保證安全性。這就是RWA發展的問題,因為是現實資產上鏈,怎么上鏈,怎么保持資產真實性,這必須由強大且有信任背書的中心化主體來參與、監管,以明確資產的價值、資產所有權、資產權益的法律保障等。?

一句話,就是得合規化才能推動RWA的大規模發展而且這個合規化的推進遠比大家想的更復雜,比如RWA資產相關的借貸DeFi,一旦涉及清算就非常麻煩,因為RWA資產不是簡單的ERC20代幣,清算得涉及鏈下,也就是真實世界得配一套相關的法律執行機制,這遠比大家想象的困難。?

另外RWA發展也會帶來一個更深層次的問題——意識形態的對抗以龍卷風TORN為例,被美帝制裁后,USDC目公司直接把相關地址拉黑,這與加密圈的價值觀發生了嚴重的沖突對抗,中心化和去中心化兩者意識形態會突然水火不容。?

RWA的發展也逃脫不了這種意識形態的對抗,繁榮時期,相互成就你好我也好,出事了,就立馬陣營分裂,所以RWA的發展要平衡這兩者的對抗是一個非常棘手的難題。

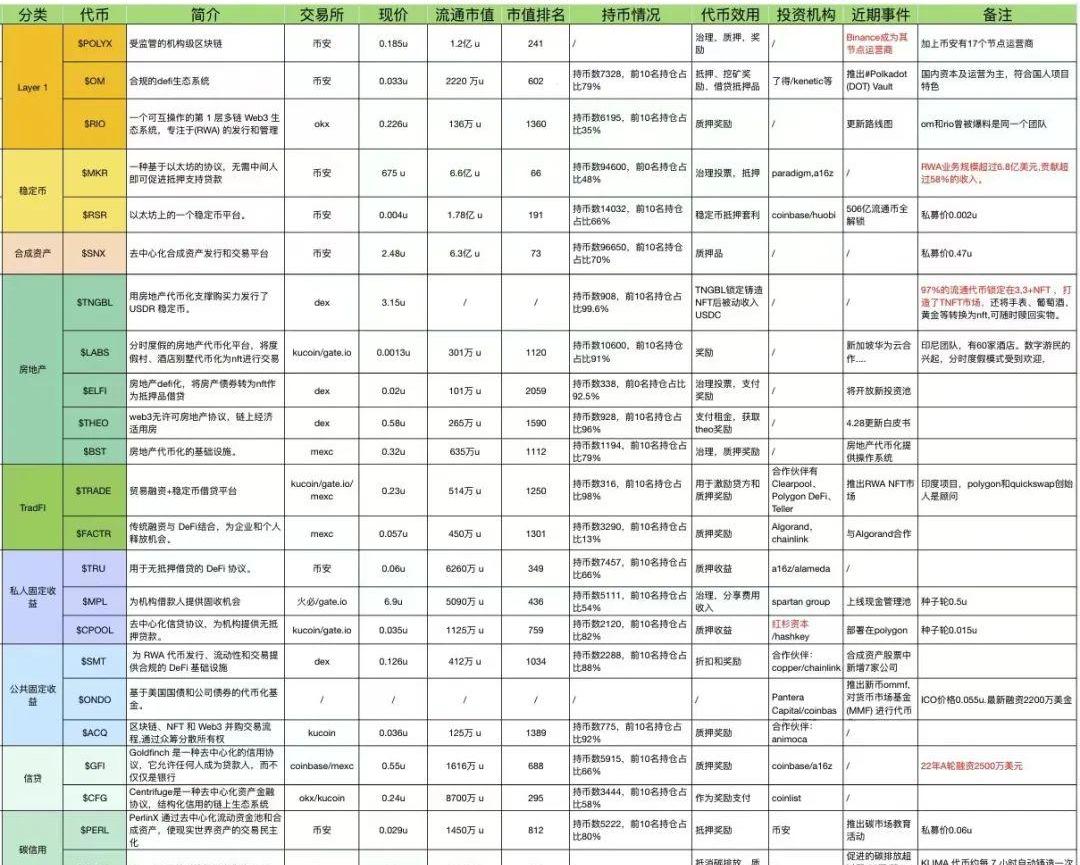

5.RWA賽道的相關代幣

美債概念:MakerDAO、OndoFinance、MapleFinance地產概念:RealT

碳信用概念:Toucan、Flowcarbon、RegenNetworkRWA

垂直公鏈:Polymesh

*注:首先,這是一個用一個小時寫的草稿。主要是為了快速收集信息,所以可能存在非常多的潛在錯誤和不完整的信息.

1900/1/1 0:00:00注:本文來自@TheDeFinvestor推特,MarsBit整理如下:在過去的幾周里,我們看到了DEX創新的激增。這是一個關于DEX領域的最新發展和未來的線程.

1900/1/1 0:00:00如果回看這輪市場小高潮的開始,會發現資金最先在LSD板塊啟動,帶動了其他資金在其他板塊上的活躍,最終迎來了比特幣的30cm大陽線的趨勢反轉.

1900/1/1 0:00:00注:本文來自@Flowslikeosmo推特,MarsBit整理如下:SuiNetwork剛剛宣布不會有$Sui空投.

1900/1/1 0:00:00elegram錢包是TelegramMessenger旗下的一款數字錢包應用,用戶可以使用該錢包進行加密貨幣的收發、存儲和管理.

1900/1/1 0:00:00HashKeyGroup在香港2023Web3Festival大會期間公布了發行生態積分HSK的計劃.

1900/1/1 0:00:00