BTC/HKD-0.92%

BTC/HKD-0.92% ETH/HKD-1.05%

ETH/HKD-1.05% LTC/HKD-0.68%

LTC/HKD-0.68% ADA/HKD-1.6%

ADA/HKD-1.6% SOL/HKD-2.91%

SOL/HKD-2.91% XRP/HKD-0.21%

XRP/HKD-0.21%銀行恐慌已經接近尾聲,但美聯儲已經重新開始實行緊縮政策,這不僅會導致不可避免的破產和隨后的救助,還會增強美國中央銀行的全球影響力,美聯儲將很快采取行動來收緊的金融政策。

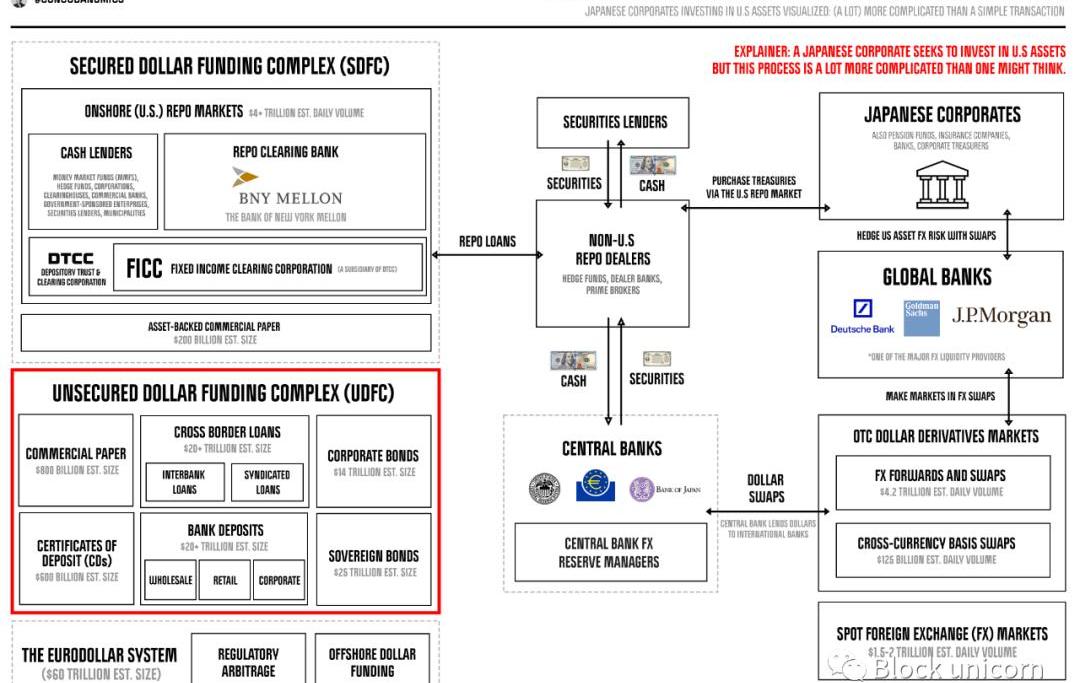

2007/08年的全球金融危機永遠改變了全球貨幣體系。貨幣領袖和金融巨頭塑造了一個新范式,即美國帝國將吸收任何系統性風險,尤其是當它威脅現狀時。銀行救助標志著從“未擔保”到“擔保”貨幣標準的轉變。強大的無擔保美元融資體系,其中銀行和全球公司通過彼此借貸來融資其運營,即將失去其至高無上的地位。

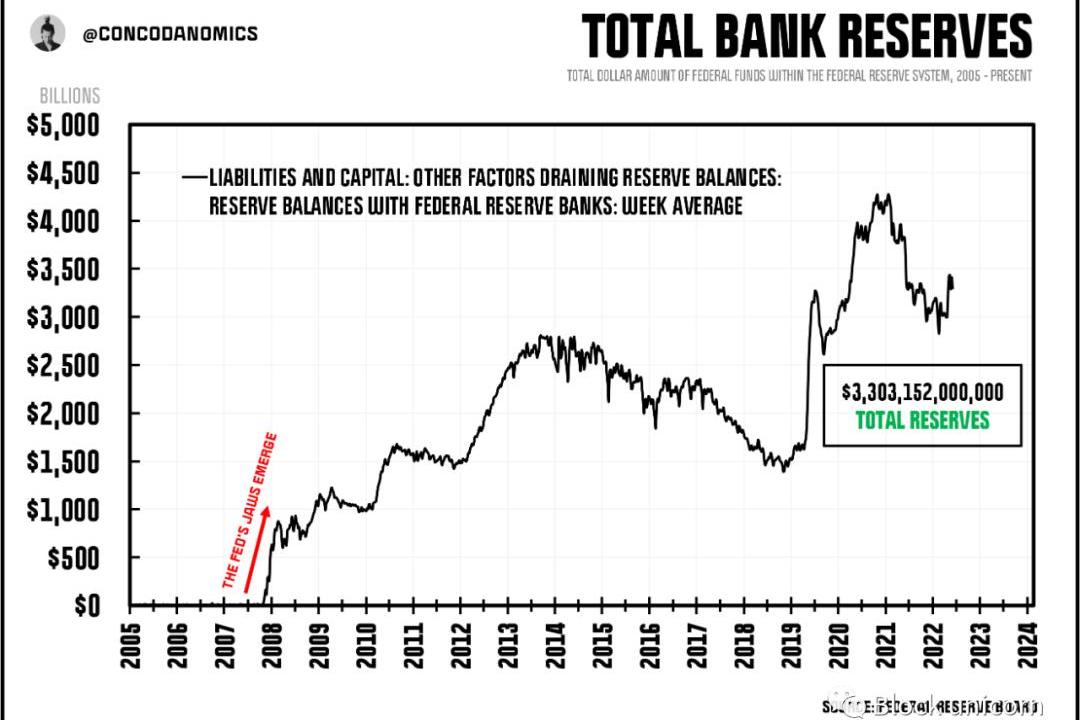

在美聯儲進行了一次大規模的全球金融機器重啟之后,未擔保美元融資體系注定要失敗了。央行官員通過向銀行間系統注入數萬億美元的“銀行準備金”,即銀行僅用于結算付款的貨幣,導致了“過剩準備金”時代的金融市場開始到來。

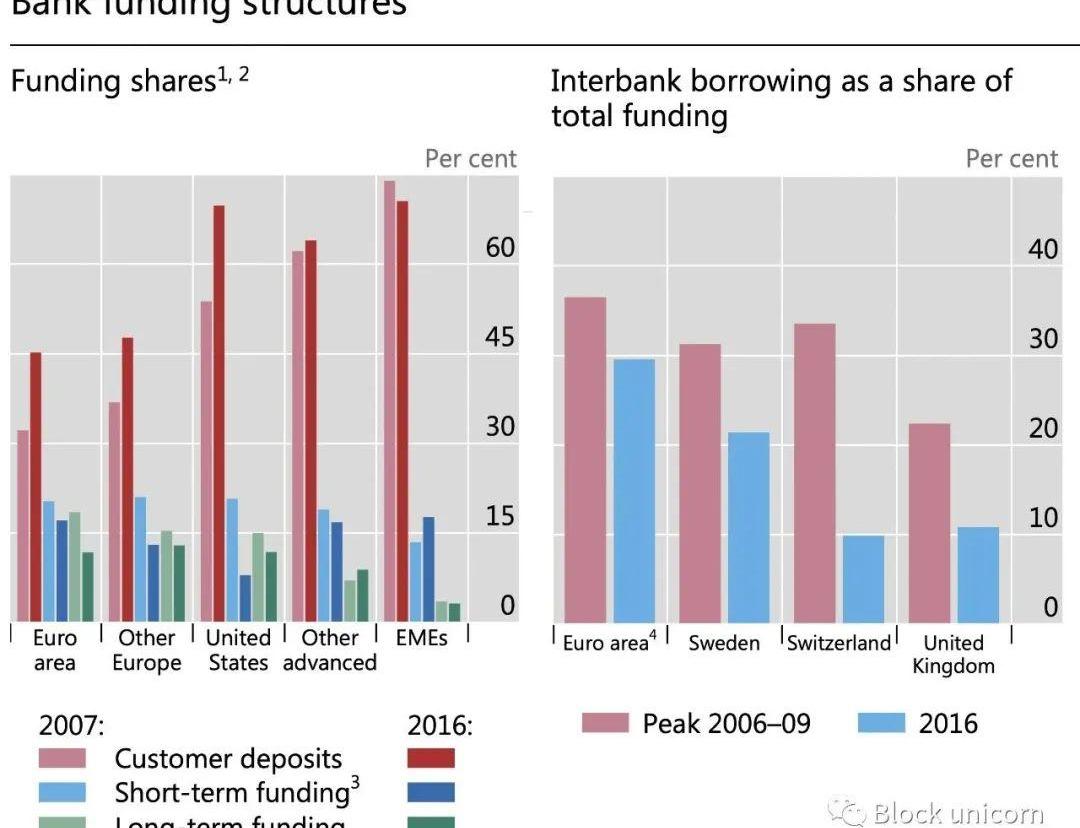

隨著越來越多的準備金涌入金融體系,受擔保的美元融資體系逐漸取代了未擔保美元融資體系。監管機構決定要求銀行不再互相依賴來融資,這意味著從影子銀行在回購市場獲得貸款,同時吸引更多的零售存款——這是最便宜、最符合監管要求的融資來源。

Cronos Labs啟動第二批加速器計劃并擬提供1億美元支持:5月27日消息,區塊鏈孵化機構Cronos Labs宣布啟動第二批加速器計劃,重點關注人工智能和區塊鏈技術的融合,并擬提供1億美元支持,指導并資助早期加密項目。據悉,本次選定入圍第二批加速器計劃的總計有8個Web3項目,分別是:Omnus、DeMe、Furrend、Solace、Sakaba、Eisen Finance、Earn Network和CorgiAI,這些項目已經獲得了3萬美元的pre-seed資金支持,主要覆蓋Web3游戲開發、去中心化社交網絡、智能合約錢包集成、機構交易聚合、基于生成式AI的P2P經濟生態等。[2023/5/27 9:45:57]

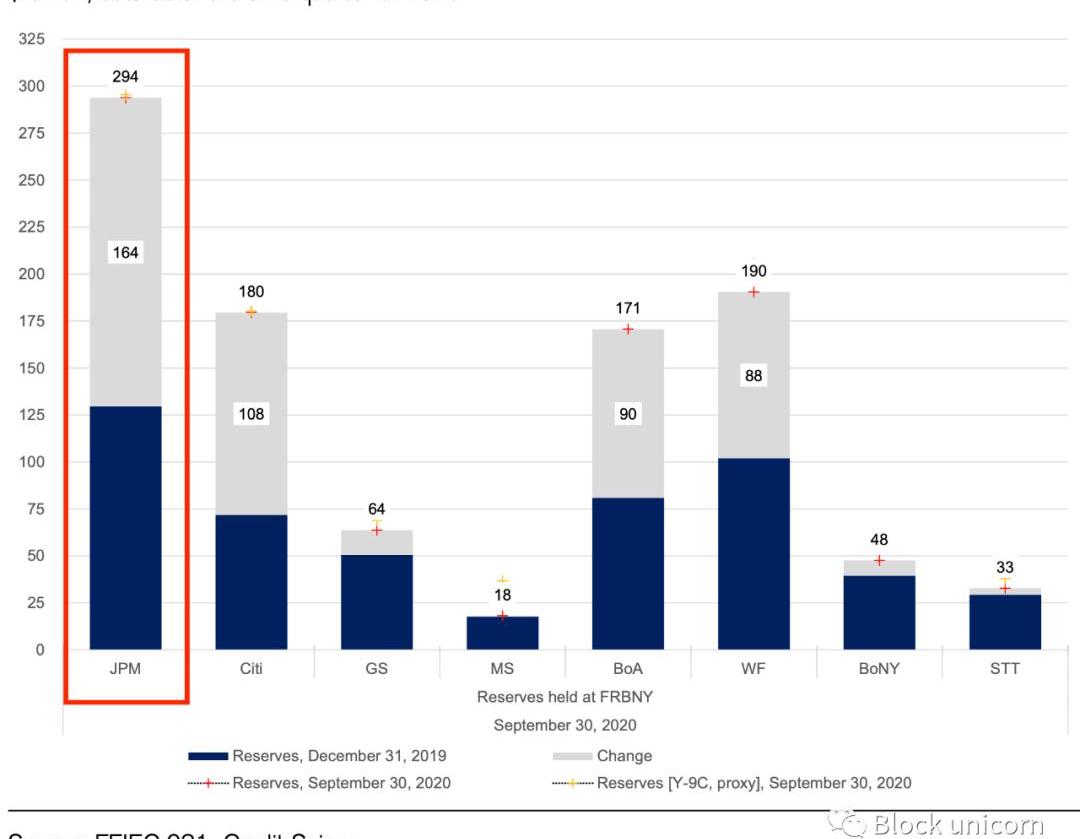

隨著美聯儲不斷注入更多的準備金到系統中,大型銀行之間的聯合融資繁榮期已經結束。像摩根大通這樣的大銀行會從小型區域銀行那里借用聯邦基金以解決資金短缺問題的時代已經過去。美聯儲通過與主要經銷商進行的QE資產交換向系統注入了數萬億美元的準備金,但華爾街銀行是最大的受益者。全球金融體系中最具系統性的實體再也不會遇到重大的流動性問題。至少在理論上是這樣。實際上,美聯儲已經從一個相當不穩定的系統切換到了一個相當穩定的接替者。

通過用準備金淹沒系統,通過增減結算余額來設定利率的舊的“聯邦基金利率走廊”系統已經瓦解。取而代之的是,美聯儲實行了一個“美聯儲通過大規模注入銀行準備金”系統,在這個系統中,官員會在他們認為適當的目標范圍內影響利率。同時,BIS的貨幣構架師決定嘗試徹底消除大銀行崩潰的概念,他們的解決方案是將準備金轉化為金融體系的主要安全機制。

數據:BUSD市值跌破100億美元,較去年11月高點縮水近139億美元:金色財經報道,據Coingecko數據顯示,BUSD市值已跌破100億美元關口,截至目前為9,632,022,901美元,較2022年11月時234.9億美元高點減少138.6億美元。[2023/3/3 12:40:05]

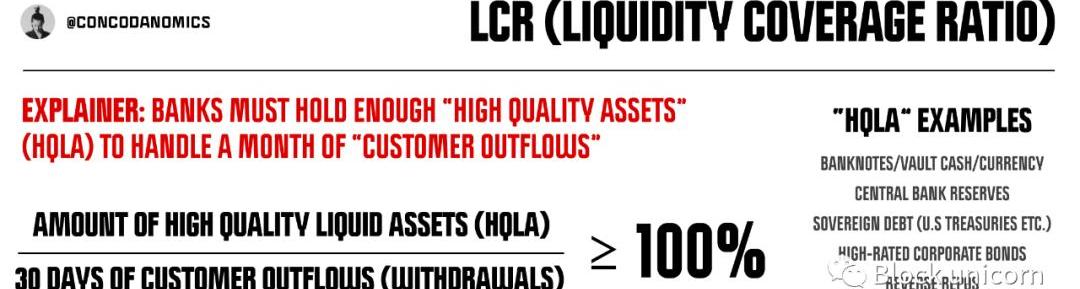

在多年的試錯中,全球監管機構通過實施巴塞爾框架,將大多數金融機構從謹慎的投機者轉變為貨幣堡壘。但是,他們為了獲得安全性付出了代價。監管比率,即流動性覆蓋率、凈穩定資金比率、補充杠桿率等,限制了銀行從事除了乏味的金融活動之外的其他任何活動的能力。不僅外匯市場的奇異交易被取消,就連為金融市場服務也變得具有挑戰性。

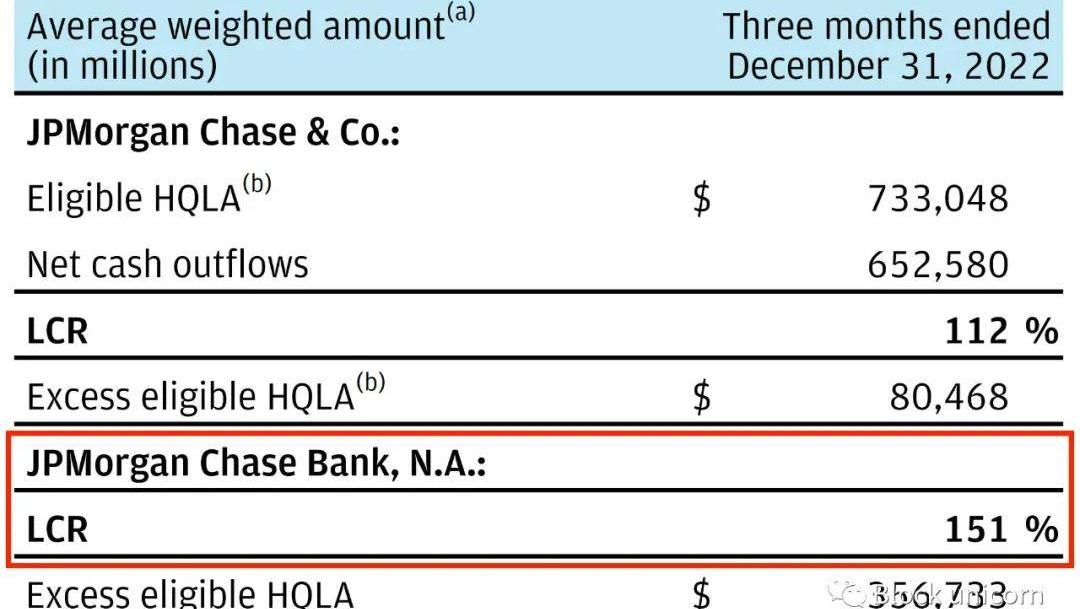

首先是流動性覆蓋率(LCR),于2010年12月設計,2013年初獲得監管機構的全面認可。這項規定限制了銀行通過強制其籌集相應的股本來增加其資產負債表規模的能力。但這還不是全部。此外,銀行必須隨時持有足夠的“HQLA”高質量資產組合,主要由銀行準備金和美國國債組成,還有一定比例的其他“安全資產”。根據巴塞爾委員會提供的方法,銀行需要持有比客戶流出資金的30天更多的高質量資產,這個復雜的計算方式會因銀行而異,但可以簡化為一個易于理解的分數。

監管機構進一步鼓勵銀行將LCR的上限設為100%,并將125%視為足夠的緩沖來應對任何系統性災難。大多數金融機構都遵循了這一規定,大部分銀行將其LCR提高至125%并保持不變,如摩根大通。

sudoswap已對0xmons NFT持有者進行快照,將按比例分配90萬枚SUDO:1月12日消息,NFT交易協議sudoswap已在區塊高度16410000對0xmons NFT持有者進行快照,快照時持有NFT的地址將按比例分配代幣SUDO,共分配90萬枚(1.5%)。

此前報道,去年9月sudoswap公布治理代幣SUDO分發計劃,初始供應量6000萬枚,分配給XMON持有者41.9%;分配給0xmons NFT持有者90萬枚(1.5%);分配給追溯LP空投的有90萬枚(1.5%);分配給Treasury1508萬枚(25.1%);分配給初始團隊900萬枚(1年完全鎖倉3年歸屬);分配給SudoRandom Labs 900萬枚(1年完全鎖倉3年歸屬)。[2023/1/12 11:07:54]

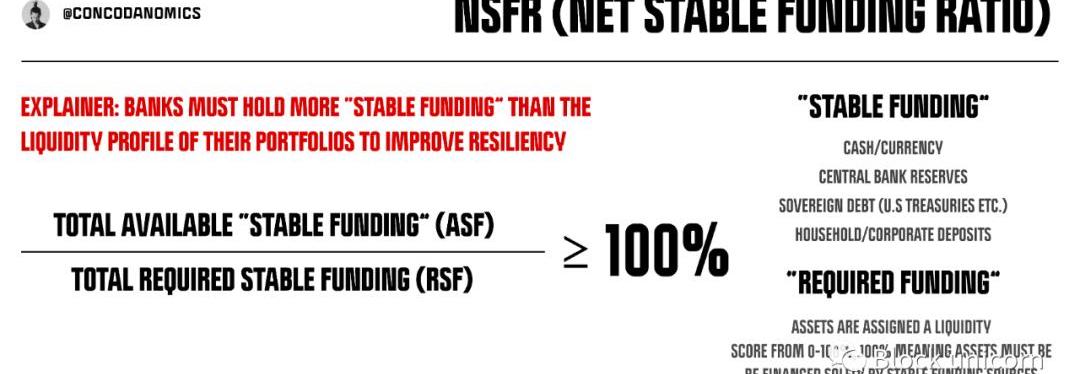

但是中央計劃者們仍不滿足。除了LCR之外,凈穩定資金比率進一步限制了銀行的風險承受能力。在2008年次貸危機爆發之前,銀行未能足夠估計、管理和控制其流動性風險,NSFR旨在增強銀行在更長時間內滿足流動性流出的能力。這意味著需要持有更多的“穩定資金”來應對“穩定資產”的流動性流出。

以太坊測試網Goerli/Prater合并于8月4日開始,合并后保留Goerli名稱:7月28日消息,以太坊協議支持團隊發布Goerli–Prater合并公告,稱在最后一次測試網PoS轉換中,Goerli即將與Prater合并,且合并后的網絡將保留Goerli的名稱。其中合并過程分為兩個步驟,首先從共識層上的網絡升級Bellatrix開始,預計于UTC時間2022年8月4日12:24(北京時間8月4日20:24)開始,隨后是執行層的Paris升級,預計將在UTC時間2022年8月6日至12日之間進行(總難度10790000)。合并后,Goerli的驗證節點網絡將保持開放,供各個權益者運行測試網驗證節點。

假設在Goerli/Prater合并過程中沒有發現任何問題,一旦客戶端發布了功能完整的版本,將在主網信標鏈上為Bellatrix升級選擇插槽高度,并為主網過渡設置總難度值。然后,客戶端將發布在主網上啟用The Merge(合并)的版本。[2022/7/28 2:42:58]

為了提高銀行的流動性,不僅僅是短期的流動性,而是長期的流動性,貨幣領袖們通過根據資產到期時間和在緊張時期失去資金的可能性來分配資產的折價和權重,希望增加銀行的流動性。NSFR與其他監管規定結合使用,迫使銀行降低流動性風險,用更多的零售存款和長期債務替換“更易流失”的存款,這些形式的資金來源是NSFR的設計者認為最能抵御流動性危機的。

即使如此,監管機構認為還有一項制度性弱點必須被消除。在次貸繁榮時期,抵押支持證券被認為是如此安全,以至于銀行無法想象它們會變得毫無價值。此外,銀行認為他們已經采取了針對其MBS持倉的“零風險”信用違約掉期。然而,市場認為CDS和MBS都毫無價值。

美股收盤,三大股指集體下跌:道瓊斯指數5月31日(周二)收盤下跌220.99點,跌幅0.67%,報32991.97點;

標普500指數5月31日(周二)收盤下跌21.84點,跌幅0.53%,報4136.40點;

納斯達克綜合指數5月31日(周二)收盤下跌49.74點,跌幅0.41%,報12081.39點。[2022/6/1 3:54:19]

為了防止再次發生類似次貸危機的事件,監管機構創建了SLR這一最嚴格的監管比率。SLR認為所有資產,即使是美國國債和儲備金,也可能是有問題的,這一信念最終在COVID-19市場崩潰時得到了證實。越是系統重要性越大,你就需要持有更多的資本來應對你的資產負債表杠桿率。但SLR還進一步規定,儲備金和美國國債與抵押支持證券和信用違約掉期一樣具有負擔。

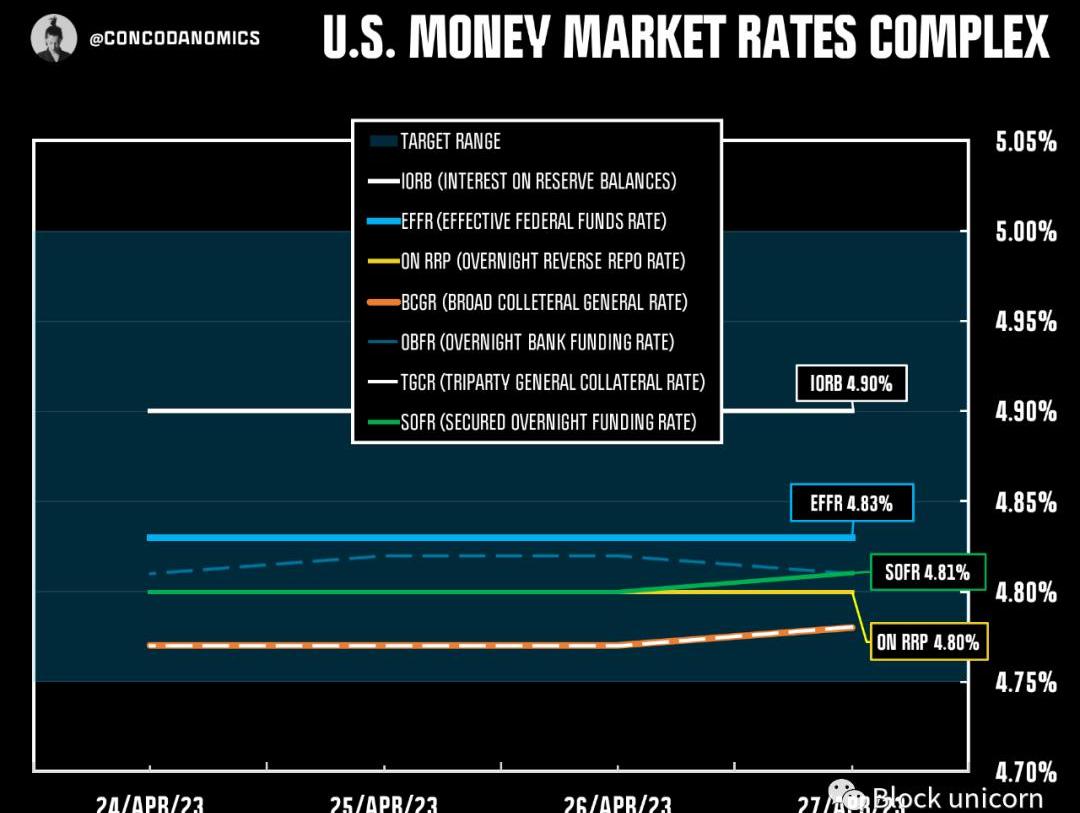

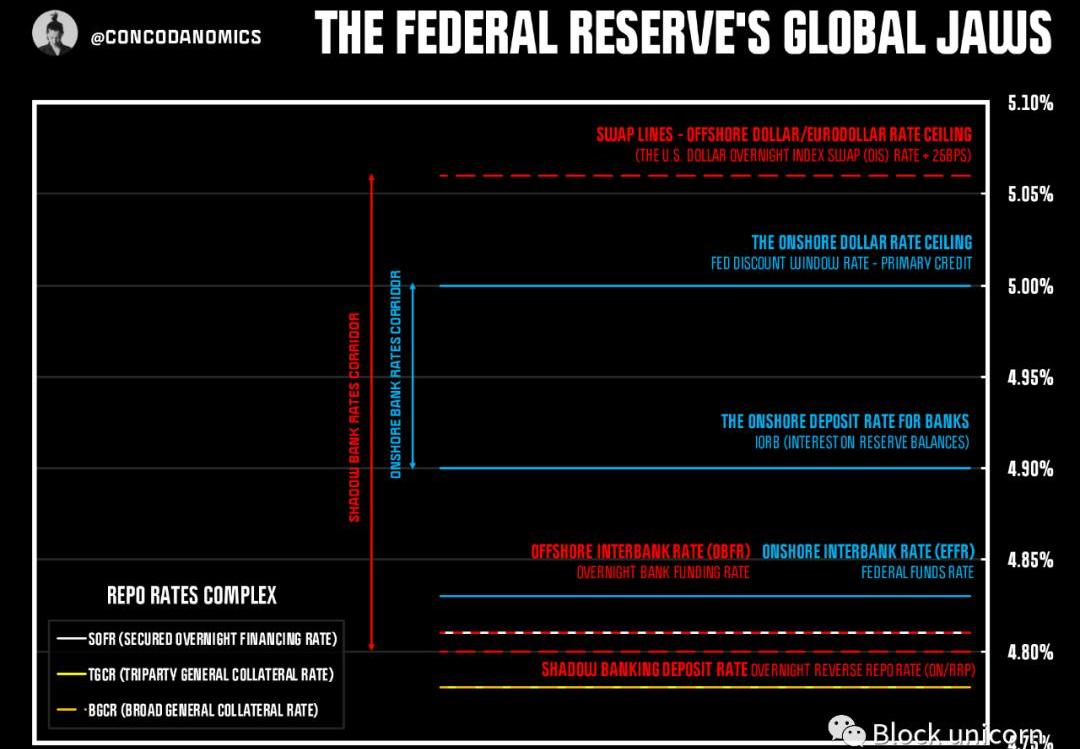

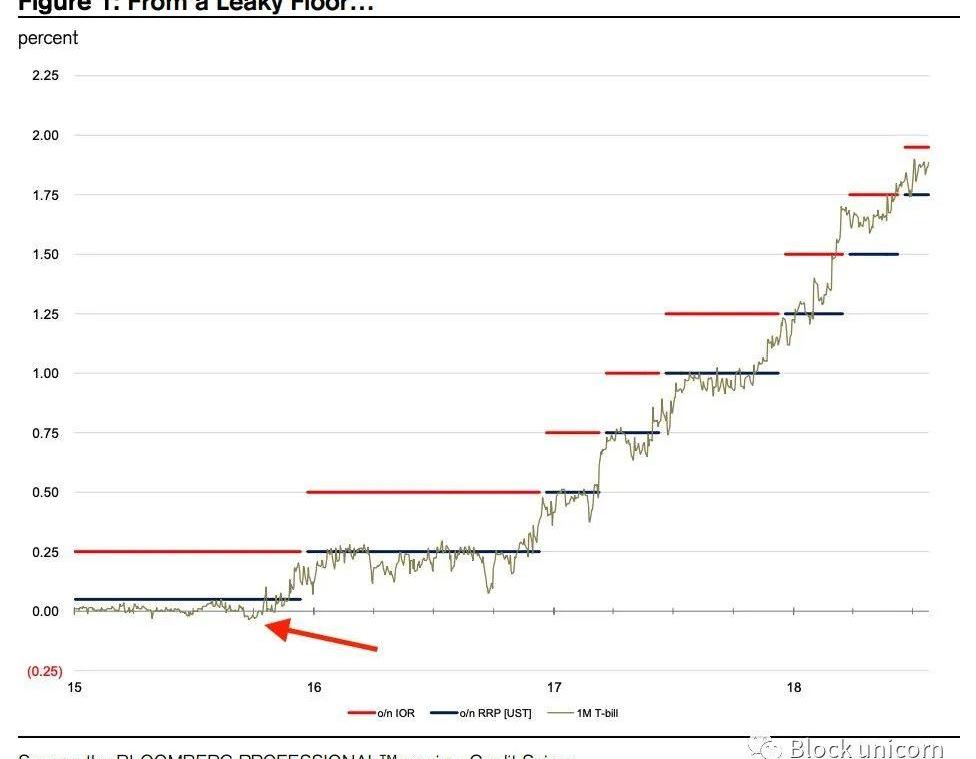

巴塞爾規則的監管終極目標是建立一個以持有儲備金為核心的全球金融體系。LCR/NSFR標準與美聯儲和其他央行向系統注入數萬億的儲備金相結合,使“過剩準備金”的概念變得無意義。因此,大型金融機構在過去的十年中逐漸適應了這種“充足儲備金”制度。由于中央銀行家們不能再通過增加或減少一小部分儲備金來控制利率,他們嘗試了一種新的技術。美聯儲通過各種貨幣魔術,試圖控制眾多貨幣市場利率,包括影子利率,例如回購市場的利率等,以實現其政策目標。這被稱為美聯儲夾子的崛起。

Blockunicorn注釋:“JawsoftheFed?”是一個術語,指的是美國聯邦儲備委員會通過利用各種貨幣工具和技巧,試圖控制包括回購市場在內的各種貨幣市場利率,以達到其貨幣政策目標的過程。

美國貨幣市場利率體系

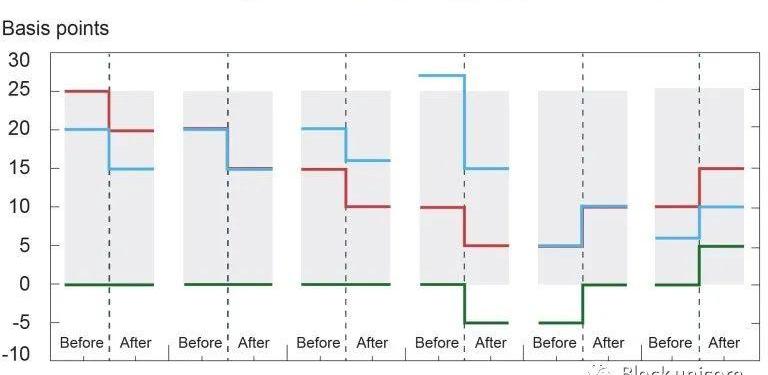

在新的體系中,美聯儲的許多缺陷很快變得顯而易見。每當美國財政部進行“印鈔”行動時,國債的利率就會降至目標范圍的下限以下。快進到2019年9月,聯邦基金利率和回購市場的利率都突破了其目標范圍的上限。美聯儲當時依賴其主力銀行JP摩根來重新調整利率。由于在無休止的量化寬松注入后,這家超級銀行擁有最多的儲備金,它應該成為美聯儲的最后一道防線。

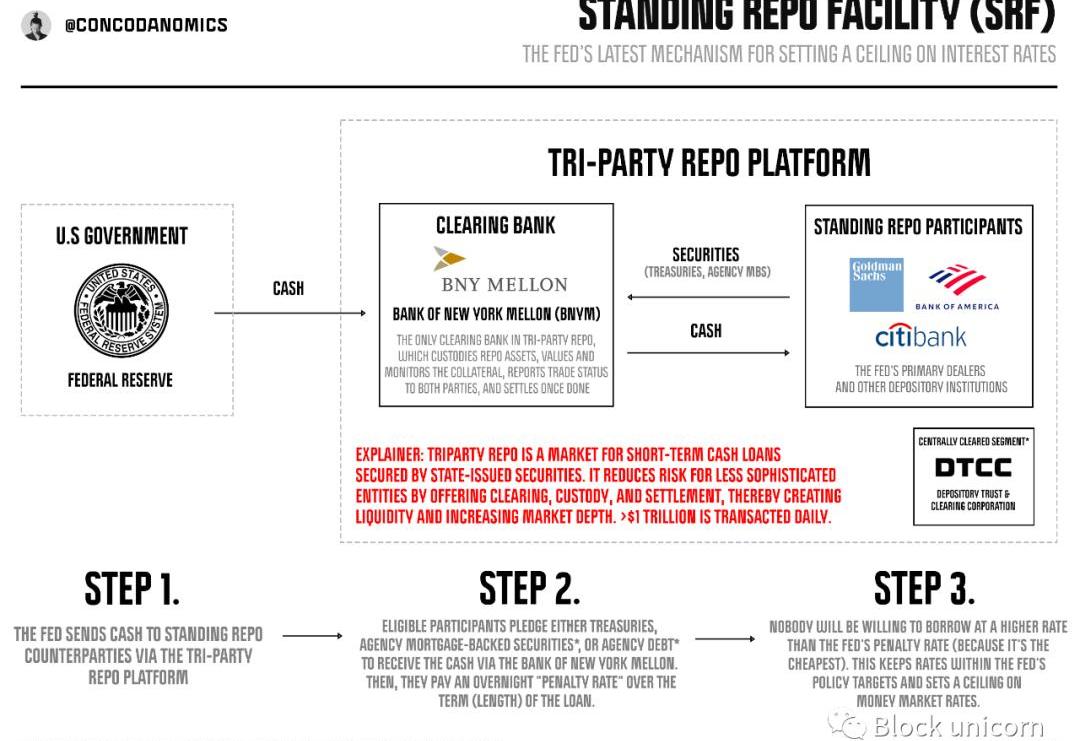

在這種情況下,華爾街巨頭從未履行義務。美聯儲的“倒數第二個最后貸款人”未能介入,導致貨幣官員通過美聯儲的另一個創造物——常備回購設施提供緊急現金。由于沒有人會以高于美聯儲利率的利率借款,因此這為所有市場參與者設定了借款成本的硬性上限。這形成了所謂的美聯儲“夾子效應”。

最后,在多次干預和貨幣操作后,美聯儲已經在其本地利率體系上實施了硬性上限。美聯儲的貼現窗口和SRF等工具可以提供無限美元,需要支付一定的費用。但是,美聯儲的任務遠未結束。在美國主導的體系中,美聯儲的夾子不僅是局限在本地的,而是全球性的。

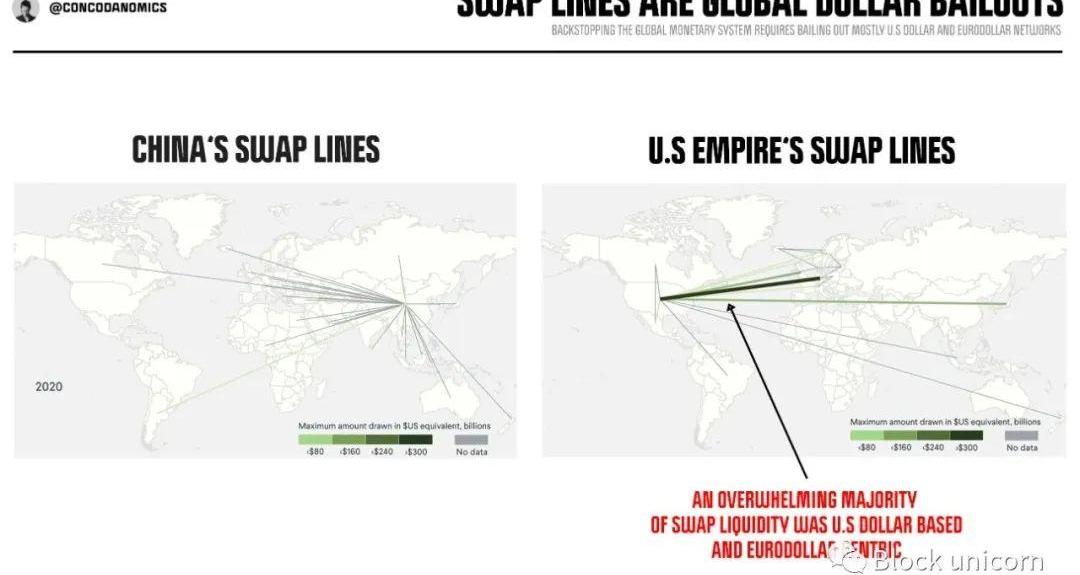

這句話的意思是,美聯儲開設的貨幣互換額度是其真正的上顎。美聯儲開設了貨幣互換額度,以向世界提供無限制的緊急美元資金。直到上個月的小規模銀行恐慌事件發生之前,世界已經忘記了美聯儲在2008年和2020年都開通了美元互換額度,以拯救幾乎所有美元資金來源,主要是歐洲美元市場。

全球美元注資是應對全球金融危機的解決方案

“JawsoftheFed”是指美聯儲利用各種貨幣政策工具,尤其是利率和資產購買等手段,來影響市場利率的范圍,從而實現宏觀經濟調控的目的。而“Jaws”這個詞則是來自于電影《大白鯊》,意味著市場利率范圍就像鯊魚的下顎一樣不斷張開或合攏,由美聯儲來控制。

在今年3月初,美聯儲的全球上顎再次發揮作用,遏制了全球傳染病的蔓延,維護了美元的現狀,這讓世界重新想起了美聯儲的全球存在。

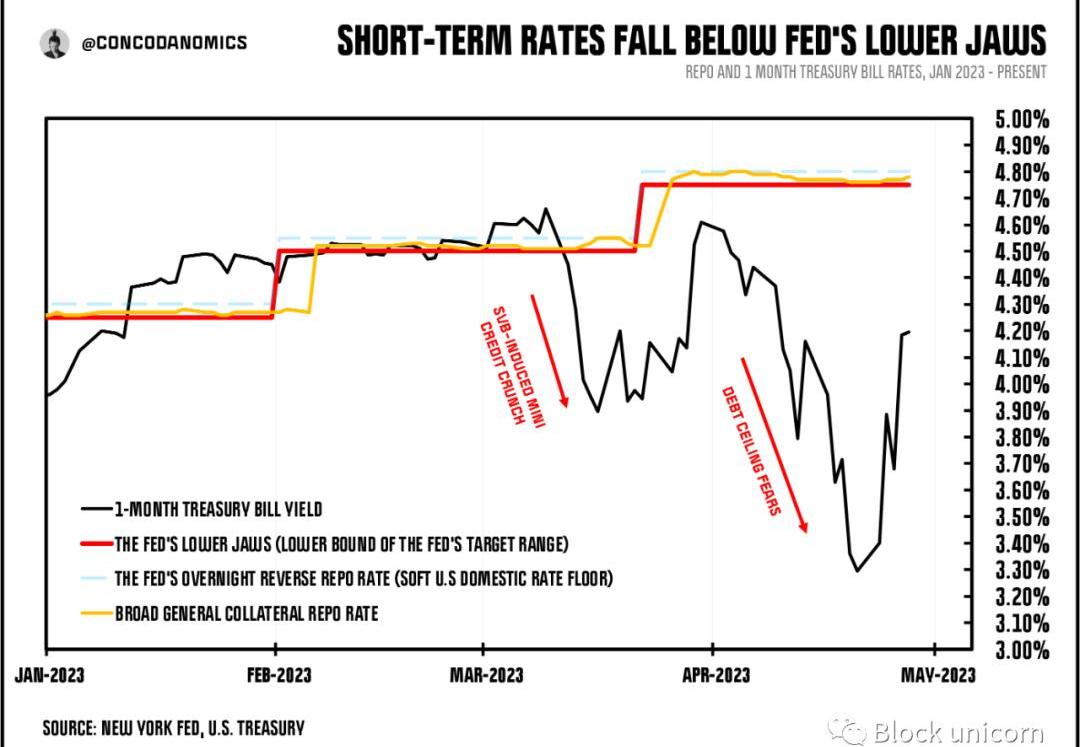

這次信貸緊縮本應該引發人們對美聯儲剩下的困境的討論。美聯儲的上顎仍然堅固可靠,但下顎存在類似于“死星”的脆弱性,這個問題最終需要解決,美聯儲建立的全球利率體系仍然存在漏洞。

在大多數情況下,美聯儲有足夠的工具來解決下顎漏氣問題,可以通過發行大量的美國國債,進行“技術性調整”或者改變對某些設施的限制和訪問來將利率推回其目標范圍。

近期短期國債收益率的暴跌引發了關于“抵押品短缺”的傳言,一些貨幣市場利率已經下跌到了美聯儲逆回購利率以下,甚至向下趨接近美聯儲的利率下限,也就是美聯儲設定的利率下限。這說明美聯儲在全球范圍內仍然存在利率下限的薄弱環節,而并不是所有使用美元的人都可以獲得美聯儲提供的支持,因此全球范圍內的美元利率下限并不存在,但這一狀況即將發生改變。

即便如此,這并不是促使美聯儲解決其下限問題的催化劑。每當“債務上限末日”出現時,美聯儲目標范圍的破壞往往會隨之而來,貨幣領袖們已經預料到了這一點。相反,另一個觸發器可能會促使他們采取行動。然而,迫使美聯儲建立堅實的全球美元利率下限的事件仍然不清楚。但由于美聯儲的其他缺陷已經被推到了官員不得不介入的地步,全球“硬性下限”似乎是不可避免的。

在某個階段,很可能是當美聯儲的緊縮政策引發更嚴重的信貸緊縮時,貨幣領袖們將選擇一勞永逸地修補其全球金融系統的漏洞。美聯儲將開放訪問并向任何人提供流動性,特別是那些對現狀構成風險的人。外國實體將獲得進入符合美聯儲批準的利率的美元流動性設施的權利,只有那時美聯儲的金融系統才會完整。現在更重要的問題是,是什么促使美聯儲采取這樣的行動。

Memecoin似乎是加密行業周期性市場波動的必備產物,時不時地,就有一個全新的Memecoin被市場炒作起來.

1900/1/1 0:00:00MarsBit?Crypto?Daily?2023年5月9日 一、?今日要聞 Ordinals累計鑄造費用突破2400萬美元Dune?Analytics數據顯示.

1900/1/1 0:00:00對于近期許多《我是如何早期發現xxx的》類的長篇大論,弟弟覺得吧,對自己的用戶/讀者真誠一點,大家都是有感知能力的,故弄玄虛就沒意思了。真實的本質的邏輯就一個:賭.

1900/1/1 0:00:00Endgame是MakerDAO的一個重大更新,旨在提高效率、恢復力和參與度。Endgame利用精細調整的AI工具,應用于開放、可擴展的流程,創建了一個強大的治理均衡,允許無需許可的SubDAO.

1900/1/1 0:00:00原文:paradigm 編輯:GWEIResearch4月2日,一名惡意的以太坊網絡參與者利用mev-boost-relay中的漏洞竊取了一位MEV搜索者的2000萬美元.

1900/1/1 0:00:00簡介下這幾個月在一級+二級市場看到的各個賽道的前沿技術或是趨勢。 賽道如下: 1.公鏈 2.互操作性 3.MEV 4.隱私 5.DEX 6.借貸 7.穩定幣 8.衍生品 9.NFT 10.NFT.

1900/1/1 0:00:00