BTC/HKD-0.2%

BTC/HKD-0.2% ETH/HKD-0.49%

ETH/HKD-0.49% LTC/HKD+0%

LTC/HKD+0% ADA/HKD-0.72%

ADA/HKD-0.72% SOL/HKD-0.69%

SOL/HKD-0.69% XRP/HKD-0.32%

XRP/HKD-0.32%1. 期權定價取決于各種因素(如到期時間和隱含波動率等),在大多數情況下,它們往往為零(指未行權或行權價不合條件)。

2. 通用AMMs(如Uniswap)的價格發現機制通常依賴于交易量,在一個流動性市場中,資產的價格應該由市場力量定價。然而,在本篇文章發表時,DeFi期權市場仍處于萌芽狀態,期權可能不會頻繁更新,這會使價格過時,給期權池的流動性提供者帶來巨大的無常損失。

3. 這篇文章探討了Uniswap v1背后的數學原理,并得出結論——將其作為期權代幣的交易場所可能不是最合適的。

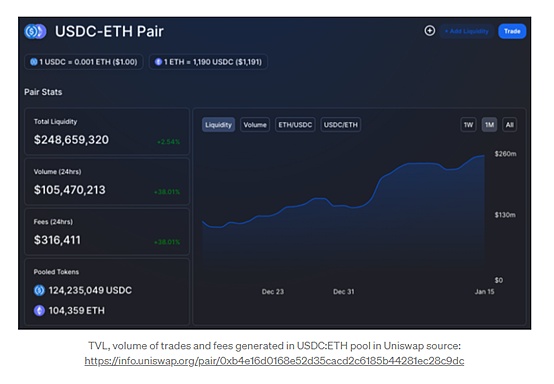

通用AMM,如Uniswap v1和v2,是DeFi中最重要的構件之一。

它的模型能夠將價格發現和做市結合起來,這使得即使是流動性最差的資產,也會有市場和發展。

它精心設計了激勵機制,鼓勵不同的參與者作為賣家、買家和流動性提供者參與其中。事實上,流動性提供者是一個在系統中執行重要角色的參與者。這感覺就像是傳統做市商的抽象。這種相似性背后的原因是,AMM不需要持續的賬本管理和訂單填充,用戶就可以對其資金進行交易。有些人可能會說,那些不是同樣的用戶,也不是執行同樣的業務。但歸根結底,兩個參與者(Uniswap中的流動性提供者和傳統金融中的做市商)都是在引導一個市場。

目前,流動性提供者要在資金池的兩邊加入等量的資金作為流動性,作為回報,期望收取資金池中發生的所有交易的費用,并拿回自己的投資本金。

在DeFi中,有些用戶一直將提供流動性的活動理解為一種?"被動收入投資",即提供資產,持有資金的金額,并收取與初始本金成正比的費用。雖然這對于穩定資產的池子(比如DAI:USDC)可能是正確的,但對于某些場景下的波動性資產的池子(比如USDC:ETH)并不完全正確。

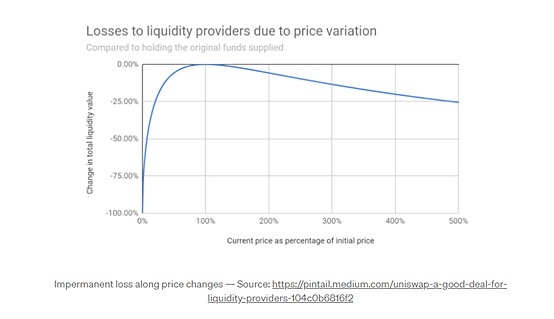

有一種現象被稱為無常損失,Impermanent loss (IL)是我們用來指在波動性資產對上增加Uniswap的流動性與只持有兩種資產相比的負收益的表達方式。

它描述了一種情況,即尋求被動收入的流動性提供者的盈利能力受到了負面影響。如果添加的代幣的價格最終能回到它們加入流動性池時的價格,那么無常損失是不存在的或很小的。但是,如果價格情況與最初的價格情況不同,與只持有資產的情況相比,提取的金額可能低于后者的總額。

這意味著,只有當流動性提供者(LP)在與最初使用的價格情況不同的情況下移除流動性時,才會出現無常損失。如果不移除,而等待一個更有機會的時機撤出,損失就不會發生(impermanent loss)。作為對比,在傳統金融上,我們可以認為這是一個?"賣出永續跨期?"的頭寸。之所以說是永續,是因為這個頭寸沒有到期日,LP可以持有多久就持有多久。

Ripple CEO:美SEC起訴幣安和Coinbase是為了分散他們在FTX問題上無所作為的注意力:金色財經報道,Ripple首席執行官Brad Garlinghouse在社交媒體發文稱,如果你當初還不清楚,那么現在應該清楚了,大家都知道美國證券交易委員會主席Gary Gensler所謂“支持創新”的立場是虛假的,這也告訴我們,美國證券交易委員會之所以會Coinbase和幣安發起訴訟,可能是希望分散人們對該機構在FTX問題上無所作為的注意力。[2023/6/7 21:21:26]

這意味著,即使在市場波動的情況下,LP以其進入時的價格水平去除流動性,LP將在這一期間從費用中獲利,而不會遭受無常損失。

有些人可能會說,他們期望交易費能彌補他們的損失。這有可能發生,但只是在一定程度上,這取決于撤資時的價格,以及在提供流動性期間,池子里的流動性有多高,發生了多少交易。所以我們可以理解,對于流動性提供者來說,最有利可圖的組合是一個資產不波動、每天有很多交易的池子。同時也要考慮到,市場定義了資產的定價,每當Uniswap中的代幣定價與市場價格發生偏離時,套利者就會利用這個套利機會,在Uniswap中進行交易,幫助引導Uniswap的價格接近代幣的市場價格。

為了分析Uniswap v2上流動性提供活動的收益,應考慮以下變量:

在提供流動性的時刻,交易對的現貨價格

撤資時的交易對現貨價格

池中的交易量

池中的資產量

從交易中產生的費用總額將分配給LP

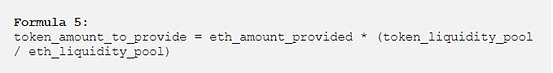

constant_product (k)?因子是用來給交易定價的一種方式,并保持池子兩邊價值的平衡。當忽略費用時,系數的計算方法是:

Uniswap使用以下定價公式來定義流動性池中每項資產的交易價值。

將公式1和2放在一起,我們最終得到以下結果:

數字資產隱私交易工具Houdini Swap完成25萬美元融資:5月23日消息,數字資產隱私交易工具Houdini Swap完成25萬美元融資,Theia Blockchain參投。此輪融資資金將用于加速產品和技術開發。

據悉,Houdini Swap允許用戶進行匿名加密貨幣的發送、Swap和跨鏈交易,旨在為協議、DEX、錢包等提供隱私即服務(privacy as a service)基礎設施層和合規匿名交易解決方案。[2023/5/23 15:20:07]

需要強調的是,在另一個LP向池子增加流動性之前,恒定常數用于交易的資產定價。當這種情況發生時,恒定常數會隨著新的池子余額而更新,并用于后續交易的定價。

例如:

初始池有100 ETH和10,000 DAI。因此,constant_product (k) = 100 * 10,000 = 1,000,000。

如果1天后,John決定用2 ETH和2,000 DAI為池子增加流動性(池子里沒有交易),那么由于流動性池子的兩邊都增加了,所以需要更新恒定常數。因此,新的constant_product (k)將用于以下交易的定價:k = (100 + 2) * (10,000 + 2,000) = 102 * 12,000 = 1,224,000。

考慮到Uniswap的AMM要求流動性提供者在每個交易對的充值方面保持50/50的比例,公式2決定了資產的定價取決于每個池中發生的交易量。這意味著,在池中沒有發生交易的情況下(池中發生的唯一活動是流動性提供),eth_price將保持與池創建時相同。換句話說,只有在有交易活動時才會更新價格。

當增加流動性時,資產的定價與想從池中購買1個資產時的定價發生了一些不同,我們可以看到下面的情況。

例如,讓我們假設Rob想要為一個池子增加一對ETH:DAI的流動性。他想增加1個ETH,但他需要提供多少DAI代幣?當前的池子余額是95個ETH和10,529.49個DAI。按照公式5,他需要提供的代幣數量?= 1 * (10,529 / 95) = 110.87 DAI

提供流動性后,新的資金池余額為:

95 + 1 ETH = 96 ETH

10,529 DAI + 110.87 DAI = 10,640.36 DAI

Kraken首席法務官:美聯儲尚未拒絕Kraken的主賬戶申請:4月27日消息,加密貨幣交易所首席法務官Marco Santori 新采訪中表示,該交易所此前提交了美聯儲主賬戶申請,到目前為止,美聯儲尚未拒絕該申請。Marco Santori稱,Kraken不會像Custodia那樣高調公開起訴美聯儲,而是會在“幕后奮戰”,以連接到所有其他大型金融機構用來結算交易的FedNow網絡。(Decryt)[2023/4/27 14:30:01]

新的k = 96 * 10,640.36 = 1,021,169.85

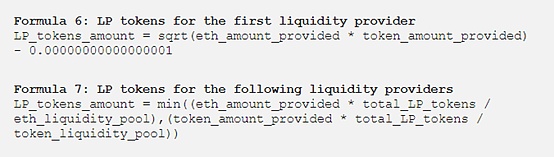

要理解Uniswap的AMM,以及進入池子時代幣的初始價格和撤出流動性時代幣的價格之間的區別,還有一個重要的概念是LP代幣。

LP代幣轉化為每個流動性提供者在池子里有多少錢,進而每個LP將從池子里產生的總費用中獲得對應收益。

既然介紹了關鍵概念,我們來分析一下流動性提供者遇到無常損失的場景。

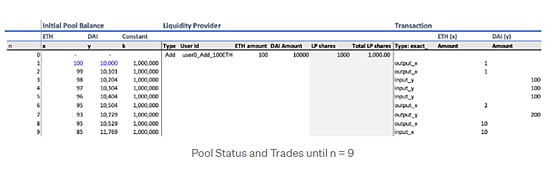

Babi通過增加20k的總流動性(100ETH和10000DAI)來創建一個ETH:DAI池。作為第一個流動性提供者,根據公式6,她共獲得1000LP。

LP_tokens_amount = sqrt (100 * 10,000) - 0.00000000000000001 = 1,000LP份額。

假設在創建池子后,有9筆交易發生,如下所示--n指的是池子創建后的每個時期。

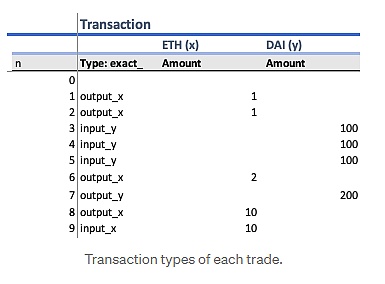

考慮以下交易類型:

exact_output_x:?當用戶想以任何價格購買1個ETH時。

exact_output_y:?當用戶想用任意數量的ETH購買1個DAI時。

exact_input_x:?當用戶想花一個準確的ETH數量來購買等值的DAI時。

exact_input_y:?當用戶想花一個準確的DAI數量來購買等值的ETH時。

騰訊音樂旗下TME數字藏品已停止發售新藏品2個月,部分用戶要求退款:金色財經報道,據新浪財經消息,自8月16日幻核發布“清退”公告以來,騰訊系另一家數藏平臺TME數字藏品部分用戶要求像幻核一樣“退款清退”。目前,TME數字藏品已停止發售新藏品2個月,其發售最后一款藏品日期為6月30日,而在此之前,TME數字藏品已出現滯銷。截至目前,TME數字藏品暫未發布任何清退相關的公告。[2022/9/2 13:04:27]

1,000,000的產品常數(k)是上述交易定價機制的主要指導。它計算的是對資金池每一方的影響應該是什么,從而使這筆交易能夠發生,并且在忽略費用的情況下仍然保持產品常數。現在我們來計算一下交易發生后,對池子每一方的影響是什么。

讓我們來挖掘一下n=1時發生的交易

初始資金池余額=100 ETH和10,000 DAI

Constant_product = 100 * 10,000 = 1,000,000

交易類型:exact_output_x →?交易者想準確地買入1個ETH(所以他將從eth_liquidity_pool中刪除1個ETH)。

新的eth_liquidity_pool = 100 - 1 = 99 ETH →?現在我們有了這個新的ETH池余額,那么新的DAI池余額是多少,因為池中會有大量的DAI代幣涌入?

新的DAI_liquidity_pool = constant_product / new eth_pool_balance = 1,000,000 / 99 = 10,101.01。

由池中DAI的流入,我們可以假設如下公式。

eth_price = (10,101.01-10,000)/1 = 101.01 →?所以在n=1的交易中,交易者買入ETH的價格是101.01。

最終資金池余額:99個ETH和10.101.01個DAI。

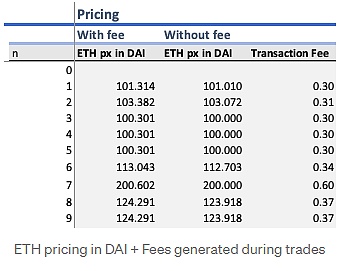

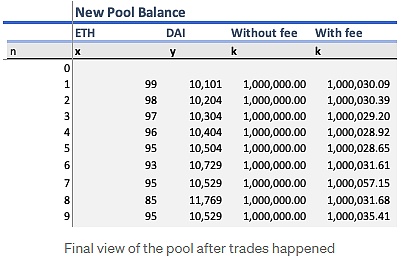

我們可以在下面的表中看到發生在Uniswap的AMM,考慮到1,000,000的恒定產品和交易后的新池余額。我們也可以直觀地看到價格與每筆交易收取的0.3%的費用。

無抵押借貸協議TrueFi推出服務于TrueFi DAO的實體TrueFi基金會:6月16日消息,抵押借貸協議 TrueFi 推出服務于 TrueFi DAO 的實體 TrueFi 基金會。TrueFi 表示,TrueFi 基金會為注冊在英屬維京群島的無股份擔保有限公司,將代表 TrueFi DAO 行使權利并管理包括社區資產、激勵資產等。TrueFi 基金會的日常運營最終將由 TrueFi 基金會成員選舉產生的董事會管理,stkTRU 持有者將有權參與 DAO 的相關治理工作。[2022/6/16 4:31:20]

交易發生后,最終的池子概況是:

現在我們假設Tom(user10_Add_1ETH)想在n=10的時刻增加1個ETH的流動性。由于AMM要求LP們提供每邊價值相同的一對代幣,所以Tom必須提供與1ETH價值相同的DAI數量,這個價格取自前面介紹的公式5。

所以Tom必須提供1個ETH。

DAI_amount_to_provide = 1 * (10,529 / 95) = 110.87 DAI

由于新的流動性提供者進入池中,在新的LP進入池中之前,需要更新交易定價的恒定常數,新的K = 96 * 10,640 = 1,021,170元

就在Tom之后,其他7個LP在池子里提供流動性,按照AMM提供的公式5的定價,按照公式7獲得相應的LP份額,具體如下。

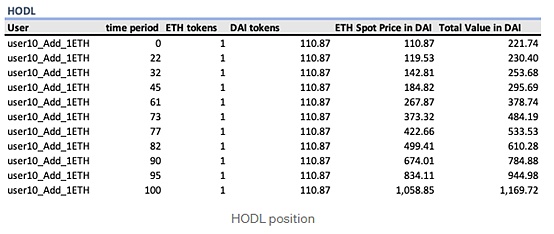

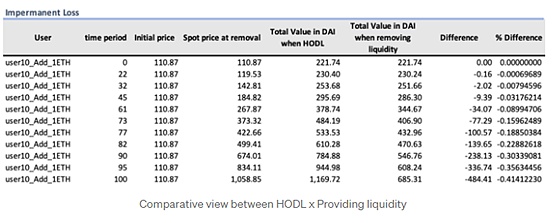

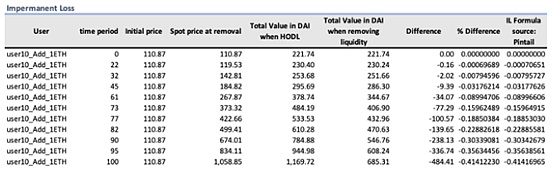

我們先考慮以下給出的信息,以方便進行無常損失分析。

Tom入池時的初始倉位是:1ETH和110.87DAI。

Tom (user10_Add_1ETH)決定在n = 17之后的任何時刻將他們的代幣從池中移除。

Tom在池子里的LP是Tom LP代幣?/ total_LP_tokens = 10.53/1,284.30 = 0.008199 = 0.82%。

在n = 17之后,沒有額外的流動性提供者進入池中,只發生了交易。

由于ETH:DAI池的交易量很大,我們可以認為Uniswap的定價機制反映了市場的真實定價,因為套利者會利用套利機會不斷修正價格。

時間段(n)代表AMM中價格更新的每個時間段。

我們來比較一下,當他把資產放在錢包里,從池子里取出流動性的時候,他的資金會發生什么價格更新。

現在我們來比較一下,以上每種情況有什么不同。

將Pintail博文中的無常損失的公式應用到這種情況下,我們有:

從上面的模擬中我們可以得到的結論是,與在錢包中持有代幣相比,在提供流動性時確實存在損失。當池子里的余額發生變化,每個代幣的價格隨著池子里的交易更新而變化時,就會發生這種情況。

需要強調的是,LP提供者可能會從池中移除他的LP。在這種情況下,湯姆在決定移除流動性的那一刻,移除了當前池子的0.8%。由于此刻Tom想要移除流動性的池子相比添加流動性時的池子可能發生了變化,他的最終價格與他的初始價格不同。

這種現象也可以在下圖中通過繪制價格變化圖來觀察。

Uniswap根據LPs在池中的參與情況,將所有交易的0.3%分配給LPs。因此,池中發生的交易越多,LPs獲得的被動收入就越多。其中根據每個LP在池中所占的比例進行相應的分配,如前所述。

我們可以看到,由于Uniswap的AMM的功能是維持兩個流動性池子的乘積,也就是所謂的constant_product,與交易前的乘積相同(不包括費用),所以發生了無常的虧損--我們可以說,AMM是一個復古的價格尺度,確保雙方在價值上的權重相同(50%/50%的比例)。

需要強調的是,Uniswap中的代幣價格是隨著池子中發生的交易而更新的,這在很大程度上依賴于套利者在比較Uniswap價格和其他交易所時找到有利可圖的套利機會的能力。因此,我們可以說Uniswap的AMM的定價完全由池中發生的交易決定。

雖然這種模式可能對非波動性資產和高波動性的交易池有很好的適應性,但它可能并不適合所有種類的資產。

期權池

在 DeFi 期權中(這里舉例 Pods 期權),用戶必須鎖定 100%?的抵押品鑄造期權代幣。期權代幣代表了買方的權利和賣方的義務。但是,由于賣方前期鎖定了抵押物,所以沒有什么可執行的,智能合約掌握賣方義務。

鑄成期權后,用戶可以選擇將其賣出,或者為池子提供流動性。由于Uniswap是一個去中心化的協議,任何人都可以發起任何一對資產的池子,用戶可以直接在Uniswap池子中出售每個系列的期權代幣。

a)?假設該期權的市場是最有流動性的,因此,AMM的價格是正確的,通過純粹的套利力量,代表了一個公平的,最新的價格。

b)?仲裁池價格,如果池子對期權定價錯誤,有機會縮小差距。

遺憾的是,DeFi才剛剛開始,DeFi期權也才剛剛開始。這意味著,DeFi期權市場不一定能夠隨時修正Uniswap的價格。這意味著,如果一個池子長期停留在沒有交易的情況下,將會有很大的套利機會。雖然這對交易者來說可能是好事,但對流動性提供者來說可能不是那么好。

但是怎么知道一個期權的價格是錯誤的呢?

期權的定價

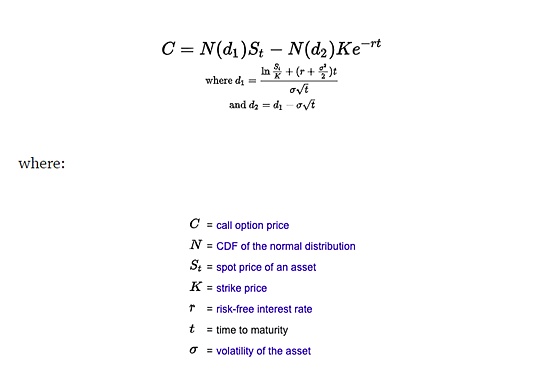

傳統金融中的定價方案有幾種模型,最廣為人知的叫做Black-Scholes。Black-Scholes公式如下:

Black-Scholes是一種為期權合約定價的數學模型,這種模型的假設之一是,資產的波動率在期權有效期內保持不變(這一點并不適用--尤其是在加密貨幣中)。該公式只適用于歐式期權(以及非派息資產的美式看漲期權)。

所有的方法都在某種程度上試圖計算出期權到期的概率是多少,如果真的到期了,那現在的價值是多少。為了計算這樣的理論價格,作者將標的資產的現貨價格、到期時間、隱含波動率、無風險利率和行權價格等因素納入其中。

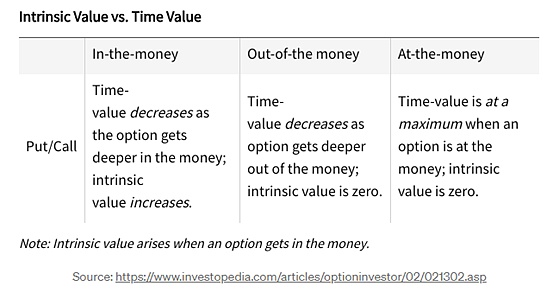

期權的到期時間也就是期權的時間價值,也是使用Black-Scholes模型時影響定價的重要因素。

期權距離到期日越近,其內在價值就越趨于放大,也就是說,如果期權在接近到期日時處于價內,其價值就越高,因為期權被行權并獲利的概率很高,這就使得期權的定價更昂貴。當期權遠離到期日時,同樣的邏輯也會發生:期權被執行的概率很低,這意味著它的價值接近于無價值(零)。你可以在下面看到關于這個概念的更多細節:

在到期時,期權價格要么在價內,要么在價外。大多數情況下,期權最終都是價外,因此,在到期時,期權的價值為零。

這意味著,如果用戶向期權池提供流動性,而他們最終處于價外,用戶可以提取更大比例的期權代幣。屆時,期權代幣的價值可能為零。他們沒有?"鑄幣?"的期權,也沒有抵押品可以提取。當考慮到無常損失時,在這種情況下,我們就必須考慮到該交易對的其中一個資產在到期時是沒有價值的。

如果在Uniswap的定價上不能輸入這些因素,那么它的期權價格會怎樣呢?

每個交易者都會按照自己認為合適的方式對待這些公式。但他們中的大多數人都有一些計算期權價格的方法,可以考慮到影響期權價格的所有因素。交易者很可能會找到套利的機會,但流動性提供者最終可能會因為將其資產分配給了潛在的錯誤定價交易而導致損失。

出于這個原因,使用Uniswap這樣的模型對期權進行定價可能不是流動性提供者的最佳選擇。

作者:Aerhy

翻譯:陀螺財經 阿瓜

文章來源:

https://medium.com/podsfinance

Tags:ETHSWAPDAIUNIPoolTogetherPaybswapCrypto Daily Tokenuniarts幣怎么購買

1.加密藝術將吞噬傳統藝術我們生活在一個日益數字化的世界。人們在各種電子設備中花無數個小時。整整幾代人都在這個新世界里成長為數字原住民。豪車、豪華晚餐、名表等這些都是彰顯財富和地位的方式.

1900/1/1 0:00:00最近世超在上網沖浪的時候,發現了一個貧窮限制我想象力的鮮活例子:一個平平無奇的表情包竟然能夠賣到 58 萬美金?! 相信有些網齡的差友們應該在社交媒體上看過這只憨憨的彩虹貓.

1900/1/1 0:00:00文章系金色財經專欄作者幣圈北冥供稿,發表言論僅代表其個人觀點,僅供學習交流!金色盤面不會主動提供任何交易指導,亦不會收取任何費用指導交易,請讀者仔細甄別防上當.

1900/1/1 0:00:002月25日,美國10年期國債利率突然沖高至1.6%,引起納斯達克市場與加密市場同時暴跌,也令市場對比特幣價格未來趨勢的信心產生動搖.

1900/1/1 0:00:00原文作者:NBA Top Shot投資人:Mary Meisenzahl NFT(非同質化代幣)最近進入了主流社會.

1900/1/1 0:00:002020年,DeFi大火,各類空投接踵而至:Uniswap(UNI)送了一部iPhone 12,Meme(MEME)送了一套房,Tokenlon(LON)送了一頓豪華晚餐.

1900/1/1 0:00:00