BTC/HKD+3.16%

BTC/HKD+3.16% ETH/HKD+4.58%

ETH/HKD+4.58% LTC/HKD+2.96%

LTC/HKD+2.96% ADA/HKD+3.4%

ADA/HKD+3.4% SOL/HKD+4.44%

SOL/HKD+4.44% XRP/HKD+1.9%

XRP/HKD+1.9%上半年,DeFi無疑是行業風口之一。不少觀點認為DeFi是以太坊智能合約的最佳應用,甚至是區塊鏈的最佳落地場景。借貸、去中心化交易所和穩定幣基本構成了DeFi的“三駕馬車”,其中,借貸市場的發展尤其引人注目。

根據DEFIPLUS的統計,截至8月6日,借貸市場的總鎖倉額約為4.61億美元,相較于今年1月1日的2.62億美元上漲了約75.95%。DeFi借貸產品在今年已經實現了巨大的發展。但近日,有媒體報道以太坊上主流借貸產品之一Dharma鎖倉額驟降74%,用戶無法提幣,這為DeFi的強勢發展蒙上了一層陰影。

市場是否過度解讀了Dharma鎖倉額下降的現象?DeFi借貸產品的真實現狀又是如何??PAData選取了以太坊上的五個主流借貸產品——MakerDao、Compound、Dharma、dY/dX和NuoNetwork,通過其鏈上借貸資產的余額變化和交易行為趨勢來觀察當下Defi借貸產品的現狀。

整體鎖倉額下降DAI是貸出最多的資產

根據DEFIPLUS的統計,雖然截至8月6日的總鎖倉額已經達到4.61億美元,較今年年初上漲了約75.95%,但實際上,整個借貸市場的鎖倉額從今年6月27日創下6.02億美元高點后,一直呈下降趨勢,目前已經下降了約30.59%。

NFT 數據分析平臺 BitsCrunch 獲得 Tykhe Block Ventures 戰略投資:金色財經報道,Tykhe Block Ventures 宣布戰略投資多鏈 NFT 數據分析平臺 BitsCrunch。Tykhe Block Ventures 表示,本次投資旨在開發安全、透明和可持續的 Web3 生態系統。[2023/1/31 11:38:35]

從鎖倉資產的配置來看,總體而言,ETH的鎖倉數量在下降,而DAI的鎖倉數量在上升。

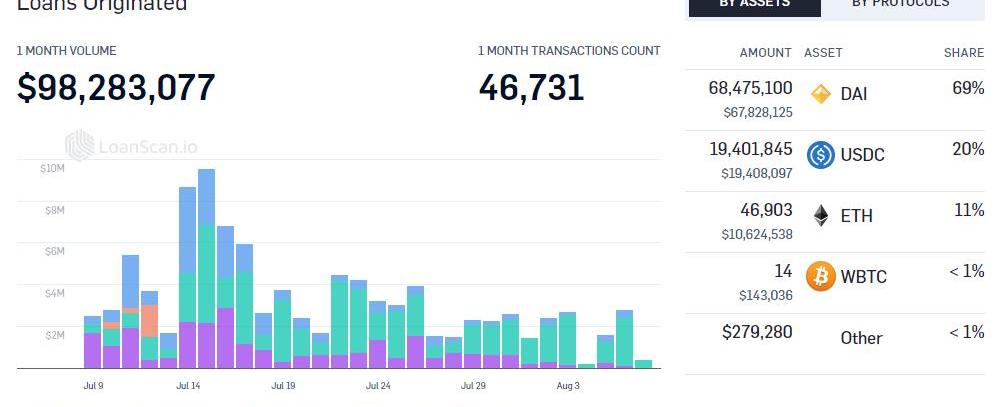

但如果換算成美元計價,那么ETH依然是目前鎖倉額最多的資產。?根據LoanScan的貸出統計,截至8月7日,Maker、CompoundV1/V2、Dharma和dY/dX最近一個月的貸出總額約為9828萬美元,交易次數約為4.67萬次,平均每筆貸出約為2103美元。

以太坊數據分析平臺Dune Analytics集成Polygon:Polygon官方宣布,以太坊數據分析平臺Dune Analytics集成Polygon。文章中指出,在Polygon上啟動Dune Analytics,將使任何人通過平臺分析和展示數據,Dune Analytics可展示Polygon生態中數百個項目的數據。[2021/6/29 0:13:45]

從貸出資產類別來看,目前DAI是最主要的借貸資產,占貸出總額的69%,其次是USDC和ETH,分別占20%和11%,其他貸出資產,主要是指ERC-20通證,只占不到1%。DAI占主要貸出市場份額的可能原因在于,Maker在以太坊的借貸市場中占據了絕對主導地位,而Mkaer只提供DAI借貸。?另外,USDC是所有法幣穩定幣中借貸最多一個,順利搭上了DeFi的順風車。

MakerDao中國社區負責人潘超告訴PANews,這與其背后的Circle和Coinbase有關。

“USDC的發行方Circle和Coinbase有通常的美元兌換渠道、監管優勢、信譽保障和100%準備金。其他的穩定幣,如USDT風險較大,人們不愿意長期持有,且美元通道并不順暢,而目前?DeFi的主要用戶還是美元持有者。”

動態 | 數據分析師測試混幣協議CashFusion證實其交易匿名性有效:據Bitcoin今日消息,1月29日,數據分析師James Waugh對混幣協議CashFusion進行測試,證實其交易匿名性有效。據悉,CashFusion是混幣工具Cashshuffle的改進方案。[2020/1/31]

手握最多WETH?Maker是以太坊DeFi的“中央銀行”

最開始,以太坊上的DeFi借貸產品主要以質押ETH為主,即使是在目前已經有了較大發展的市場格局中,份額占比最大的Maker也僅提供ETH質押。但是加密世界的借貸往往涉及兩種代幣,在以太坊上最廣泛的代幣形式是ERC-20代幣,而以太坊的原生代幣ETH卻不符合ERC-20標準。于是為了實現ETH和ERC-20代幣的快速交易,需要將ETH包裝成符合ERC-20標準的代表,這就是WETH,包裝的過程就是1:1映射,并需要支付Gas費。

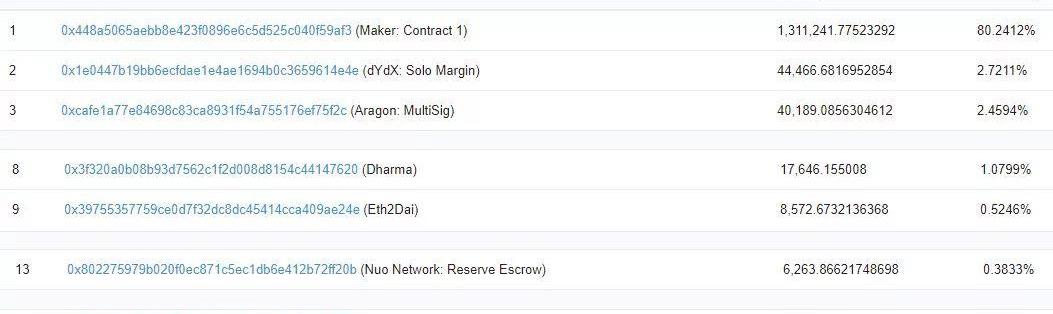

換言之,以太坊上所有與ETH借貸相關的產品都繞不開WETH,這也為市場觀察DeFi借貸產品的真實現狀提供了一個統一窗口,即可以通過觀察各產品WETH的余額來觀察鎖倉量。雖然這并不是完全相等的,但趨勢是一致的,即不可能發生WETH余額低于總鎖倉量的情況。鑒于當前市場以質押ETH的Maker為主,而且主流借貸資產是以Maker中質押ETH才能獲得的DAI,所以觀察WETH的鏈上表現,相當于在源頭觀察整個以太坊DeFi借貸產品。?根據以太坊瀏覽器Etherscan的數據,截至8月7日,WETH的總供應量約為163萬個,分散在約4.2萬個地址中,總交易次數達到了約233萬次。

動態 | 數據分析:昨日ETH活躍地址數增長10.45%:根據Searchain.io數據分析:昨日ETH市場活躍度增高,活躍地址數較前日增長10.45%,與上周同期相比增長18%,為近8日最高。但大額轉賬數量與前日相比減少33.44%,大戶活躍程度有所降低。昨日交易所內成交額增減不一,大部分交易所變化不大。變化比較明顯的是法幣交易所Gemini,較前日相比增長了53%。交易所內換手率雖然與昨日相比無太大變化,但與上周同期相比大部分都有較大增長,其中普通交易所Poloniex和法幣交易所Gemini變化比較明顯,分別為70.28%和54.43。 從數據角度來看,昨日大部分主流幣行情均有所下降,但大部分散戶的交易熱情并沒有急速下降,反而活躍地址數有所增加,但大額轉賬筆數有所下降,投資者需密切關注市場數據變化以檢測市場波動。\"[2018/11/10]

其中,Maker是目前WETH的最大持有者,共持有131萬個,占總量的80.24%,遠遠高于其他DeFi產品。其次dY/dX,Dharma、Nuo、Compound分別持有2.72%、1.08%、0.38%和0.17%的WETH。?持有量如此懸殊基本上這可以視為Maker壟斷了以太坊上質押ETH的借貸業務。潘超認為如果把Maker比作以太坊上的中央銀行,給普通用戶提供貼現借Dai窗口的話,那么?Compound等其他借貸產品就相當于商業銀行,二級借貸Maker發出的Dai。Maker提供固定基準利率,Compound是靈活的拆借利率。

聲音 | 數據分析公司GlobalData:區塊鏈技術正應用于全球食品供應鏈:領先的數據分析公司GlobalData表示,從咖啡、魚到葡萄酒和橄欖油,數字分類賬技術區塊鏈正被應用于全球食品供應鏈,其方式有望惠及生產商、分銷商、零售商和消費者。GlobalData的首席技術分析師Chris Drake表示,有幾個特點使區塊鏈技術適合管理供應鏈,其包括為供應鏈生產者、分銷商、零售商和消費者提供平等透明的訪問相同存儲信息的能力;存儲在區塊鏈中的食品供應鏈信息可能包括特定產品的原產地或質量,以及運輸和存儲的方式。[2018/10/25]

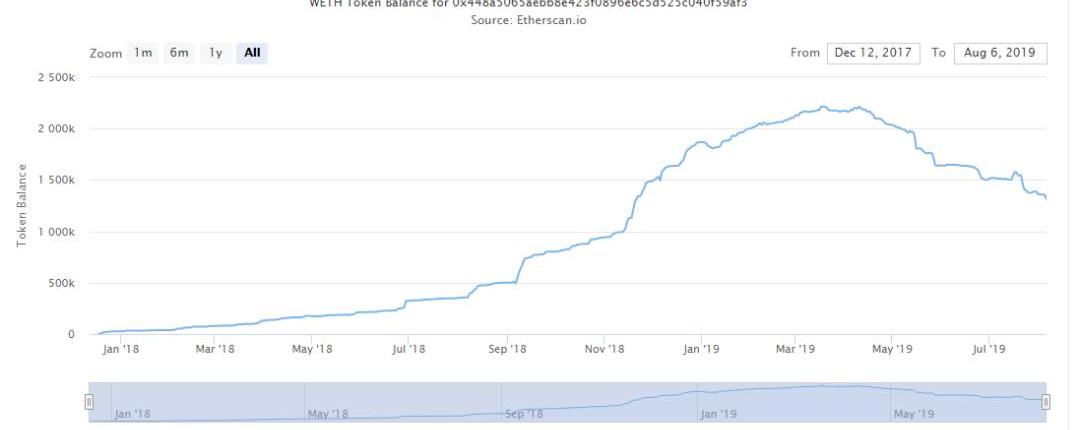

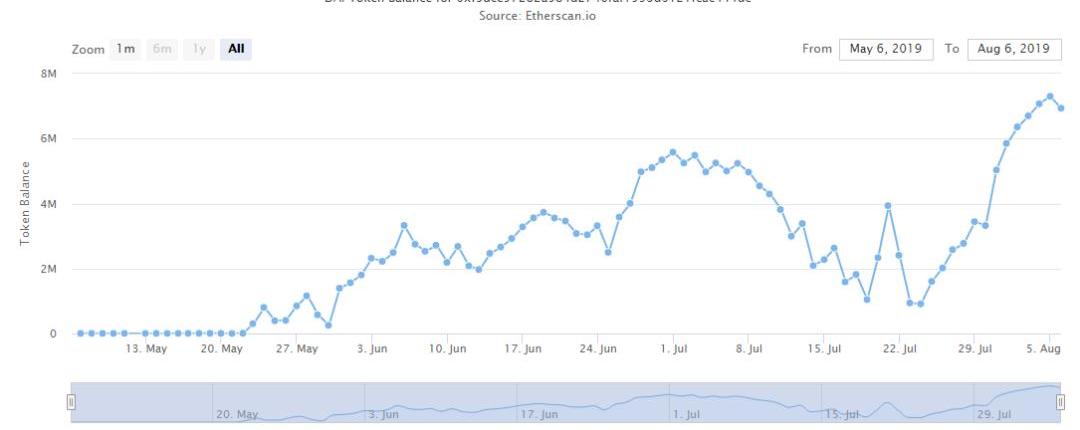

具體看每個產品的WETH鏈上數據,可以看到,Maker從四月份開始WETH的余額就下降了,大約從3月中旬的221萬個下降到目前的131萬個,降幅約為40.7%。對此,潘超回應道,“前幾月由于借Dai的需求激增,Maker為了控制總供給量,平穩Dai的價格,提高了基準利率。所以有借款需求的人轉向Compound等二級借貸市場,不直接向Maker借款。”但他預計,在Dai價格更加平穩后,Maker的基準利率會下降,屆時Dai的借貸需求和金額都會增加。

從WETH的交易次數變化可以看到,近期無論是總交易次數還是質押、貸款次數、發送和接收的新地址數都較7月下旬有了很大的增長。這意味著,近期Maker的參與者多了,但是人均借貸單價下降了。

這一點,與LoanScan近期監測到的MakerCDP金額相符合,新建的CDP金額基本小于1美元。這種異動可能與Coinbase的活動有關,根據theBlock早前的報道,自7月26日CoinbaseEarn推出的DAI活動已經推動了14000多個CDP創建,約為Maker所有CDP的40%。活動拉新效果明顯,但日后的留存可能是留給Maker的一個考題。

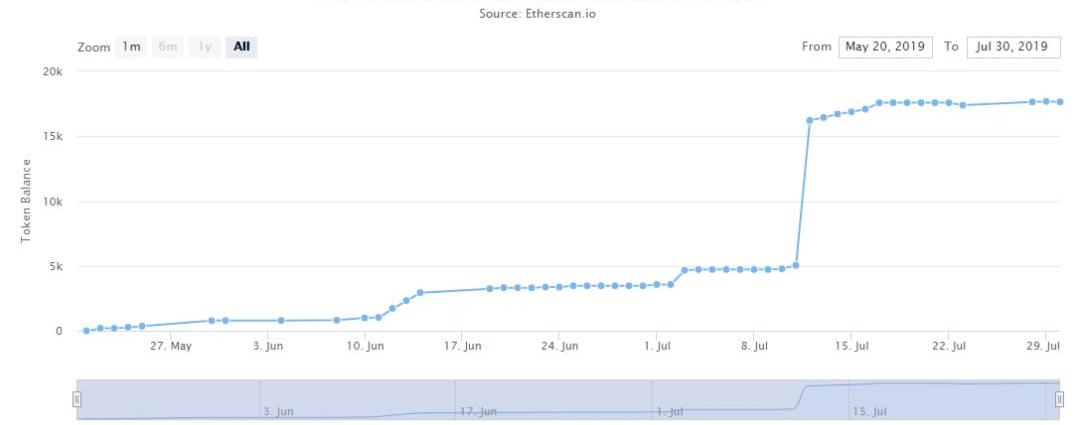

以太坊上另一大借貸產品Dharma早前被媒體報道鎖倉資產驟降74%,8日Dharma決定暫停新存款和貸款,用戶可以提現目前沒有鎖定的資金。從其WETH的余額來看,目前依然擁有17377個。

但Dharma在7月24-27日出現了“空白的4天”,完全沒有鏈上記錄。根據LoanScan的監測,Dharma最近一筆借貸發生于兩周前,而此后用戶則無法提幣了。

DDEX市場負責人代世超表示,“Dharma就是P2P模式,是人工撮合借貸雙方,這個過程可能等好幾天。鎖倉額驟降跟他們停止利率補貼有關,沒有利率優勢,再加上人工匹配效率低,大家就不愿意玩了。”但代世超也表示畢竟Dharma的創始團隊比較優質,也有聽說Dharma準備轉向資金池模式,仍然值得期待。

另外,WETH余額比較多的借貸產品dY/dX和Nuo目前的余額量穩步增長,鏈上交易情況比較穩定。

ETH供需失衡穩定幣DAI和USDC吃香?

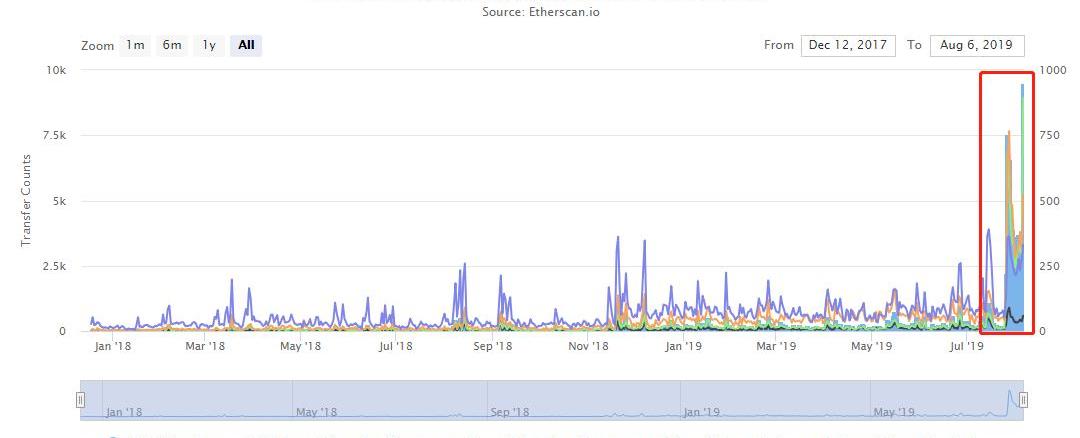

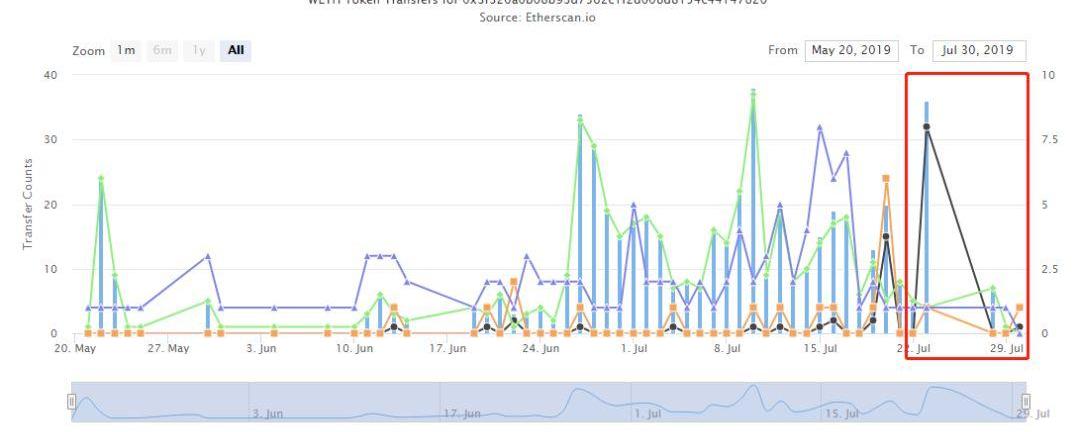

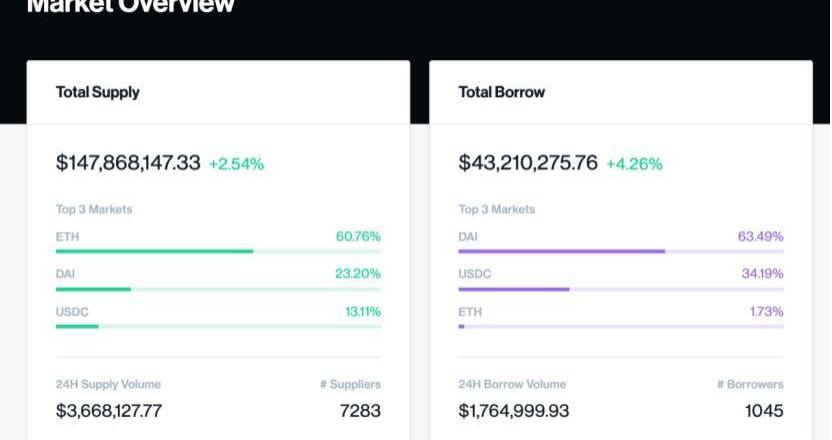

根據LoanScan的統計,Compound是目前市場上貸款額最多的一個平臺,截至8月8日,其貸款額已約占整個市場貸款額的50%。但Compound的WETH余額很少,這主要與其采用cToken資金池模式有關,其目前的主要借貸資產已經不是ETH了。從其官網的統計來看,DAI和USDC是目前用戶青睞的主要借貸資產,ETH的借款量很少,但是相反,在貸款端,ETH的供應量是最多的。

代世超表示,“資產供需量的差異只會影響利率,供應量多只能說明存錢掙利息的人多一些”。LoanScan顯示當前CompoundV2中ETH的存款利息只有0.02%,遠遠小于DAI的11.94%和USDC的9.68%,而且ETH的存款利息和借款利息比最大。?如果詳細考察Compound的DAI情況,根據各地址所有量排名,compounddai擁有692萬個DAI,約占總量的9.11%,是所有地址中DAI余額最多的,而且地址內的余額一直在上升。?

而且Inbound的交易次數明顯多于Outbound,這與總體的供需狀況是相似的,也就是說不管是當前借貸較少的ETH還是借貸較多的DAI,都是存款掙利息的用戶多于借款他用的用戶。

CompoundUSDCoin的地址也表現出相似的鏈上情況。

根據代世超的觀察,主要借貸資產變為穩定幣DAI和USDC的一個主要原因是:

“ETH幣價波動較大,借貸穩定幣相當于將現金放在余額寶里賺利息,或者類似抵押美金貸款”。

來源:PANews

編者注:原標題為:以太坊DeFi借貸現狀:Maker成“央行”用戶理財需求旺

Tags:ETHDAIMakerMAKExETH-G價格Daisy Protocolmaker幣makerdao是什么幣

比特幣的工作量證明共識系統是讓這個加密貨幣—以及所有基于比特幣發展起來的后續加密貨幣—流行的一個重要因素.

1900/1/1 0:00:00據Coindesk8月4日報道,新韓銀行旗下的新韓金融投資將很快通過區塊鏈技術提供P2P股票借貸業務.

1900/1/1 0:00:00國際數據保護和隱私監管機構呼吁Facebook和Libra網絡說明其全球加密貨幣項目將如何保護個人信息.

1900/1/1 0:00:002009年1月9日,中本聰發布了比特幣首個版本的客戶端Bitcoinv0.1.0,時隔10年又7個月,開發者DukeLeto在其源代碼中發現了一個未曾被廣泛關注的彩蛋.

1900/1/1 0:00:00在連續5天都沒有沖破12300美元的壓力位以后,BTC還是走上了回調之路。今日凌晨,BTC跌破10500美元的支撐位,隨后在10200美元一線徘徊.

1900/1/1 0:00:00據EconomicTimes今日消息,印度市值最大的上市公司信實工業主席穆克什·安巴尼于今日中午在公司的年度會議上宣布,在接下來一年的時間里.

1900/1/1 0:00:00