BTC/HKD-0.18%

BTC/HKD-0.18% ETH/HKD+0.65%

ETH/HKD+0.65% LTC/HKD+0.39%

LTC/HKD+0.39% ADA/HKD+1.78%

ADA/HKD+1.78% SOL/HKD+4.29%

SOL/HKD+4.29% XRP/HKD+0.1%

XRP/HKD+0.1%2018年至今,經濟下行周期、金融去杠桿疊加監管政策收緊,“團貸網”、“唐小僧”、“證大金服”等曾經耳熟人詳的P2P公司陸續暴雷,引發行業地震,網貸行業正經歷著整體覆滅的風險;與此相反,區塊鏈領域的defi去中心化借貸項目正如火如荼,高喊著要顛覆銀行等傳統金融機構。我們曾經在Fintech領域亦有投資和布局,對于P2P行業,眼看他起朱樓,眼看他宴賓客,眼看他樓塌了!今天聊一聊P2P的興衰對Defi的啟示。

P2P網貸,即個體對個體的借貸,沒有中間商賺差價。用金融科技顛覆銀行的口號,P2P好幾年前就開始喊了,區塊鏈項目不算第一個。在業務模式上,P2P公司更接近顛覆銀行。P2P公司沒有存款準備金的要求,也無需遵守《巴塞爾協議》關于資本充足率、貸存比等一系列的監管要求。尤其是監管尚未跟上的那段野蠻發展期,P2P公司沒有監管的束手束腳。在經營上比銀行靈活自由得多。純正的P2P公司作為網貸信息中介,確實去掉了銀行這個借貸中介環節。

P2P公司的高光時刻,行業內不斷有獨角獸公司誕生,豪華酒店里網貸公司的發布會一場接著一場,他們在熱門網劇里植入廣告、樓宇電梯廣告也一天24小時轟炸不斷。瘋狂的時候可能1/3的上市公司都在布局P2P網貸業務。最奇葩的是2015年5月,主營房地產業務的多倫股份突然公告改名匹凸匹,公司股價在一片吐槽和嘲笑聲中迎來數個漲停!

P2P的興起

1、利率市場化的大潮涌動

在2013年7月20日中國人民銀行宣布全面放開金融機構貸款利率管制之前,優質國企以及抵押物充足的大公司能輕易地從銀行拿到便宜的貸款,而中小民營企業卻一直經歷著融資難融資貴的問題。有些國企從銀行拿到便宜的貸款,轉手委貸的形式放給民營企業,穩賺息差。

美CFTC可能會改變風險管理規則將加密貨幣納入考慮:金色財經報道,美國商品期貨交易委員會(CFTC)就掉期交易商和期貨事務委員會商戶的風險管理計劃潛在修訂要求征詢公眾意見,CFTC提議全面改革其風險管理規則。委員克里Christy Goldsmith Romero表示,這些變化應促使公司為加密貨幣波動和持有客戶數字資產的風險做好準備。有必要重新審視我們的監管監督,包括我們的風險管理要求,數字資產與銀行和經紀人的整合,以及可能帶來的風險,可能會繼續演變。Romero還指出,經紀人可能會探索以穩定幣或其他數字資產的形式持有客戶財產,這可能會導致未知和獨特的風險。

據悉,CFTC將在60天內就其擬議規則制定預先通知征求公眾意見,之后必須制定正式的擬議規則,然后對最終版本進行投票。[2023/6/2 11:53:28]

在地產公司、地方融資平臺等愿意支付高額利息成本的誘惑下,銀行資金開始借道理財產品、信托貸款、委托貸款等渠道大規模出表,“影子銀行”不聲不響地積累起龐大的規模。2012年,銀行新增人民幣貸款僅增長了10%的水平,但全社會融資總量卻保持了23%的高速增長,“影子銀行”功不可沒。

2013年,金融脫媒在財經媒體上是一個非常高頻的詞。這是什么意思呢?就是指資金供給繞開商業銀行等媒介體系,直接輸送到需求方和融資者手里。跟我們現在區塊鏈行業常常掛在嘴邊的金融去中心化一樣。

同年,“余額寶”橫空出世。而早在2008年阿里年會上,馬云揚言“銀行不發生改變,我們就改變銀行”。“余額寶”的誕生引發互聯網理財的“各種寶”跟風,居民存款像螞蟻搬家一樣離開銀行,存款利率市場化在沒有官方宣布的情況下悄然開始。

Ankr產品主管:Web3應用程序將更多地構建在自定義區塊鏈上:金色財經報道,隨著區塊鏈開發人員為各自的dapp爭奪流量和資源,這樣做的缺點可能是糟糕的用戶體驗,這反過來又破壞了大規模采用。根據Ankr產品主管Josh Neuroth的說法,除非當前的區塊鏈(包括第1層和第2層)能夠克服高gas fees或網絡速度差等瑣碎問題,否則很難說服傳統組織需要這項技術。或者,開發人員可以考慮使用側鏈或特定于應用程序的區塊鏈來克服這些問題。此外,Neuroth還建議,Appchains可以作為工具,幫助開發者“通過與其他擴展解決方案(如Layer 2)合作,克服可伸縮性挑戰”。(news.bitcoin)[2022/12/16 21:49:03]

利率市場化是市場經濟發展到一定階段必然的結果,資金的出借方有追求高額收益的需求,融資方亦有承擔高額利息成本的意愿。在這樣的金融脫媒和利率市場化的大背景下,P2P應運而生并迎來了迅猛的發展。P2P借貸資金出借方和融資方直接交易,去掉中間銀行角色,是金融脫媒重要的一支力量。

2、移動互聯技術以及第三方支付通道創造的良好的網絡基礎設施

第三方支付公司,我們日常接觸最多的是支付寶和微信支付,實際上,央行共批復了289家第三方支付牌照。根據艾瑞咨詢數據,支付寶和微信支付兩家長期占據了移動支付90%以上市場份額。你可能會問,其他支付公司怎么生存?

事實上,第三方支付公司日子過的還不錯,比如和P2P業務合作,就養活了很多第三方支付公司。

以太坊Sepolia測試網已部署信標鏈,即將進行合并:6月21日消息,以太坊客戶端Nethermind發推表示,以太坊Sepolia測試網已部署信標鏈,即將進行合并(The Merge)。

此前報道,6月9日以太坊Ropsten測試網完成合并。[2022/6/21 4:41:58]

在第一階段,第三方支付公司只充當網貸公司的支付通道,提供支付接口,用戶的出入金很方便的完成。單純的支付通道,用戶的出入金都是先歸集到P2P平臺賬戶上,實質上形成了資金池業務,也容易發生P2P捐款跑路的風險。在第二階段,支付公司除了充當P2P公司支付通道,還為P2P公司提供第三方存管,即為投資人和借款人設置虛擬二級賬戶,實現清結算分離的模式。P2P平臺不觸碰資金,避免形成“資金池”,由于第三方支付公司并未對借款人的身份和信用進行審查,仍然不能阻止平臺自融的發生。

盡管第三方支付公司與P2P的合作,并不能阻止P2P平臺自融的發生,但第三方支付的便利以及4G、移動互聯技術的普及大大促進了P2P公司的發展。

3、廉價可得的數據與成熟的算法讓大數據風控大放異彩

中國巨大的人口基數,以及不斷激增的網民數量,留存了海量的線上數據。百度李彥宏說過:

“中國人對數據隱私可以更開放,愿用隱私換效率”。

該言論拋出雖引發了一片罵聲,卻道出了過去幾年中國數據市場的事實。海量的數據積累和算法的進步,大數據產業過去一度成為風口產業,大數據技術與金融結合,讓P2P在精準獲客,和大數據風控、以及貸后催收等全流程上大放異彩。

Yuga Labs元宇宙項目Otherside虛擬地塊NFT市值超10億美元:金色財經報道,據NFTGo.io數據顯示,Yuga Labs元宇宙項目Otherside虛擬地塊NFT 市值為10.3億美元,過去24小時交易額184萬美元。當前OtherdeedNFT地板價為2.95ETH,24小時漲幅2.94%。持有者34325。[2022/6/5 4:02:43]

尤其是P2P網貸行業,他們拋棄了傳統線下資產抵押和擔保的重資產模式,作為純信用借貸,更多依賴數據風控。他們根據用戶的網上消費習慣、學歷情況、過往的借貸記錄、通信記錄等等多個維度判斷借貸用戶的償還能力,并批復借貸額度,有效降低了壞賬風險。

從輝煌到大潰敗

P2P潰敗的本質原因,是P2P并非是去中心化的運營,很多網貸平臺從信息中介越界為信用中介。大多數出事的P2P平臺無一例外都搞了資金池,承擔剛性兌付,甚至發行假標自融。

如去年暴雷的“唐小僧”,采用虛設債權、虛構借款人信息、虛假宣傳等手段,承諾5%至24%的年化收益,通過超級借款人、收益權轉讓、定向委托等方式,向277萬余名投資人非法募集資金人民幣(以下幣種均為人民幣)593.57億余元,入金總額160.45億余元,其中116.04億余元用于兌付前期投資人本息。至案發,造成11萬余名被害人實際經濟損失50.4億余元。近期剛剛暴雷的上海證大,實際控制人戴志康自首之際,據稱該公司經營過程中存在設立資金池、挪用資金等違法違規行為,而且已經無法兌付。

Brave瀏覽器與Solana區塊鏈集成以擴展Web3訪問:5月25日消息,官方消息,Brave發布1.39桌面版本集成Solana區塊鏈:Brave Wallet用戶可以購買、出售和存儲SOL和SPL,通過Ramp用法幣購買SOL和其他加密貨幣;BAT持有者可在通過Wormhole封裝的Solana鏈以及與以太坊和以太坊虛擬機 (EVM) 兼容的鏈上使用BAT。

未來,BAT持有者將能夠在Magic Eden上交易NFT,Brave Wallet將支持桌面上Solana上的DApp。[2022/5/25 3:39:26]

1、資金池、剛性兌付、自融、假標等打擊了行業信心

保險公司有一個龐大的資金池,賠付的資金流出和新保單的資金流入使之保持平衡。銀行也有龐大的資金池,貸款的流出和存款的流入,使這個資金池保持相對穩定。資金池內資金,保險公司可以用于投資獲得投資收益,而銀行則用于放貸,賺取息差。保險公司和銀行資金端的成本非常低,而且在出現擠兌或者無法償付的時候,國家的力量會介入,因此,保險公司和銀行是法定經營資金池業務。

但P2P業務呢,作為傳統金融的補充,本身只是對銀行過去看不上業務的撿漏。據筆者多年的市場觀察,如果不姓“趙”,碰資金池業務必死。

中國銀保監會主席郭樹清曾說“理財產品收益率超過6%就要打問號,超過8%很危險,超過10%就要做好損失全部本金的準備。”涉及資金池和假標的平臺,大多數都是用高額的利息和高額的返利吸引投資者,你貪圖人家的利息,人家卻盯著你的本金。

2、次級債業務的本質以及面臨傳統銀行金融科技的競爭

P2P業務和傳統銀行信貸業務相比,資金成本更高、客戶更劣質,因此P2P借貸本質上是次級債。在整體經濟下行,首先遇到壞賬風險的肯定是P2P業務的次級債,再加上脆弱的行業信心,稍有風吹草動,擠兌風險就有可能發生。

過去,傳統銀行更加注重線下風控,對P2P服務的長尾的用戶基本是忽視的。但是,近年來,商業銀行紛紛開始覺醒,“金融科技”成為“標配”,不僅加快了與第三方的大數據風控公司合作,稍有規模的商業銀行都成立自己的金融科技子公司。大數據風控技術不再是網貸公司獨有的東西。

擁有更低的資金成本,以及大數據風控技術的加持。傳統銀行近年來,不斷的搶占P2P公司的市場。和銀行相比,P2P公司已經沒有多少優勢,加上監管的壓力,從已上市的P2P公司財報看,大都開始向助貸、消費金融方向轉型。

3、事前監管滯后,事后處置風險一刀切

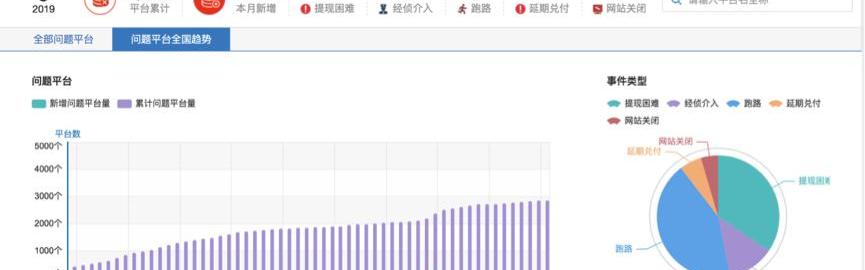

P2P網貸行業此前一直處于野蠻生長的狀態,進入的門檻極低,從業人員的素質也不高。此前,監管的態度似乎是先發展后監管。根據網貸之家數據,高峰時期的2015年,中國共有上萬家P2P平臺。2015年以來,問題平臺逐漸增多,截止2019年8月,問題平臺累計2850家,轉型及停業平臺累計3096家,數量已經減少近一半,而且仍在持續減少中。

2019年以來,監管部門多以壓降規模,引導P2P平臺良性退出或者轉型為主旋律。按照2017年底下發的《關于做好P2P網絡借貸風險專項整治整改驗收工作的通知》,本應該在2018年6月完成的P2P備案一直延期至今,行業內尚未一家平臺完成備案。從當前形勢看,P2P備案已經遙遙無期。或許監管者認為,P2P行業已經墮落到無可拯救的地步,不值得監管背書。有業內人士悲觀地認為,未來最終留下來的P2P公司數量可能跟當前持牌消費金融公司一樣。

P2P從高光時刻到迅速隕落是內外因共同作用的結果,內因是先天性的次貸本質,薄弱的內控,搞資金池以及平臺自融作惡;外因是宏觀經濟環境惡化、加上銀行金融科技的配備帶來降維競爭打擊。最后,監管高壓下加速了P2P網貸的落敗。

Defi算普惠金融嗎?

P2P之所以能發展到如此大規模,作為普惠金融一定程度上得到了政策的默許。P2P讓原來沒有享受銀行借貸服務的人群借到了錢,雖然需要付出較高的利息成本。這些借款者有些可能是中小民企、也有些是小商小販。P2P確實有存在的社會意義。

Defi能算得上普惠金融嗎?目前來看,Defi只是給數字貨幣的投機者提供流動性的協議或平臺,Defi的目標用戶也都是幣圈的老鳥,從目標用戶定位上過于狹窄。目前,投資加密數字貨幣的人群本來就不多,能夠操作Defi更是少之又少了。因此,從這個角度看,不算一個大賽道,Defi未來的規模可能并不會太大。Defi如何服務長尾人群,更多地為實體經濟創造價值,仍需要從業者繼續探索。

和P2P相比,Defi如何做到反欺詐以及改進

不管科技對金融如何進行改造,金融科技本質上仍然是金融。P2P業務盡管可以引入第三方存管分賬戶管理,降低卷款跑路的風險,并且利用大數據風控將外部的欺詐降低到一定的水平,從而有效降低壞賬風險,卻仍不能阻止平臺本身自融作惡。

和P2P公司利用大數據風控反欺詐不同,Defi協議沒有KYC流程,比如Makerdao項目穩定幣DAI的產生是采用超額抵押ETH產生穩定幣DAI,數字貨幣本身的匿名性使得Defi項目無法利用大數據增信。因此,Defi項目也很難做到差別化的利率定價,此外,超額抵押的資金使用效率較低。從這兩個角度看,Defi去中心化借貸其實比較死板。此外,跨鏈技術的不成熟,抵押資產主要是ETH這樣的單一資產,Defi還有很多需要改進的地方。

Defi去中心化借貸和P2P相比,有什么改進呢?實現了資產托管、逐日盯市的智能合約化。這算一個巨大的進步,因為P2P公司的第三方支付通道接口以及銀行存管都是一筆非常大的成本。當然,智能合約雖然能一定程度避免平臺作惡,但是也需要預防黑客作惡,有利也有弊。

V神也警告說,不應該大力鼓勵人們把錢投入DeFi協議,主要原因是這些協議還沒有經過測試,而且也有可能失敗。

寫在最后啟示

不管是P2P還是Defi去中心化借貸,本質上還是金融借貸,不管形式怎么變化,始終繞不過資金成本、壞賬風險、以及擠兌風險三個核心問題,P2P通過服務長尾用戶,用普惠金融的方式彌補資金成本過高的問題,用大數據風控解決外部欺詐帶來的壞賬風險。但是不能解決平臺自身的欺詐,在擠兌風險發生的時候也沒有好的解決方案。這三個問題如果沒有好的解決方案,顛覆銀行就只是烏托邦似的設想。

Defi仍然處于發展的早期,大家對Defi的期望也較大,曾經P2P也是大家追逐的風口,做著做著就變味了,希望Defi能吸取些教訓吧!

作者:萬塘路陳浩南

9月7日,由南京鏈網移動科技研究院、巴比特聯合主辦的中國5G鏈網產業創新峰會于南京江北新區研創園召開。當天,來自中國的頂級科幻作家和區塊鏈創業者圍繞萬物互聯,數字永生展開了一場5G與科幻的論壇.

1900/1/1 0:00:00作為以太坊的追隨者和支持者,我總是大力支持圍繞網絡發展與升級的建設性討論。本文的目的即是深入討論當前的以太坊2.0遷移設計的經濟優勢,及其所面臨的挑戰.

1900/1/1 0:00:00對于比特幣,很多投資者最關心的話題莫過去明年的區塊獎勵減半。目前的行情下,還有另外一件事引發了不少投資者的關注:比特幣的市值占比超過了70%的大關.

1900/1/1 0:00:00本文從以太坊的減法思維出發,從定性和定量的角度分析以太坊上的開發者流失現象。以太坊是世界上最大的去中心化應用程序生態系統,參與開發的開發人員大約有25萬至35萬.

1900/1/1 0:00:00芝加哥商品交易所八月份的比特幣期貨合約交易量超過50億美元。每份合約代表用戶有權利而不是有義務按給定價格購買5個BTC,這就意味著平臺已交易超過100,000份的期貨合同.

1900/1/1 0:00:00自壹賬通向美國SEC秘密遞交上市申請開始,C叔就在持續跟蹤這個案例。此前為了獲得更高估值,壹賬通改變了今年初制定的在香港進行IPO的計劃.

1900/1/1 0:00:00