BTC/HKD+1.72%

BTC/HKD+1.72% ETH/HKD+0.88%

ETH/HKD+0.88% LTC/HKD-0.17%

LTC/HKD-0.17% ADA/HKD+0.74%

ADA/HKD+0.74% SOL/HKD+3.36%

SOL/HKD+3.36% XRP/HKD+0.48%

XRP/HKD+0.48%

還有不到兩周時間,全球首個合規比特幣期貨交易所Bakkt將正式上線。經過將近一年的“跳票”,備受關注的Bakkt總算有了“出頭之日”。

今年8月,Bakkt獲得了美國商品期貨交易委員會(CFTC)和紐約金融服務部(NYFDS)的批準。“過考”進程中,Bakkt不僅在信托上做足了準備,還給資產上了保險。

監管這道坎上,Bakkt如同“別人家的孩子”,成了一個正面典型。另外一些希望打通關卡的“比特幣ETF”申請者們,卻被“百般刁難”。

今年6月,SEC主席JayClayton對外重申了批準比特幣ETF的先決條件——托管方案及市場操縱對策,“托管是主要問題,SEC如何真正知道投資者擁有數字資產?”

上周Bakkt比特幣月度期貨交易額較前一周下降56%:數據顯示,上周(11月30日至12月6日)Bakkt比特幣月度期貨總交易額為7200億美元,較前一周下降56%。[2020/12/7 14:22:26]

“考官”已經“泄題”,Bakkt之后,比特幣ETF們能否在未來被監管接受,成了多數投資者關注的下一個市場動向。

Bakkt“三步走”取信監管

9月10日,Bakkt官方推特正式對外宣布,紐約梅隆銀行已為BakktWarehouse提供了地理分布式的資產存儲,以此保護客戶的私鑰材料。

Bakkt主打比特幣實物交割模式,支持每日結算。它的運營主體是成立于2000年的洲際交易所,背后有高盛、摩根士丹利和德意志銀行的資本背書,目前為全球知名的能源、金屬和其他大宗商品提供場外交易服務。

聲音 | 彭博社:Bakkt推出比特幣期貨交易將對比特幣產生利好影響:據彭博社分析文章指出,Bakkt推出比特幣期貨交易將對比特幣產生利好影響。行業分析師表示,首個由聯邦政府監管的比特幣買賣市場,可能會吸引迄今一直持觀望態度的保守投資者開始將比特幣納入投資組合。此外,還進一步推進創造了一個可以使金融專業人士認真對待數字資產的市場結構。[2019/9/23]

在美國的金融監管體系下,加密貨幣交易機構的合規性尤為重要,資產托管的資質是主要的考核指標。

由ICE運營的Bakkt已獲得了美國商品期貨交易委員會(CFTC)和紐約金融服務部(NYFDS)的批準。為了滿足后者對資產托管的要求,早期,Bakkt便成立了一家托管機構——Bakkt信托公司。9月9日,Bakkt還通過官方渠道對外宣布,它為旗下的比特幣托管業務購買了價值1.25億美元的保險服務,給托管業務又上了一重保障。

動態 | 自Bakkt宣布推出比特幣期貨以來以來 BTC價格已上漲超1000美元:自上周五Bakkt宣布將于9月23日推出實物結算的比特幣期貨以來,比特幣已經上漲了1000美元。CoinDesk分析認為,價格上漲抵消了上周盤中圖表的看跌情緒。每小時圖表顯示著一個看漲的持續模式,這意味著上漲趨勢可能進一步擴大至11000美元。但周線圖則繼續顯示BTC將進一步回調至9000美元,關鍵移動平均線(MAS)自2月以來首次出現看跌交叉。周收盤價需高于12000美元才能完全恢復牛市。[2019/8/19]

Bakkt官方推特

聲音 | Bakkt首席執行官:用于期貨和托管的用戶驗收測試預計將在7月開始:據Coindesk報道,比特幣期貨交易所Bakkt宣布,正推進其實物結算比特幣期貨產品的計劃。Bakkt首席執行官Kelly Loeffler在博客中稱,Bakkt與美國商品期貨交易委員會(CFTC)“密切合作”。我們將在未來幾周內與我們的客戶合作,準備用于期貨和托管的用戶驗收測試(UAT),我們預計將在7月開始。[2019/5/14]

此外,比特幣實物交割模式也要求Bakkt必須擁有大量比特幣才能滿足客戶需求。

幣圈有機構人士早就預測,Bakkt的上線會成為傳統金融機構資金大規模流入幣市的催化劑。

風險評級機構標準共識認為,獲監管機構認可的Bakkt一經推出,將會鼓勵那些想要投資比特幣、但沒有合適投資渠道的機構參與比特幣市場,“這也是為什么我們長期看漲比特幣的原因。”<

動態 | Bakkt宣布其首個比特幣期貨合約:據Ethereumworldnews消息,華爾街公司Bakkt的團隊向加密和投資界通報了其首批實物結算的比特幣期貨合約,其推文表示,第一份合約將實物交割比特幣期貨合約與法定貨幣,包括美元、英鎊和歐元。例如,購買一個USD/ BTC期貨合約將導致每日將一個比特幣交付到客戶的賬戶中。[2018/9/26]

8月底,InsightChain(INB)發布的一個調研報告表明,在收集回來的272份有效問卷中,多數投資者將此視為利好消息。其中85.3%的人認為Bakkt比特幣實物交割合約的出現代表了機構投資者的批量入場;81.3%的人認為這將導致大量資金進入幣圈;62.9%的人認為在實物交割合約推出后,比特幣將迎來上漲。

當然客觀來看,參與合約交易并不意味著機構會集體押注比特幣,畢竟在這個期貨交易平臺上,客戶也能做空比特幣。

MultiVACCEOFrank發表了保守觀點認為,Bakkt上線的消息目前已基本被市場消化,短期不會對大盤造成太大影響。

比特幣ETF卡在“托管”環節

長期來看,傳統資本的參與對幣市來說無疑是個積極信號。

Bakkt之前,包括芝加哥商品交易所CME和芝加哥期權交易所CBOE,都已上線了合規的比特幣期貨交易業務。

Bakkt之后,下一個被多數投資者關注的監管動向則是“一路坎坷”的ETF。

比特幣ETF是一個類似于黃金ETF的基金投資產品,ETF可以讓投資者不用直接持有比特幣,只需持有ETF基金便可達到投資比特幣的目的。

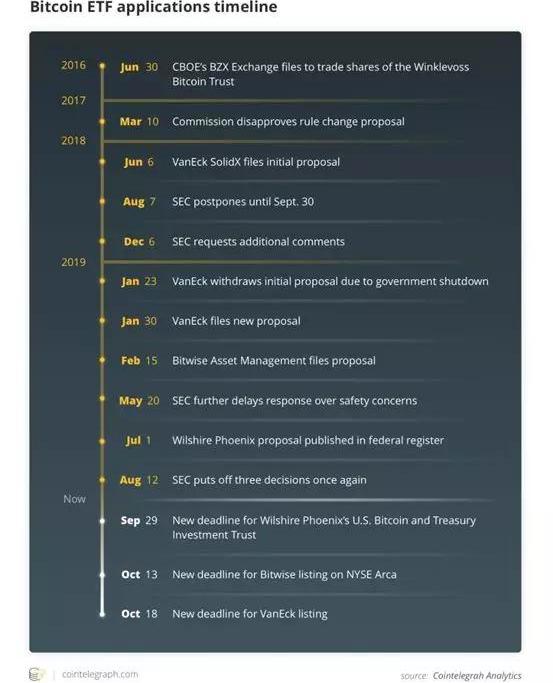

比特幣ETF的申請最早可以追溯到2014年。當時,由Gemini交易所創始人Winklevoss兄弟向美國證監會發起聯合申請,但經過3年的審查后,依舊未獲得通過。之后,很多公司、交易服務商都在前赴后繼地嘗試申請ETF的合規,結果,不是被拒絕,就是遭延期。

Cointelegraph曾制作了一張比特幣ETF4年來多次被否的時間表,這個新興的金融產品始終沒能走進監管許可的范圍。

2016至2019年,ETF被拒時間表

今年6月,SEC主席JayClayton對外重申了批準比特幣ETF的先決條件——托管方案及市場操縱對策,“托管是主要問題,SEC如何真正知道投資者擁有數字資產?它顯然不同于黃金或咖啡等有形資產。”顯然,對投資者的保護是監管機構最看重的因素。

申請比特幣ETF的交易所面臨的監管困境,幾乎是每個大型數字資產交易平臺的縮影。

在加密貨幣領域,即便是幣安這樣的頭部平臺在進軍美、日、韓這些加密貨幣大市場都會經歷種種難關。在原生的幣圈行業里,如何安全地儲存比特幣、證明存儲者有自稱的比特幣量或相應的資金量,一直處于“我說安全就安全,我說有就有”的不透明狀態,沒有公立第三方證明、沒有監管的有效介入,也一直讓行業原生的加密貨幣交易所、商業資管商處于灰色地帶,行業一“灰”,便亂象叢生,甚至形成惡性循環。

加密資產在監管“SayNo”的當前,成了無法獲得市場普及的投資標的。

Bakkt取信監管的做法帶來了一些思路:成立信托公司,與第三方金融機構合作,進行資產存儲托管、保護用戶私鑰材料,配套保險服務等。這家機構在資產保險、信托方面的努力,或許可以給申請比特幣ETF的加密貨幣機構和其他謀求合規的交易平臺提供借鑒。

互動時間

你認為Bakkt會帶來比特幣的牛市嗎?

了解更多區塊鏈優質內容,請關注公眾號:蜂巢財經News

文:嚯嚯

來源:蜂巢財經

Tags:比特幣KKTETF加密貨幣李晨比特幣5個億爆倉怎么翻身KKT幣MetFX Watch To Earn加密貨幣市場行情

打開我們日常使用的購物網站,比如某寶或京東,早教類的書的比重越來越大,這些早教類的書籍中,要么就是圖畫書,要么就是各種識字書.

1900/1/1 0:00:00引言 繼2018年的ICO、通證經濟、DAPP等熱門概念之后,2019年“Staking”這一新概念占盡了風頭,并在以以太坊為首的POS共識生態中日漸火熱.

1900/1/1 0:00:00據Coindesk9月13日報道,俄羅斯最大的銀行——俄羅斯聯邦儲蓄銀行通過使用區塊鏈從總部位于新加坡的大宗商品交易巨頭托克集團手中購買了價值約1500萬美元的應收款項.

1900/1/1 0:00:001「?深夜暴跌?」 北京時間9月25日凌晨,比特幣開始了新一輪的瀑布,在OKEx上,最低觸及7660美元,最高跌幅高達18.94%.

1900/1/1 0:00:00編者按:從比特幣的白皮書誕生開始,密碼朋克們就給我們描繪了另一種世界可能性的世界可能性場景,而WEB3更是將未來世界在系統層面上做了完整假設.

1900/1/1 0:00:00區塊鏈技術正在改變各種行業的整個數字化系統。區塊鏈產品的主要好處是對受益人和受讓人的交易透明度都有一個條款來決定。近年來,各種組織一直在為基于區塊鏈的解決方案管理數據,采用鏈上或鏈下存儲機制.

1900/1/1 0:00:00