BTC/HKD-0.06%

BTC/HKD-0.06% ETH/HKD+0.52%

ETH/HKD+0.52% LTC/HKD+0.16%

LTC/HKD+0.16% ADA/HKD+0.7%

ADA/HKD+0.7% SOL/HKD-0.28%

SOL/HKD-0.28% XRP/HKD+0.5%

XRP/HKD+0.5%在去中心化平臺和中心化平臺上貸出你的加密資產可能存在風險。讓我們嘗試通過通過與傳統金融資產進行比較,進一步評估用加密資產放貸產生的風險與回報。

風險/回報

風險/回報的定義是:一筆投資中

獲得的收益和這筆投資中

所承擔的風險之間的關系。下面幾個金融工具基本上遵循了風險/回報規律,即從低風險低回報開始,慢慢獲得更高的風險和更高的回報:

短期債務→長期債務?→?財產?→?高收益債務?→?股權

讓我們做個假設,所有與加密資產相關的投資活動都落在了上述頻譜的最右邊,其中當然也包括加密資產的借貸。投資加密資產通常會被視為高風險,但實際上,大多數投資都是在非常高的回報預期中進行的,尤其是在過去的十年時間里,其他資產類別的表現很少會優于加密貨幣市場。

單就這一點,就足夠刺激許多投資者和投機者跳入加密貨幣市場追逐百倍收益了。然而,加密市場本身與其他市場沒有什么不同,同樣遵循經濟周期,特別當市場不確定的時候,投資者會轉向選擇安全避風港也就是低風險的投資替代方案。

南非央行分析師:代幣化存款和加密資產管理條例將于2025年1月生效:3月26日消息,南非儲備銀行(SARB)高級金融科技分析師Gerhard van Deventer最近透露,管理代幣化存款和加密資產的法規預計將于2025年1月1日生效。盡管邁出這一步被視為一個重要的里程碑,但Deventer警告稱,監管機構仍然需要了解數字資產背后技術所帶來的風險。

為了實現這一目標,SARB及其合作伙伴進行了實驗,目的是了解和識別分布式賬本技術(DLT)的風險和好處,這些實驗包括Project Khokha和Project Khokha 2。

據稱,在其中一個實驗中,SARB探索了一種通用零售央行數字貨幣(CBDC)。SARB也同樣探索了批發和多種CBDC,據Deventer稱,該行目前正在推進一個內部項目,以考慮未來的方向。(Bitcoin.com)[2023/3/26 13:27:19]

在2018-2019年的熊市中,加密資產借貸平臺就曾被看作是「安全避風港」,可加密資產放貸的風險/回報是否真的值得呢?下面就讓我們來看看:

韓國稅務局將對捐贈或繼承的加密資產進行征稅:金色財經報道,韓國國家稅務局表示,從 2022 年開始,捐贈或繼承的虛擬資產將進行相應的評估和征稅。Dunamu、Bithumb Korea、Korbit 和 Coinone 是新的虛擬資產服務提供商 (VASP),其任務是為此類稅收目的評估數字資產。據悉,此類數字資產將按繼承開始日期或捐贈日期前后每個月的平均金額征稅。在解釋即將發生的變化的 KBS報告中,稅務機構還透露了負責評估正在繼承或捐贈財產的虛擬資產服務提供商 (VASP)。(news.bitcoin)[2022/1/1 8:18:37]

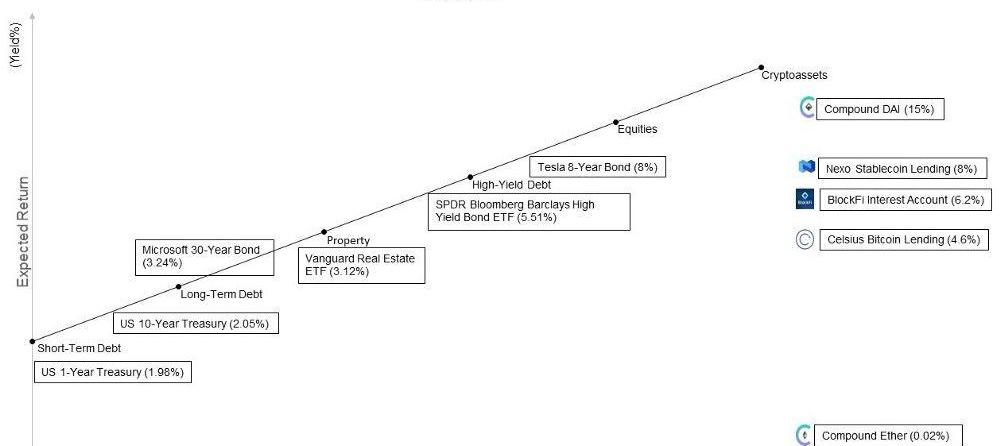

2019年7月31日的風險/回報率,由于金融市場的不確定性,這一趨勢在七月底期間發生一些重大變化

加密資產托管平臺Fireblocks完成4億美元E輪融資,紅杉資本參投:12月2日消息,The Information報道,加密資產托管平臺Fireblocks以80億美元估值完成4億美元E輪融資,紅杉資本參投。迄今總融資額達到8.89億美元。7月,Fireblocks剛以20億美元估值完成3.1億美元D輪融資。參投方包括紅杉資本、Stripes、Spark Capital、Coatue、DRW VC以及泰國匯商銀行旗下風投部門SCB 10X。Fireblocks擁有一些主流機構客戶,包括紐約梅隆銀行和加密資產管理公司Galaxy Digital。D輪融資后,美國SEC前主席Jay Clayton加入了Fireblocks顧問委員會。(Ledger Insights)[2021/12/2 12:45:38]

上圖顯示了一些最受歡迎的加密放貸市場中的各種「證券類」產品,你可能注意到了圖中右上方的就是加密資產放貸,代表了它的風險是最高的,甚至高過加密資產——之所以會這樣,可能是因為加密資產放貸中存在交易對手風險等很多附加因素。

加密資產托管公司Volantis負責人已對交易欺詐表示認罪:10月1日,加密資產托管公司Volantis Market Making負責人Jon Barry Thompson宣布認罪,承認主導了價值超過325萬美元的大宗商品詐騙案。據悉,2018年6月至7月期間,Jon Barry Thompson向一家公司虛假陳述并索要了325萬美元,以通過第三家公司進行據稱“無風險”的比特幣交易。(Cointelegraph)[2020/10/2]

從本質上來說,利率是由供需關系決定的,但就目前而言,不可否認加密資產借貸市場存在一定程度的投機性質,所以我們會看到一些加密資產放貸具有令人瞠目的年回報率。穩定幣和比特幣基本上有高利率,但特殊情況除外,比如DAI出現過大約12%的年利率,而Compound平臺中甚至一度達到15%。其他加密資產放貸的年利率更低一些,通常在0.1%-2%,包括ETH、BAT、REP等。需要特別說明的是,任何超過此范圍的、更高的利率都是相當可疑的,也需要你特別謹慎地對待。

聲音 | 日本央行行長:加密資產主要被用于投機,央行將繼續監視其動向:據jp.cointelegraph消息,日本參議員藤卷健史今日向日本央行行長黑田東彥提問,黑田東彥表示:加密資產不是法定貨幣,而且價格變動很大;基本不會用于支付和結算,而是用于投機。考慮到加密資產可能會損害人們對支付結算的信任,央行將繼續監視其動向。[2019/5/9]

編者注:

目前不確定加密資產是否屬于證券類產品,但為了便于分析暫將其統一納入相關金融產品類別中。

另外,如果你想要了解更多關于如何確定加密借貸平臺費率的知識,強烈建議閱讀一下RoyLearner的文章:

https://medium.com/wave-financial/crypto-lending-too-good-to-be-true-fc010e7fc86c

基于上述數據,我們將其與傳統的固定收益證券進行比較,這樣就能更好地評估風險/回報。

舉個例子,我們以美國國債

作為比較標的,這些債券通常被認為是無風險的,因為它們都是由美國政府支持的債務背書,所以違約的可能性非常低,你甚至可以直接將美元存入基于當前匯率支付利息的貨幣市場賬戶來獲得大致相同的收益。如果對標美國國債的話,是否2%甚至更低一點的年利率能夠確保加密資產放貸不會受到交易對手風險的影響?顯然不是,因為人們總是期望獲得更高的回報。

當然,美國也有一些高收益債券

,其收益率可以達到6%——雖然此類債券也有較大違約可能性,但它們同樣也獲得了一些可靠的公司支持,因此與風險更高、且未定義的加密借貸平臺相比,即便是都有6%的投資回報率,傳統債券的風險性仍然較低。而且從這個角度來看,對于6%

年平均回報率的投資產品來說,風險/回報這套評估方式似乎并不太適合。

如果你拜讀過AriPaul的分析文章,會發現加密資產的放貸收益率其實應該與創業貸款差不多、甚至更高

,也許年收益率到這個級別時,才能證明風險/回報的合理性。到目前為止,只有Compound平臺中的DAI接近這個數字,其年收益率峰值達到過18%左右。

然而由于Compound中的DAI是一個穩定幣,因此限制了投資者參與行情漲跌的機會,而實際上是可以創造機會成本的。

由于借款人不希望接觸太多不穩定的加密資產,因此在一些加密資產借貸平臺上,我們看到貸款來源最多的就是穩定幣——更高的需求=更高的收益

。即便如此,穩定幣借貸的收益率依然比現在大多數銀行提供的利率要高得多,這也是為什么有那么多供應方

涌入到加密借貸平臺的原因之一。

但是,確保每年可以賺取8%左右收益率的大多數穩定幣組合的機會成本是多少呢?

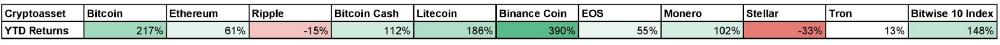

截至2019年7月31日年回報率排名前十的加密資產

正如我們在上表中所看到的,加密貨幣市場價格自今年年初以來出現了明顯的轉變,單看比特幣,你會發現今年迄今為止其回報率已經達到驚人的220%。對于任何一個想要在自己投資組合中分配加密資產的投資者來說,這絕對是他們所期望的投資回報類型。

不過,由于在加密資產領域進行投資會帶來很大的風險,加上額外交易對手風險和機會成本,每年只賺取8%的回報率似乎并不合理

,要知道在傳統金融市場里也有一些具有相似回報率的替代品,而且風險還更低。對于那些「HODLer」來說,這種「長期持有」的投資策略有弊也有利,至少可以讓投資者保持耐心,保管好自己持有的加密資產并等待它創造最大的回報。事實上,每個人都有自己的投資策略和風險偏好,但投資者應該對加密資產放貸中「無風險」收入的概念更加謹慎。

謹慎的投資態度同樣適用于易變的加密資產放貸市場。舉個例子,如果你把比特幣借給某個不知名的交易對手,對方承諾給你提供6%的年收益率,假如對方是

一個黑客或者是一個經常違約的人,那么這筆投資可能就會竹籃子打水一場空,變成100%的損失。當然,如果區塊鏈和相關技術真的能在很多行業里深根發芽、并實現顛覆創新,那么此時帶來的投資回報應該可以滿足投資者的期望了。不過,如果你選擇的是

每年額外增加幾個百分點的投資策略,那么就有可能錯過高回報的機會,而這,也是你會失去的最大機會成本。

最后的想法

現在有人可能會說,加密信貸和借貸平臺比傳統金融有更多優勢。對于那些渴望獲得更多利息收入的人來說,加密資產提供了一個不錯的投資選擇,而且沒有很多約束、流動性、透明度和簡單性。?筆者完全同意這一觀點,這些平臺的優勢是不可否認的,未來這一領域里肯定會與更多創新項目,想到這兒就會令人感到無比興奮。

撰文:HassenNaas,NaasCapital創始人

來源:鏈聞

最近,“日本版微信”Line終于宣布,將在日本推出加密貨幣交易所BITMAX,這個擁有2億用戶的社交軟件,歷經兩年總算拿到日本交易所許可證.

1900/1/1 0:00:00摘要:昨日消息,Tether公司已上線錨定離岸人民幣的加密資產CNHT,未來將為市場增加流動性,但也可能帶來其他風險。昨日,比特幣略有回落,山寨幣表現依然強勢,近期市場趨于企穩的可能性不減.

1900/1/1 0:00:00諾埃爾?艾奇遜(NoelleAcheson)是企業分析領域的資深人士,也是CoinDesk的研究主管。本文所表達的觀點均為作者個人觀點.

1900/1/1 0:00:00MakerDAO的未來將是密碼金融與傳統去信任化資產的結合。而從Reddit最近的一次討論可以看出,MakerDAO支持者并不認同這條發展道路.

1900/1/1 0:00:002019年以來,在類游戲之后,更具金融屬性的DeFi成為DApp生態的下一個風口。穩定幣、借貸、去中心化交易所作為驅動DeFi行業發展的“三駕馬車”,把DeFi從小眾市場帶入主流大眾視野,其.

1900/1/1 0:00:00新浪科技訊?北京時間9月10日早間消息,Facebook向美國國會參議員提供了一份清單,表示最初為其加密貨幣Libra提供支持的一籃子貨幣很可能將包括美元、歐元、日元、英鎊和新加坡元等.

1900/1/1 0:00:00