BTC/HKD+0.15%

BTC/HKD+0.15% ETH/HKD+0.78%

ETH/HKD+0.78% LTC/HKD+0.94%

LTC/HKD+0.94% ADA/HKD+1.32%

ADA/HKD+1.32% SOL/HKD+0.1%

SOL/HKD+0.1% XRP/HKD+0.63%

XRP/HKD+0.63%2019年以來,在類游戲之后,更具金融屬性的DeFi成為DApp生態的下一個風口。穩定幣、借貸、去中心化交易所作為驅動DeFi行業發展的“三駕馬車”,把DeFi從小眾市場帶入主流大眾視野,其中借貸市場憑借更豐富的金融玩法和發展速度尤為引人矚目。

DAppTotal針對5個主流的借貸產品,包括Maker、Compound_V1、Compound_V2、dYdX、Nuo的鏈上數據進行深度分析發現:

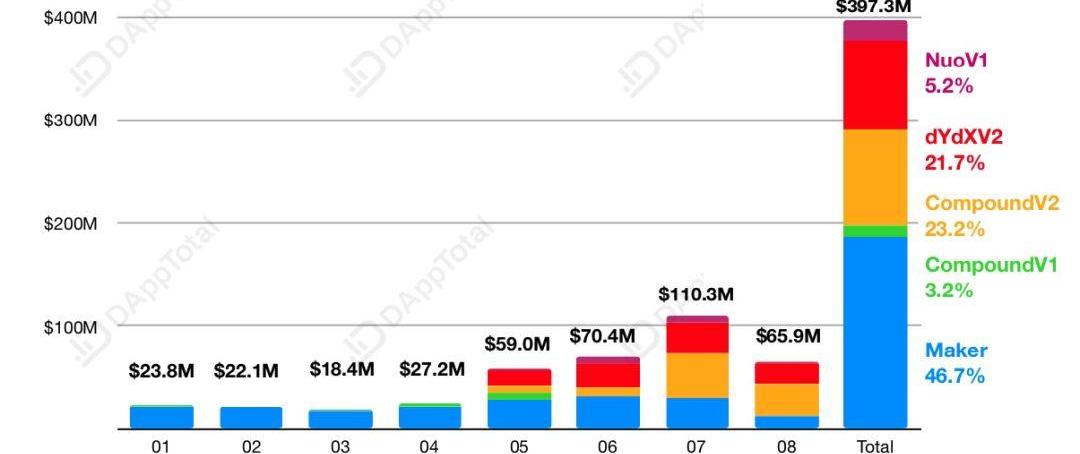

1)過去一個月,借出資產總計為6,590萬美元,環比7月份縮減了40.25%,較1月份增長了176.89%,今年以來累計借出總量為3.97億美元;

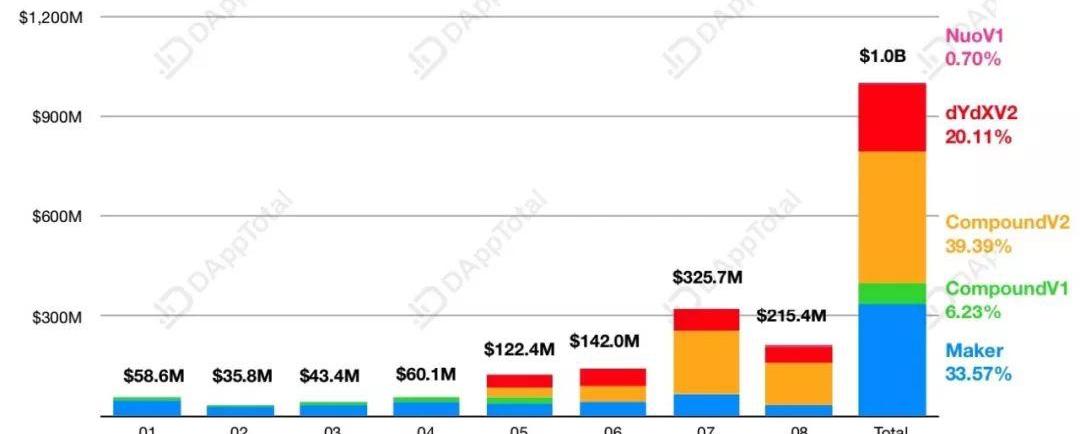

2)過去一個月,借入資產總計為2.15億美元,環比7月份縮減了33.86%,較1月份增長了267.57%,今年以來累計借入總量為10億美元;

全球資管巨頭貝萊德為Maker提供美國國債和公司債券投資服務:10月24日消息,據外媒報道,全球資管巨頭貝萊德正在為Maker提供美國國債和公司債券投資服務,此外 Maker也在與 Coinbase、Gemini和Coinshares 等公司合作進行相關購買交易。

本月初,MakerDAO宣布撥款5億DAI用于投資美國短期國債與公司債券,其中80%用于美國短期國債,其余20%用于投資級公司債券。(decrypt)[2022/10/24 16:36:34]

3)截至08月31日,今年以來未償還貸款資產中Top3分別為:第一名,DAI1.12億美元,占比84.5%;第二名,USDC1,900萬美元,占比14.2%;第三名,ETH170萬美元,占比1.3%。

整體而言,過去一個月,受行情波動的影響,DeFi市場的借入和借出資產總額相對有所回落,不過,較之年初均有數倍的增長,整體處于一個快速向上增長的通道中。

MakerDAO新提案提出增加DPI作為抵押物:11月10日,INDEXcoop社區成員在MakerDAO治理論壇提出新提案,增加DPI作為MakerDAO抵押物。DPI是一種ERC20指數基金。 它代表基礎代幣的100%資產所有權。 該基金的目的是允許在DeFi Space中擁有關鍵治理協議的所有權。 可以將其視為封裝DeFi(wDeFi)。 這種結構的好處是可以提供資產敞口,同時最大程度地減少由于單個項目失敗而造成的下行風險。[2020/11/10 12:09:35]

動態 | MakerDAO前技術合作伙伴向卡內基梅隆大學捐贈3200個MKR:MakerDAO前技術合作伙伴Nikolai Mushegian向其母校卡內基梅隆大學捐贈3200個MKR(價值約138萬美元)。Mushegian表示,捐贈的目的是為DeFi協議和DApps建立研究計劃。這些資金將用于贊助碩士和博士學位的學生們。(The Block Cypto)[2020/1/2]

???????

?????

一、借貸市場累計用戶持續增長

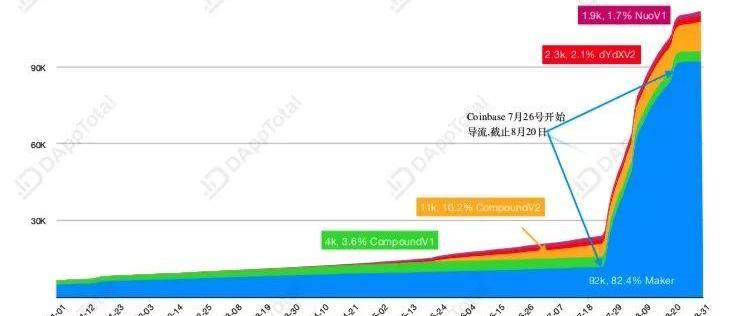

一直以來,DeFi市場與日俱增的鎖倉價值和相對冷清的活躍用戶量形成非常鮮明的對比,被視為“冰火兩重天”。不過,據DAppTotal數據顯示,截至08月31日,DeFi借貸市場用戶總計111,633個,較今年年初增長了超15倍,其中占據借貸市場龍頭地位的Maker累計用戶92,063個,占比82.4%,CompoundV1+V2?累計用戶15,434個,排名緊隨其后的有dYdX、Nuo。

動態 | MakerDAO提出新安全提議以防黑客竊取抵押品:金色財經報道,Maker Foundation提出了一項新的安全提議,以引入治理安全模塊(GSM)。如果提案獲得通過,則GSM延遲將從0小時增加到24小時。此前,自由開發人員Micah Zoltu發布博客文章警告稱,一個漏洞可能會使該系統損失價值3.4億美元的ETH抵押品。該漏洞允許任何持有約52000 MKR的攻擊者將MakerDAO系統中的所有抵押品毫無阻力地轉移給自己。[2019/12/10]

不難看出,DeFi借貸市場的整體用戶規模仍在持續穩步增長中。尤其是今年7月底以來Maker和Coinbase交易所進行了運營合作,帶動了Maker用戶規模的直線爬升。

值得說明的是,不同于游戲類DApp的用戶活躍度維度,DeFi借貸產品的活躍用戶指標得用偏金融的視角來評估。用戶的持幣量,借入借出額度、頻次等較高的高凈值人群才是決定DeFi類借貸產品用戶價值的關鍵。以合約交互次判定的廣義用戶量維度僅僅只是判斷?DeFi?借貸產品是不是從小眾產品開始向主流大眾延伸的信號,并不能反映市場真實的活躍情況。

二、借貸市場利率調控的“無形之手”

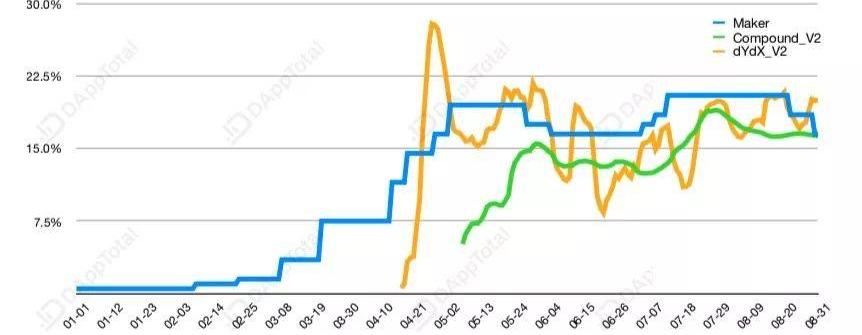

貸款利率的波動某種程度上能反映出市場資金的流通效率和使用情況,而每一次利率的調整則是為了穩定市場。今年以來,Maker的借出利率經歷了多次調整,最高調整至20.5%,之后又分三次下調至14.5%。對Maker而言,調整利率可以穩定DAI的價格,使1DAI=1美元,同時也可以鼓勵更多的用戶抵押資產,產出更多的DAI以滿足DAI供不應求的市場現狀。

事實上,Maker利率的每一次調整對其他DeFi借貸類產品都有直接或間接的影響。我們發現?Maker在DeFi借貸產品中扮演一個“央行”的角色,而Compound、dYdX等借貸產品更像是“商業銀行”,央行利率的波動會間接帶動商業銀行利率的調整和資金流動。如圖5,我們對比Maker和Compound二者的利率曲線圖發現,Maker利率的波動會帶動Compound利率也隨之波動,而期間存在的滯后時間,則會刺激數字資產在兩個平臺之間產生流通。

對一個借貸平臺而言,資金流通性之外資金使用率也至關重要,使用率越高代表項目方潛在收益越大,項目運轉情況也越好。

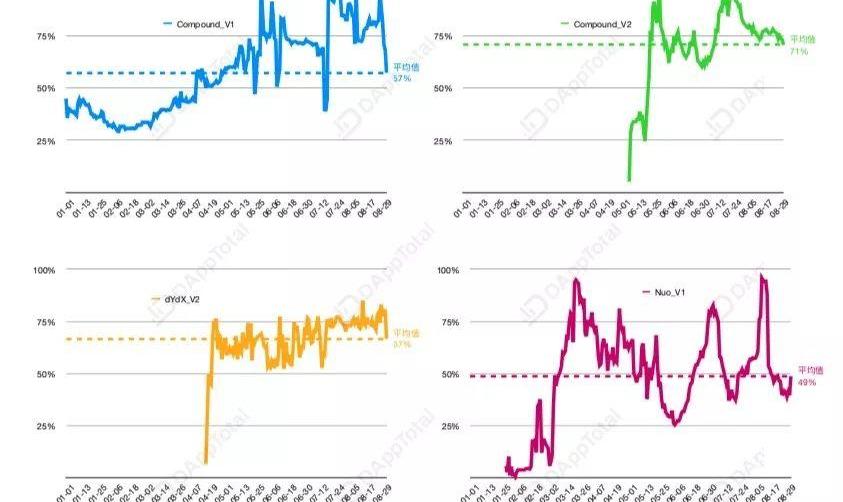

以DAI在各大平臺上的資金使用率情況為例,在CompoundV1和CompoundV2中,DAI的資金使用率從57%提升至71%,說明隨著Compound平臺協議的升級,Compound平臺受歡迎程度有所提升,用戶更喜歡在Compound上借出DAI,代表項目的運轉也越好。相比之下,較小眾平臺Nuo的資金使用率相比就低了一些,僅有47%左右。

綜上所述,過去一個月對DeFi借貸市場而言,最大的收獲在于用戶規模的崛起,這給未來DeFi市場的發展留足了想象空間。此外我們能發現利率已經成為“無形的手”控制著整個市場的資金流通和使用效率,這從側面也說明DeFi借貸市場正逐漸趨于成熟和穩定。不過,由于數字資產的價格波動性較大,使得整體鎖倉和借入借出資產價值有較大起伏,這讓一些借DeFi借貸杠桿需求的用戶會面臨極大的風險和壓力。

Tags:MAKEMakerDEFDEFIWhale Maker Fundmakerdao下載DEFLCT價格Axis DeFi

諾埃爾?艾奇遜(NoelleAcheson)是企業分析領域的資深人士,也是CoinDesk的研究主管。本文所表達的觀點均為作者個人觀點.

1900/1/1 0:00:00在去中心化平臺和中心化平臺上貸出你的加密資產可能存在風險。讓我們嘗試通過通過與傳統金融資產進行比較,進一步評估用加密資產放貸產生的風險與回報.

1900/1/1 0:00:00MakerDAO的未來將是密碼金融與傳統去信任化資產的結合。而從Reddit最近的一次討論可以看出,MakerDAO支持者并不認同這條發展道路.

1900/1/1 0:00:00新浪科技訊?北京時間9月10日早間消息,Facebook向美國國會參議員提供了一份清單,表示最初為其加密貨幣Libra提供支持的一籃子貨幣很可能將包括美元、歐元、日元、英鎊和新加坡元等.

1900/1/1 0:00:00據Coindesk9月15日報道,芝加哥商品交易所希望讓比特幣期貨交易員們持有更多的未平倉頭寸.

1900/1/1 0:00:00MaxBoonen是加密貿易公司B2C2的創始人兼首席執行官。這篇文章是在加密貨幣市場發展的背景下研究高頻交易的三篇文章中的第一篇.

1900/1/1 0:00:00