BTC/HKD+1.63%

BTC/HKD+1.63% ETH/HKD+1.38%

ETH/HKD+1.38% LTC/HKD+3.54%

LTC/HKD+3.54% ADA/HKD-0.41%

ADA/HKD-0.41% SOL/HKD+3.31%

SOL/HKD+3.31% XRP/HKD-0.38%

XRP/HKD-0.38%作為加密生態的重要組成部分,目前Tether公司發行的穩定幣USDT市值位列第四,并在穩定幣市場中占有超過80%的份額。

然而,該公司一直以來爭議不斷:虛增穩定幣,沒有資產支撐;操縱市場,影響加密貨幣價格走勢;洗錢等等。

尤其是今年5月,Tether被曝挪用用戶資金,填補加密交易所Bitfinex的8.5億美元損失,隨后被紐約州總檢察長辦公室提起訴訟。

日前,紐約法官拒絕了NYAG的請求,NYAG要求Bitfinex和Tether收集掩蓋8.5億美元損失資金以及9億美元信貸額度有關的所有文件。但是,NYAG關于禁止Tether繼續向Bitfinex提供任何資金的禁令獲得批準。

一波未平,一波又起。還沒有擺平NYAG的Tether公司,又深陷另一場集體訴訟。

比特幣下跌是USDT的鍋?

據?Coindesk?消息,近期,五位投資人向美國紐約南區地方法院提起集體訴訟,被告包括Bitfinex、Tether及其關聯業務在內多家公司、高管。

值得一提的是,原告代理律師是VelFreedman和KyleRoche,在集體訴訟案中有著相當豐厚的實戰經驗,此前曾成功起訴了澳本聰。

這次,原告方給出的起訴理由包括:操縱市場、銀行欺詐、洗錢活動等。原告認為被告的違法行為給自己造成了大量的經濟損失,并索賠可能超過1.4萬億美元。這也是迄今美國民事起訴中最大的索賠金額。

1.4萬億美元,這是個什么概念呢?根據美國商務部數據,2018年美國GDP總額才只有20.5萬億美元,蘋果公司市值也只有1.07萬億美元。

研究員:stETH年度質押收益率的7天平均值攀升至5.5%:金色財經報道,DeFi研究員Mika Honkasalo稱,stETH(由以太坊支持的流動性質押代幣)年度質押收益率(APR)的7天移動平均值已攀升至5.5%,與9月份的3.5%大幅上升。而對于那些通過icETH或ETHMAXI等產品利用質押獎勵的用戶來說,APR已經飆升至11%。

Honkasalo表示,收益率上升的主要原因是網絡活動的增加,以及最大可提取價值 (MEV) 的回升。(The Block)[2022/10/21 16:33:27]

那么,1.4萬億美元這個數字又是怎么算出來的呢?

原告在起訴書中稱,被告方的多項違法行為,違反《商品交易法》和《聯邦RICO法令》等多項法令。

起訴書提到:2017年至2018年間,Tether增發了28億美元的USDT,這些USDT涌入了Bitfinex交易所,并用于購買其他加密貨幣,這人為地夸大了對加密貨幣的需求,導致價格飆升。當加密貨幣市場達到狂熱時,Tether大規模發行USDT創造了人類歷史上最大的泡沫;當泡沫破裂時,超過4500億美元的價值在不到一個月的時間里消失了。這個事件也繼續影響著加密貨幣市場,導致價格低于了無人為操縱的水平。

也就是說,原告認為被告行為導致整個加密市場損失4500億美元。

Odaily星球日報查詢相關文獻后發現,如果市場主體真的違反了《商品交易法》,CFTC等監管機構,可以采用行政處罰的手段,強制違法主體繳納罰金或歸還違法所得,罰金不得超過以下兩者中的較大者:14萬美金;(2)該責任人每項幌騙交易獲利的三倍金額。

本次要求索賠的1.4萬億美元,大約是4500多億美元的三倍,這也是巨額索賠的由來。

Tether向以太坊網絡增發1.2億枚USDT:金色財經報道,Whale Alert數據顯示,北京時間04月28日02:21,Tether向以太坊網絡增發1.2億枚USDT,交易哈希為0x54039dd4c8cc746566bc9eb0fada3b7d5e6d68a27cc9a1e7c588a36f62915882。[2020/4/28]

iFenx利潤4億美元,要賠1.4萬億?

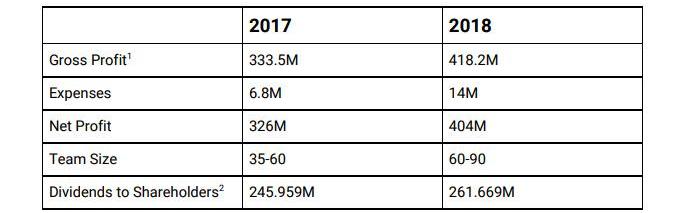

根據Bitfinex&Tether母公司iFinex公布的報告,2018年母公司的全年凈利潤也才4.182億美元。可是指控卻索賠1.4萬億,看來Tether也賠不起,同時他們也表示“有點冤”。

一方面,假設市場真的損失4500億美元,但這些損失是不是都進了Tether公司口袋?

另一方面,目前原告方提供的證據,都是一些學者或者機構的研究報告,并且這些學者也曾做過聲明,自己的報告并不能完全說明市場情況,可能存在誤差。也就是說,報告的權威性并不高,難以作為強有力的證據。

Bitfinex&Tether方面回應稱,這些文章的論據和結論都是基于錯誤的假設、不完整和精心挑選的數據以及錯誤的論證方法。

并且,Bitfinex&Tether也將進行反擊,其發言人JoeMorgan表示,兩家公司預計將對“一份未發表的、未經同行審查的論文,錯誤地假定Tether的發行要為操縱加密貨幣市場負責”而提起訴訟。

1150萬枚USDT從Tether Treasury錢包轉出:WhaleAlert數據顯示,北京時間03月20日22:05, 1150萬枚USDT從Tether Treasury錢包轉入0x8bb0開頭地址,按當前價格計算,價值約1160.1萬美元。[2020/3/20]

最后,通過翻閱同類案件,我們發現訴訟的發起主體基本上是監管機構或者司法機關,公民單獨作為民事訴訟主體發起的此類案件并沒有。

“相對于監管機構的起訴案件,個人并不占優勢。監管機構和DA的調查能力、起訴資源都遠優于律師。”律師蔣慧杰告訴Odaily星球日報。

不過,值得注意的是,美國司法部已經介入Tether的調查。根據彭博社消息,去年美國司法部就開始將精力投入Tether操縱市場的調查中,前前后后花費了一個月。

然而,時間已經過去一年了,DOJ還是沒有什么新的的動作,也沒有提起訴訟。

回到案件本身,美國監管和政府調查律師BradenPerry近期就指出,由于缺乏司法部、CFTC的公開調查結果,案件到現在只是原告集體訴訟的純粹指控,提起該訴訟不會對Bitfinex和Tether造成真正的損害。

蔣慧杰表示,大部分集體訴訟的案件,如果被告確實意識到要輸,多數情況下會進行和解。

“金額我覺得是不可能到這個數字的,有點離譜了。”

聲音 | Tether:誰擔任Tether集體訴訟律師無關緊要 其指控沒有根據:根據Tether網站公告,美國紐約南區地區法院法官Katherine Failla為原告任命針對Tether合并集體訴訟的首席臨時律師。Tether稱,起訴書中的指控沒有根據,也沒有法律依據,顯示出對加密貨幣市場結構的根本缺乏了解。事實上,聲稱發行USDT代幣是為了操縱市場,這是魯莽和錯誤的。Tether總法律顧問Stuart Hoegner稱,“這些現在合并在一起的模仿訴訟毫無根據,依賴于John M. Griffin和Amin Shams的一篇有根本性缺陷的論文,該論文缺乏數據和證據來支持其煽動性指控,我們將在向法院提交事實時證實這一點。在周一法庭口頭辯論中,我們看到三個法律團隊在彼此的法律理論和證據基礎上相互戳出巨大的漏洞。誰擔任首席臨時法律顧問是無關緊要的,因為其說法依賴于一篇論文的研究和方法缺陷,這篇論文的作者公開承認,他們沒有關于實際交易時間、交易所之間資本流動的關鍵數據,也沒有任何數據證明用Tether購買比特幣的實際行為。這種學術上的草率和證據的缺乏意味著原告律師不能建立有效的事件序列以證明可以發生他們指控的操縱。可悲的是,這些索賠無非是無恥的金錢掠奪。”[2020/2/28]

「Tether操縱市場」成為一種正確?

不知從什么時候開始,加密貨幣領域開始流傳一種論調:Tether操縱市場。

并且,這些論調逐漸發展成為一種正確,一些新興的受監管的穩定幣在剛誕生時,也會私下宣傳:Tether操縱市場,但我們是合規的,不會操縱市場。

Tether究竟是如何操縱市場的呢?普遍的觀點認為,Tether通過增發穩定幣USDT,在比特幣大跌時抄底購買;通過拉盤,營造市場熱度,忽悠人們購買,并在比特幣價格上漲時賣掉,換回更多的USDT;最后銷毀增發的USDT,以實現獲利。

動態 | Tether Treasury成為最大的USDT持有者:據Cryptovest消息,Tether Treasury錢包地址成為目前USDT持有量最大的地址。在最近一筆數額為5000萬枚的轉入交易后,庫存錢包現在持有7億8千余枚USDT。據了解,此前持有USDT數額最大的為幣安的錢包地址,持有8.08億個USTD。[2018/10/18]

然而,這種「操縱論」難以被驗證。

首先,雖然USDT從今年4月的20億枚增發至40億枚,期間幣價也一度從4000美元暴漲至1.4萬美元。可是并不是每次增發后,比特幣都能上漲。Odaily星球日報統計了過去一個月USDT增發情況,并將其與比特幣價格進行比較。

通過上圖我們可以發現,在9月6日、7日、14日、25日等多個時間段,盡管Tether增發了,但依然沒有阻止BTC價格下跌。

其次,理論上Tether也可以利用合約獲利,不一定要只玩現貨:幣價拉升時在期貨市場同步開多,則可以輕松獲利;下跌時順勢開空,亦可獲利。「操縱論」的說法似乎也有些局限。

總而言之,目前沒有任何直接的證據證明標明,2017年增發的USDT是虛增的,而非真實的用戶行為。

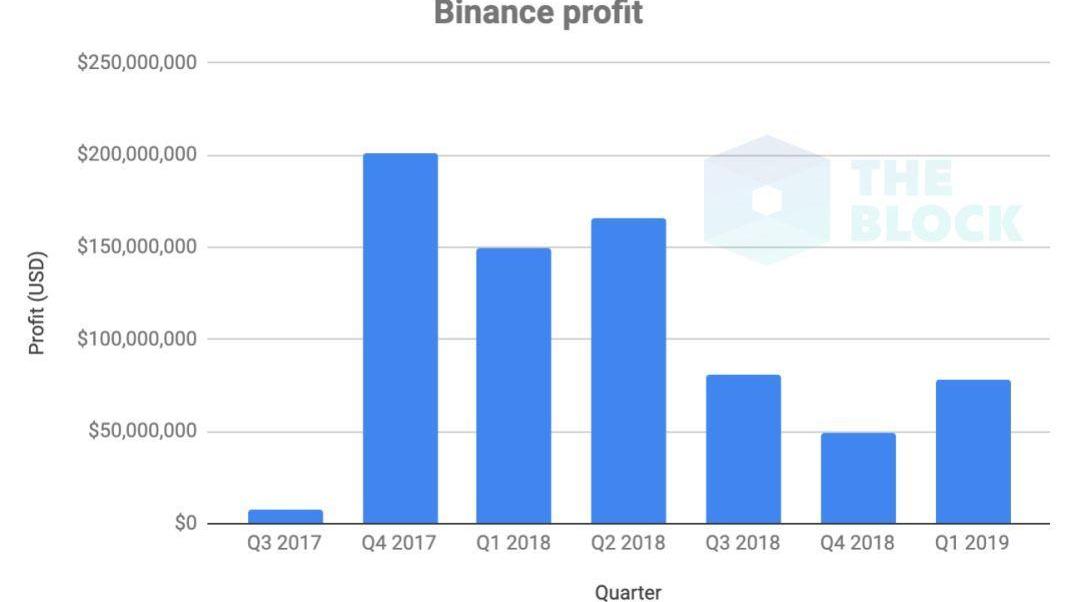

高盛集團旗下的Circle也曾發布一份報告,報告指出2018年的ICO融資額高達126億美元,同比增長96%;2018年全球投資區塊鏈企業的金額比2017年同比增加366%,并購活動比上一年多出209%。此外,幣安2017年Q4利潤高達2億美元,2018年利潤4億。這些似乎表示,Tether公司增發USDT時,市場活躍度本來不低。

針對Tether操縱市場被起訴事件,TheBlock研究主管LarryCermak也發推表示:

“作為之前對Tether的運作方式感到不滿的人之一,我讀了它之后,發現這個新的集體訴訟非常無力。它使用了很多過時的或錯誤的信息,并且很多聲明缺乏支撐。”

VanEck數字資產戰略總監也為Bitfinex和Tether打抱不平:

“我厭倦了那些愚蠢的學者、炒作的媒體和無知的律師去敗壞Tether和Bitfinex建立的辛勤工作和結構創新。他們為許多加密貨幣公司提供了其他公司未能提供的服務。請停止迫害,保護創新!”

RenrenBit創始人趙東告訴Odaily星球日報:

“為何Tether不敢用超發的USDT去買BTC拉盤??如果他們去買BTC拉盤,就會導致USDT負溢價,用戶就會擠兌,進一步造成USDT崩盤。大部分時間,USDT一直處于正溢價,負溢價的時間很少的。所以那些整天造謠Tether超發USDT的人,大部分是真的不懂交易,還有少部分則是別有用心。”

Tether操控市場的報告從哪兒來?

目前,市場上關于UDST操縱市場的結論,其實主要來源于幾篇研究報告。

首先是2018年1月一份匿名的報告,名為《量化Tether的影響》。該報告認為:

價格數據表明,Tether可能不是獨立于比特幣價格而產生的,而是在比特幣下跌時產生的;

研究期間,在91個不同的Tether賬戶向Bitfinex錢包轉賬后兩小時內,BTC價格上漲發生的概率有48.8%;

這也否認了「Tether對比特幣價格影響不大」的說法。

不過,作者最后也表示:

“當然,還有大量的專有數據沒有包含在此分析和報告中,也無法獲得。本文所提供的統計數據并不能證明存在不法行為,而只是使人認為所觀察到的行為似乎有問題,應進一步加以審查。Tether有可能完全按照聲明進行操作,但是我們要求他們進行審計,并共享關于其業務操作的其他有意義和合理的信息。”

也就是說,作者也只是認為Tether對比特幣價格會產生影響,至于這些Tether究竟是用戶真實的購買需求,還是虛增的,都是未知的,沒有直接的證據指出Tether操縱市場。

然而,這份報告卻被外界解讀為證明了「比特幣上漲是由Tether操縱」的有力證據。

另外一份報告來自JohnGriffin教授,他是華爾街上有名的欺詐行為鑒定專家。

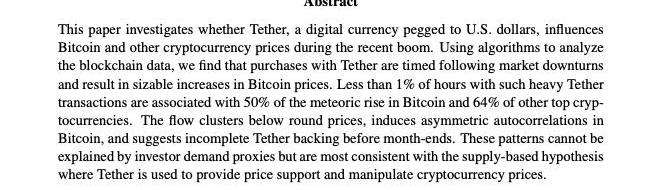

2018年6月,JohnGriffin發布了一篇論文,名為《比特幣真的不受Tether約束嗎?》。該論文涵蓋2017年3月到2018年3月一年期的交易行為,作者列舉了期間的87個交易樣本。最終得出結論:

在使用算法來分析區塊鏈數據后我們發現,使用Tether的購買行為往往發生在市場低迷之后,并隨之導致比特幣價格大幅上漲。在如此密集的交易中,Tether在只有不到1%的時間內就影響了比特幣50%和其他主流加密貨幣64%的暴漲。這些現象無法用投資者需求代理來解釋,但與基于供應的假設最為一致,即Tether被用來提供價格支持并操縱加密貨幣價格。

相比于之前的匿名報告,JohnGriffin教授更為直接:Tether公司操縱市場。

不過,上面兩份報告也遭受質疑,澳大利亞昆士蘭大學商學院講師王春偉博士駁斥了「操縱論」的說法。他在其論文《Tether對比特幣的影響》中寫到:

“我們的研究結果表明,Tether增發可能會在比特幣下跌后進行,隨后BTC/USDT交易量會增加……然而,Tether對比特幣收益的影響在統計學上并不顯著,因此Tether不能成為影響比特幣價格的有效工具。”

王博士也補充說,

“增發一次大概是1億到2.5億美元,比特幣的日交易量約為50億至100億美元,高峰期大約是200億美元,所以Tether的影響很小。聲稱是Tether支撐了比特幣的說法絕對是不正確的。”

后記

關于Tether操縱市場的結論,目前尚未有權威機構證實。不過,誠如那份匿名報告所言,外界的種種質疑與不信任,更多是來自Tether本身的不透明。

其中,資產的不透明是最為關鍵的一個要素,畢竟Tether聲稱100%資產儲備,但今年Tether和Bitfinex的總法律顧問StuartHoegner爆料稱僅74%的USDT由現金及等價物支撐。

對于未來的Tether來說,也許擁抱監管,真正踐行區塊鏈公開透明、去中心化的精神,才是最終出路。?

文|秦曉峰

出品?|?Odaily星球日報

未經授權嚴禁轉載,違規轉載法律必究。

Tags:ETHTHETETHERMETH幣EthereumVaultBBYWHTETGRMNusepeerethereum

為加密數字資產市場提供金融解決方案的HASHCIB?曾發布TelegramOpenNetwork的詳細報告,時過境遷,HASHCIB博客前不久增加了不少對TON現狀的深入洞察.

1900/1/1 0:00:00門羅不得不面對ASIC礦機“入侵”其網絡的問題。經過了幾次分叉,門羅的挖礦算法CryptoNight進行了調整,禁用了ASIC功能.

1900/1/1 0:00:00文|互鏈脈搏·梁山花榮 趙長鵬與何一沒有料到,幣安重返中國之路并沒有想象中那么簡單。10月9日下午,幣安宣布將在中國推出其P2P交易服務,幣安CEO趙長鵬隨后在Twitter上確認,將添加微信和.

1900/1/1 0:00:00作者:高承實?許自花?劉夢冉加密資產交易所同傳統交易所一樣,都是發展到一定時段的產物。隨著區塊鏈技術的出現和發展,比特幣、以太坊等基于密碼學和現代網絡技術的加密資產大量涌現以及投資者對加密貨幣交.

1900/1/1 0:00:00據CoinDesk10月6日報道,專注于Algorand區塊鏈的投資公司AlgoCapital在其首席技術官的手機被黑后,已損失價值數百萬美元的USDT和Algo代幣.

1900/1/1 0:00:00美東時間9月30日,美國證券交易委員會公布了一份文件,該文件顯示SEC已經與區塊鏈技術公司Block.one達成了和解.

1900/1/1 0:00:00