BTC/HKD-0.62%

BTC/HKD-0.62% ETH/HKD-1.42%

ETH/HKD-1.42% LTC/HKD-1.79%

LTC/HKD-1.79% ADA/HKD-2.24%

ADA/HKD-2.24% SOL/HKD-2.17%

SOL/HKD-2.17% XRP/HKD-2.08%

XRP/HKD-2.08%

治理型代幣(盡管我更喜歡權益代幣這個術語)通常授予持有人部分項目費用和治理中的一些投票權。

以sushiswap交易所的原生代幣SUSHI為例。當在Sushibar合約中質押時,質押者可以獲得所有交易量0.05%的費用。他們還會獲得代表Sushiswap鏈下治理系統投票權的“Sushipowah”。

像SUSHI這樣的代幣是過去幾年里爭論最激烈的話題之一,大多數加密貨幣愛好者和研究人員分成了兩大陣營。第一陣營將代幣視為一種需要最小化的負債,經常伴隨著“為什么項目XYZ需要一個代幣?” 我曾經堅定地屬于第一陣營,但現在我發現自己越來越傾向于第二陣營,這個陣營認為代幣既是一種必需品,也是一種重要的激勵機制。

讓我闡述一下我是如何改變看法的。

我先從分析第一陣營的論點開始。這可以歸結為三個主要論點:

治理本身就是一種攻擊載體,因為它允許不良行為者更改協議規則,在最壞的情況下可以竊取用戶存款。這從一開始就違背了使用智能合約的整個目的。

我們在加密貨幣領域的目標是用公開和公平的協議取代尋租公司和機構。從用戶那里尋租是一種倒退,違背了這一核心價值。

Linea在其公測忠誠度計劃Linea Voyage中推出打擊機器人和女巫的活動:6月13日消息,ConsenSys的Layer2解決方案Linea宣布推出一項打擊機器人的活動I'ma First Class Linea Citizen,該活動將與Gitcoin Passport、Galxe和Guild合作,在其公共測試網忠誠度計劃Linea Voyage中為用戶提供人工驗證憑證積分,旨在篩選出機器人和女巫。活動持續至Linea Voyage結束,用戶可以選擇自己喜歡的憑證來證明自己是真實用戶。[2023/6/13 21:32:54]

由于協議是開源的,任何人都可以分叉,均衡租金總是為零。我們遲早會趨向這種均衡,到時候治理型代幣的價值也會同樣跌至零。所以今天出售它們的人肯定是騙子。

有一點要說清楚,我認為第一個論點是非常合理的。加密貨幣網絡和應用程序的很大一部分價值來自于它們難以更改。這讓用戶相信應用程序會按它所說的那樣做,開發人員可以在它們的基礎上進行構建,沒有平臺風險。

將治理添加到一個不需要治理的系統中,就完全顛覆了這種邏輯。當我們允許人們自上而下地改變一個系統時,我們就失去了上述保證。而且,由于一些可能的改變對用戶來說非常糟糕,我們需要向這些治理者支付費用,以賄賂他們,讓他們更喜歡誠實的行為而不是惡意的行為。換句話說,應用的安全模型從密碼學轉變為經濟學(由經濟激勵保證),這在嚴格意義上更糟糕。

今年1月Robinhood加密貨幣交易量達到37億美元,環比增加95%:金色財經報道,Robinhood公布的數據顯示,今年1月股票、期權和加密貨幣的名義交易量都實現增長。其中加密貨幣交易量達到37億美元,環比增加95%。股票交易量為460億美元,環比增加19%。期權合約交易量為8290萬美元,環比增加10%。

此外,1月底的月活躍用戶(MAU)為1200萬人,比去年12月增加了60萬人。截至1月底,Robinhood托管資產(AUC)為747億美元,環比增加20%。[2023/2/16 12:09:39]

這個論點可以追溯到比特幣本身。有批評人士指出,我們付給礦工一大筆錢來保護網絡,但唯一能攻擊網絡的卻是礦工自己!那我們真的要給這些惡棍交保護費嗎?

如果我們能擺脫礦工并節省這筆錢,那將是非常合意的。但遺憾的是,在比特幣中我們需要*人力投入*來訂購交易和區塊。所以我們需要付給人力工人足夠的錢來激勵他們有良好的行為。

需要人力投入 ->需要激勵 ->需要費用

這個論點適用于大量去中心化金融系統的當前迭代。沒有人力投入,Compound或Maker就無法運行,因此沒有費用也無法運行。這是因為更改帶來的風險不是孤立的。需要有人來控制抵押品的增加,因為一個不良抵押品可能會摧毀整個系統。

HAY發行方Helio Protocol設立Helio Treasury并公布地址:1月3日消息,穩定幣HAY發行方Helio Protocol發推稱,團隊決定開始建造一個Helio Treasury,地址為0x00b22a426aC5928cA5cEb5FcfE9066587CbD0b26。

Helio Protocol表示,已累積的流動質押獎勵的10%將進入該池。設立該儲備是為了確保Helio Protocol擁有儲備金可用于支付漏洞賞金、緊急操作以及其他操作用例等。[2023/1/3 9:50:00]

Uniswap和Sushiswap的情況并非如此。每個池都是一個獨立的實體。如果一個池因為其中一個代幣歸零而被耗盡,這種風險不會擴散到其他池。因此,不需要通過治理來管理可以存在哪些池。

因此,已有一些項目需要人力投入才能運行,這些項目自然可以免于費用是不道德的和費用將被支付的爭論,因為沒有費用的類似項目無法存在。

這并不意味著Uniswap和Sushiswap不應該有代幣。事實上,我現在會明確地說他們應該。正因為開發人員覺得有必要為他們的代幣提供額外的功能,代幣極繁主義就不應該與治理極繁主義并行。即使項目有一個原生代幣,治理極簡主義仍然是王道。

ApeCoin配對質押機制將使用戶在出售NFT后損失質押的代幣:金色財經報道,12月5日上線的ApeCoin質押系統支持用戶直接質押ApeCoin代幣,或將代幣與Bored Ape或Mutant Ape NFT配對質押。當配對質押時,只有代幣被鎖定在智能合約中,NFT仍然可以在OpenSea或任何其他市場上出售。當NFT售出時,持有者將失去質押的ApeCoin給NFT的買家,因為配對的NFT充當訪問密鑰。

PeckShield已報道了兩起該漏洞的受害者,一交易員使用來自dydx的82ETH(103000美元)快速貸款購買了BAYC#6762并認領了質押的6400枚APE(26240美元),然后交易員以88ETH的價格出售了NFT和ApeCoin,獲利6ETH。另一名交易員通過購買BAYC#1633獲利了近8個ETH。[2022/12/7 21:27:33]

偶爾提醒一下是有益的:為何我們所有的財富都是資本主義制度的結果。資本主義之所以偉大,是因為它使整個社會的激勵機制與個人的激勵機制相一致。通過相互服務,它允許人們自私,但仍然有利于社會。

我認為,將那些為他人提供服務(比如構建加密貨幣應用程序)以換取一些補償的人歸為“不道德”是不合邏輯的。去中心化金融是我見過的創新速度最快的市場,我認為這并不奇怪。聰明的人有在那里工作的激勵,因為除了其他因素外,他們可以在這個過程中致富。

韓國央行:穩定幣可信度下降,加密資產風險或會轉移到金融市場:6月22日消息,韓國央行今日發布題為《加密資產市場的近期趨勢和風險因素》的金融穩定報告,稱與加密資產相關的投資者損失可能會擴大,今年以來加密資產已暴跌 40%。該報告特別指出,由于Luna-Terra事件導致對穩定幣的信任度下降,加密資產風險可能會轉移到金融市場。

韓國央行擔心加密資產的高價格波動可能會擴大投資者的損失。在韓國,投資者很可能會遭受額外損失,因為所謂的“山寨幣”在其他加密資產中的投資比例很高,這些資產的波動性比比特幣或以太坊更大。

韓國央行強調,需要通過擴大加密資產的使用范圍和擴大與金融市場的接觸點,持續監測加密資產對金融穩定的影響,并盡快建立監管體系以保護投資者。(sedaily)[2022/6/22 6:17:51]

如果我們在這個領域有道德責任,那就不應該是把我們所尋求的租金降到最低,從而遠離資本主義。相反,我們應該確保我們為這個領域設定的社會標準與人類想要的行為方式相一致,并將能量輸送到一個對每個人來說更美好的世界。隨著時間的推移,市場機制(競爭、開源代碼等)本身將確保這種租金不會超過必要的水平。

對代幣持懷疑態度的人認為,由于協議可以分叉,均衡租金將為零。我認為這越來越像一個白日夢,原因有二。

首先,沒有租金,一開始就沒有什么值得分叉:如果你不能獎勵你的早期用戶,那么很難與現有的網絡競爭。這些獎勵需要從某個地方獲得。

第一陣營的支持者現在通常會說,比特幣不需要租金就取得了成功。是的,比特幣沒有租金就成功了,但并非沒有代幣,而且在很多方面,它服務于完全相同的目的。比特幣在早期并沒有用處,但人們知道如果它將來有用,那么每一個比特幣都會值很多錢。因此,他們購買并交易比特幣,在這一過程中,比特幣的流動性和公眾形象得到了提高。

在德國寓言故事中,閔希豪森男爵揪著自己的頭發從沼澤中爬了出來。

如果你早早接觸比特幣,比特幣一旦起飛,你就會得到豐厚的回報。因此,有實實在在的激勵盡早參與。但如果你將其與Uniswap(以太坊最大的DEX)對比,它就沒有這樣的激勵。如果你是Uniswap的早期流動性提供者或交易者,那么你得到的將是一筆糟糕得多的生意:用戶體驗很糟糕,市場缺乏流動性,沒有有機接受者。

這并不意味著不能有早期采用者,但他們必須發現系統對他們立即有用,這對早期網絡來說是一個巨大限制。想象一下,如果比特幣的價格不能升值,那么唯一有直接激勵擁有它的人就是那些需要它來進行即時交易的人 – 比特幣今天可能根本不存在,因為這些用例都不會實現到有意義的程度。

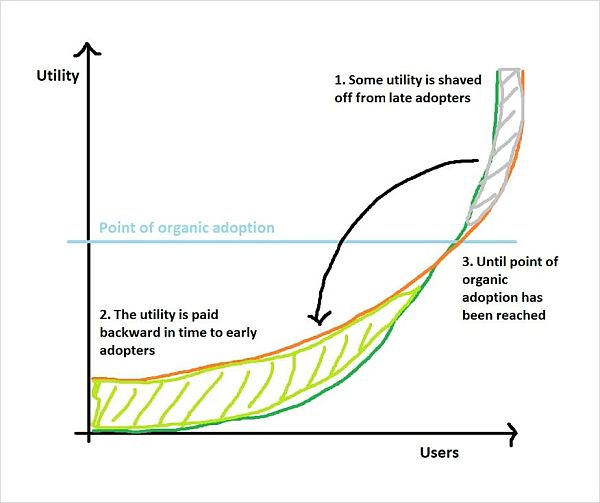

這就是為什么對于網絡和雙邊市場來說,能夠用從后期采用者那里獲得的東西獎勵早期采用者如此重要。

這就是為什么我認為由Synthex和Compound開創的挖礦的推廣是如此重要。通過將未來采用者的效用匯集到早期采用者,從而使他們各自的效用函數平滑,項目已經找到了一個突破點來跨越困難的早期采用階段。

我們之所以談到資本主義是如何運作的,正是因為它傾向于人們的自身利益。人們需要能夠嘗試為他人服務,在童話般的社會主義理想之外,當你排除了完全通過權益的概念從自己的工作中獲利的能力時,這根本不會大規模發生。

這也是代幣(準確地說,是預挖礦)所能承擔的:它們允許項目籌集資金,雇傭開發者、設計師和社區管理者等,其中大部分都不是免費的。

現在人們通常會提出兩種反對意見,這取決于他們來自哪個社區。

比特幣人士表示,“比特幣就沒有預挖礦,看看它現在的情況”。比特幣有雄心解決世界上最根本的問題之一:硬通貨。這使得它能夠吸引那些出于意識形態而不是金錢原因而貢獻自己工作的志愿者(況且,今天大多數比特幣貢獻者都是通過贈款工作)。但并不是每個項目都能做到這一點,也不應該這么做。還有成千上萬個更小的問題需要解決 – 把它們放在一起 – 同樣可以改變世界。

以太坊人士會說,Uniswap是在以太坊基金會的資助下成立的(這是對的)。但以太坊基金會的資金本身就是預挖礦的,如果Uniswap沒有很快籌集到風險投資來雇傭和留住更多的人才,它永遠也不會有今天的成就。這些投資者不會因為他們想要使用Uniswap而給Uniswap資金 – 代幣發行總是從一開始就計劃好了,這使得Uniswap的投資和成功成為可能。

自比特幣問世以來,沒有任何其他項目能夠在不獎勵早期貢獻者的情況下成功實現自我發展,而且不僅僅是一個模仿者(因此萊特幣除外)。即使是Monero(通常被視為公平發行貨幣)也有可信的指控,稱其通過削弱挖礦進行了預挖礦。也許我們不應該譴責這一點,而應該簡單地承認,很少有人愿意在沒有任何財務上的好處的情況下,將自己的時光奉獻給一種高度投機性的事業。

在這一點上,我們已經證實,代幣化晚期采用者效用以獎勵早期采用者的協議將最有可能勝過那些不這樣做且完全依賴有機增長的協議。現在,最后一個問題是,如果第一類項目變得越來越大,是否有人會來分叉它,以移除費用/代幣,將其效用社會化?

首先,請記住,依賴人力投入的協議永遠無法消除這種費用,因為這是激勵礦工/治理者的必要條件。這就剩下不需要任何人力工作就能正常運行的項目。

這些仍然可能有新分叉必須克服的巨大網絡效應。例如,Maker和Syntix的網絡效應以合成代幣的形式存在。任何分叉在循環中都將從零抵押鎖定和零合成開始。

如果沒有直接的經濟激勵,讓市場雙方停止他們正在做的事情,并一起進入一個新系統是非常困難的。一個新系統,即使使用起來稍微便宜一點,也會有較弱的品牌,較弱的流動性,沒有開發者,沒有社區,沒有與其他項目的整合,等等。總的來說,我認為很有可能,超過一定的規模后,項目基本上是抵抗分叉的。只要能做到這一點就行了。

與傳統公司相比,加密貨幣已經處于劣勢,因為一切都是開源的,這使得創新貨幣化變得更加困難。這就是為什么所有非常成功的加密貨幣項目都將依賴公共區塊鏈的優越屬性(可信的中立、權限訪問等)所帶來的網絡效應,作為它們的護城河。

但是,要想創建新的網絡極其困難。總的來說,代幣和流動性挖礦是在加密貨幣急需克服現有網絡的網絡效應的雙邊市場創建流動性的輝煌創新。

不要只問“為什么xyz需要一個代幣?”,還要問問“xyz如何能夠支持代幣”?因為如果它能做到,它成功的機會將大大增加。

Tags:比特幣SWAP加密貨幣Uniswap超級比特幣SBTC論壇VentiSwap加密貨幣最新消息與新聞uniswap幣

若市值萬億美元的比特幣崩盤,會引起金融危機嗎?2月22日,或受美國財政部長耶倫言論影響,比特幣價格出現了瀑布式下跌,從58000美元左右一度跌至最低48000美元以下.

1900/1/1 0:00:00原文標題:邊界擴張 | 合成資產時代合成資產在傳統金融市場并不陌生,它是一種模擬其他金融產品的金融工具,比如我們常聽到的紙黃金,各種ETF產品,還有灰度的GBTC,都屬于合成資產的范疇.

1900/1/1 0:00:00CRV 最近迭代堆積木很快,經濟模型牛逼 1inch 改善dex流動性分散的情況,有需求。產品技術能力可以 Uni和sushi 一個團隊吊,一個社區吊,到底誰吊,看L2上決戰 aave defi.

1900/1/1 0:00:00隨著比特幣接連創出新高,非同質化代幣NFT也成為了加密貨幣行業蓬勃發展的領域之一。25天前,老牌NFT項目CryptoPunk的稀有「外星人」NFT以605 ETH的價格成交,當前價值超過74萬.

1900/1/1 0:00:00美國散戶的逼空戰火燒到了幣圈,這次他們的目標是狗狗幣(Dogecoin)。近日不少美國散戶稱,狗狗幣是下一個游戲驛站和比特幣,價格會達到1美元,并將顛覆加密市場.

1900/1/1 0:00:002月8日周一,比特幣重回巔峰,站上4.3萬美元大關。這其中,特斯拉CEO馬斯克功不可沒。周一,特斯拉宣布,預計將開始接受比特幣作為支付形式,根據新政策,特斯拉總共投資了15億美元比特幣.

1900/1/1 0:00:00