BTC/HKD+0.24%

BTC/HKD+0.24% ETH/HKD+0.78%

ETH/HKD+0.78% LTC/HKD+0.88%

LTC/HKD+0.88% ADA/HKD+2.16%

ADA/HKD+2.16% SOL/HKD+1.03%

SOL/HKD+1.03% XRP/HKD+1.03%

XRP/HKD+1.03%作者:Howard

來源:共識未來

導言:經歷了2017年的ICO暴富的瘋狂,2018年泡沫破滅的失望,到了2019年,區塊鏈投資進入波瀾不驚的下半場。今天又看到幾則令人振奮的機構投資者入場的消息:美國的加密投資銀行GalaxyDigital宣布推出了兩只比特幣基金GalaxyBitcoinFund及GalaxyInstitutionalBitcoinFund。而合規方面,來自美國的Fidelity旗下富達數字資產FDAS宣布獲得紐約州信托許可;DCG旗下Greyscale灰度投資也有望獲得第一支美國SEC批準發行的比特幣信托基金。此外,來自中國的深圳一家瀚德金控將聯合兩家中國機構合作成立一只規模為10億美金的全球數字銀行聯盟區塊鏈投資基金。

雖然最近區塊鏈投資二級市場依舊低迷,但很顯然,機構投資者對區塊鏈資產市場的投資熱情并未改變。我們因此有必要梳理一下機構投資者的參與區塊鏈及數字資產市場投資的底層邏輯及關鍵點。

1.?????機構投資者的投資底層邏輯

機構投資者不等同于散戶投資者,首先從投資訴求來看,散戶投資者更傾向于短期的投機交易需求,而機構投資者往往追求的長期的價值投資需求。其次,散戶投資者在資金體量上較小,而機構投資者往往管理規模巨大。再次,散戶投資者對于監管合規及風險控制方面關注較少,而機構投資者需要全面評估包括監管在內的投資標的所有風險,并試圖將投資風險最小化。

?《區塊鏈應用操作員國家職業技術技能標準》正式發布:《區塊鏈應用操作員國家職業技術技能標準(2021年版)》(下稱“《標準》”)今日正式發布。據了解,人力資源社會保障部聯合工業和信息化部組織有關專家,制定了《標準》。《標準》以《中華人民共和國職業分類大典(2015年版)》為依據,嚴格按照《國家職業技能標準編制技術規程(2018年版)》有關要求,以“職業活動為導向、職業技能為核心”為指導思想,對區塊鏈應用操作員從業人員的職業活動內容進行規范細致描述,對各等級從業者的技能水平和理論知識水平進行了明確規定。此外,《標準》依據有關規定將本職業分為四級/中級工、三級/高級工、二級/技師和一級/高級技師四個等級,包括職業概況、基本要求、工作要求和權重表四個方面的內容。(中國就業網)[2021/5/31 22:59:35]

機構投資者在進入一個新興資產市場,一定要有個令人信服的投資邏輯足以支撐其投資決策。我們認為至少有兩個底層邏輯在支撐區塊鏈及數字資產機構投資者,這也是區塊鏈作為技術及金融的兩種屬性所決定的。

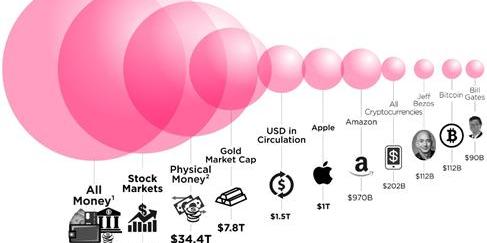

MoneyFirst:將現有數字資產視為一種另類資產,相比于傳統的金融資產,現有的數字資產市場規模非常小,這可以從下圖中可以窺見一斑。

中儲智運戰略研究院院長:區塊鏈技術是對傳統信息技術的升級:5月12日下午,在“產業區塊鏈的機遇與挑戰主題‘云’座談”上,中儲智運戰略研究院院長劉云飛針對區塊鏈技術在物流領域的應用進行演講,劉云飛表示,區塊鏈技術更適合落地于價值鏈長、溝通環節復雜、節點間存在博弈行為的場景,利用區塊鏈技術將提升跨主體協作的效率、降低相應成本,是對傳統信息技術的升級、對現有商業環境的優化。傳統物流業存在業務鏈條長、效率低下等問題,依靠區塊鏈技術能夠讓供應鏈各節點參與方及時同步資金流、物流、交易的真實數據,減少重復核驗環節、優化資源利用率、提升行業整體效率。

但目前制約區塊鏈應用推廣的因素依然存在,劉云飛認為其主要體現在兩個方面,一是供應鏈各環節業務已經基于現有平臺和流程形成了固化的上下游協同模式,要想形成多方協同公約,需要打破固有習慣;另外,產業區塊鏈不僅需要科技公司的努力,也需要相關部門從標準化、政策、立法層面進一步推動。[2020/5/18]

截止今天BTC的總市值依然徘徊在1500億美金上下,數字資產總市值也只有2200億美金,遠低于微軟、蘋果、亞馬遜等互聯網巨頭,與整個黃金或股票市場市值相比更是微不足道。這或是機構投資者看中其未來增長潛力并進場的投資邏輯之一。

動態 | 濟南上線基于區塊鏈的“失效居民身份證核驗”和“有效居民身份證信息”服務:據新浪網消息,1月15日,濟南市局召開發布會,上線全國首項基于區塊鏈的“失效居民身份證核驗”和“有效居民身份證信息”服務。

濟南市局領導竇慶福介紹,“失效身份證核查”可以查詢市民身份證的有效狀態;“有效居民身份證信息”則能把市民的身份證“裝進”手機,隨時掃碼使用。該服務有效解決了“冒用、盜用他人身份證”和“使用失效身份證”等問題,是機關深度推行網絡化辦事服務的創新舉措,升級政務工作模式,方便群眾與用證單位使用證件,將進一步提高政府行政效率和服務能力。[2020/1/15]

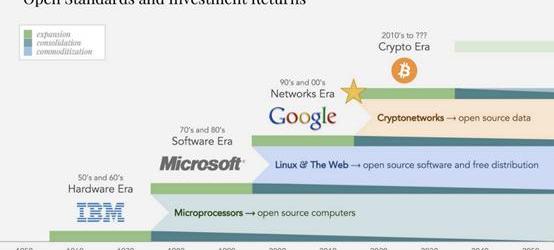

TechFirst:區塊鏈作為新興的技術,將掀起一場技術的范式轉移革命,我們可以從一家FabricVentures所發表的TheFabricVenturesInvestmentThesis一文中可以仔細評味,IBM、Facebook、Google為代表的是Web2.0時代存在著中心化壟斷及數據濫用的弊端,而以區塊鏈為中心的新一代技術浪潮將不僅能實現更好的數據隱私保護、計算架構的代際轉變,也包括組織形式的變換,從技術基礎設施、開發工具和數據管理框架出發,構建一個具有靈活性、安全性和隱私保護的Web3.0?時代。

聲音 | 天津市委常委:要運用區塊鏈等科技手段實現“一網統管”:金色財經報道,12月27日,天津市委常委、市委政法委書記趙飛表示,要運用互聯網、云計算、區塊鏈等科技手段,做到市級統籌、區級統管、街鎮統辦、社區統收、網格統報,實現“一網統管”。[2019/12/28]

下圖是一個很好地演示,從IBM為代表的的大型機硬件時代開始,開始進入上個世紀80年代的Microsoft軟件時代,Netscape為代表的Internet先驅開啟了Web1.0時代,Google為代表的互聯網巨頭開啟了Web2.0時代,而以Bitcoin、Ethereum為代表的區塊鏈技術推開了Web3.0的大門。區塊鏈技術引領的范式轉移或是機構投資者進場的另一重要投資邏輯。

2.?????機構投資者進場的基礎條件

從比特幣誕生的十余年間,機構投資者的參與也是漸進式的入場,最主要的原因是出于監管政策的不確定性,因為比特幣為代表的超主權數字資產具有的去中心化發行和流通、全球化、可匿名等特性,是一個游離于政府貨幣監管政策之外的自由現金,這無疑是對傳統貨幣體系和金融監管的一大挑戰。

紐約州議員提出四項區塊鏈議案 :紐約州一位立法者提出了四項法案,旨在促進州政府區塊鏈潛在用例探索。議員Clyde Vanel (D-33)提出的議案將在州法律項下擬定區塊鏈技術法律用語(類似于亞利桑那州的項目),同時研究它在當地及州選舉中的應用,其中包括核實選民記錄。[2017/12/5]

香港證監會上月發布有關監管虛擬資產交易平臺的立場書,被普遍認為是在數字貨幣交易所及數字資產合規之路上取得的實質性進展。雖然以ICO為代表的數字資產合法性仍然具有較大的不確定性,但比特幣歷經十余年的發展,已經成為主流國家所認可的一種可交易另類資產。

我們可以從下圖中看到全球主流國家或地區對于區塊鏈另類資產的態度已經有了相當大的轉變:

監管政策的明朗將會為機構投資者進場奠定了一個重要的基礎條件。但除了監管合規政策之外,機構投資者還需要一些重要的行業基礎設施。我們理解,這些行業基礎設施至少應包括三個方面:

首先需要有資格的托管。目前盡管市場上已經有諸如CoinbaseCustody、富達、BitGo等公司提供了一整套的托管解決方案,但包括美國證券交易委員會為代表的的監管機構仍缺乏明晰的控制標準,諸如托管商是否應持有合法的特定數字資產托管牌照?經紀商可以持有數字資產嗎?比特幣如何適應這些托管參數?托管商是否應有專業保險機構進行承包?是否接受公眾審計?這些問題仍還需澄清。

第二個方面是受監管的現貨交易場所和期貨交易所。雖然Coinbase已經提供了安全合規的現貨交易所,但就功能而言而言,它還不是投資級的,我們注意到Coinbase最近準備收購加密經紀商Tagomi來服務面向機構投資者來補充自己端到端的全面整合服務,這很有必要。同時,我們還需要成熟的清結算流程和現貨市場場所之間的監控共享協議來實現交易記錄透明化。再次,以CME及ICE為代表的老牌傳統金融機構在比特幣期貨的上線,特別是9月份備受矚目的Bakkt實物結算的比特幣期貨上線,為機構投資者的入場鋪墊了重要基礎條件。

第三個方面是需要一定適應機構級的強大的數據提供者。他們需要能夠引用數字資產的參考匯率,允許機構投資者進行市場標記交易。現有市場存在的數據提供者諸如CoinmarketCap依然是一個中心化可操縱的數據市場,存在著較多信任問題。我們需要建立一個符合國際證券委員會組織所指導下的加密指數工具,提供高標準的數據源。現在市場存在一些諸如Coinmetrics、Messari等初創公司已經開始做了一定有益的嘗試,但遠遠不夠。

只有這些底層基礎設施完善以后,機構投資者才可以真正游刃有余的加入加密資產的市場。

3.?????機構投資者入場的先發優勢

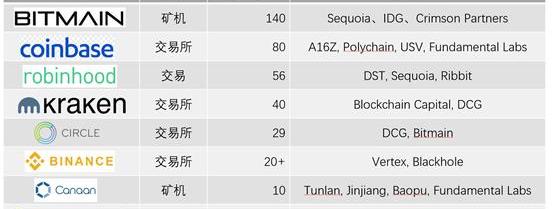

正如傳統的互聯網市場,有一個典型的“贏家通吃”的定律,例如,Google擁有90%以上的搜索份額,蘋果占據了智能手機市場全部利潤的87%,亞馬遜在全球云計算市場中擁有51%的份額。我們預期區塊鏈市場也會一樣,典型的,比特幣作為數字資產的先行者在整體數字資產市場占比依然能高達66%,比特大陸在整體礦機市場份額達到60%,Coinbase在BTC-USD交易對中市場份額占到35%以上。

而對于機構投資者來講一樣,先入場所帶來的的先發優勢也必將成為基金的制勝之道。我們認為機構投資者需要豐富的觸角獲得多元化的投資組合并吸引更多的區塊鏈贏家。下圖是目前估值靠前的八家區塊鏈獨角獸公司:

除了傳統股權投資外,我們看到,先知先覺的機構投資者也以其他各種方式進入這個市場,包括算力投資,二級對沖基金,信托產品基金或衍生品等。

4.?????機構投資者面臨的挑戰

進入2019年以來,國家或者超主權形式的數字儲備貨幣迎來一波浪潮,在美國,美聯儲的團隊正在研究數字美元。而中國央行退出DCEP呼之欲出,將有可能成為全球第一個國家數字貨幣。而在國家層面之外,Facebook今年6月份所宣布的數字資產項目Libra官網已上線,覬覦建立一套簡單的、無國界的貨幣和為數十億人服務的金融基礎設施。

我們可以預見,一旦這些數字貨幣出現,機構投資者將別無選擇,將可能交易以這些數字資產作為交易對,由此帶來的現行數字貨幣市場發行體系帶來很大沖擊。此外,

宏觀層面,由于各國政府都在實施量化寬松政策,同時由于債務水平越來越難以維持而出現了更大的赤字,很可能會導致很大的宏觀經濟不確定性,甚至主權國家破產的黑天鵝事件發生也不無可能。而在市場層面,因為比特幣減半在即,而二級市場價格仍然低迷,由此,給機構投資者的入場帶來較多的風險因素,特別是尾部風險要高很多。

我們有理由相信2020年將是機構投資者需要為進入數字化交易資產世界做好充分準備的一年。

Tags:區塊鏈數字資產比特幣OIN以下哪項不是區塊鏈目前的分類數字資產管理系統中國比特幣之父是誰coinmeet幣行情

來源/LongHash 最近,一篇學術論文聲稱Tether的操縱行為導致了2017年比特幣牛市,引起了各方的關注。這篇論文最初發布于2018年,但最近增加了一些新的分析.

1900/1/1 0:00:0011月11日,省委書記車俊主持專題學習會并講話。浙江新聞客戶端記者梁臻攝省委理論學習中心組舉行專題學習會深入實施數字經濟“一號工程”努力爭當區塊鏈發展的排頭兵車俊講話袁家軍葛慧君鄭柵潔出席11日.

1900/1/1 0:00:00-DannyRyan- 十月底于臺北矽谷會議中心舉行的?Crosslink2019Taiwan,吸引了來自世界各地的區塊鏈愛好者們齊聚一堂.

1900/1/1 0:00:00來源:小蔥區塊鏈 當地時間周二,芝商所宣布將于2020年1月13日推出比特幣期權。據介紹,CME推行比特幣期權是為了幫助機構與專業交易者管理比特幣現貨風險敞口,并在受監管的交易環境下進行比特幣期.

1900/1/1 0:00:0011月9日下午,在由巴比特主辦的“2019年世界區塊鏈大會·烏鎮”分論壇“新勢能,新十年”上,華為區塊鏈負責人張小軍發表《鏈上價值,可信交易》主題演講.

1900/1/1 0:00:00據以太坊基金會官網今日發布的消息,以太坊網絡將在區塊高度達到9,069,000時進行升級,預計將于2019年12月7日左右發生.

1900/1/1 0:00:00