BTC/HKD+0.03%

BTC/HKD+0.03% ETH/HKD-0.51%

ETH/HKD-0.51% LTC/HKD-0.2%

LTC/HKD-0.2% ADA/HKD-1.67%

ADA/HKD-1.67% SOL/HKD+0.72%

SOL/HKD+0.72% XRP/HKD-0.67%

XRP/HKD-0.67%作者:CharlesEdwards

翻譯:頭等倉??

編者注:原標題為《多頭潰敗后的悲觀市場,中本聰理論是否仍行之有效?》

本文將比特幣的電力消耗與比特幣生產成本聯系起來。這樣一來,我們就可以洞悉比特幣挖礦的歷史盈利能力,并從中得知比特幣礦工何時陷入困境。在過去的五年中,比特幣的電力成本一直是比特幣市場交易價格的底部,這證明了中本聰的理論,即價格趨于生產成本。?

摘要

·比特幣的電力消耗可用于估算比特幣的生產成本

·比特幣的生產成本可以用來預估礦工的盈利能力

·比特幣挖礦歷來是一項非常有利可圖的業務

·2019年是過去五年中比特幣礦工最為困窘的一年

·比特幣礦工目前正承受著第四季度價格下跌帶來的損失

·比特幣電力成本一直是比特幣市場價格的底部

·2020年中期的悲觀價格下限預計為8,000美元

·然而,礦工對供需的影響正在下降,比特幣的通貨膨脹率為3.8%,而且還在下降

報告:若多頭增加成交量與動能 比特幣價格或將重回上行趨勢:據中幣(ZB)市場研究報告顯示,比特幣早前的2135美元收益被空頭奪走,原因是由于市場不確定性的出現,交易員獲利平倉。昨日,空頭突破了9日均線并與多頭進行了角力,降低價格到30670.66美元的主要支撐位。技術上看,布林帶趨同,相對強弱指數下滑至46點,空頭對比特幣價格仍有很大的控制力。未來一天,關鍵支撐位在30209美元。此外該報告還對ETH和BCH做出了日內技術分析,更多詳情請查閱中幣(ZB)官方發布的研究報告。[2021/1/26 13:33:48]

本文將比特幣的電力消耗與比特幣生產成本聯系起來。這樣一來,我們就可以洞悉比特幣挖礦的歷史盈利能力,并從中得知比特幣礦工何時陷入困境。在過去的五年中,比特幣的電力成本一直是比特幣市場交易價格的底部,這證明了中本聰的理論,即價格趨于生產成本。

商品價格與生產成本

中本聰本人最佳地總結了比特幣礦工生產成本與比特幣價格之間的關系:

“任何商品的價格都傾向于向生產成本傾斜。如果價格低于成本,那么生產就會放緩。如果價格高于成本,則可以通過產生和出售更多產品來獲利。同時,增加的產量將增加難度,將發電成本推向價格。

在以后的幾年中,當新產出貨幣只占現有貨幣的一小部分時,市場價格將比其他方式更能決定生產成本。”

Bitget合約大數據中心:隔夜BTC觸底反彈 BTC合約多頭占優:據Bitget合約大數據中心行情播報,截至今日11:00,Bitget交易所BTC/USDT合約過去24小時交易量高達12億余美金,其中:盈利用戶占比45%,多頭盈利37%,空頭盈利25%;虧損用戶占55%,多頭虧損27%,空頭虧損11%。此外,Bitget正向合約當前盤口價差在0.5USDT左右,合約基差在0.2USDT左右。[2020/9/25]

——中本聰,2010年

了解了這種關系,并根據對比特幣電力消耗的詳細調查,我們可以估算出比特幣的挖礦成本。

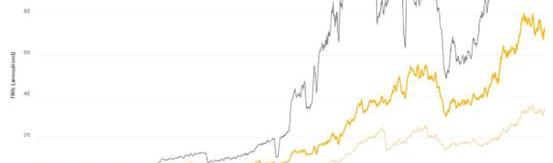

劍橋比特幣電力消耗指數

2019年,劍橋大學發表了一份詳細研究報告,估算從2014年11月至今的比特幣能耗。

這項研究可能是迄今為止對比特幣全球電力消耗最詳細的自下而上的計算。

劍橋比特幣電力消耗指數

劍橋大學估算比特幣的電力使用量是基于這樣一種假設:礦工只要在電力方面仍可獲利,便會運行礦機。這些計算背后的其他關鍵假設包括:

1.?比特幣礦工的全球平均電價為每千瓦時0.05美元。基于對全球礦工的采訪和包括CoinShares在內的其他一致研究

MXC抹茶杠桿ETF大數據:BTC多空持倉比2.9:1,多頭加倉幅度超過空頭:BTC市場仍謹慎看多。BTC多空持倉總量較昨日增加19%,多頭加倉幅度超過空頭,多空成交總額較昨日增加37%,波段特性明顯,換手較多。值得注意的是,在目前可交易的25個杠桿ETF幣種中,僅有BNB、OKB、ONT、NEO多空持倉比相較昨日下跌,其他幣種多空持倉比相較昨日均上漲。

MXC抹茶杠桿ETF是以現貨價格為標的,3倍放大現貨漲跌幅的永續杠桿產品。目前已上線減半概念BTC、BCH、BSV、DASH、ZEC,以及ATOM、XTZ、ALGO等26個幣種。以上觀點不構成投資意見,注意投資風險。[2020/3/26]

2.?自2014年以來,60多種礦機模型的能效。根據制造商的規格并根據專家的建議進行改進

3.?比特幣礦工的全球平均電力使用效率為1.1。PUE是操作挖礦設施所需的總能量與服務器操作所需的能量的比值。劍橋大學是根據對全球礦工的采訪得出這一數據的。這也符合Google得出的數據:平均PUE1.11。

劍橋大學的計算假設一攬子利潤豐厚的挖礦設備處于同等加權,這可能是評估當今全球礦機利用率,折舊以及能源消耗的最徹底方法。

本文中所有關于比特幣電力消耗的參考資料都是劍橋大學對比特幣電力消耗的“最佳猜測”。

行情 | 中幣早行情:BTC 現報10103.02美元 市場多頭占優:據中幣(ZB)交易平臺行情數據,截止到今日上午 8點42分,BTC 現報 10103.02美元(+4.71%),ZB 積分現報 0.33 美元(+2.99%)。 CoinMarketCap 統計的數字貨幣總市值為 2956億美元,24 小時總交易額為 1738億美元,比特幣市值占比 62.4%。全球市值前 100 名的數字貨幣有 97支上漲,3支下跌。主流資產價格為:ETH 報 278.93美元(+5.45?%),XRP 報 0.29美元(+3.46%),EOS 報 4.52美元(+5.57%),LTC 報76.07美元(+4.55%)。中幣(ZB)24 小時內漲幅前三的數字貨幣是:??RCN?(+72.21%)、?BAR?(+44.45%)、UBTC(+32.02%)。[2020/2/19]

比特幣的生產成本

比特幣的生產成本是對每天生產一個比特幣的全球平均美元成本的估計。

迄今為止,對比特幣挖礦成本的每項研究都發現,電力是運行設備的主要成本,在這里它被用作估算比特幣生產成本的基礎。

根據劍橋的電力消耗,可以通過以下方式估算比特幣的生產成本:

1.計算每天挖礦的比特幣數量

2.計算比特幣的電力成本=挖礦一個比特幣的每日電力成本

動態 | OKEx ETH季度合約精英賬戶空頭持倉反超多頭:截至今早8點,OKEx比特幣季度合約精英賬戶中,多頭平均持倉比例為23.01%、空頭平均持倉比例為20.29%,多頭持倉從昨日18點開始,持續超過了空頭持倉,但目前二者的差距在縮小。ETH季度合約精英賬戶中,多頭平均持倉比例為18.24%、空頭平均持倉比例為19.96%,在多頭持倉占優14個小時后,空頭持倉再次超過了多頭。當前BTC合約持倉總量約為8.81萬個BTC,ETH合約持倉總量約為81.85萬個ETH。[2019/2/22]

3.估算全球平均“電總成本比”=/

然后發現比特幣生產成本為/

根據劍橋大學的數據,還要計算另外一個假設——全球平均比特幣“電總成本比”。電力是影響比特幣挖礦的主要因素,其他的比特幣挖礦成本有:

·硬件成本

·帶寬

·工資

·租金

·保險

·資本成本

我們對“電總成本比”做了不同的估計,包括:

預估比特幣的電力成本占總挖礦成本的比率

在中國這樣的低成本國,工資、租金、保險、資本成本較低,挖礦成本幾乎可以忽略不計。以中國為例,到2019年,中國約占60%全球比特幣挖礦。

根據現有研究,我們發現上述預估中有幾項排除了電力運營支出和硬件資本支出之外的一般業務成本,因此,總成本比率估計為60%。

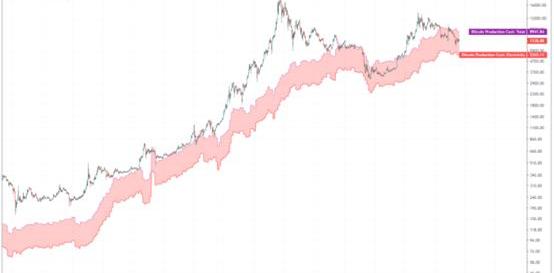

根據劍橋的電力數據,這相當于5年的比特幣生產成本。

比特幣生產成本

比特幣礦工價格

比較比特幣價格與其生產成本是一件有意思的事情,挖出的每一枚代幣都根據市場價出售,但忽略了礦工的另一項收入,即交易費。

除了每個新挖出的區塊有比特幣獎勵外,礦工還可以獲得每個區塊的交易費。交易發送人根據供求關系給出交易費,隨著時間推移,礦工收入的絕大部分來自交易費,因為區塊獎勵會出現減半。

因此,比特幣的生產成本應該與比特幣的收入和交易費來比較。

我們稱這部分為比特幣礦工價格,等于比特幣市場價+/。

比特幣礦工的價格隨著對鏈上交易的需求而發生變化

對比比特幣生產成本和礦工價格,我們可以發現,比特幣礦工最近收入拮據,還可能出現短期虧損。

比特幣生產成本與比特幣礦工的價格

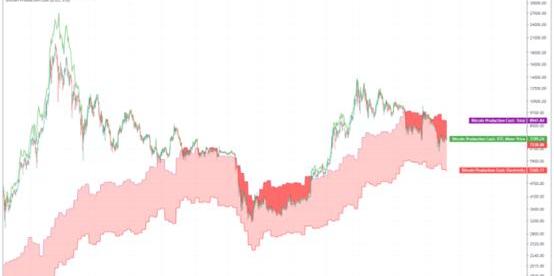

比特幣電力成本,即比特幣的價格下限

根據比特幣生產成本可以洞悉比特幣礦工的盈利狀況。比特幣價格低于比特幣生產成本往往是暫時情形,因為高成本的礦工會先倒下,哈希率出現停滯和下降,而且礦工通常不愿意虧本出售。

然而,比特幣的電力成本會提供一個強有力的價格支撐點。

在短期內,許多礦工支出的是“沉沒”成本,合約鎖定的資金或延期付款。這意味著,比特幣礦工可以在短時間內出現虧損。

這是因為,只要比特幣礦工的價格高于比特幣電力成本,礦工就會虧損。如果運行挖礦設備的費用等于或低于收入,不妨繼續運行設備,直到一般業務成本無法支撐你的運行費用為止,但這種狀態不會無限期地持續下去,出現虧損的礦工沒有收入進行再投資,支付租金合同,工資等等。

根據劍橋大學2014年的數據,在沒有進一步假設的情況下,可以看到,比特幣的價格從未達到比特幣的電力成本,雖然在2018年11月一度非常接近。

從歷史上看,比特幣的電力成本代表了比特幣市場價格的底部。

近年來,比特幣期貨的推出讓比特幣礦工更早鎖定利潤,例如,當比特幣價格遠遠高于生產成本時,它們就會做空。然而,這些策略缺乏有效性。2019年推出的比特幣期權也可能會幫助比特幣礦工,為他們提供穩定的現金流,以及有效鎖定比特幣的最低售價。

礦工掙扎在盈利的邊緣

所有這些都表明,目前比特幣礦工處境艱難。大多數礦工在短期內都處于虧損狀態,2019年的平均日利潤率為10%。

根據劍橋大學的用電量數據,即使60%的電力總成本比假設出現很大偏差,2019年也是過去5年里比特幣挖礦利潤最低的一年。

比特幣礦工掙扎在盈利的邊緣,一直以來,比特幣挖礦是一個高利潤工作

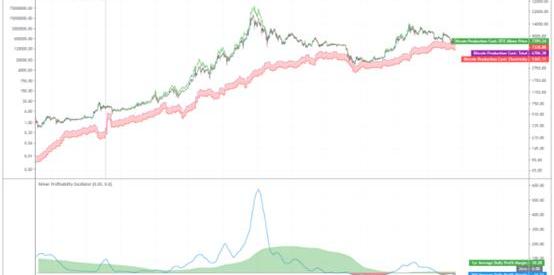

比特幣前景

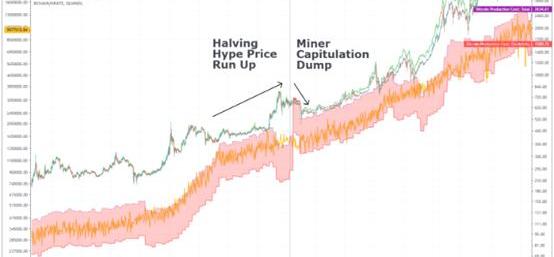

比特幣的生產成本將在下一次比特幣減半時翻倍。當區塊獎勵減半時,比特幣的日生產成本是比特幣一半的價格。

比特幣生產成本在2016年減半時翻了一番,估計螞蟻礦機S9會提高挖礦效率,降低生產成本上升的空間。

從圖表來看,如果比特幣的哈希率和礦機效率保持在今天的狀態,那么區塊減半時,比特幣的生產成本為1.78萬美元。

盡管哈希率波動幅度大,但從歷史上看,相對比特幣的價格穩定許多。周平均哈希率從未從峰值下降47%以上。第二次大幅下降是在2018年12月,下降37%。

影響比特幣電力成本的第二大變化因素是礦機的效率,從歷史來看,礦機的效率每年都在提高。

即使比特幣的哈希率下降40%,未來半年內礦機的效率提升25%,比特幣的電力成本也將接近8000美元。這表明,2020年6月比特幣的悲觀價格為8000美元。比現在7350美元的比特幣價格高出8%。

這種模式也有局限性,即礦工持有的比特幣供應量占總供應鏈的比例下降。當前比特幣的通貨膨脹率為3.8%,并且呈指數級下降。2020年以后,每枚新比特幣的影響力都將顯著下降一半。因此,如上文提及的中本聰理論,比特幣電力成本作為價格下限,將隨著時間推移而逐漸淡化。

感謝閱讀,轉載請保留版權信息!

隨著2019年即將走完,比特幣有望在年底結束時實現與年初相比的翻倍增長。比特幣的長期趨勢仍然非常強勁,而且這些增長可能會在未來幾年繼續.

1900/1/1 0:00:00現在我們經常會看到金融科技,以及金融創新等宣傳字眼,那么在數百年的金融歷史上,到底什么才是顛覆性的金融創新呢?什么樣的金融科技,能真正具備革命性價值呢?在過去兩百年的金融發展史里.

1900/1/1 0:00:00要點總結: 1.銀行風險管理是貫穿銀行整個業務流程的重要問題。根據巴塞爾委員會發布的《巴塞爾協議III》,銀行風險可以劃歸為以下幾類:信用風險、市場風險、操作風險、流動性風險、國家風險、聲譽風險.

1900/1/1 0:00:002019年7月,德國聯邦政府公布了實施《歐盟第4號洗錢指令修訂》的政府草案。從現在開始,包括證券代幣和加密貨幣在內的“加密資產”已被納入德國法律——《德國銀行法》將其視為金融工具.

1900/1/1 0:00:00據Coingape12月24日報道,以太坊基金會的開發人員證實,定于1月1日進行的硬分叉將提升ETH的通脹率。通脹的增加預計會進一步壓低ETH的價格。盡管如此,負面影響也有可能已經被消化.

1900/1/1 0:00:00區塊鏈技術因具備開放性、透明性、安全性、自治性以及去中心化特征,日益受到重視并被視為一種潛在的治理工具.

1900/1/1 0:00:00