BTC/HKD+1.38%

BTC/HKD+1.38% ETH/HKD+0.57%

ETH/HKD+0.57% LTC/HKD+2.91%

LTC/HKD+2.91% ADA/HKD-1.34%

ADA/HKD-1.34% SOL/HKD+2.9%

SOL/HKD+2.9% XRP/HKD-0.74%

XRP/HKD-0.74%這周的DeFi內容包括:

市場低迷,DeFi利率持續下降

DeFi未來10年需要解決哪些問題?

解決DEX流動性問題的一種思路

一周DeFi事件回顧

一、市場低迷,DeFi利率持續下降

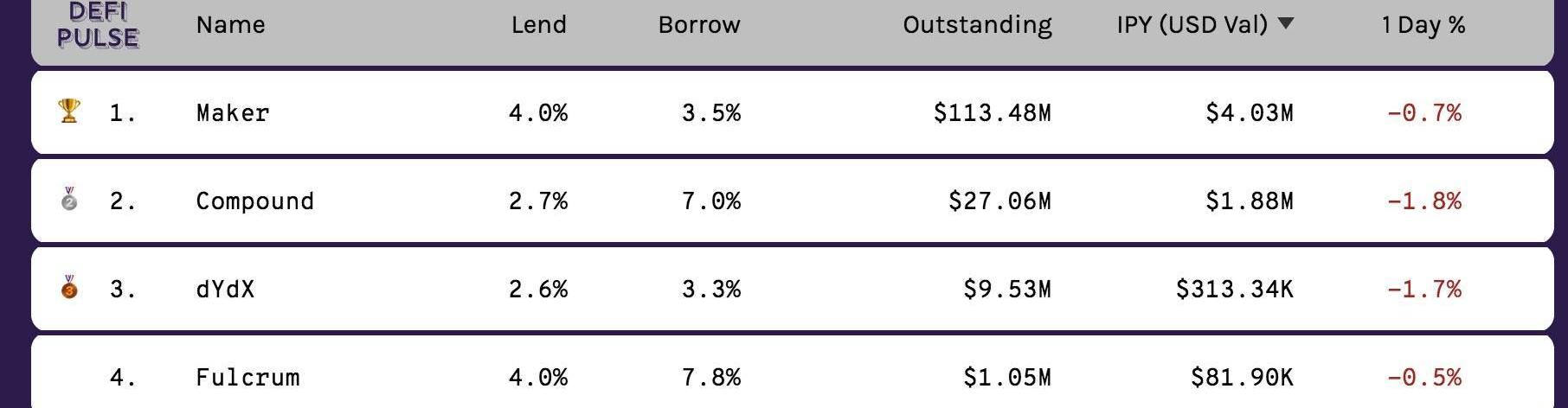

數據來自:DeFiPulse

高存款利率一度被認為是DeFi產品的吸引點之一,但自今年夏季以來,DeFi應用的借貸利率出現了大幅下降。

截至發稿時,Maker的借貸利率分別為3.5%和4%,而其在10月份時的利率還維持在10%以上。

DeFi協議總鎖倉量為681.9億美元,創6月中旬以來的高點:金色財經報道,據DefiLlama數據顯示,當前DeFi協議總鎖倉量(TVL)為681.9億美元,24小時內漲幅為2.31%。突破自6月14日以來的高點。[2022/8/7 12:06:55]

過去的幾個月里,幾乎所有DeFi應用的利率都在穩步下調,這與加密貨幣市場近期的低迷有較大關系。低利率環境對交易者而言是有利的,但對于試圖與傳統銀行存款利率競爭的DeFi應用而言則是不利的。

二、DeFi未來10年需要解決哪些問題?

原文作者:Synthetix創始人KainWarwick

人們常常會想,“這項技術是如此地優越,為什么大家不去采用呢?”,但實際要改變根深蒂固的行為是很困難的,因此轉型通常需要幾十年而不是幾年的時間。

第二個問題是,去中心化協調能否比現狀更有效地分配資本,從而取代它呢?這是缺乏明確性的。

數據:當前DeFi協議總鎖倉量為2379.1億美元:10月24日消息,據Defi Llama數據顯示,目前DeFi協議總鎖倉量2379.1億美元,24小時增加1.63%。鎖倉資產排名前五分別為AAVE(189.6億美元)、Curve(178.2億美元)、Maker DAO(165.1億美元)、WBTC(135.5億美元)、InstaDApp(121.7億美元)。[2021/10/24 6:10:40]

金融本質上是資本分配的協調,以使其能夠最有效地使用。在過去的五百年里,公司已經成為現代社會最優秀的資本協調方法。出于很多原因,DeFi提供了一個令人信服的替代模式,但目前還不清楚它是否能夠取代現有金融體系的每一個方面。

我相信它將最終取代大多數金融協調游戲,或者至少迫使它們演變成一種新的混合形式,以利用DeFi和CeFi的最佳特性。我認為最關鍵的原因是,資本的有效配置需要競爭,在競爭效率低或沒有競爭的市場上,效率往往是很低的。DeFi是企業資本配置的一種極具競爭力的替代品,它降低了市場參與者的進入壁壘,同時將市場參與者之間的競爭效率提高到一個新的水平。也就是說,DeFi意味著更多的競爭,更好的競爭,從而產生更有效的市場。

PowerPool計劃推出基于NEAR上DeFi代幣的指數產品:10月13日消息,DeFi治理聚合協議PowerPool宣布將為NEAR上的DeFi領域提供結構化投資、資產管理解決方案,并推出指數代幣NEARDEFI來跟蹤NEAR上的DeFi代幣,使用戶可以通過該指數代幣來獲得NEAR上DeFi增長的收益。該指數代幣一方面可以通過涵蓋的底層代幣資產(NEAR上的DeFi代幣)獲得收益,另一方面也允許做空指數代幣進行風險對沖。此外,PowerPool表示將使用NEAR的EVM執行環境Aurora在NEAR上運行智能合約。[2021/10/13 20:26:03]

今天DeFi市場缺失的是什么?

這讓我們回到了最初的問題,

是否有可能消除阻礙DeFi發展的結構性低效率?

在傳統的借貸市場中,合同的可執行性取決于法律制度,而法律制度最終取決于擁有槍支和籠子的人。如果DeFi不能使用槍支和籠子來執行這些規定,它能否有效地實施抵押不足貸款?如果不能,這對于DeFi借貸的發展而言又意味著什么?我的感覺是它可以實現,但目前也有一些缺失,比如去中心化身份,而隱私則是DeFi面臨的另一個障礙。

1inch聯合創始人:DEX和聚合器推動DeFi增長:1inch聯合創始人Sergej Kunz發文“去中心化交易所和聚合器推動DeFi增長”。文章表示,盡管加密貨幣領域整體低迷,但隨著去中心化金融領域繼續增長,去中心化交易所(DEX)和聚合服務最近顯示出可持續增長。同時,在DEX板塊,聚合服務也取得了顯著進展。根據CoinGecko的數據,在1月至5月期間,去中心化交易所產生的總交易量增加了兩倍,從約1000億美元增至3000億美元,然后在6月降至約2000億美元。與此同時,在同一時期,CEX部門的增長要溫和得多,從1.2萬億美元增至1.3萬億美元。DEX部分還報告了用戶數量的增加。目前,Uniswap是該細分市場的領導者,擁有約250萬獨立用戶(地址),其次是擁有60萬用戶的1inch和擁有約36萬用戶的Compound。此外,最近幾個月觀察到的一個主要趨勢是,越來越多的用戶更喜歡使用外部聚合服務,例如MetaMask或DEX聚合器,而不是直接在DEX上進行交易。因此,此類服務的交易量一直在上升。用戶越來越多地選擇DEX聚合器,從而提高了他們的市場份額。自2021年初以來,DEX聚合器在總交換交易量中的份額翻了一番,從7.5%增加到15%。[2021/9/1 22:50:48]

盡管面臨這些挑戰,我相信DeFi將繼續創造新的高效市場,但只要這些結構性低效存在,DeFi將繼續和傳統金融并行運作。今天,DeFi面臨的大多數挑戰都將得到解決,DeFi協議的大量涌現,將使資本分配更加高效。而接下來的問題是,它會是什么樣子的,以及會有什么影響?

波場TRON DeFi總鎖倉值(TVL)已達到68億美金:據3月9日20:00(HKT)最新數據顯示,波場TRON DeFi總鎖倉值(TVL)已達到68億美金。3月8日開啟的波場TRON五幣齊挖世紀挖礦成績這次增長又一次證明了波場DeFi生態潛力。據悉,波場TRON官方升級了總鎖倉值(TVL)的算法:TRX的總凍結量等于能量和帶寬之和,其中包括給超級代表投票凍結TRX獲得的能量和帶寬。

波場 TRON 以推動互聯網去中心化為己任,致力于為去中心化互聯網搭建基礎設施。旗下的 TRON 協議是全球最大的基于區塊鏈的去中心化應用操作系統協議之一,為協議上的去中心化應用運行提供高吞吐,高擴展,高可靠性的底層公鏈支持。波場 TRON 還通過創新的可插拔智能合約平臺為以太坊智能合約提供更好的兼容性。[2021/3/9 18:29:48]

具有預定義規則的無需信任協議

這意味著你不再需要一家公司來協調資本分配,協議可以取代它。這降低了進入門檻,因為任何遵守規則的人都可以參加。它還提高了效率,因為這些規則是由合約而不是法律制度執行的,理想的情況是降低風險和執行成本。但這并沒有減少創建新協議的門檻,這些可能仍然很高,但可能最重要的是

流動性。

新協議面臨的挑戰

流動性仍然是新協議面臨的主要挑戰,即使是行業當中資格最老及最知名的DeFi協議,今天它們也在和流動性作斗爭。

為了繁榮發展,DeFi需要找到一種方法,將資本分配給新的協議,從而在各方之間建立強有力的一致性。

可組合性的含義

DeFi需要考慮的最后一個方面,就是可組合性的含義,即無條件連接DeFi協議的能力。

完整原文:https://bankless.substack.com/p/defi-in-ten-years

三、如何解決DEX的流動性問題?

原文作者:BancorNateHindman

如果你持有一個項目的token,你現在可以很容易地在DEX上獲得它的一部分流動性,并從它的交易量中收取費用。

將token出借給交易所,并從交易所的交易費用中產生利息的能力,不僅為用戶帶來了賺取被動收入的新機會,而且從根本上改變了DEX的運作方式。

現在,我們可以建立起用戶擔任股東的DEX,從下到上有效地匯集流動性,也就是說,流動性是從用戶那里獲取,而不來自鯨魚或專業做市商。

這種發展的核心,是一種叫做流動性池的新金融原語。而所謂流動性池,實際是自動做市商智能合約,其通過計算使用鏈上儲備來交換資產。

流動性池形成了一個自主、分散的激勵層,允許更廣泛、更具競爭力地參與做市。

而基于流動性池的DEX,實際上相當于用戶擁有的交易所,其中:

交易所的核心業務:上線token、訂單匹配以及交易費用的流通,都是由一組無許可的智能合約自主完成;

用戶在沒有中心實體控制流程的情況下添加流動性,因此流動性可以分散到無限多的非關聯方;

作為流動性提供者,參與者被激勵推動更多的流動性,因為流動性越高,吸引的交易者也就更多,這為流動性提供者創造了更多的費用;

而這與當前的交易所的工作方式形成了鮮明對比。

目前,越來越多的項目開始利用流動性池作為向其token持有者部署激勵措施的機制,例如Synthetix定期向其sETH:ETH池提供流動性的用戶空投SNX。

而Bancor則會在新年前夜空投流動性池tokenETHBNT,它會把Bancor轉變成一個流動性供應者協議。而這樣的DEX,看起來可能會像是一個DAO組織。

完整原文:https://medium.com/altcoin-magazine/user-owned-exchanges-1a212f20ea12?

四、一周DeFi事件回顧

1、Coinbase的加密貨幣借記卡Card添加Dai作為其第一個穩定幣:

https://decrypt.co/14068/coinbase-card-now-supports-its-first-stablecoin-dai

2、新側鏈項目Echo想要將DeFi帶入比特幣生態:

https://blog.echo.org/bringing-defitobtc/

3、Chainlink成功將SNX喂價部署到其主網:

https://twitter.com/chainlinkmarket/status/1204102173434343425

4、研究者揭示MakerDao治理挑戰,Maker基金會擬更改治理規則:

https://www.8btc.com/article/528471

5、比特幣也要有DeFi應用了,初創公司推出比特幣版MakerDAO

https://www.8btc.com/article/532297

來源:小蔥區塊鏈 12月12日凌晨2點左右,幾經延期的Filecoin測試網終于上線。作為基于IPFS分布式存儲和傳輸協議的首個也最重要的應用,Filecoin旨在為IPFS提供強大的激勵刺激,

1900/1/1 0:00:00今天內容包括: 1、如何用2千萬竊取MakerDAO鎖定的3.4億美元;2、那些在開發者大會看不到的關于DAO的一些秘密;3、對加密貨幣網絡經濟的深入分析;4、您想了解的有關HEX的所有信息:承.

1900/1/1 0:00:002019年12月19日,MakerDAO基金會宣布完成2750萬美金融資(5.5%的MKR總量),投資方為風投基金DragonflyCapitalPartners和Paradigm.

1900/1/1 0:00:00今天內容包括: 1、Cryptiumlabs:以太坊基金會無力資助核心開發;2、2020年對DeFi的5種預測;3、基于是否成為主流采用來判斷加密貨幣的成功是否無稽之談; 4、Defi似曾相識;.

1900/1/1 0:00:00記者謝江珊 來源:時代周報 摘要:未來到底會怎樣,現在還不好說。數字貨幣如果真的發行成功,并且能發揮支付、計價和儲值三大功能,肯定就不像今天討論的這么簡單了。數字貨幣吸引全世界目光.

1900/1/1 0:00:00本文來源:鏈捕手,作者:胡韜,原題《聯盟鏈步入黃金時代》2019年,于公鏈而言是個平常無奇、鮮見突破的一年,但對聯盟鏈而言則是多年來最為振奮、光鮮的一年.

1900/1/1 0:00:00