BTC/HKD-1.07%

BTC/HKD-1.07% ETH/HKD-2.22%

ETH/HKD-2.22% LTC/HKD-2.03%

LTC/HKD-2.03% ADA/HKD-2.82%

ADA/HKD-2.82% SOL/HKD-2.52%

SOL/HKD-2.52% XRP/HKD-3.54%

XRP/HKD-3.54%沙特石油戰“帶崩了”美股,也“帶崩了”全球金融市場。

而比特幣等一眾主流幣,在減產行情預期與比特幣“數字黃金”的加持下,投資者或多或少忽視兩者對加密市場的負面影響,甚至認為傳統金融市場的崩潰反而有利于加密市場發展,麻痹大意下灰犀牛正緩緩走來。而作為雪崩催化劑,PlusToken跑路資金與礦難帶來的恐懼感又加劇了事態的嚴重性。

于是,我們經歷了比特幣2月中旬至3月初的暴跌,幣價從最高10500美金下跌至8400美金,又遇見3月8日以來的第二次雪崩,幣價從最高9200美金下跌至7600美金。

至此,比特幣此輪完成了一輪深度回調,幅度達到28%。整個加密市場因此蒸發超過700億美金,相當于5000億人民幣。

那么,當金融市場灰犀牛狂奔而來,加密市場的“明斯基時刻”真的要降臨了嗎?恐慌時刻還有持續多久?當市場出現“讓我們共同見證比特幣歸零”的聲音時,你又該作何選擇?

1、當灰犀牛狂奔而來

“灰犀牛”用來形容大概率且影響巨大的潛在危機。

灰犀牛體型笨重、反應遲緩,你能看見它在遠處,卻毫不在意,一旦它向你狂奔而來,定會讓你猝不及防,直接被撲倒在地。它并不神秘,卻更危險。沙特石油戰與美股的跌跌不休,就是兩頭灰犀牛,當他們朝我們狂奔而來時,無人能擋。

Uniswap 月交易量自去年一月以來首次超越 700 億美元:金色財經報道,Uniswap 2023 年 3 月交易量自 2022 年 1 月以來首次超越 700 億美元,達到了 716 億美元,比 Coinbase 上現貨交易量高 45%。Coinbase 3 月的現貨市場交易量為 494 億美元,環比增長 23%。[2023/4/3 13:42:30]

又是一個“黑色星期一”。

美國東部時間3月9日早上9:30開盤,僅五分鐘之后,道瓊斯、標普500、納斯達克三大股指全部下跌7%,觸發一級熔斷機制——熔斷意味著整個市場需要停擺15分鐘后才能繼續交易——開盤后三大指數繼續向下,當日最深時跌幅超過8%。

1987年美國股市“黑色星期一”的3個月之后,紐交所推出了股指熔斷機制,共分三個檔級,第一級為漲跌達7%時,第二級為漲跌幅達13%時,第三級為漲跌幅達20%時。該項制度設置30多年來,美股市場只在1997年10月27日被觸發一次,那天,道瓊斯30種工業股指數暴跌7.18%,創下自1915年以來最大單日跌幅。

這是1987年10月19日美股“黑色星期一”以來的最大單日跌幅,也是第二次觸及熔斷機制。

OpenSea一月份交易額超51億美元,再創歷史新高:1月31日消息,據Dune Analytics最新數據顯示,目前NFT市場OpenSea平臺一月份交易額已達51.04億美元,創歷史新高。[2022/1/31 9:24:32]

美股要仿佛帶上全球金融市場一起進入了自毀模式,包括加密貨幣市場。

然而,比熔斷更嚴重的問題是,以道指最高29568.57點和3月9日最低23706.07點計算,美股跌幅已達19.8%,距離金融市場普遍認為的“美股連續下跌20%以上就會進入熊市”的慘烈只差一步之遙。

與美股不同,其他國家股指不存在熔斷機制,下跌更為慘烈,例如希臘雅典ASE下跌11.86%,富時意大利AMB下跌11.51%,法國CAC40下跌8.51%等等,跌幅均超過美股三大股指。

沙特石油戰則是美股此次下跌并觸發熔斷機制的*****。

3月8日,由于沙特與俄羅斯意見不一致,導致OPEC組織選擇不再延長減產,而交由市場平衡油價與產量的關系。

與此同時,沙特立即發動“全面油價戰爭”——大幅調低其不同級別的主要原油定價,削減的幅度至少是20年來最大,意味著它要全面增產搶占市場,將盡量多的原油推向市場。

油價聞訊暴跌10%,而周一亞盤開市,再次下跌近30%。人們開始擔憂2014年油市崩盤危機再現。

十一月Tether新增印鈔約合24.2億USDT:據Tokenview區塊瀏覽器數據顯示:十一月份Tether新增印鈔約24.2億USDT。其中以太坊上印鈔數量約13.2億,波場鏈上印鈔約11億,在發行方面,共計流入6家交易所,按流入量排名分別為Bitifinex-11.2億枚、Binance-1.27億枚、Nexo1300萬枚、Huobi-574.2萬枚、Poloniex-10萬枚。當前USDT總市值已超過190億美元[2020/12/3 22:58:22]

正是石油下跌,引發了美股次輪全線崩盤。

RystadEnergy分析師比約爾·納托霍根表示,這是一個出人意料的事態發展,比我們所預期的最糟糕的情況還要更加糟糕,這將是歷史上最嚴重的油價危機之一。誠如比約爾·納托霍根所認為的那樣,這完全是一場灰犀牛事件,當這頭灰犀牛向我們崩騰而來時,無人能擋。

加密市場就被灰犀牛經過時撲倒了,這表現在加密總市值變化上。

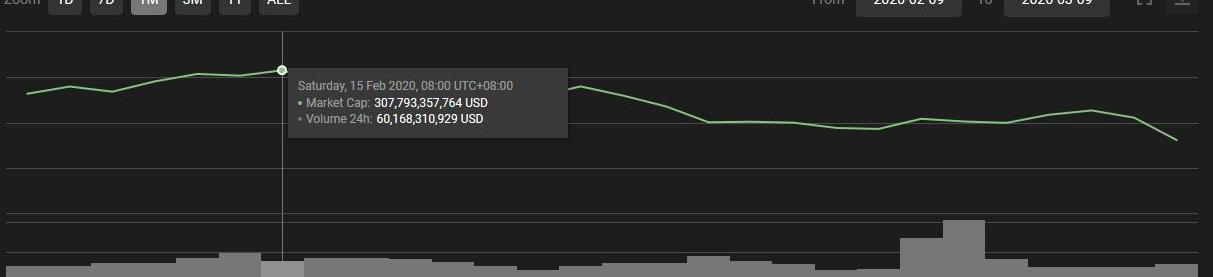

加密市場總市值從2月15日的最高3078億美金,下跌至3月9日最低23060億美金,整個加密市場因此蒸發超過700億美金,相當于5000億人民幣。

分析 | BTC鏈上交易活躍度回落至近一月低點 OTC資金日均交易量萎縮:據TokenInsight數據顯示,反映區塊鏈行業整體表現的TI指數北京時間07月01日8時報862.62點,較昨日同期下跌87.54點,跌幅為9.21%。此外,在TokenInsight密切關注的28個細分行業中,24小時內全行業均處于下跌狀態,其中錨定與儲備行業跌幅最小為0.9%;跌幅最大的為能源與采礦應用行業,跌幅為16.9%。

據監測顯示,BTC 24h交易額為$279億,活躍地址數和轉賬數分別較前日下降24.01%和17.7%。BCtrend分析師Jeffrey認為,BTC鏈上交易活躍度回落至近一月低點,且OTC資金日均交易量萎縮,短期或將延續盤整。

另據Bituniverse智能AI量化分析,今日行情可開啟PAX/USDT穩定幣網格交易,區間0.9856-1.0427 USDT,無懼行情下跌。注:以上內容僅供參考,不構成投資建議。[2019/7/1]

當灰犀牛來臨時無人能擋,于是市場開始出現極端負面聲音:“我們一同見證比特幣歸零”。那么,加密市場是否真的要被拖垮歸零?

2、加密市場“明斯基時刻”是否到來?

明斯基時刻是指美國經濟學家海曼·明斯基所描述的經濟現象,即資產價格崩潰的時刻。

詳細解釋就是當經濟向好時,投資者傾向于承擔更多風險,隨著經濟向好的時間不斷推移,投資者承受的風險水平越大,此時,當危機突然降臨時,由于杠桿過大導致收支不平衡而崩潰。此時,投機資產促使放貸人盡快回收借出去的款項,進而導致資產價值面臨更大幅度的崩潰。

火幣發布公告稱購買VIP 買一月送一月:火幣發布公告稱,新加坡時間2018年5月28日10:00——2018年6月27日18:00,活動期間全站所有用戶購買VIP,即可享受買一個月送一個月。[2018/5/28]

在加密市場,“明斯基時刻”曾小范圍出現。

3月9日,Grin代幣價格下跌,導致某投資者的重倉杠桿做多爆倉,平倉過程中出又現瘋狂砸盤,最終致使Grin代幣跌幅超過95%,對Grin代幣來說,此時就是它的明斯基時刻。也就是說,明斯基時刻往往與崩潰、崩盤這類經濟現象掛鉤。那么“明斯基時刻”,也就是幣圈近期流傳的“我們一起見證比特幣歸零”現象真的會出現嗎?

現貨價格也被帶崩了的Grin

諸如近期加密市場資金出逃、減產行情戛然而止、加密騙局帶來的恐懼,人們有理由懷疑明斯基時刻正在趕來。

首先,作為“避險新貴”的比特幣價格近期持續低迷,連續下穿9000美元、8000美元兩大關口,近期最大跌幅擴大至25%。據金果子數據,數字資產市場今日全網凈流出61.53億元人民幣,創一年內流出新高,資金出逃迅猛。

其次,半個月前還如火如荼的減產行情如今已經戛然而止,被稱為“減產三寶”的BCH、ETC、BSV價格從最高分別下跌超過50%、60%、70%,幾乎用半個月時間走完了一輪牛市轉換。

最后,PlusToken跑路資金也不消停。據PeckShield旗下數字資產可視化追蹤平臺CoinHolmes數據顯示,3月5日上午PlusToken跑路資金15pyB7和1Gc91z開頭地址上的資金再度發生異動,分兩筆轉移了共計13,112個BTC至至15Z1sT和1CkuKa開頭的新地址中。

加密貨幣分析師ErgoBTC表示,PlusToken團隊自2019年8月以來一直在批量拋售其數字資產。2019年12月,PlusToken向未知錢包轉移資金。當時的交易價值為1.05億美元,共涉及79萬個ETH,此后,加密貨幣總市值暴跌120億美元。

因此,PlusToken的洗錢活動很可能會與新一輪的大跌存在直接關聯。可以說,PlusToken的資金轉移至少造成了市場恐慌。

但是,如果說這些因素能輕易導致加密市場全線崩潰,甚至導致明斯基時刻,那么加密市場可能早已崩潰。畢竟歷史上比特幣曾經被死亡超過300次,跌幅超過80%不下10次,但每一次都能夠平安度過。這一次也不會例外。

最能夠說明情況的就是成交量。

根據coin360最新數據,加密市場在此輪暴跌中,3月5日以來成交量創下歷史記錄,其中成交量最高的一天達到440億美金。換句話說,雖然市場下跌慘烈,但是大量抄底資金穩住了行情。

即便在此次股市崩盤中,比特幣等加密資產表現“脆弱”,不具備黃金一樣的避險屬性,但在極端情況下比特幣確實會表現出局部的避險屬性。

例如,2019年3月27日土耳其股市一度暴跌7%,隔夜互換利率飆升到1200%匯率大跌,土耳其遭遇股匯雙殺,但比特幣卻暴漲15%。

對此,北京師范大學經濟學博士趙鷂對該現象做出了研究。趙博士選擇了2015年3月24日到2017年3月23日這段時間的比特幣在全球23家交易所的數據和交易數據,對比了19種法幣,最后得出的結論是:交易比特幣的人的目的是為了跨境。當然,這也是避險的手段之一。

不過,無論如何,此次加密市場的的大跌,對整個行業來說都是一波大洗禮。

3、一場觸目驚心的洗禮

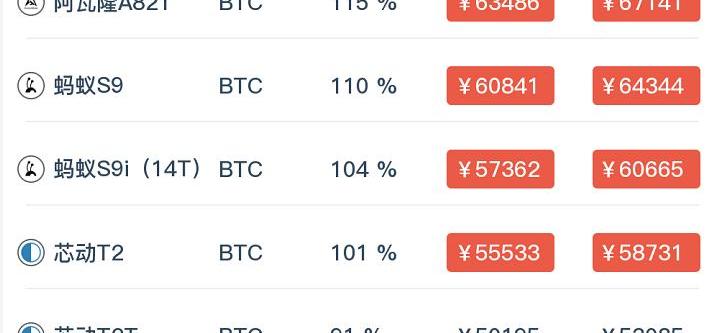

一代機皇螞蟻S9最終還是關機了,這是此次加密市場大跌造成的最直接后果。

據F2pool最新數據,在電費0.35元/度時,螞蟻S9挖礦的電費占比已達到100%,處于關機狀態。這就意味著,曾產出全網算力70%,出貨量數百萬臺的螞蟻礦機S9即將退出歷史舞臺。

而對螞蟻S9另一個不利因素就是全網不斷增加的算力,算力越高,相同情況下挖礦盈利能力也會越差。

根據bitinfocharts.com最新數據,目前網絡算力達到了133.29Eh/s,挖礦難度也達到了13.1T,預計12天后難度將會增加7%,達到17.7T的歷史高位。屆時,更多礦機將會被淘汰出局。

對礦業的洗禮,可以說是徹底的,加密市場對于合約的血洗也毫不手軟。

僅僅3月8日晚間比特的氣勢恢宏的大跌中,跌超10%,1小時合約爆倉近2億美元,市值縮水超110億美元。主流幣均跟跌超過10%,主流幣價格盤均已回落至1月份水平。

合約帝大數據顯示,3月8日和9日,24小時內爆倉為8.7億美金,折合人民幣超過60億。

可以說礦業與交易者在此次大跌中,遭到了血腥洗禮,損失慘重。但這不就是市場的特點嗎,它不會一直向上,更不可能一直向下。在向上過程中有黑天鵝與灰犀牛,在下跌過程中也有觸底反彈,無法預測漲跌,但唯一能確定的就是加密市場不會歸零。

對投資者而言,只有不輕言“崩潰”,不恐慌,相信邏輯,才有可能在這個年輕的市場中活下去。

Tags:比特幣KENTOKENTOK比特幣市值跌破5000億美元是真的嗎The Wrong TokenJumpTokenVANCAT Sperm Token

文|黎哲翁編輯|畢彤彤出品|PANews風險是一個舶來詞,源于意大利語“RISQUE”意味著大自然中的客觀危險。而在現代社會,風險與其說是一種命運,不如說是一種選擇,它取決于我們選擇的自由程度.

1900/1/1 0:00:00由PolychainCapital、DragonflyCapital和ChapterOneVentures支持的去中心化金融項目ParadigmLabs即將關停.

1900/1/1 0:00:00一場突如其來的暴跌,讓3·12成為了很多投資者心中永遠無法忘懷的日子。50%的超大跌幅,200多億人民幣的財富一天內完成換手,無一不是需要記錄在歷史中的數字.

1900/1/1 0:00:00注:本文是ShapeShift首席執行官ErikVoorhees寫給其團隊的公開信 以下是譯文: 多么糟糕的一天,全球市場都在經歷創紀錄的跌幅,歐洲人無法進入美國,病數量到處在跳躍著.

1900/1/1 0:00:00撰文:LindaXie,區塊鏈投資機構ScalarCapital聯合創始人,Coinbase早期產品經理 翻譯:盧江飛 來源:鏈聞 他們是黑客嗎? 他們是攻擊者嗎? 或者這是套利行為? 2020.

1900/1/1 0:00:00根據航空巨頭霍尼韋爾表示,波音公司已向GoDirectTrade平臺添加了超過10億美元的飛機零件.

1900/1/1 0:00:00