BTC/HKD-0.9%

BTC/HKD-0.9% ETH/HKD-1.32%

ETH/HKD-1.32% LTC/HKD-2.29%

LTC/HKD-2.29% ADA/HKD+0.31%

ADA/HKD+0.31% SOL/HKD-1.07%

SOL/HKD-1.07% XRP/HKD-0.26%

XRP/HKD-0.26%本文來源:Cointelegraph中文,作者:MarcelPechman,編譯:Ringo

專家認為,芝商所期貨的持倉量下降導致一些交易者錯誤地地認為機構投資者退出了市場。

過去的兩年里,在芝加哥商品交易所開盤的比特幣期貨交易對機構投資者來說越發地重要。然而,交易員普遍存在一種誤解,即

過分地重視期貨市場活躍度及其對現貨價格的影響。需要強調的是,

盡管期貨交易是在依據比特幣現貨報價機制運行的,但芝加哥商品交易所期貨最終還是通過財務結算的,因此并不涉及實際的比特幣交割。

最近,比特幣期權的未平倉合約已經成為加密貨幣相關的媒體和推特平臺上一個熱議話題,但據我所知,許多投資者誤解了該指標的工作原理及其對比特幣行情走勢的影響。

簡單來說,未平倉合約是指市場參與者持有的期貨合約總量。對于每一筆通過CME進行的交易,客戶必須愿意做多,希望行情出現上升趨勢,而另一方必然會做空。

比特幣全網未確認交易數量為97200筆:金色財經報道,BTC.com數據顯示,目前比特幣全網未確認交易數量為97200筆,全網算力為369.57 EH/s,24小時交易速率為6.03交易/s。目前全網難度為49.55 T,預測下次難度上調2.02%至50.55 T,距離調整還剩11天23小時。[2023/5/20 15:14:36]

投資者應如何解讀期貨數據?

人們常犯的一個錯誤是,認為日交易量下降是因為投資者對衍生品缺乏興趣。如果大多數市場參與者都一直維持自己的已有倉位,那么交易活動可能會很少甚至沒有,盡管這對雙方來說都是利益攸關的事情。

CME比特幣期貨未平倉總量。來源:Skew

Bitfinex分析師:我們可能正處于比特幣牛市的早期階段:金色財經報道,Bitfinex分析師稱,上周比特幣現貨交易量創下歷史新高,交易所比特幣交易量的7日移動平均線升至240億美元左右;各交易所的比特幣期貨交易量接近1萬億美元,而比特幣期權持倉量升至121.4億美元;這表明機構投資者越來越多地參與市場,我們可能處于牛市的早期階段。[2023/3/29 13:31:49]

從上述來自Skew的CME比特幣期貨未平倉總量圖可以看出,從12月到2月中旬,未平倉量一直在強勁增長,但這究竟意味著什么呢?

加密貨幣交易商有時會忘記CME的比特幣期貨每月交割一次。與Bitmex和幣安永續期貨不同,比特幣的CME期貨合約有一個固定的交割期,即每個月的最后一個周五。

這可能一定程度上解釋了2月份最后兩周未平倉頭寸從3.38億美元的峰值降至2.1億美元的原因。巧合的是,自2019年12月以來,比特幣價格上漲了55%,牛市勢頭也隨之耗盡。

數據:比特幣仍處于牛市早期:7月30日消息,Skew比特幣衍生品數據顯示,目前,BitMEX比特幣期貨市場三個月基準為12%,對比2019年6月-2020年2月頂峰期間超過23%的基準,現在的數據仍處于比特幣牛市的早期獲中期階段。比特幣有望保持強勁,價格將遠高于11500美元。(CryptoSlate)[2020/7/30]

期貨交易量份額仍然很高

過去4個月,芝加哥商品交易所的日均交易量為3.76億美元,不過3月份的交易量有35%的下降趨勢。今年2月,美國財政部長史蒂文·姆欽發表言論稱加密貨幣被用作“相當于以前的瑞士秘密數字銀行”,可能降低了機構投資者對比特幣的興趣。

特朗普政府以及他本人直接發表的言論也常常會影響投資者的情緒,影響他們對加密貨幣投資的決定。

雖然最近有所下降,但過去10個交易日的平均成交量仍比2019年第四季度高出約8%。因此,2月18日芝加哥商品交易所11億美元的交易量似乎更像是一個異常值,而不是一個新的常態。

數字支付公司Square允許用戶購買比特幣:根據彭博社的消息,Square允許Square Cash 移動應用程序用戶進行比特幣購買。Square在一份聲明中說,該公司正在探索如何通過推出向其少量現金用戶購買比特幣的能力,使移動應用程序更快、更容易使用。[2017/11/20]

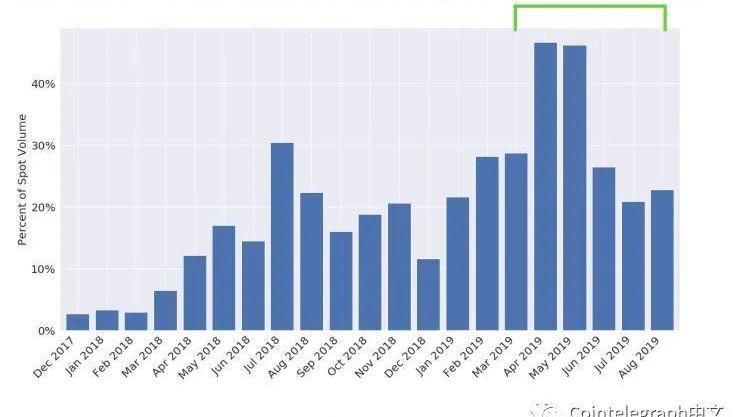

而比特幣的總交易量——包括常規交易所——也應該考慮在內。根據BitwiseAsset的一份報告,2019年全年,CME的比特幣期貨日均交易量在全球十大現貨市場的占比呈顯著上升狀態。

比特幣期貨交易量占比特幣現貨交易總量的百分比示意圖

資料來源:BitWisereport-SEC

機構投資者是否在推動比特幣行情?

許多散戶投資者經常說機構投資者在推動比特幣行情走勢,并且有一些證據支持這種說法。首先,與現貨市場活動相比,3.38億美元的未平倉合約是一個相當大的數額。不到一年前,Bitstamp上一個單筆5000比特幣的訂單就直接導致了包括CME在內的所有交易所近20%的閃崩。

另一項重要研究是ArcaneResearch最近的一項研究,該研究揭示了比特幣在CME期貨交割前的獨特交易行為。他們表示,在此類事件之前,比特幣價格平均下跌了2.3%。事實上,ArcaneResearch分析的20個月中有15個月都是如此。

比上文描述的還要復雜

有一件事很重要,那就是因果關系并不等于相關性。盡管到期前的價格波動不可否認,但沒有明確跡象表明這些波動是由機構投資者的資金流動引發的。CME以外的任何交易商都可能以交割期為借口來降低其倉位,甚至利用衍生品做空。從交易者的角度來看,不可能確認變化從哪里開始。

交易所之間的套利發生在微秒之內。目前還無法確定交易量的增長是否開始于某個單一地點。事實上,有一些量化交易員使用精確的技術來避免這種檢測。唯一可能的結論是,對機構投資者是否在抬高/壓低市價的任何結論都只是猜測。

衍生品交易不利于加密產業嗎?

不是的。2017年12月,芝加哥期權交易所和芝加哥商品交易所推出比特幣期貨標志著各大頂級加密貨幣交易所之間的價格異常點差的消失。根據Bitwise的報告,這種點差率現在大多低于0.10%,主要是由于新的市場參與者和衍生品合約帶來的額外流動性。

每個保證金交易商最終都需要承擔交易費用,而衍生品被設計成一種對沖工具,因此它們的整體影響是有益的。一種允許投資者押注下行風險的監管工具的存在證明了市場價格不容易被操縱。

重要的是要記住,每一筆衍生品交易都需要一個買家和一個賣家。波動的價格走勢在多個市場同時發生,這使得確定其來源的任務變得復雜。因此,將衍生品市場數據納入交易體系的投資者需要明白,交易量下降并不意味著投資者缺乏興趣。

盡管不得不考慮交割時間和平倉價格的大幅波動,但這可能適用于未平倉頭寸突然減少的情況。

美國財政部長史蒂文·姆欽近的言論中暗含的有關新法規的威脅也可以從一定程度上解釋價格和持倉量的變動。

本文觀點和立場僅代表@no

shitcoins?

本人,并不代表Cointelegraph。投資和交易有風險,建議讀者在做決定前自行做好研究。

Tags:比特幣BITARC加密貨幣比特幣以太坊是什么意思bitmart官網下載Arcade Protocol加密貨幣和數字貨幣的區別是什么

編者注:本文作了不改變作者原意的刪減。前言:3.12黑天鵝事件是怎么發生?為什么會導致兩次大跌?作者從加密市場結構的角度入手,剖析了當前加密市場的獨有特征,其中包括跨交易所套利效率問題、比特幣和.

1900/1/1 0:00:00來源:CointelegraphChina編者注:原標題為《兩名日本男子因給Coincheck黑客當“搬運工”而被捕》 3月11日,東京逮捕了兩名與“?Coincheck黑客案”有關的男子.

1900/1/1 0:00:00來源:小蔥區塊鏈 周末期間一波幅度驚人的崩盤式集體下跌讓市場上的恐慌情緒再度爆發。 周末期間加密貨幣市場再現幅度驚人的集體跳水,雖然今日凌晨主流幣種曾經走出過一波比較可觀的反彈表現,但是缺乏延續.

1900/1/1 0:00:00撰文:LeslieLamb,AmberGroup機構銷售負責人 來源:Amber 編者注:本文作了不改變作者原意的刪減.

1900/1/1 0:00:00文|互鏈脈搏·元尚 橋水基金因爆倉傳聞在公眾面前又火了。被稱為金融教父的瑞達力歐45年前創辦的橋水基金,截至去年年底管理資產超過1600億美元,成為有史以來規模最大的對沖基金,基金規模年復合增長.

1900/1/1 0:00:00來源:小蔥區塊鏈 引言 2020年3月4日,印度最高法院取消印度儲備銀行針對加密貨幣的禁令,并裁定,2018年4月6日的印度儲備銀行通函違反憲法.

1900/1/1 0:00:00