BTC/HKD-0.3%

BTC/HKD-0.3% ETH/HKD-0.31%

ETH/HKD-0.31% LTC/HKD-0.54%

LTC/HKD-0.54% ADA/HKD-0.3%

ADA/HKD-0.3% SOL/HKD-0.51%

SOL/HKD-0.51% XRP/HKD-0.27%

XRP/HKD-0.27%文:秦曉峰

出品:Odaily星球日報

編者注:本文作了不改變作者原意的刪減。

新十年的開局,糟透了。

2020年前3個月,不少人做過的最“了不起”的一件事,就是見證歷史。

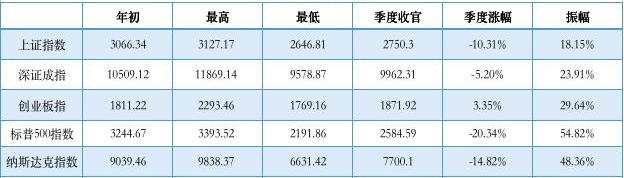

新冠肆虐與原油價格戰,為全球經濟蒙上陰影。美股三大股指全線走低,多次熔斷,季度跌幅均在10%以上。A股收沖擊略小,但上證指數的季度跌幅也達10.31%,深圳成指季度跌幅5.2%。黃金曾不負眾望,在逆境中最高漲了12.2%,不過3月起,其避險屬性也短暫失靈,最終季度微漲3.7%。

背負著“避險”和“減半利好”的比特幣流年不利,遭遇價格減半,甚至險些歸零,讓本不富裕的散戶雪上加霜。不過作為一套獨立的貨幣體系,比特幣從“外傷”中康復迅速。屏蔽掉剛遭重創的合約用戶的哀嚎與迷失信仰者的恐慌情緒,客觀數據告訴我們,比特幣Q1不過跌了10%,在加密市場的占比始終維持在60%以上。

望向其他板塊,穩定幣市值逆勢增長,頻繁增發;減半幣的代表、最“妖”的BSV季度漲逾73%;平臺幣中,OKB的Q1漲幅達到66.53%;DeFi同樣迎來繁榮。此外,加密資本在回避二級市場周期,抄底一級市場,更“精致”地分配資金給頭部項目。

在本文中,Odaily星球日報將從數據面回顧2020年Q1的幣市、股市與黃金。我們從中發現,數字貨幣市場在“超速去杠桿”后呈現出韌性與彈性。Odaily星球日報也衷心希望,走進Q2,疫情結束,經濟復蘇,幣圈騰飛。

加密市場總體表現

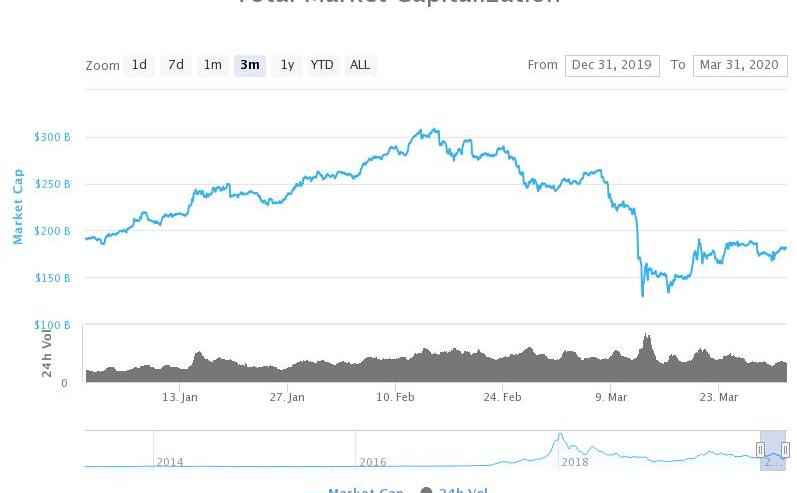

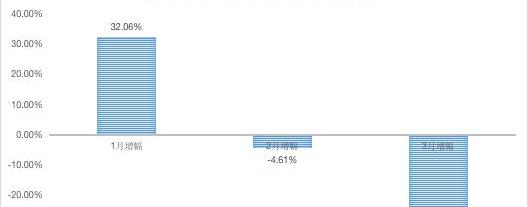

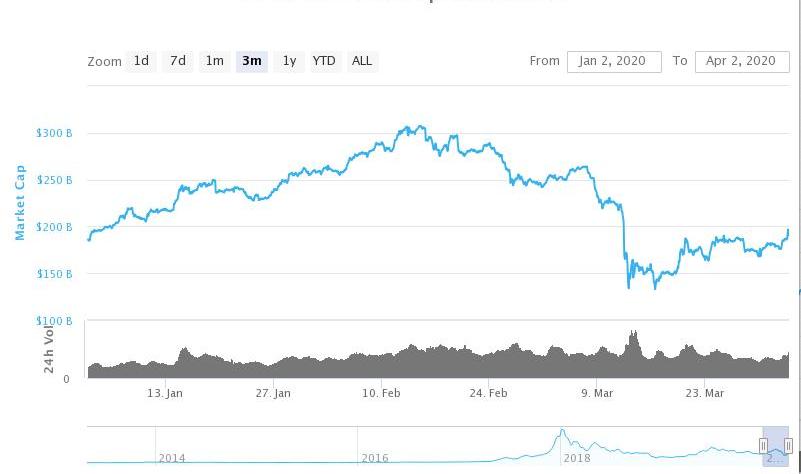

據CoinMarketCap,2020Q1加密貨幣總市值收報1779.2億美元,季度增幅為-7.07%,環比上漲5%;總市值最高突破3000億美元大關,達到3087億美元。

過去三個月,總市值增幅呈現逐漸遞減趨勢:1月增幅32%、2月增幅-4.61%、3月增幅-26%。

英格蘭銀行:加密市場未對金融穩定構成直接威脅,但仍需加強監管:7月5日消息,英格蘭銀行金融政策委員會在發布的金融穩定報告中表示,雖然加密貨幣構成的直接風險較小,但加強仍然很重要。該報告稱,加密市場的漏洞包括流動性錯配,杠桿頭寸被平倉導致價格下跌以及投資者對某些 Stablecoin 維持其掛鉤能力的信心顯著減弱等問題。雖然這些風險并未對更廣泛的金融市場的穩定性構成威脅,但它確實要求隨著行業的發展提高監管透明度。[2022/7/5 1:52:34]

另外,整個Q1日均交易量達到1457億美元,環比上漲32.1%;其中1月日均交易1121億美元,2月日平均交易1758億美元,3月日平均交易1492億美元。

值得注意的是,單日交易量的峰值并未出現在2月,而是3月13日的2500億美元。

市值前十中:BSV漲幅最高,波動也最大

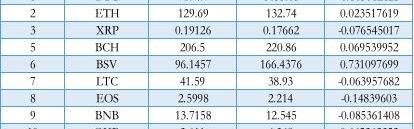

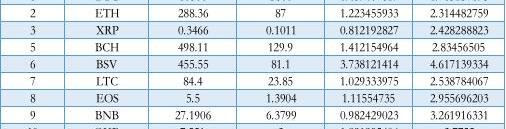

BitUniverse數據顯示,市值前十的幣種中,2020?年Q1增幅只有四個幣種呈正向增長,分別是:BSV、OKB、BCH、ETH;跌幅前三的分別是:EOS、BTC、BNB。

整個Q1,BSV最高漲幅最大,達到373%;BTC最高漲幅最小,只有45.94%。

但從振幅來看,除了BTC之外其他幾個加密貨幣振幅都超過200%,價格波動劇烈;其中BSV振幅最高,達到460%;BNB緊隨其后,振幅達到326%;BTC振幅最小,只有176%。

具體到單個月份,各幣種表現不同。一月份BSV表現強勁,增幅最高達到185%;二月份OKEx銷毀未流通的平臺幣,推動OKB上揚,2月漲幅達到87%;3月份的下跌行情中,ETH超跌,達到40%。

媒體:冠狀病不會對加密市場產生重大影響:隨著冠狀病蔓延到紐約,許多銀行都在疏散員工。全球一些最大的銀行已經在考慮重組或裁員以抗擊病的蔓延,其它一些銀行計劃遷往其它地點,繼續開展業務。CNN報道稱,摩根大通將其銷售和交易團隊分為不同的辦事處,而美國銀行也將其固定收益和股票交易團隊分為不同的辦事處。據知情人士透露,高盛的交易員也會遠程工作一段時間。此外,德意志銀行和匯豐銀行也讓部分員工遠程辦公。與此同時,雖然許多大型加密交易所都有實際的地點辦公,但大多數交易和操作都是在網上進行的,或者可以轉為在線進行。因此,加密社區可以確信冠狀病等不會對市場產生重大影響。(bitcoinist)[2020/3/11]

比特幣的“基本面”變化不大

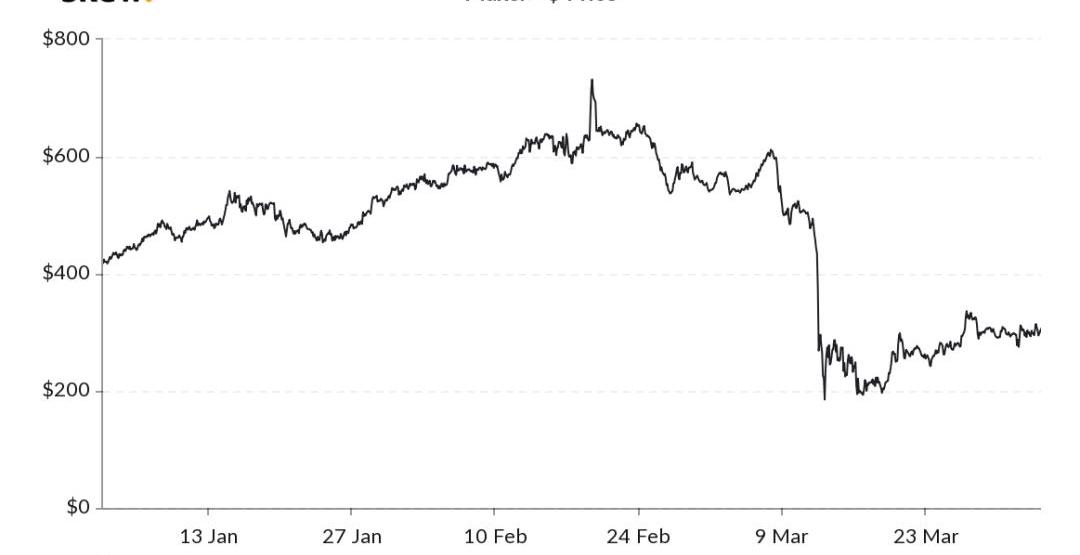

Q1,比特幣的價格表現并不算好。2月15日,比特幣創下年內新高10500USDT,最大增幅只有45.94%,遠遠落后于同期的ETH以及其他主流幣。

僅僅過了一個月,比特幣價格腰斬,最低下探到3800USDT。

據Skew,在過去7年中,BTC第一季度收益多為負數。今年Q1也是BTC連續第三個季度收益為負。短期數據顯示,Q2比特幣或許會迎來一波反彈。

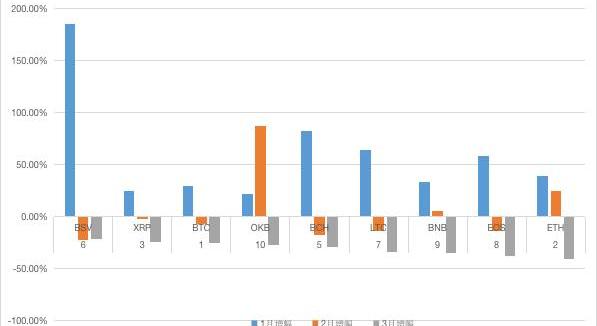

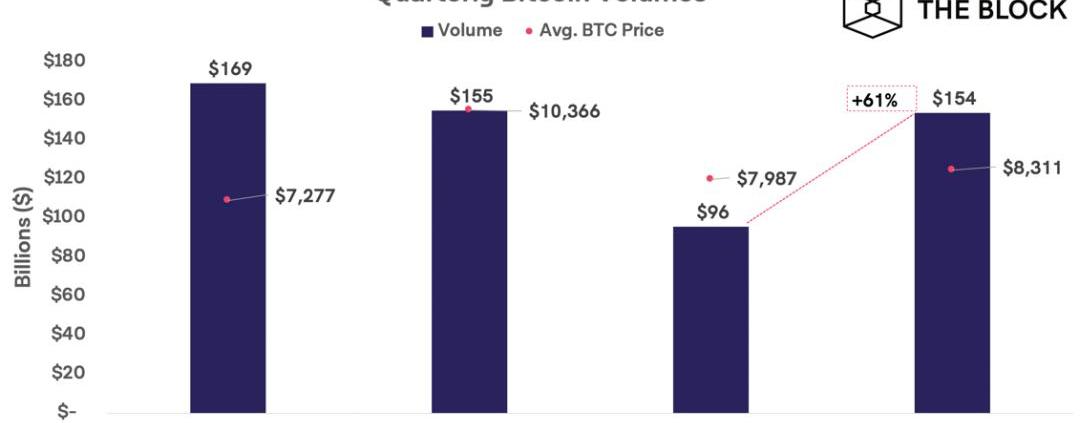

另據TheBlock統計,Q1比特幣交易量相比上一季度增長了61%,從960?億美元增至1540?多億美元。

不過,比特幣鏈上交易價值比上一季度僅上升11%,從1610億美元增長至1780億美元,日均19.8億美元。

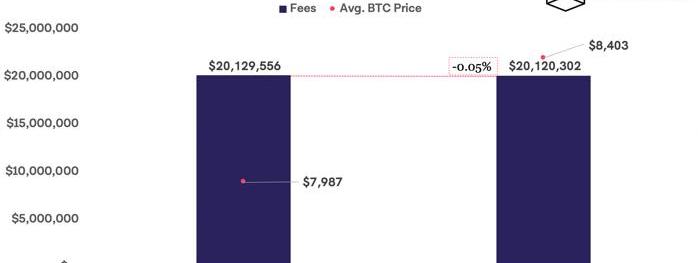

與2019年Q4相比,2020?年Q1的比特幣手續費基本沒有大的變化,微降0.05%。

過去一個季度,比特幣在總市值中的占比沒有明顯變化,從年初的68.1%降至目前的65.4%,降幅不足4%。即便是2月份其他加密貨幣開始有所反彈,但比特幣的市值占比始終維持在60%以上,最低達到61.1%。

聲音 | Primitive Ventures創始合伙人:韓國加密市場基本已死:Primitive Ventures創始合伙人Dovey Wan發布推文稱,韓國市場基本已死,即使是在法幣介入的情況下,高投機性社區也因為低波動性而非常疲軟(在我看來很早就已經飽和)。Bithumb啟動Bithumb Global以在全球范圍內擴張的事實就說明了這一點。[2019/10/22]

比特幣在總市值占比穩定,意味著比特幣“吸血行情”可能一直持續,其他山寨幣仍缺乏上漲動力,“山寨季”遙遙無期。

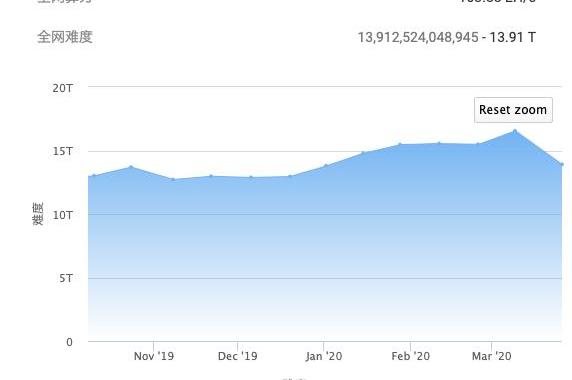

Q1,比特幣挖礦難度不斷攀升,從13.79T一度上漲至16.55T,漲幅高達20%,創下歷史新高;但在3月26日,挖礦難度下調了15.95%,這是史上第二大難度下調。目前挖礦難度暫報13.91T,Q1整體增幅為0.8%。

如下所示,Q1,比特幣每月塊平均大小呈現不斷增長的態勢,季度增幅12.5%。

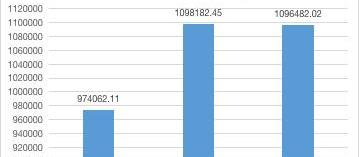

另外,比特幣每月總交易數量卻在不斷下降,從1月份的9612337筆跌至3月份的8904203筆,降幅為7.37%。

整個Q1季度交易數量之和為27956008,相比2019年第四季度下降2.1%。

行情波動為平臺幣帶來機會了嗎?

今年第一季度,OKEx宣布銷毀全部尚未發行的7億OKB,短時掀起平臺幣「銷毀潮」,多家交易所跟進。

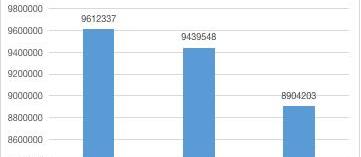

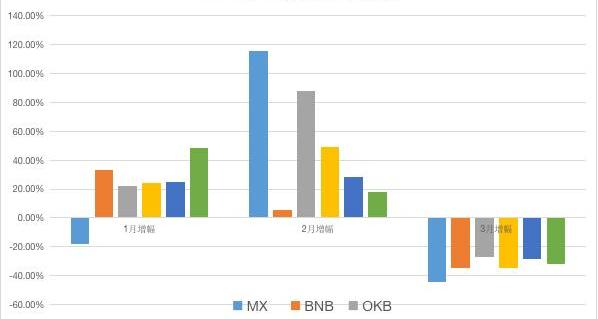

Odaily星球日報選擇了六家交易所,分別為OKEx、幣安、火幣、Gate、ZB、抹茶,比較各家平臺幣在第一季度的價格表現。

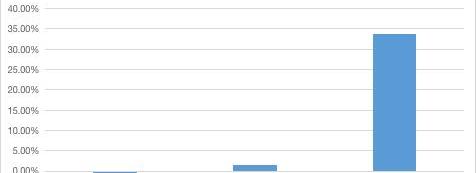

總體而言,OKB在Q1整體漲幅最高,達到66.53%,遙遙領先HT以及ZB;Q1暫時落后的是BNB。

聲音 | ATKearney:比特幣將重新獲得加密市場份額的三分之二:據Finews消息,美國全球管理咨詢公司ATKearney在其19年預測報告中表示,在2019年,加密貨幣市場將進行整合,比特幣將重新獲得加密市場份額的三分之二。該公司認為,包括英國和美國在內的多個市場的監管機構將在努力提高市場透明度的同時,緩和對該行業的立場。[2018/12/24]

從波動性來看,MX振幅最大,接近350%;ZB振幅最小,只有150%。

六家平臺幣在不同的月份表現各異,其中ZB和BNB在1月表現強勁,增幅分別是48.1%、33.1%;MX與OKB在2月表現亮眼,增幅分別是115%、87%;但到了3月,MX后勢不足,跌幅領先,OKB跌幅最小,只有27%。

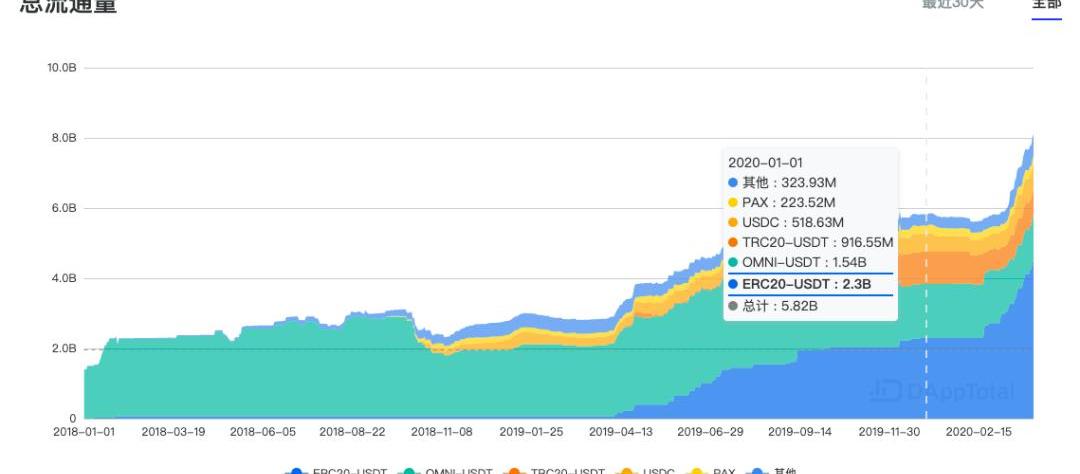

穩定幣不斷增發,逆勢增長

總體而言,Q1季度穩定幣總量在持續增長。Dapptotal.com數據顯示,總量從年初的58.2億美元增長至77.9億美元,漲幅達到33.8%;相比于2019年Q4穩定幣總量的增幅,2020年Q1增幅環比上漲22%。

實際上,穩定幣增發主要集中在3月,前兩個月總量保持平穩,如下所示:

其中,USDT總量從1月初47.6億美元增長至62.6億美元,漲幅達到31.5%;USDT在穩定幣總市值中的占比,也從季度初的81.7%下降至季度末的80.3%,降幅1.4%,但始終維持在80%以上,霸主地位不可撼動。

整個3月,Tether總計增發了14.2億美元,增幅達到29.3%,直接將USDT市值推向全榜第四。

實際上,3月上旬,Tether增發量也只有1億多。頻繁的增發始于「312暴跌」,共計增發19次,增發量接近13億。

聲音 | GreySpark報告:盡管缺乏真正的投資者 但加密市場正在制度化:管理和技術咨詢公司GreySpark近日發布的一份研究報告顯示,盡管缺乏真正的投資者,但加密市場正在制度化。該研究從投資者、基礎設施提供商、技術提供商和數字貨幣交易所向各類投資者提供各種貨幣流動性渠道,集中展示了2018年數字貨幣市場的特征。同時提到BTC和ETH投資份額占比下降,市場逐漸多樣化,截至2018年8月,14種數字貨幣市值達到或超過10億美元;機構投資者仍難獲得二級市場流動性;以及數字貨幣市場ICO現狀等詳細情況。[2018/9/9]

數據顯示,USDT場外溢價也從季度初的99.1%上漲至季度末的102.59%,漲幅3.4%;其中,3月14日,USDT場外溢價最高達到106.92%,創下歷史新高。

衍生品市場:期權崛起

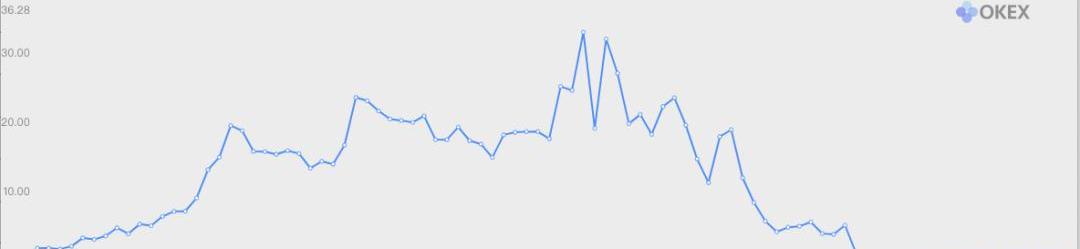

衍生品交易近兩年備受追捧,加杠桿被散戶用得愈發熟練,今年一季度的小牛市也被稱為「杠桿牛」。

數據顯示,BTC多空杠桿比從季度初的1.82,一度上漲至32.99,漲幅超過1700%,做多情緒劇烈;但在3月12日暴跌之后,多空杠桿比低于1,最終收于0.43,季度跌幅76%。

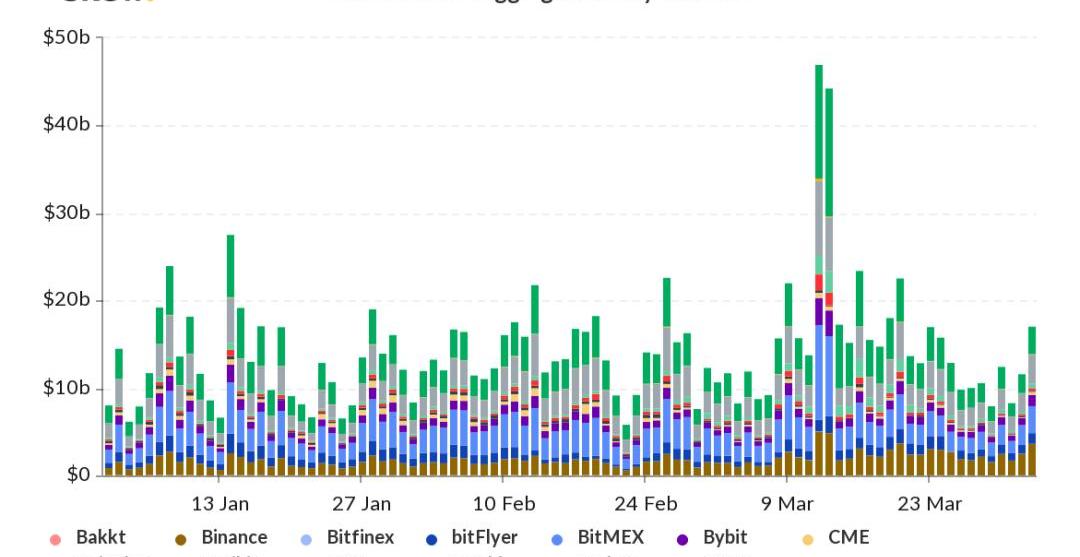

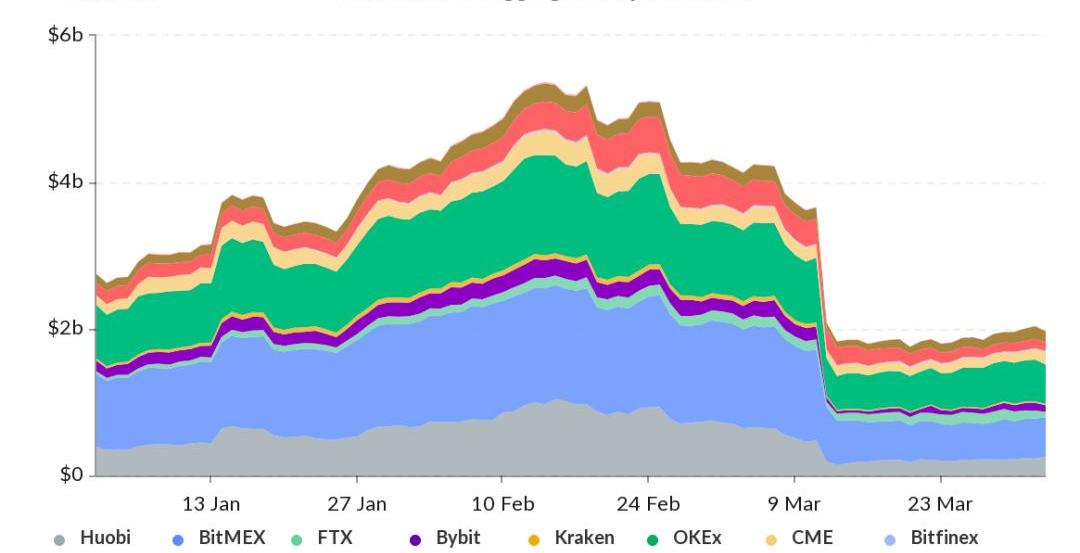

Skew數據顯示,BTC?期貨日交易量從季度初的79.93億美元,增長至季度末的81.95億美元,漲幅2.5%;其中,3月12日期貨日交易量達到最高471.44億美元,3月13日達到425.1億美元。

值得注意的是,Q1日交易量始終能保持在10?億美元以上的交易所只有:BitMex、OKEx、火幣、幣安。

從比特幣期貨持倉量來看,季度初持倉量為26.62億美元,一度上漲至54.18億美元,最大增幅103%;隨后持倉量緩慢下降,并在3月13日達到低谷;季度末持倉量收于20.08億美元,季度跌幅24.5%。

從單個交易所持倉量來看,只有BitMex以及OKEx日持倉量可以達到10億美元級別。

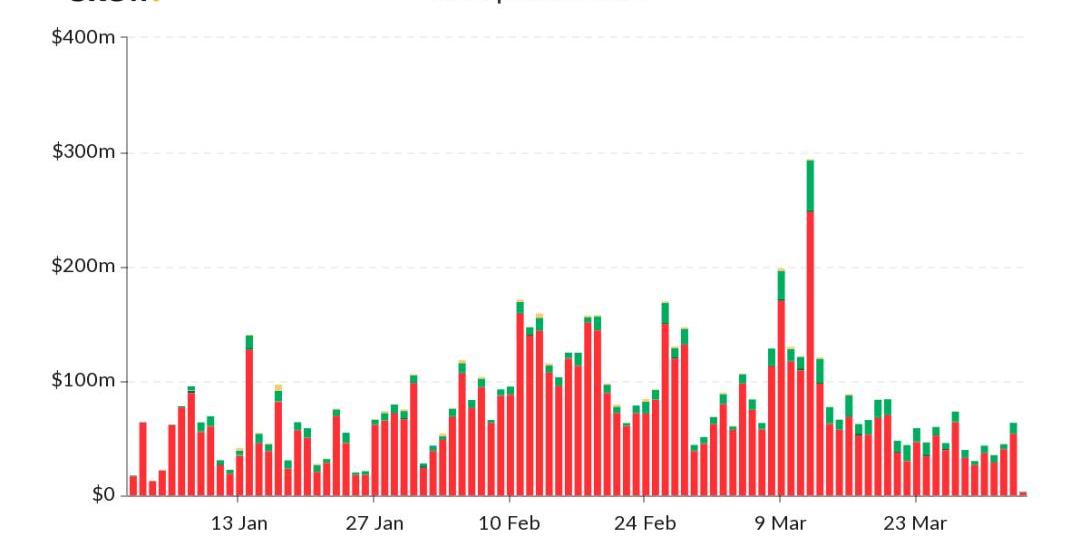

第一季度最令人關注的,莫過于期權市場。今年第一季度,OKEx、CME相繼入局期權市場,推出比特幣期權交易。

根據Skew數據,比特幣期權日交易量從季度初的706.6萬美元增長至季度末的3579.1萬美元,增幅高達406%;另外,期權日交易量也曾一度創下歷史新高,達到2.94億美元。此后,期權日交易量呈明顯的遞減趨勢。

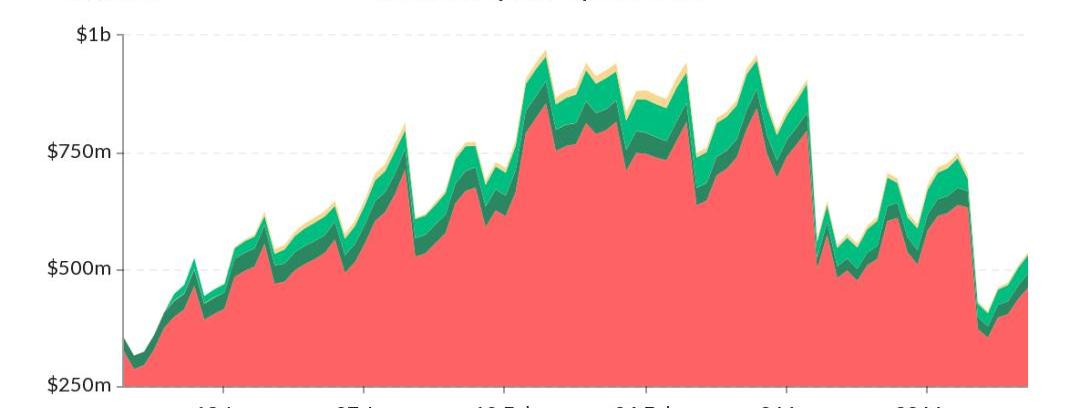

期權持倉量從季度初的3.05億美元,增長至季度末的4.72億美元,漲幅超過50%;其中,2月14日,期權持倉量最高,達到9.7億美元;從2月12日到3月11日的一個月時間內,期權持倉量基本維持在7.5億美元以上。

從交易所分布情況來看,Deribit始終占據期權交易80%以上的市場份額;Bakkt以及CME排名靠后,平均日交易量分別是2萬美元以及100萬美元。

DeFi:BTC鎖倉量引人注目

第一季度,去中心化金融也同樣迎來繁榮。

數據顯示,鏈上鎖定加密資產總價值從季度初的6.7億美元,一度上漲至12.35億,最大漲幅達到84.3%;隨后鎖定資產價值下降,一度跌至4.87億美元;季度收于5.38億美元,季度跌幅達到19.7%。

值得注意的是,DeFi上鎖定ETH數量變化與總趨勢變化保持一致,但BTC鎖定量卻呈現不斷增長的態勢,并創下歷史新高:從1452個上漲至1883個,季度增幅29.6%。

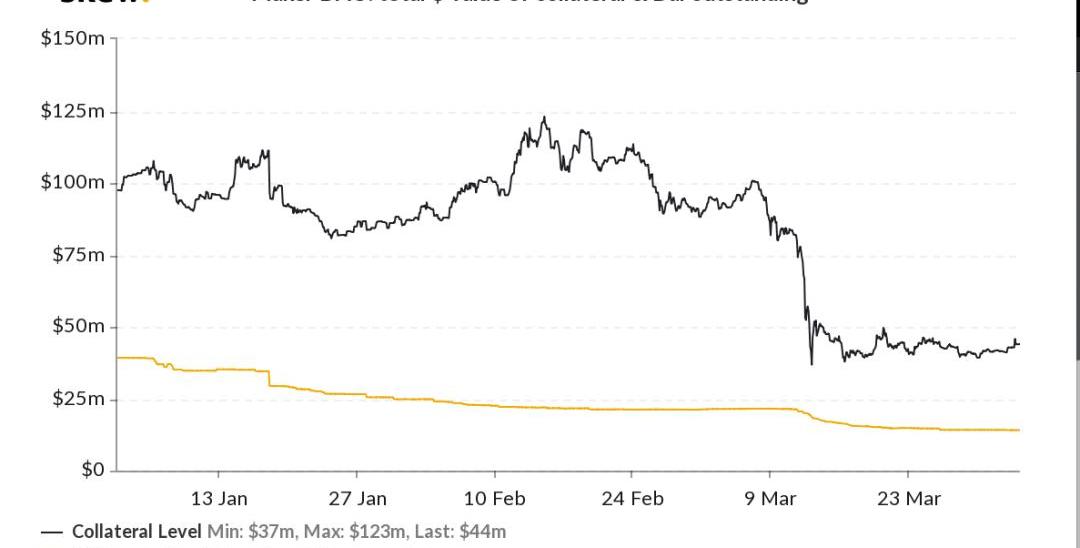

從單個項目來看,MakerDAO上抵押品總價值一直維持在7.5億美元以上,但在3月12日暴跌清算中中抵押品價值一度跌至3.7億美元,季度末收于4.2億美元,季度跌幅達到60.3%。

MakerDAO原生管理型代幣MKR價格也在Q1劇烈動蕩:從年初的433美元一度上漲至730美元,最高漲幅68.5%;但受到清算以及近期拍賣影響,MKR價格直線下跌,一度跌至170美元,季度收于293美元,季度跌幅32.3%。

除去MakerDAO之外,過去一季度,也有一些DeFi項目表現出彩。Skew數據顯示,Synthetix在2月10日之前鎖定的ETH價值最高;2月10日之后,Compound開始發力,其鎖定的ETH價值開始超過Synthetix;季度收官時,Synthetix以8400萬美元略微領先Compound。

對比股票&黃金,或許能讓我們更了解比特幣的屬性

受疫情沖擊與石油價格戰雙重影響,傳統金融市場遭受重創。

股市

由于A股在農歷新年前便已休市,疫情對股市的影響直到2月3日才顯現。當日上證指數收跌7.72%,深證成指收跌8.45%,均創下年內新低,創業板指收跌6.85%;次日,A股開始反彈,并一直延續至2月25日,隨后跟隨全球股市再次下探;上證指數Q1收于3000點以下,季度跌幅10.31%;深證成指收于1萬點以下,季度跌幅5.2%;創業板指季度收漲3.35%。

總體而言,疫情對A股的沖擊較小,但美股就沒那么好運了。整個3月,美股10天之內熔斷4次,而美股歷史總計才熔斷過5次。

在Q1,道瓊斯指數單日下跌超過1000點的天數有6天,最大單日下跌2997點。

數據顯示,美股三大股指季度跌幅均超過10%以上,標普500指數以及道瓊斯指數更是超過20%。

相比之下,比特幣的跌幅只有11%,似乎更加「抗跌」。

黃金

黃金的避險屬性在今年前兩個月發揮得淋漓盡致。

一次次的危機事件持續推升了黃金價格,從年初的1517.7美元,一度上漲突破1700美元關口,最高漲幅12.2%;但從3月10日開始,黃金也短線一度跌破1500美元關口;最終,黃金季度收于1574.77美元,季度微漲3.7%。

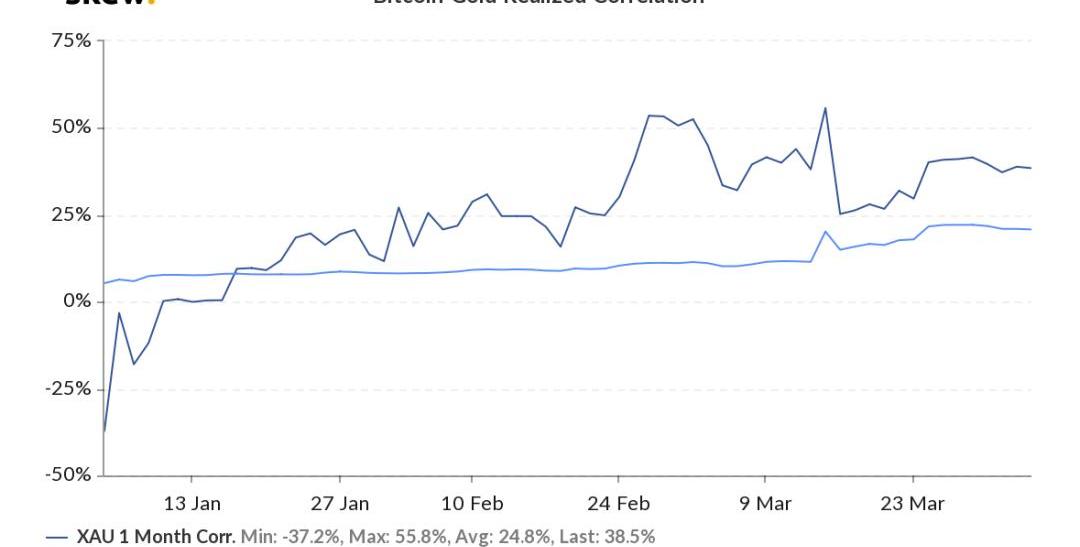

比特幣與股票以及黃金的相關性

當黑天鵝扎堆時,比特幣和黃金會呈現出相關性嗎?

Skew數據顯示,1月9日之前,比特幣與黃金相關性為負數;1月10日之后,兩者呈正相關,但多數時候相關性低于40%,即低度線性正相關;目前,相關性呈遞增趨勢。

比特幣與股票的關系,則更加復雜。3月12日大跌之前,比特幣與標普500相關性為正數,但小于40%;3月13至3月23日,兩者為顯著性負相關;3月23日之后,兩者為低度線性負相關。

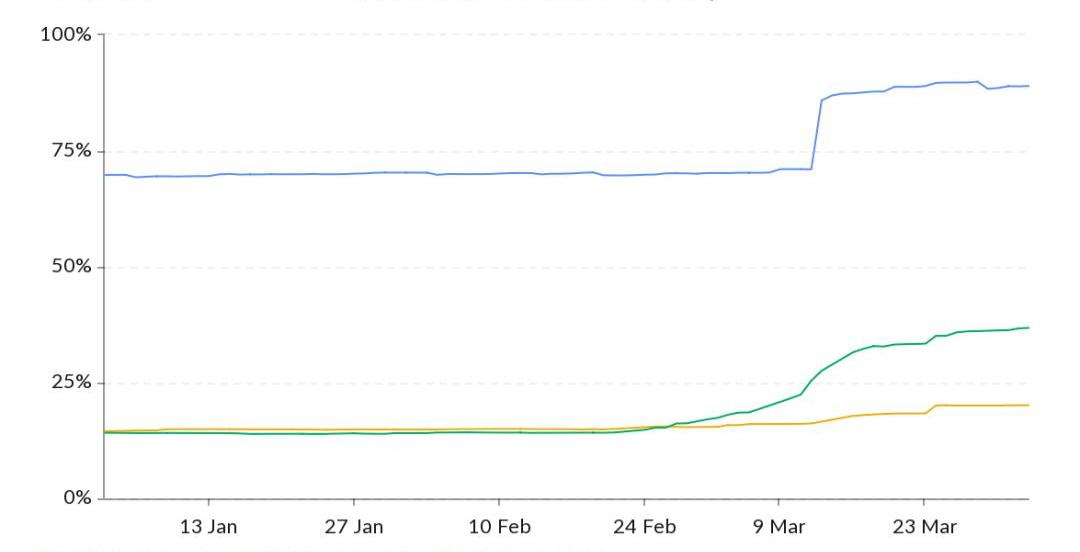

從收益的角度,比特幣今年暫時跑贏美股、A股。但從波動率來看,比特幣的不確定性依然很強,Q1季度比特幣波動率始終維持在75%左右;3月12日的大跌,推動比特幣的波動率再次上漲至88%左右。

另外,從2月25日開始,標普500的波動率開始上升,維持在35%左右;而黃金波動率雖也有所上漲,但始終不超過25%。

由此可見,黃金最為避險,比特幣也還算抗跌。

看到這里,“一度失去了夢想”的幣友們,對Q2的資產配置是否有了新的思考呢?歡迎在下方留言,與我們互動。

來源:哈希派 作者:LucyCheng每個圈子都有不少唯有“自己人”才了解的術語,加密貨幣社區也有;比如因為拼寫錯誤而誤打誤撞成為比特幣信仰者座右銘的——Hodl.

1900/1/1 0:00:00作者:羅滔 Telegram與美國證券交易委員會的法律斗爭愈演愈烈,2019年10月11日SEC以“發行非法數字資產證券Grams”為由,頒布禁止Telegram出售Gram代幣的緊急禁令.

1900/1/1 0:00:003月27日,湖南省工業和信息化廳發布《關于公布2020年湖南省大數據和區塊鏈產業發展重點項目的通知》,這是進入2020年以來,國內首個由省級政府支持的將區塊鏈作為重點發展項目的政策文件.

1900/1/1 0:00:00編者注:原標題為《簡單讀懂Reddit的積分幣》根據統計,Reddit社區在2019年的月活用戶達到4.3億,超越推特.

1900/1/1 0:00:00作者:羅凱 隔夜美聯儲宣布了一場史無前例的QE,包括了開放式的資產購買,每天都將購買750億美元的國債和500億美元的機構住房抵押貸款支持證券,每日和定期回購利率報價利率將重設為0%等等.

1900/1/1 0:00:00在一系列MKR拍賣中,加密貨幣投資公司Paradigm是最大的贏家。此次拍賣于3月19日至3月28日進行,共籌得530萬DAI。DAI是MakerDAO系統中的穩定幣,與美元掛鉤.

1900/1/1 0:00:00