BTC/HKD+0.03%

BTC/HKD+0.03% ETH/HKD+0.07%

ETH/HKD+0.07% LTC/HKD+0.52%

LTC/HKD+0.52% ADA/HKD-1.22%

ADA/HKD-1.22% SOL/HKD+0.18%

SOL/HKD+0.18% XRP/HKD+0.4%

XRP/HKD+0.4%幾天Uniswap發布了其V2的計劃,藍狐筆記一直沒來得及關注。今天看了一下,這次計劃帶來了不少優化。可以看出Uniswap從V1的實踐中學習到了很多東西,發展迅速,這也是領先DeFi項目的縮影,在不斷迭代中前行。

UniswapV1證明了自動做市商市場的可能性

Uniswap基于以太坊區塊鏈為人們提供去中心化的代幣兌換服務,Uniswap提供了ETH以及ERC20代幣兌換的流動性池,它具有當前DeFi項目中最引人注目的去中心化、無須許可、不可停止等特性。

當然,在實際的運行過程中,也受制于以太坊吞吐量和速度的問題,也遭遇過價格操縱的情況,且其交易規模在整個加密世界還非常小。看上去是小個子,而且還是不夠靈活不夠快的小個子。即便如此,Uniswap這種自動化的流動性池的模式也展示出了它的潛力。

當前Uniswap總體流動性達到3400多萬美元,最高峰曾達到9100多萬美元;當前的日交易量超過200萬美元左右,最高峰曾達到3900多萬美元。雖然跟中心化交易所差距甚遠,但作為DEX來說,算是很不錯的成績。

Uniswapv2有幾個值得關注的點:

UniSat Wallet:由于代碼庫存在漏洞,UniSat Marketplace數小時前遭到大量雙花攻擊:4月24日消息,UniSat Wallet發推表示,幾個小時前,由于我們的代碼庫存在漏洞,剛剛上線的UniSat Marketplace遭受了大量雙花攻擊。在上周的測試中,我們模擬了不同的雙花攻擊方法,并對代碼進行了改進和增強。不幸的是,在最初的公開版本中仍然暴露了某些問題。目前,我們有了初步的調查結果,在所有383筆交易中,有70筆交易被確定為受影響。將在未來幾天進一步調查,并賠償與該事件有關用戶的損失。

此前消息,UniSat Wallet表示,由于存在一些問題,UniSat Marketplace暫時無法訪問。[2023/4/24 14:23:24]

時間加權平均價格

閃兌

盈利模式

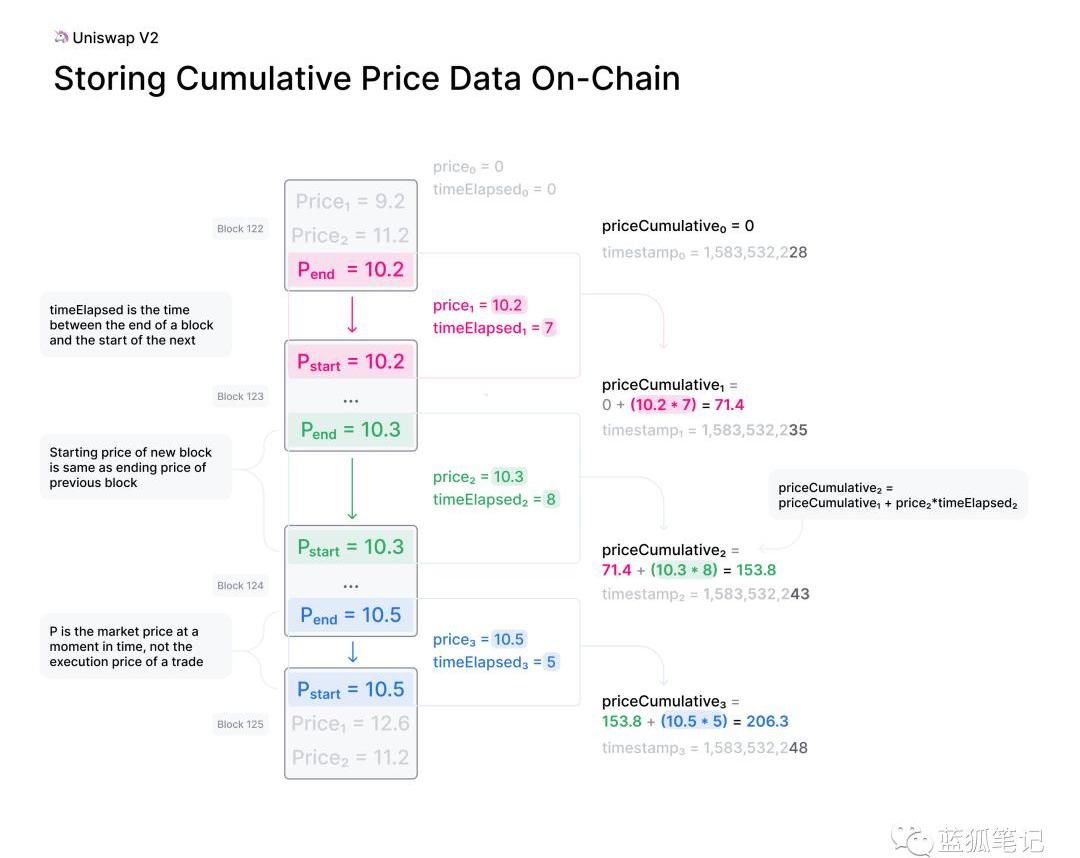

時間加權平均價格

從前段時間發生的一系列攻擊事件看,Uniswapv1不能作為安全的價格預言機,因為根據其恒定乘積做市的機制,它的價格可以在短時期內發生極大的變化。這也是Uniswap之前被操縱利用的地方。

Uniswapv2決定改變這一點,一是繼續保持其去中心化的模式,二是極大提升價格操縱的成本和難度。主要有兩個方面的提升:

數據:前五大Uniswap治理代表總共持有超25%的投票權重:2月6日消息,據Dune Analytics數據,目前前五大Uniswap治理代表(Delegates)總共持有超25.83%的投票權重。其中排名第一的治理代表擁有7.2%投票權重。[2023/2/6 11:49:43]

測定市場價格的標準

代幣對兌換的市場價格在每個區塊交易之前測定,也就是,市場價格以前一個區塊的最后一個交易為準。這提高了攻擊者價格操縱的難度,攻擊者需要在前一個區塊操作最后一個交易,這種情況下,很難保證在后一個區塊中實現套利。除非攻擊者可以實現“自私挖礦”,連續挖出兩個區塊,否則基本上無法保證獲利。

添加時間加權

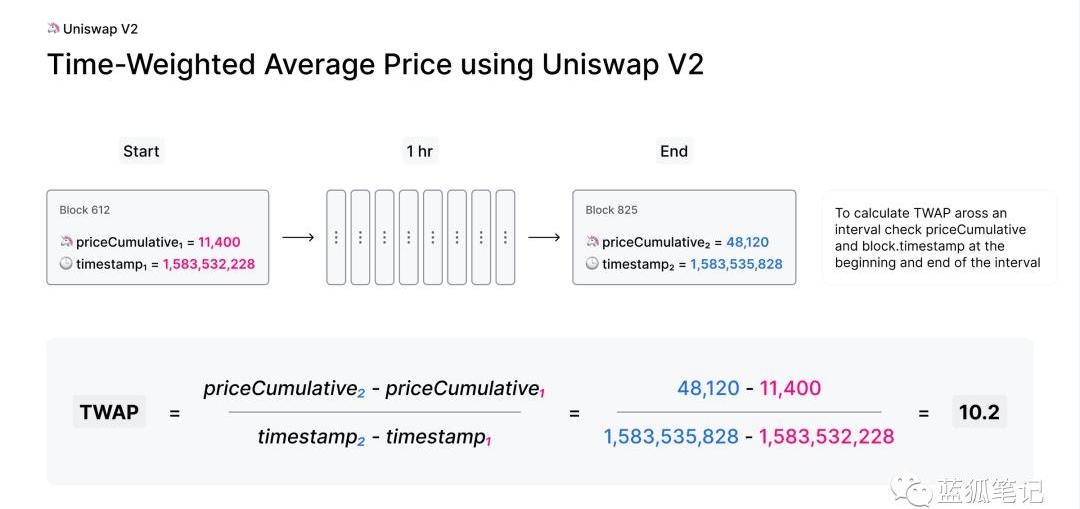

此外,UniswapV2還提出了時間加權平均價格的概念,這進一步提高攻擊者的難度。什么是時間加權平均價格?

Uniswap2將區塊最后一個交易價格添加到核心合約中的單個累計價格變量中,以這一價格存在的時間進行加權,例如有的區塊是17秒,有的是15秒,這個是它的存在時間。這一變量代表了整個合約歷史中每秒的Uniswap價格總和。

Uniswap社區新提案建議在Boba Network上部署Uniswap V3:11月15日消息,Boba Network和Franklin DAO已在Uniswap社區提交在Boba Network上部署UniswapV3的提案。Boba Network將提供100萬美元的Boba代幣,以促進UniswapV3在Boba網絡上的使用。投票將于11月18日結束,目前投票結果為99.96%的贊同。[2022/11/15 13:05:43]

外部合約可以使用這一變量來跟蹤任何時間間隔內的時間加權平均價格。

它通過讀取ERC20代幣對從時間間隔開始到結束之間的累計價格來實現。可以將這個累計價格差除以時間間隔的時長,從而創建出該時段的時間加權平均價格。

這樣攻擊者操縱的成本會隨著流動性的提升,隨著平均的時間長度增加而增加。

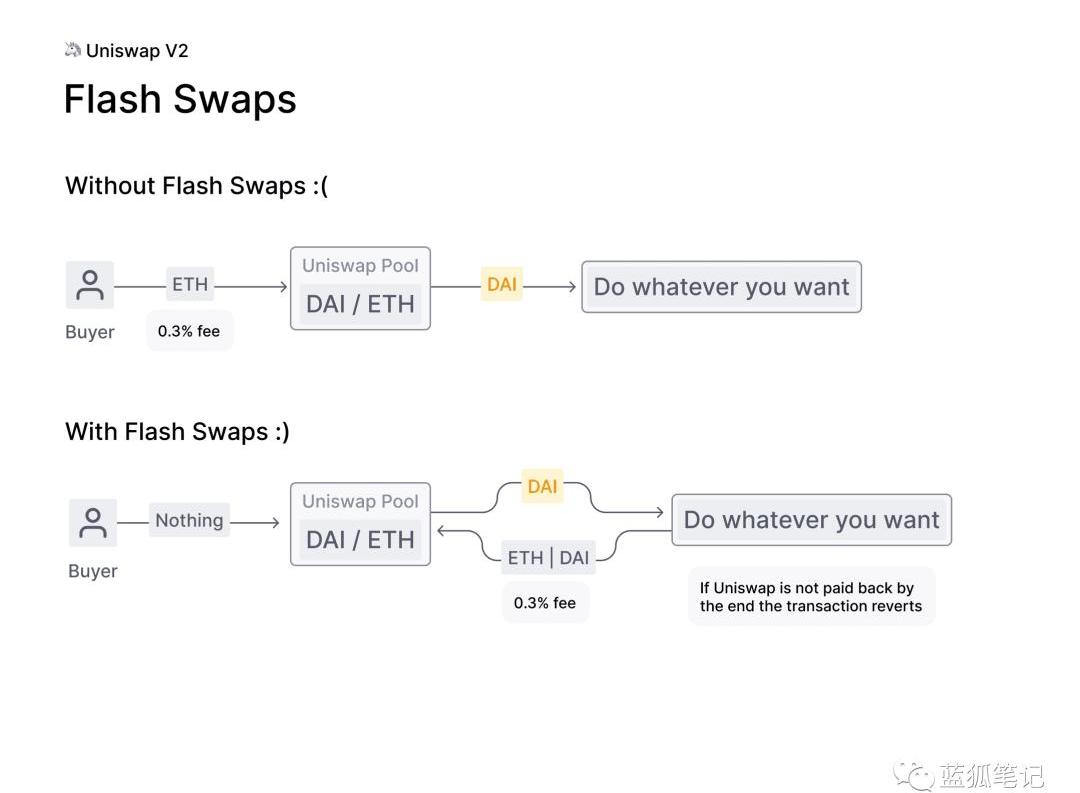

閃兌

前一段時間,由于bZx事件,閃貸進入人們的視野。關于閃貸,可以參考藍狐筆記之前的文章《閃貸:為什么閃貸攻擊會是新常態?》《加密閃貸:互聯網貨幣的神奇新發明》。而今天提到的Uniswap的閃兌,雖然跟閃貸不同,不過,也可以聞到類似的味道。

UniFarm融資200萬美元,MXC抹茶、NGC、LD Capital參投:據Newsbtc消息,挖礦收益聚合項目UniFarm融資200萬美元,MXC抹茶、NGC、LD Capital等十余家機構參投。資料顯示,UniFarm創造了挖礦收益聚合(Token Farming Pool)模式,目前支持17個頭部DeFi項目,共830萬TVL鎖倉,讓用戶只需抵押一種資產,便可獲得多個資產挖礦(Farming)收益。其網絡收入25%,將用于回購原生治理資產UNIFARM,并鎖倉1年。合作伙伴包括Matic、Reef、Terra Virtua、PAID等項目。[2021/4/13 20:13:11]

UniswapV2的閃兌允許用戶在Uniswap上提取自己想要的任何ERC20代幣,關鍵是沒有前期成本。用戶拿到這些代幣之后,可以進行任意操作,對其執行任何代碼,只有一個前提,就是在交易執行結束時,必須將代幣歸還。如果不能歸還,所有代幣都會被撤回。在這個過程中,需要收取0.3%的費用。

閃兌為什么有需求?

閃兌的需求主要來自于無前置成本的套利場景。由于加密市場的交易場所分散,不同交易場所存在套利空間。如果沒有足夠前期資金,很多套利都無法實現,很多用戶只能望洋興嘆。

BitMEX將于3月份分批推出DOT、YFI、UNI等六個幣種的雙幣種永續合約:據官方公告,BitMEX將于3月份分批推出關于ADA(Cardano)、DOT(Polkadot)、EOS、YFI(yearn.finance)、UNI(Uniswap)以及XLM(Stellar Lumens)六種山寨幣的雙幣種永續合約,其中DOT和UNI的雙幣種永續合約將于3月3日上線。

同其他雙幣種合約一樣,這些合約產品將具有固定的比特幣乘數,這允許交易員在不接觸這些山寨幣或USDT的情況下做多或做空Altcoin/USDT匯率。[2021/2/24 17:48:00]

而對于希望套利的用戶來說,閃兌的價值在于,它可以無須前期資金要求,同時可以省去各種不必要的交易步驟,更高效地完成套利活動。

Uniswap的創始人HaydenAdams舉了兩個例子:一是關于DAI套利;二是關于提高交易效率。

沒有前期資金完成套利。

假設用戶在Uniswap上可以用200美元兌換出1ETH,然后在Oasis上將1ETH兌換出220DAI,那么用戶可以獲得20DAI的利潤。但是,如果用戶錢包沒有DAI,這個時候如果想套利應該怎么辦?

UniswapV2的閃兌可以讓用戶從Uniswap上提取1ETH,然后在Oasis上賣出220DAI,并用200DAI在Uniswap購買并歸還1ETH。在這一過程中,用戶錢包中沒有一個DAI,但通過Uniswap上預提取ETH,實現了套利。

第二個例子是關于提高交易的效率。

它可以提高從DeFi項目中進行各種借貸、兌換操作的效率。例如,從用戶從Maker上借錢,并將借出來的DAI,再次購買ETH,以提高其杠桿率時,當前的交易步驟比較繁多:

1)用戶將ETH存入Maker

2)從Maker中借出DAI

3)在Uniswap上將DAI兌換出ETH

為了達到用戶想要的杠杠率,用戶需要重復上述步驟。這樣做的效率很低。如果用戶使用閃兌,可以將步驟簡化:

1)從Uniswap中提取用戶想要數量的ETH

2)將用戶的ETH和從Uniswap中取出的ETH存入Maker

3)從Maker中借出想要數量的DAI

4)將DAI歸還給Uniswap,也就是歸還當初提取的ETH

這樣,一步就可以實現用戶所需要的杠桿率,幫助用戶通過Maker獲得更多的ETH。

如果Uniswap池沒有收到足夠的DAI來兌換回當初用戶提走的ETH,那么,整個交易會還原。也就是,跟閃貸類似,在交易結束時,所有提走的代幣都需要進行支付或歸還,否則會被還原交易。

盈利模式

之前藍狐筆記提到了DeFi項目的盈利模式,也就是DeFi如何實現可持續。具體可以參考藍狐筆記之前的文章《DeFi項目的商業模式:存續之道》。在這篇文章中提到,Uniswap團隊并沒有發行代幣,也沒有收取費用。但項目要存續,必須要有費用的來源。

Uniswap這一次披露了其收費計劃。在UniswapV2中包括了協議收費的機制。協議開始啟動時,默認收費為0,流動性提供商捕獲0.30%的費用。如果協議收費機制一旦開啟,它會收取0.05%的費用,而流動性提供商捕獲的費用則變為0.25%。

也就是說,Uniswap的收費計劃對于普通用戶來說,跟之前沒有什么區別,而對于流動性提供商來說,其捕獲的費用減少了16.67%。這部分費用為維護協議的貢獻者所捕獲,這其中包括Uniswap的開發團隊等。

這個費用的分配比例被硬編碼進入核心合約,不可篡改。在UniswapV2發布之后,可以部署去中心化治理流程,通過它來開啟收費機制。

按照當前的交易量,Uniswap大概可以產生500萬美元左右的年費用,那么,包括項目團隊在內的協議和生態的貢獻者可以捕獲大約83萬美元的費用。如果按照一定的增長率,今年捕獲100多萬美元的費用也很有可能。這個費用可以用來支持協議的開發以及生態的建設。

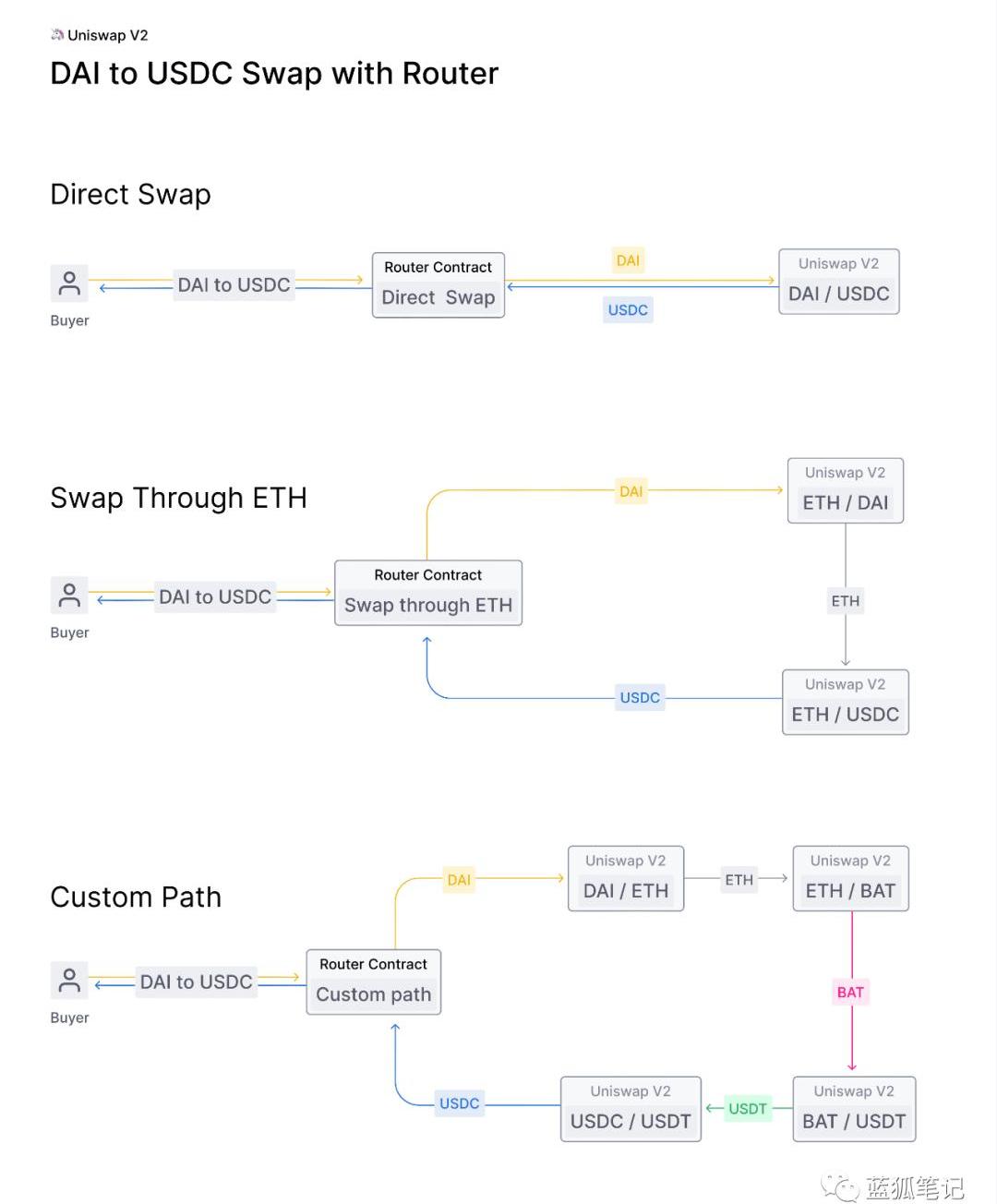

除了以上幾點,UniswapV2還支持ERC20代幣與其他任何ERC20代幣形成直接的流動性池。當前的流動性提供商在提供流動性池的時候,都是提供ETH和其他ERC20代幣的池。用戶在ERC20代幣之間進行兌換時,都是通過路由ETH來完成的。兩個ERC20代幣直接形成流動性池,可以讓用戶無須擁有ETH的風險敞口。例如可以形成DAI/USDC的交易對,這樣用戶不用擔心大的價格波動。這樣的做法,可以極大減少交易摩擦,提高資金利用的效率。

結語

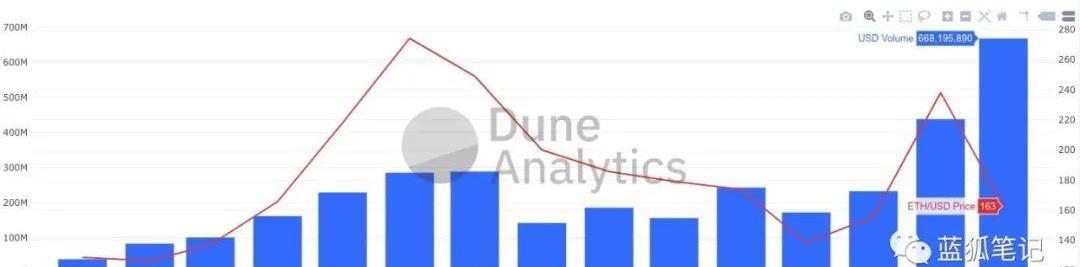

加密市場的DEX在3月份整體市場交易規模達到6.68億美元,在加密市場的低谷期實現了歷史新高,且比2月份增加了53%,去中心化交易市場已經成長為加密市場不可忽視的重要力量。

隨著Uniswap和Kyber的不斷迭代前行,未來有很大概率會繼續突破。

(來源:DuneAnalytics)

------

風險警示:藍狐筆記所有文章都不能作為投資建議或推薦,投資有風險,投資應該考慮個人風險承受能力,建議對項目進行深入考察,慎重做好自己的投資決策。

作者|哈希派分析團隊 BTC跌破33500美元關口 日內跌幅為0.2%:火幣全球站數據顯示,BTC短線下跌,跌破33500美元關口,現報33490.08美元,日內跌幅達到0.2%,行情波動較大.

1900/1/1 0:00:00新的疆域 ETH2.0Phase0的主網預計將于今年晚些時候上線。眼下,我們應該思考這樣一個問題:現有網絡可以做些什么來推動新的系統平滑上線?我們可以想象出一些令人振奮的應用場景,可以利用兩個網.

1900/1/1 0:00:00許多人開始意識到DeFi的核心驅動力之一就是流動性。無論是以Kyber或Uniswap等項目的DEX增長,還是Synthetix等項目的激勵的形式,我們已經看到了無數種不同的舉措,這些舉措都是旨.

1900/1/1 0:00:00據彭博社報道,新冠病大流行給全球經濟蒙上了濃厚的陰影,投資者紛紛拋售高風險資產,金融市場的動蕩對比特幣造成了嚴重破壞,3月份是加密貨幣有史以來最糟糕的月份之一.

1900/1/1 0:00:00文|互鏈脈搏 互鏈脈搏統計,本周共有11家上市公司發布了區塊鏈業務動態,主要仍是由年報披露。其中,主在開展區塊鏈研究的上市公司占較大比重。拉卡拉、銀之杰有特別提及公司在數字貨幣領域開展的研究.

1900/1/1 0:00:00投資者在投資任何投資品時都希望買進來時價格要盡量低而賣出去時價格要盡量高,這樣投資才會有收益,投資品才有投資價值.

1900/1/1 0:00:00