BTC/HKD+0.41%

BTC/HKD+0.41% ETH/HKD+0.57%

ETH/HKD+0.57% LTC/HKD+0.56%

LTC/HKD+0.56% ADA/HKD+1.93%

ADA/HKD+1.93% SOL/HKD+0.39%

SOL/HKD+0.39% XRP/HKD+0.95%

XRP/HKD+0.95%編者注:原標題為《比特幣不是避險資產的7個理由》

本文為3月20日TokenInsight算力之巔全球超產業峰會,凱叔參加“比特幣是否屬于避險資產”專題辯論環節的觀點總結。

比特幣一直以來被認為是“數字黃金”,大眾對比特幣的避險特征抱有極高的期望,為什么此次比特幣的避險特征失靈了?凱叔為此回答相關7個問題:

問題1:什么才能稱為避險資產?

如果要辯論富有成效,避免雞同鴨講,首先要明確我們討論的“避險資產”,到底是什么概念和范圍,這個非常重要。

風險是個很廣泛的概念,大類上有自然災害風險,社會動蕩風險,行業固有的商業風險,監管合規變化產生的合規風險,企業日常運作的運營風險,還有就是金融市場資產價格自身波動產生的風險。

特斯拉CEO馬斯克:美聯儲本周至少需要降息50個基點:金色財經報道,特斯拉CEO馬斯克表示,美聯儲本周至少需要降息50個基點。[2023/3/21 13:16:08]

所以我們討論比特幣是否是避險資產,主要是針對的最后一項:金融市場資產價格波動的風險。金融市場最重要的功能就是價格發現(PriceDiscovery),因此各種影響價格的因素包括上面所說的絕大部分風險,在一定前提條件下,都能反映在相對應金融產品的價格波動上。所以我們研究風險,主要從金融市場的價格波動入手。

也就是說,討論比特幣是否是避險資產,指的是討論比特幣能否在金融市場劇烈動蕩的時候,體現出它獨立于其他金融資產的價格走勢。

問題2:比特幣算不算避險資產?

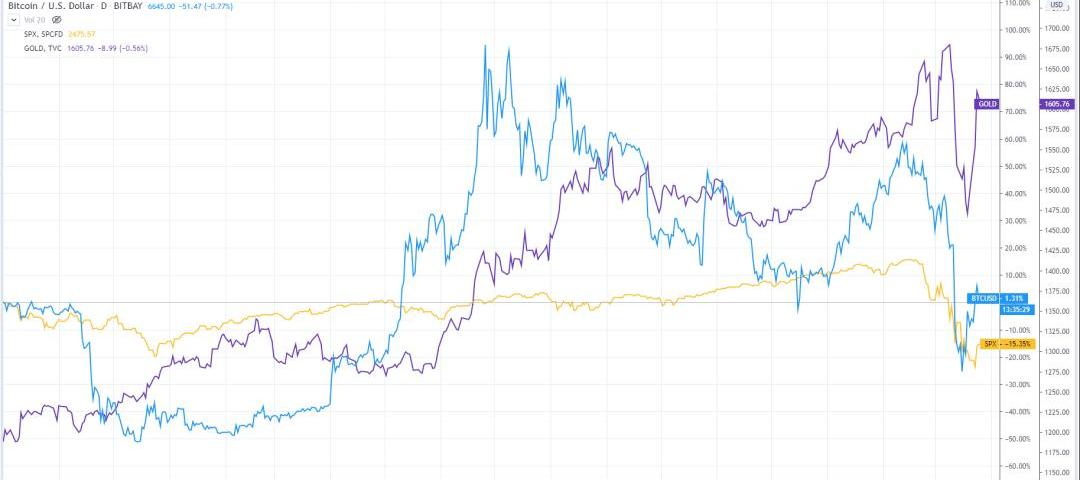

檢驗比特幣是否是避險資產,只要看比特幣價格和標準普爾指數的相關性就可以看出。如下圖,顯然比特幣在本次疫情影響下,和股市同時漲同時跌,完全沒有體現出避險資產的作用。

Meta旗下WhatsApp被愛爾蘭監管機構罰款550萬歐元:金色財經報道,Meta Platforms(META.O)旗下WhatsApp周四被歐盟主要隱私監管機構愛爾蘭數據保護委員會(DPC)罰款550萬歐元,原因是進一步違反了歐盟隱私法。DPC還要求WhatsApp重新評估如何使用個人數據來改善服務。本月初,DPC以類似違規理由對Meta開出3.9億歐元的罰單,稱Meta旗下Facebook和Instagram所提供的服務存在違規行為,要求兩家平臺必須重新評估在歐盟境內基于個人數據進行廣告投放的法律依據。[2023/1/20 11:21:47]

比特幣稱不上避險資產,反而是風險資產。

?黃線為標普500,?藍線為比特幣,紫線為黃金

問題3,比特幣的避險屬性歷史上被驗證過嗎?

報告:Polygon為以太坊帶來可擴展性方面的成功表明開發者必須接觸到主流消費者:金色財經報道,Bernstein在周三的一份研究報告中稱,Polygon區塊鏈在為以太坊帶來可擴展性方面的成功表明,開發者必須接觸到主流消費者,而不是僅僅在 \"加密貨幣崇拜 \"中運作。Polygon 擁有約 1.7 億個地址的龐大用戶群,其中約 30 萬個被歸類為活躍地址。它以每天 80,000 個新用戶的速度增長。Polygon的費用也較低,使交易平臺Uniswap和OpenSea等應用程序更容易滿足零售需求。[2022/9/29 6:01:31]

比特幣的避險屬性從來沒有真正在市場中被驗證過。

比特幣誕生于2008年金融風暴之后。創始人中本聰設計出比特幣的其中一個誘因,就是看到各國央行不斷印鈔票放水救經濟,因而決定設計完全去中心化的,發行總量恒定的貨幣。自從2008年金融風暴后,全球經濟一直一帆風順,比特幣一直沒有機會真正接受市場考驗。新冠病引爆各國股市大動蕩,是比特幣避險資產特性面臨的第一次真實考驗,可惜考試不及格。

X2Y2:0%版稅絕對不是前進的方向,版稅政策仍在制定中且最終決定將取決于Token持有者:金色財經報道,由于許多 Web3 和 NFT 愛好者在社交媒體上表達了對 X2Y2 團隊修改創作者版稅政策的不滿,X2Y2 團隊已發表了一份最新聲明,確認其版稅政策仍在制定中,最終決定將取決于 Token 持有者,并補充說取消版稅并不是 NFT 市場的完美經濟模型:“0% 版稅絕對不是前進的方向!我們同意!我們將與來自各方的市場參與者合作,以確保這一政策不會成為常態,作為一個行業集體,我們需要制定正確的標準并為 NFT 行業未來發展鋪平道路。”

據悉,X2Y2 擬議的版稅政策更新包括:1. 強制對 1/1 藝術品和類似作品 NFT 征收版稅 2. 實施“僅限持有人”投票系統,讓持有人作為一個群體來決定,是否啟用/禁用自定義版稅。[2022/8/28 12:53:51]

問題4,比特幣真的什么險都避不了嗎?

持有比特幣所規避的是有別于金融資產波動的其他類型的風險。比特幣有著與眾不同的特性,比如是基于分布式區塊鏈技術,恒定的供給總量,無國界無中心的構架,因此,持有比特幣,資產不會被凍結沒收查封,不會被造假,相比主權貨幣,比特幣抗通貨膨脹。因此,比特幣是可以對抗這類風險,但是往往被盲目簇擁者誤以為比特幣還能對沖市場波動風險。

Solana已發布主網Beta v1.10.25版本:6月18日消息,Solana于近期發布主網Beta v1.10.25版本,目前已有多個驗證器已升級至該版本。[2022/6/18 4:37:30]

在這次全球股市大波動中,原本以為比特幣能成為避險天堂的投資者,在比特幣避險資產神話破滅后,反而造成投資人恐慌,紛紛拋售自保,造成資金出逃踩踏,反而加劇了比特幣在短時間內急速下跌的動能,創下一天跌去50%,一周跌去2/3的驚人跌幅,成為所有資產類別里,跌幅最大風險最高的投資品種。

特別強調下抗通貨膨脹的風險,其實這不是比特幣的特性,股票、房地產、黃金、以通脹率為指數的債券,都可以成為有效的抗通脹的投資工具。

問題5,比特幣在這場風暴之前,跟股市波動性很小,為什么不能根據過去表現來判定比特幣具有避險屬性呢?

用市場正常情況下來認定比特幣避險屬性是不對的。所謂養兵千日用兵一時,避險資產的作用,就應該在風險來的時候體現,否則有愧避險之名。就像你平時買汽車事故保險,如果保險公司規定,只有正常狀態保單才起作用,非正常狀態不保,那這保單還有什么意義嗎?

早期比特幣參與的人主要是極客,灰色或者黑色產業的人,投機者和信仰者,市場小參與人數少,因此比特幣的價格完全獨立于經濟大環境之外。這是一段特殊的時期,以這段時期來判定比特幣的避險屬性是很片面的。

隨著比特幣用戶的增加,體量的增大,特別是衍生品和機構客戶的涌入,導致比特幣和傳統金融世界的通過資金流動聯系越來越緊。而大部分機構和專業投資者,都不認為比特幣是避險資產,而是把比特幣定位為高風險的金融另類資產。

此次比特幣大跌,最主要原因還是因為全世界流動性緊缺,大家都恐慌要換成現金,因此首先拋棄風險大的資產,而比特幣就是屬于這一類,從而換取風險小的資產,比如國債、美元等。

值得一提的是,數字貨幣行業中,穩定幣的出現,也大幅削弱比特幣的尚存的不多的避險功能。17年以來,隨著越來越多穩定幣的發行和使用,用戶更多把穩定幣當成比比特幣更加避險的品種。這也解釋了為什么在最近極端行情下,比特幣大跌,而穩定幣如USDT溢價8%。

問題6,比特幣成為真正的避險資產,還需要哪些條件?

需要兩個重要條件:定價和體量。

比特幣和其他金融資產相比,最大的缺陷在于沒有一個公認的錨定價值基礎。至今全世界沒有人能夠提出一個令人信服的比特幣定價模型,大家對比特幣的內在的真正價值還是云里霧里。比如黃金,房地產和股票,他們都有公認的定價基礎,可以計算出其內在價值。即便他們價格受極端外部環境影響上下浮動,但是終究是還是圍繞價值在浮動。

這就跟大風暴來臨,有錨的船即使上下巨幅震蕩,都不會被風暴刮走,而比特幣此時就是一只沒有錨的船,風浪吹到哪里,船就被刮到哪里。像比特幣這樣如此波動巨大的投資品,是很難成為真正的避險資產。

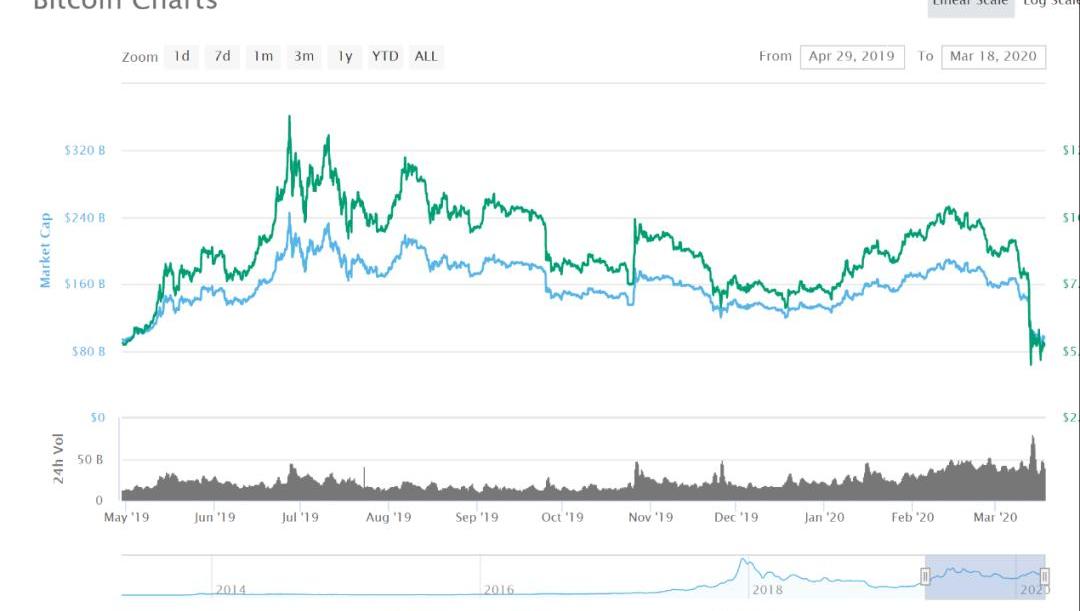

另一個比特幣缺乏的,是市場體量。比特幣市場體量太小了。比特幣總市值1000億美金,跟特斯拉市值差不多,是蘋果股票市值的1/10不到,更不用跟動輒萬億為單位的真正避險資產國債和美元相比,在這些巨量資產面前,比特幣就是一個嬰兒。就拿黃金做參照,黃金全球每日交易量(包括衍生品和ETF)大約3000億美金,是比特幣每日評價500億美金的6倍。

如果把金融風暴下的股市比作一艘即將沉沒的大船,大船要成沉沒了,而只有比特幣一條救生圈是不夠的。比特幣這樣小的市場體量,即使是有條件,也沒有能力承擔避險資產的功能,救不了整艘大船的人。

比特幣的體量小有其根本的原因:沒有一個公認的定價模型;其應用場景有限;監管大多保持警戒態度;產品無法面向大眾;特別是ETF一直無法通過監管批準等等,這些都是比特幣在短時期無法克服的挑戰。

問題7,比特幣避險資產神話破滅,有什么啟發和影響?

此次血淋淋的現實,刺破比特幣避險資產神話,會改變用戶對數字貨幣的定位。在討論比特幣類別上,經常有人稱比特幣為“合成資產”:有黃金的商品和避險屬性,有貨幣的支付和衡量價格屬性,還有證券的投資和投機屬性。現在,由于穩定幣的出現,加上比特幣本身價格波動大,其貨幣的屬性已經名不副實。這次比特幣的暴跌也讓數字黃金的稱呼顯得格格不入,最后是剩下其證券屬性。這必然會減少部分投資人持有比特幣的意愿,總體來說是負面影響。

對于以太坊生態系統來說,去中心化金融已成為其最有前途的經營項目之一。在一個金融和科技似乎經常重疊的世界里,將金融與去中心化的區塊鏈的巨大優勢結合起來,可以徹底改變生態系統的現狀.

1900/1/1 0:00:00來源:浙江日報 編者注:原標題為《深化城市大腦應用強化數字賦能城市治理,杭州加速打造“全國數字治理第一城”》本報訊杭州城市大腦建設將有法制支撐.

1900/1/1 0:00:00來源:小蔥區塊鏈 午盤比特幣為代表的主流幣種快速回落,OKEx行情顯示,比特幣自7300上方迅速向下跌破7000整數關口,盤中最低一度跌穿6900,創4月6日以來新低.

1900/1/1 0:00:00截至2020年3月末,全球數字通證總市值為1879.19億美元,相比上月下跌963.05億美元,跌幅為33.9%.

1900/1/1 0:00:001.前言 英國央行在2020年3月發布了一份57頁的報告,研究如何將CBDC引入現有市場,既作為價值存儲,又用于日常交易,并分析了其可能對維持貨幣和金融穩定提出的重大挑戰.

1900/1/1 0:00:00由嘉楠、貝寶金融和友礦YOUMine聯合主辦,NovaClub和Veryhash提供特別支持,巴比特作為戰略合作媒體的百團大戰礦業峰會.減半場于3月31日晚落幕.

1900/1/1 0:00:00