BTC/HKD-0.89%

BTC/HKD-0.89% ETH/HKD-2.86%

ETH/HKD-2.86% LTC/HKD-2.33%

LTC/HKD-2.33% ADA/HKD-2.93%

ADA/HKD-2.93% SOL/HKD-2.95%

SOL/HKD-2.95% XRP/HKD-3.88%

XRP/HKD-3.88%摘要:從歷史表現來看,MVRV是一個神準的指標,可以從大周期上告訴你市場的底部和頂部。圍繞MVRV的一系列指標,對于長期投資者具有重要參考意義。相對傳統金融市場,加密資產領域有一些獨有指標,這源于區塊鏈技術特性。具體體現在對區塊鏈鏈上數據的利用上,其中MVRV就是一個非常有特色的指標。

下文將從RV指標入手來對MVRV進行詳細釋義,之后對比BTC-MVRV、LTC-MVRV、BCH-MVRV在牛熊周期的不同表現,最后分析MVRV的三個變種指標MVRVZ-Score、RVT和VWAP比率。

一、什么是RV、MVRV?

MVRV是一個相對指標,為流通市值和已實現市值的比率,由MuradMahmudov&DavidPuell首次提出,其表達式為:

MVRV=MV/RV

其中,

RealizedCap

是

基于UTXO模型,所計算的是鏈上所有幣“最后移動時對應價值”的加總

。相對于流通市值來說,RV有以下幾點好處:

減少了已退出流通部分的影響

考慮了鏈上每個幣流動時的市場價值

可間接反映長期持有者的籌碼成本

實際數據處理過程中,為了避免粉塵攻擊對UTXO的影響,RV指標的計算要復雜一些,具體做了以下幾點處理:

2024年CFA I級測試內容中將包含“數字資產簡介”等模塊:金色財經報道,特許金融分析師協會正在改進其考試課程。在過去的幾年里,該協會增加了有關區塊鏈和數字資產的主題。自2019年以來,參加1級考試的考生將會遇到有關分布式賬本技術和區塊鏈的示例,明年將首次包含“數字資產簡介”等模塊的測試。

該非營利組織的發言人表示,2024年CFA I級課程內容將從2月份開始進行測試。[2023/8/14 16:24:57]

對于UTXO余額增加時所移動的幣,所轉入幣的價值以移動時的價格來計算

對于UTXO余額減少時所移動的幣,轉出將會“激發”該UTXO內所有的幣,該UTXO內所有幣的價值,由已被移動時所對應的市場價格來計算

舉個例子。截至今日,某比特幣錢包余額,在2016年5月、2017年4月、2018年3月、2019年2月、2020年1月發生了五筆轉入或轉出,對應金額分別是+10BTC、+6BTC、-3BTC、-5BTC、+1BTC。則該錢包內所有BTC的RV計算值如下表:

來源:QKL123

也就說,根據金額的轉入或轉出的不同歸屬,該地址余額的已實現市值為24000美元。假如不區分轉入或轉出,則對應的已實現市值為64000美元。比較而言,區分轉入轉出后的24000美元,比64000美元更能反映該地址的持幣成本。

CoinsPaid和Alphapo約850萬美元被盜資金被兌換為290枚比特幣:8月3日消息,鏈上分析師@tayvano_監測,昨晚來自CoinsPaid和Alphapo的約850萬美元被盜資金(還有Atomic錢包的一些剩余資金)流向了3條鏈上的300多個地址。

其中約4600枚ETH被分配到125個新的以太坊地址,隨后轉入Avalanche網絡,再轉為比特幣。截至目前,約290枚BTC存放在125個新的比特幣地址中,每個地址持有約1-3枚BTC。[2023/8/3 16:15:23]

因為RV可以近似的衡量市場上所有比特幣持有者的長期成本,所以在市場對比特幣需求不斷增長的大背景下,通常會低于MV。RV與MV所差出來的“市值”背后,可能是短期市場上的供給者,也可能是長期市場上的托底者。所以,MVRV比率間接了反映二級市場上比特幣供需的失衡程度,進而可以反映市場價格被低估或高估的程度。

二、MVRV與牛熊周期

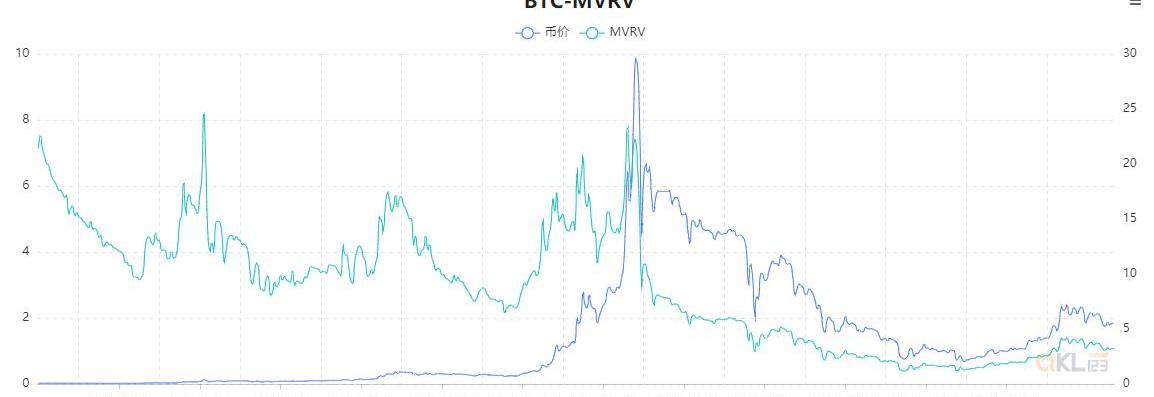

(1)比特幣牛熊周期與BTC-MVRV

來源:QKL123

縱觀比特幣十年多的價格走勢,整體呈現不斷上漲的趨勢。從大周期上來看,可以將其劃分為三個牛熊周期:

第一個周期,2010年07月至2011年6月,比特幣價格從0.05美元左右上漲到191.81美元,之后快速下跌至2011年11月的2.29美元

比特幣閃電網絡節點數量為16,409個:金色財經報道,1ML數據顯示,當前比特幣閃電網絡節點為16,409個,過去30天增加0.12%;通道數量為69,394個,較一個月前減少了1.5%;網絡容量為4,954.54BTC,月減少9%。[2023/7/23 15:52:48]

第二個周期,比特幣價格從2011年12月的2.3美元左右震蕩上漲至2013年11月的1149.14美元,之后大幅下跌至2015年8月的203.86美元

第三個周期,2015年08月至2018年12月,價格從200美元左右不斷上漲至19500美元左右,之后不斷探底

近十年以來MVRV比率基本維持在1-3之間,其峰值低谷與牛熊市的峰值低谷基本吻合。下面對比BTC-MVRV在三個牛熊周期期間的不同表現。

來源:QKL123

第一個周期期間,特別是在2011年6月牛市之前,MVRV表現極不穩定,大體維持在2-8之間。這是比特幣市場早期不成熟的一種表現,一方面市場炒作投機比例大,另一方面是很多鏈上移動的比特幣也表現出極大的不穩定,包括其中有很多比特幣可能在此期間發生丟失。隨著比特幣價格快速下行,MVRV也出現大幅回落,最低降至歷史最低點0.4。

比特幣礦企Marathon即將完成1425萬美元私募股權融資:金色財經報道,比特幣礦企Marathon Digital HoldingsX宣布,公司已與投資者達成購股協議,以私募方式出售1.5萬股A系可贖回可轉換優先股。每股購買價為952.38美元,相當于每股1,000美元面值的約5%的原始發行折扣。H.C. Wainwright & Co.將作為獨家配售代理。預計本次發行的總募集資金凈額,扣除配售代理商費用和其他預估發行費用,將約為1425萬美元。本次發行預計將于6月8日左右完成,但須滿足慣例成交條件。[2023/6/6 21:18:47]

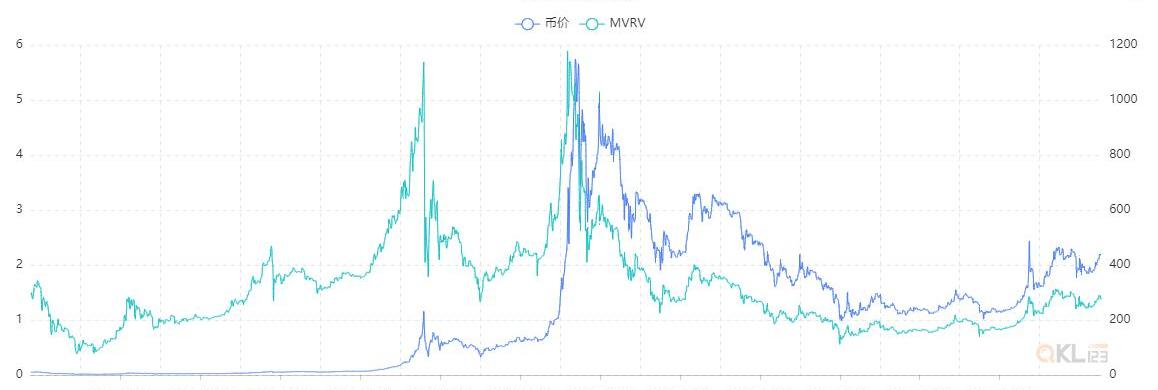

來源:QKL123

第二個周期期間,MVRV伴隨價格的回升而回升,在1.4達到第一個峰值,但隨后的價格下跌使其回落至低點0.85。之后一路上行最高達到5.6以上,對應牛市結束前的兩個價格峰值。熊市低谷對應的MVRV大多徘徊在0.8至0.9之間。MVRV長時間小于1,說明很多長期持有者都已陷入虧損狀態,對應市場出現熊轉牛的反轉時期。

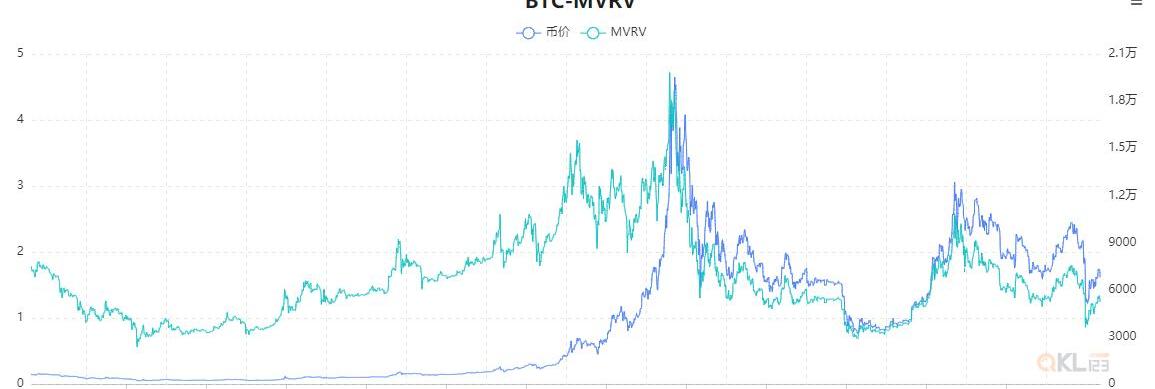

來源:QKL123

第三個周期期間,隨著比特幣價格不斷上升,MVRV在牛市頂點附近出現大于4的極端情況。之后比特幣進入熊市,MVRV在2018年11月至2019年3月的熊市低谷維持在0.7至0.9之間。在04月初突破1,迎來了一輪上漲行情。然而,MVRV最高上升至06月底的2.57后伴隨價格回落,特別是在新冠疫情黑天鵝的作用下,該值短時跌破1后快速反彈至1.3左右。雖然目前比特幣價格已處于歷史上的較低水平,但不排除二次探底的可能。

NFTGo NFT年報:NFT清洗交易占去年總交易量的35%:2月15日消息,根據NFTGo.io發布的2023NFT年報,2022年BAYC在主導NFT市場的藍籌項目中交易量最大,達63.9萬枚ETH,占總交易量的7%。同屬Yuga Labs的Otherdeeds和MAYC位列第二、第三,占比分別為5.47%和5.07%。

在去除清洗交易(Washing Trading)的情況下,OpenSea在各大NFT交易平臺全年總交易量上排名榜首,總交易量約774萬枚ETH,是第二名LookRare總交易量的6倍。Blur自去年10月上線,三個月總交易量達近40萬枚ETH,并在12月日均交易量超過OpenSea。此外,NFT交易平臺更加聚焦垂直領域,譬如強制版稅、數據看板、批量快速購買、聚合比價等。

若沒有剔除清洗交易,LooksRare 2022年交易量則超過OpenSea,約為1000萬枚ETH。2022年,清洗交易總量約為900萬枚ETH,占2022年全年總交易量的35%。[2023/2/15 12:08:53]

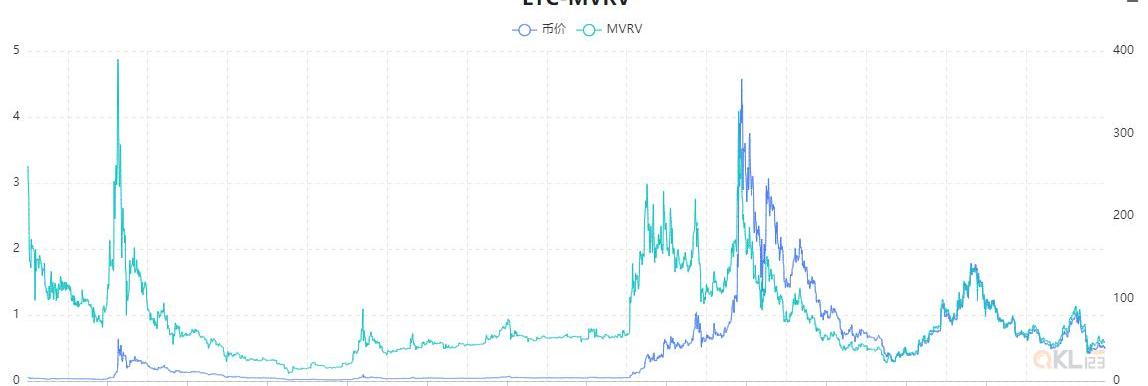

(2)萊特幣與比特現金的MVRV表現

來源:QKL123

萊特幣誕生于2011年11月,相對比特幣誕生晚了近三年。2013年期間,LTC-MVRV類似BTC-MVRV在第一個周期的表現,維持在一個較高的水平,但整體水平要低于后者。而且,2015年初和2018年末的熊市低點所對應的LTC-MVRV低至0.1和0.3。但2017年底牛市頂點所對應的LTC-MVRV,卻和BTC-MVRV接近。出現這種情況,一方面是因為萊特幣的市值相對較小,更容易受到市場情緒的影響,使得LTC-MVRV受價格影響較大,表現出更大的波動性;另一方面是因為市場更認可比特幣,萊特幣的相對估值偏低,使得LTC-MVRV長期表現出較低水平。

來源:QKL123

BCH于2017年從比特幣社區分裂,牛市之前的BCH-MVRV主要在2-6之間大幅變動,類似比特幣早期的表現。牛市過后,BCH-MVRV隨著價格波動下降,在2018年底最低降至0.22。在2019年4月一波上漲行情之后,于當年6月底達到1.6的峰值,和LTC-MVRV的表現類似。但目前BCH-MVRV在0.8左右,而LTC-MVRV在0.6左右,也就說

比特現金的相對估值要比萊特幣高一些,但依然不如比特幣。

三、MVRV指標的三個變種

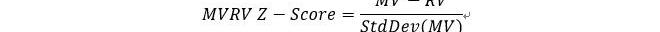

MVRVZ-Score

MVRVZ-Score由Awe&Wonder首次給出,是在MVRV指標基礎上進一步優化得出的一個衍生指標。MVRVZ-Score是為了體現市值與已實現市值的偏離程度,實質為市值與已實現市值之間的標準偏差。計算公式如下:

其中,StdDev(MV)為市值的標準偏差。用法和MVRV類似,用于判斷比特幣是否被嚴重高估或者低估。Awe&Wonder在文章中指出,該指標用于判斷趨勢方向的準確率高達90%。

來源:QKL123、Glassnode

由于標準偏差對短期極端變化起到平滑作用,所以,MVRVZ-Score相對MVRV更平緩一些。而且,更能反映長期趨勢的變化,在對趨勢判斷的準確率上會有一定的提升。另外,相對于MVRV比率的周期變化,MVRVZ-Score的使用會更直觀。如圖,綠色區間對應的是市場底部區間,紅色區間對應的是市場見頂區間。

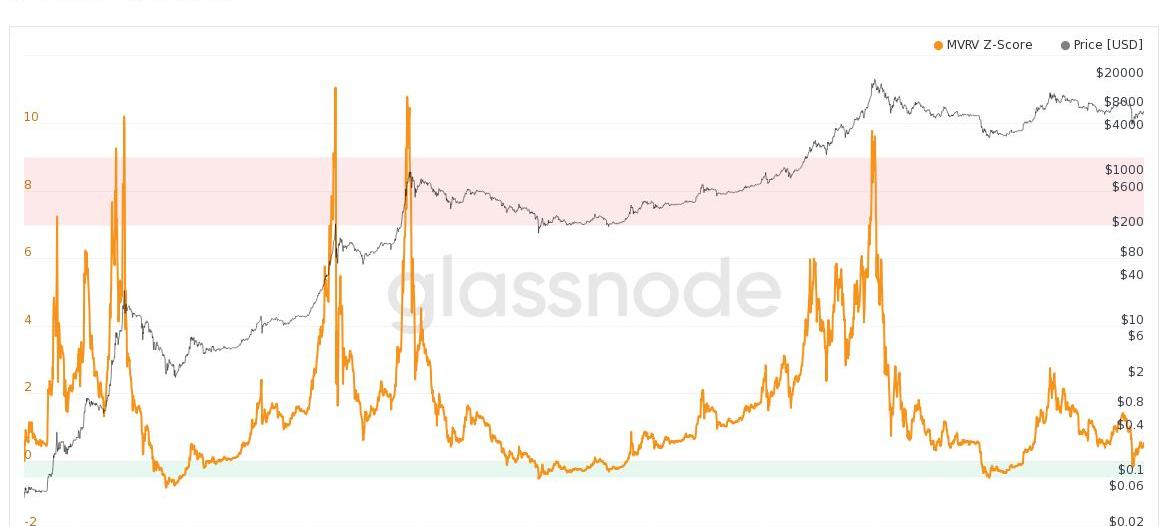

RVT比率

RVT比率由DavidPuell最早創建,為可實現市值和鏈上交易額的比值。和MVRV的不同之處是,RVT是利用可實現市值作為分子,并利用鏈上交易額作為分母。計算公式如下:

RVT=RV/TV

其中,TV為鏈上交易額。因為加密資產市場在過去十年間主要是受到二級市場投機需求的帶動,鏈上交易量和二級市場市值有較強的關聯性。所以,

RVT

比率和MVRV用法類似,都可以用來判斷長周內的市場底部和頂部。

來源:QKL123、Woobull

觀察過去十年間RVT的表現,2012年、2015年和2019年的熊市筑底階段所對應的RVT基本在0.010至0.013之間,2011年、2013年和2017年的幾個價格峰值都在0.110以上。與MVRV相比較,對大周期牛熊底點和頂點的判斷上,RVT要差一些。但RVT對一些階段性的高低點判斷,相對MVRV要明確一些。

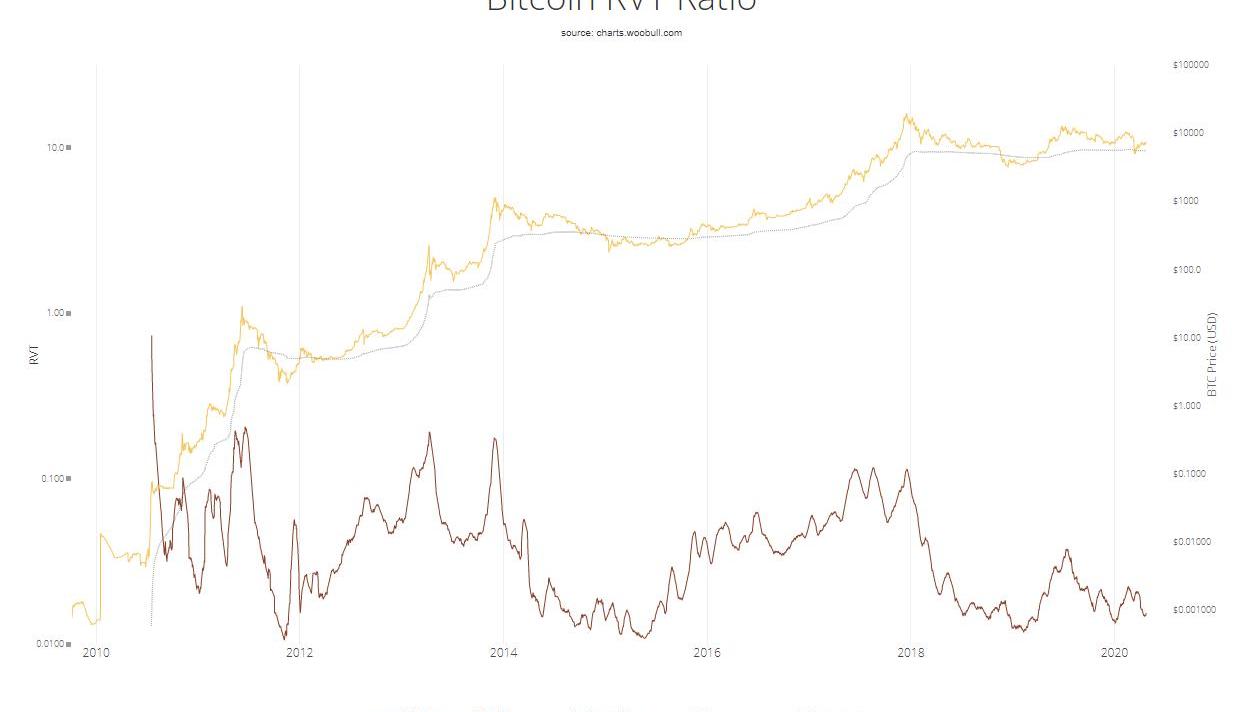

鏈上VWAP比率

鏈上VWAP比率(VWAPR)是市場價格與鏈上VWAP的比值,而鏈上VWAP可以看作RV的變種。其計算公式如下:

VWAPR=價格/VWAP

其中,VWAP全稱為成交量加權平均價,是按照一定時間內價格交易量的加權。具體計算方法是將價格乘以對應成交量之后求和,再除以成交量總和,最后得到比值VWAP。這里的VWAP不同于二級市場的VWAP,而是一個鏈上數據計算指標。

來源:QKL123、Woobull

因計算周期的不同,VWAPR會有所不同:短周期加權值可以用來判斷短期的高點或低點,而長周期的適合判斷大周期上的高點和低點。這里只將365日的加權值與MVRV進行對比。觀察過往十年的VWAPR可以發現,2012年、2015年和2019年的熊市底點附近所對應的VWAPR值都低于0.4,2011年、2013年和2017年的峰值都在3.0以上。可以看出,VWAPR與MVRV的判斷準確性極為接近,但前者會根據選取周期不同變得靈活多變。

本文僅供決策參考,不構成投資建議。

從過去一周數據來看,鏈上各項數據與前一周相比,從交易額來看有所下降,但是鏈上活躍度明顯增加,特別從幣安交易所相關比特幣流向來看,進出均有較大幅度提高,體現出市場的實際活躍度有所提升.

1900/1/1 0:00:00每經記者:肖樂、潘婷、冷輝 來源:每經網 4月16日消息顯示,央行數字貨幣首個應用場景將在蘇州相城區落地.

1900/1/1 0:00:00實習記者代小佩 來源:科技日報 近期,我國法定數字貨幣研發的進展引起了社會普遍關注。據報道,數字人民幣將先行在深圳、蘇州、雄安新區、成都及未來的冬奧場景進行內部封閉試點測試.

1900/1/1 0:00:00以太坊生態系統中如今最受推崇的應用之一,去中心化金融,近日再次遭受黑客攻擊,受到了加密生態系統的廣泛關注,黑客利用同一種漏洞襲擊了兩個DeFi平臺并竊取資產.

1900/1/1 0:00:00來源:經濟日報 4月20日,國家發改委有關領導在新聞發布會上對“新基建”所覆蓋的內容作了進一步的解釋。之前社會上熱議的“新基建究竟包含那些內容”,終于迎來官方答案.

1900/1/1 0:00:00“用一個數學公式來推演一下token供應量變化帶來的基本面變化。” 小結 本文試圖從貨幣流通理論出發構建代幣經濟體價值及代幣“內在價值”的評估框架.

1900/1/1 0:00:00