BTC/HKD+0.19%

BTC/HKD+0.19% ETH/HKD+0.38%

ETH/HKD+0.38% LTC/HKD+1.16%

LTC/HKD+1.16% ADA/HKD+0.58%

ADA/HKD+0.58% SOL/HKD+0.21%

SOL/HKD+0.21% XRP/HKD+0.38%

XRP/HKD+0.38%減半會使得大量BTC抵押進入DeFi借貸平臺,同時也會推高DeFi借貸利率和資產利用率,促使DeFi穩定幣余額大幅擴張。

KeyTakeaways:

減半牛市邏輯源自供需再平衡

減半會使得大量BTC抵押進入DeFi借貸平臺

減半會推高DeFi借貸利率和資產利用率,促使DeFi穩定幣余額大幅擴張

再過幾天,BTC就將迎來誕生以來的第三次減半,每個塊的產出從12.5個BTC減半變成6.25個BTC,根據著名的Supply-to-price模型,BTC的價格將會隨著BTC減半而暴漲,從過去兩次減半歷史來看,價格都在減半之后顯著上漲。隨著減半日益臨近,BTC幾乎毫不回頭的迅速從312暴跌的深坑中爬了出來,并且在最近幾天內站上了10000美元大關,為減半大戲拉開了序幕。

比特幣減半已經成為了今年加密資產世界最熱投資主題,就連區塊鏈圈子之外的傳統投資圈也開始對減半投來注視的目光,但是在DeFi圈內,比特幣減半主題似乎并沒有發揮其影響力,很少有DeFi從業者討論比特幣減半給DeFi帶來的影響。目前BTC資產并沒有大規模進入以太坊為主的DeFi生態,是造成這種現象的主要原因。但是,比特幣作為占據加密資產總市值60%以上的旗艦資產,減半難道真的對DeFi沒有影響嗎?

Blur創始人:Season 2的積分價值不會被稀釋:金色財經報道,NFT聚合交易市場Blur今日宣布推出Season 2并上線積分“Trait Bidding(特質競價)”功能,有社區用戶質疑“Blur 先是競標積分、再掛牌積分、然后借貸積分、現在又特質競價積分,最終積分價值越來越被稀釋”,對此Blur創始人Pacman在社交媒體回應稱,目前Blur沒有宣布Season 2的結束時間,額外的積分機制也不會稀釋積分價值,因為競標積分和掛牌積分功能從Season 1開始就一直存在,既沒有引入額外積分去稀釋價值,也沒有延長Season時間。Pacman強調,借貸積分絕對不會稀釋積分,特質競價也不會稀釋積分價值,社交媒體上的相關言論是虛假信息。[2023/7/6 22:20:53]

減半牛市的供需邏輯

在談減半對DeFi的影響之前,我們先看看減半對比特幣本身的決定性影響。減半將從供給側,即從比特幣礦工開始發揮作用,進而打破并重塑比特幣整個供需平衡。

LBank Labs與首爾市政府共同舉辦“SWF2023”大會:據官方消息,LBank Labs將與首爾市政府,共同舉辦Seoul Web3 Festival 2023(SWF2023)。在為期三天的活動中,將會邀請韓國主流區塊鏈項目的代表,圍繞DeFi、NFTs、元宇宙等熱門話題與首爾市政府展開討論。

此次活動由首爾市政府主辦,LBank Labs作為活動的主要發起人,將幫助更多的優質區塊鏈企業進入韓國市場,協助首爾市政府重點布局區塊鏈及其他相關的衍生行業。[2023/6/17 21:43:05]

長期以來,礦工作為比特幣的生產者,一直是比特幣拋壓的重要來源,原因在于礦工的收入是比特幣,但是成本卻必須用法幣支付,因此為了支付電費、場地租金等日常挖礦運營性費用,礦工習慣性的定期拋售所有挖出BTC以換回法幣支付費用并結算利潤。

據統計,2019年比特幣礦工收入接近55億美元,而電費支出約在40億美元左右,也就說,2019年,礦工至少要在交易所套現40億美元才能夠支付挖礦的日常運營開支。雖然40億美元的同比特幣每年上萬億的交易額比起來似乎不值一提,但是,礦工賣幣是凈資本流出,他們賣幣所得的法幣不太可能重返市場,而其他比特幣交易大部分都是套利交易,資金會在比特幣上來來回回進出數十次甚至上百次。

MechaFightClub NFT游戲因美國監管空白而無限期暫停:金色財經報道,MechaFightClub是Irreverent Labs在Solana上開發的一款NFT游戲,它正在無限期地停止開發,因為它的制造商認為,由于監管挑戰,加密貨幣在美國的未來現在太不確定了。此前Irreverent Labs獲得了4000萬美元的資金,但現在正在取消其Solana斗雞游戲,MechaFightClub并提出回購NFT。[2023/5/13 15:00:54]

目前,Coinbase中存有大約100萬枚比特幣。按當前價格計算,相當于95億美元,是2019年礦工年收入的兩倍不到。如果假設礦工會賣出他們挖出的大部分比特幣,礦工的拋壓就相當于Coinbase所有用戶在一年內賣出他們持有的一大半比特幣,并永久退出市場。因此,礦工賣幣其實會對市場產生巨大影響。

減半之后,來自比特幣礦工的拋壓也將減半,而需求不變,甚至還很有可能因為全球央行的激進貨幣政策和部分熱點地區的國內危機和地緣危機而導致比特幣的市場需求激增。此消彼長,比特幣的供需平衡被打破,并在新的價格水平上形成新的供需平衡,根據最基礎的微觀經濟學的供需曲線可知,新的價格水平必然遠高于現在的價格。

彭博社:Gemini首席運營官Noah Perlman已離職:1月5日消息,一位知情人士透露, Gemini Trust Co.首席運營官Noah Perlman已離開這家由Tyler Winklevoss和Cameron Winklevoss創立的加密貨幣公司,該公司正尋求應對近期數字資產市場的動蕩。

據悉,Perlman于2019年加入Gemini,擔任首席合規官。在此之前,他曾在摩根士丹利工作。Perlman的LinkedIn個人資料顯示,他一直擔任Gemini首席運營官一職至2023年1月。(彭博社)[2023/1/5 9:53:53]

當然,對于礦工來說,即使產量減半,但是每個月應付的電費仍然是不變的,因此,減半也會淘汰一大批高電費、低性能的礦機,放在這些被淘汰的礦工面前只有兩條路,要么直接退出市場,持幣待漲,退出的算力份額將很快被新的高性能算力礦機填上;要么更新設備,比如螞蟻的S17,或者尋找電價更低的礦場,比如北美。不管是淘汰還是升級,都會導致比特幣全網算力的大幅增加,這將對比特幣的價格形成新的支撐。

摩根士丹利:盡管加密市場自11月以來表現不佳,但UST崩盤令其震驚:5月16日消息,摩根士丹利在5月12日的一份研究報告中表示:加密炒作和杠桿,例如DeFi和加密貨幣支持的穩定幣,正在出現大規模清算,因為越來越清楚的是,所有高漲的價格都是通過投機,而實際用戶需求有限。NFT和數字土地一直伴隨大量投機和資金流入,大多數人購買這些資產的原因是基于另一個買家希望以更高的價格購買它們的預期。盡管加密貨幣市場自 11 月以來一直表現不佳,但最近幾天UST的崩盤令他們感到震驚。

穩定幣市值的大幅增長——自 2020 年初以來增長了 30 倍——也對加密貨幣定價產生了影響,因為穩定幣提供大量流動性和杠桿作用。

其客戶正在詢問加密貨幣價格的大幅下跌和穩定幣的脫鉤是否會“對更廣泛的金融市場構成更系統的風險”。[2022/5/16 3:20:06]

減半對DeFi的影響

如果真如以上分析,減半會帶來比特幣牛市,那DeFi必然也會受益,具體的影響傳導路徑可能會有如下兩條

BTC路徑

對于礦工來說,其第一身份是比特幣生產者,而不是比特幣投資者,其日常經營決策類似制造業企業,如果在平時,沒有價格上漲預期的情況下,礦工們則更傾向于賣出所生產的大部分比特幣,清算利潤,而不是選擇持有大部分并承擔比特幣價格波動的風險。但是,當預期減半會帶來比特幣牛市的情況下,礦工群體將轉向看好未來一段時間的比特幣的價格走勢,從單純的比特幣生產者轉化為生產者+投資者的雙重身份,會更傾向于通過CeFi或者DeFi抵押挖出來的比特幣,以借貸穩定幣支付礦場的日常經營性費用。

保守計算,假設減半后,有一半的礦工選擇持幣借貸,那每天將有450個比特幣會進入CeFi和DeFi抵押。如果上漲趨勢持續整整一年,那減半之后一年內,各抵押借貸應用中,來自礦工的BTC抵押品將增長164,250個。

除了支付日常運營費用之外的支出,礦工還需要額外增加投資購買高性能新礦機,投入減半后的算力大戰,這一再投資需求也會促進礦工群體的抵押借貸需求,預計2020年全球比特幣礦機市場需求約為三億美元,按照150%的抵押率,以及減半之后至少10000美元的比特幣價格計算,三億美元需要4.5億美元的抵押品,需要新增45,000個比特幣抵押品。

據業界估算,目前全球各類CeFi中抵押的比特幣約為20萬個,而DeFi中的BTC數量還很少,約為500個,幾乎可以忽略。因此,即使按照保守計算,減半一年內,僅僅礦工一個群體,就可能會使所有比特幣抵押借貸平臺中的BTC抵押品總量翻一倍。

隨著各個BTCDeFi通道的開啟,這些新增的BTC抵押借貸需求將會有相當一部分進入各個DeFi平臺,目前已經上線的就有wBTC,imBTC,XBTC,減半后上線還有tBTC,pBTC,renBTC。并且,基于AtomicSwap技術的BTC借貸DeFi應用AtomicLoan也已經上線,未來會有更多基于AtomicSwap技術的BTC借貸協議上線,基于AtomicSwap的BTC借貸比現在的ERC格式比特幣使用更方便,可能會吸引大量BTC抵押借貸。假設僅僅只有10%的新增BTC抵押品進入DeFi平臺,那也將是現在DeFiBTC總量的42倍!

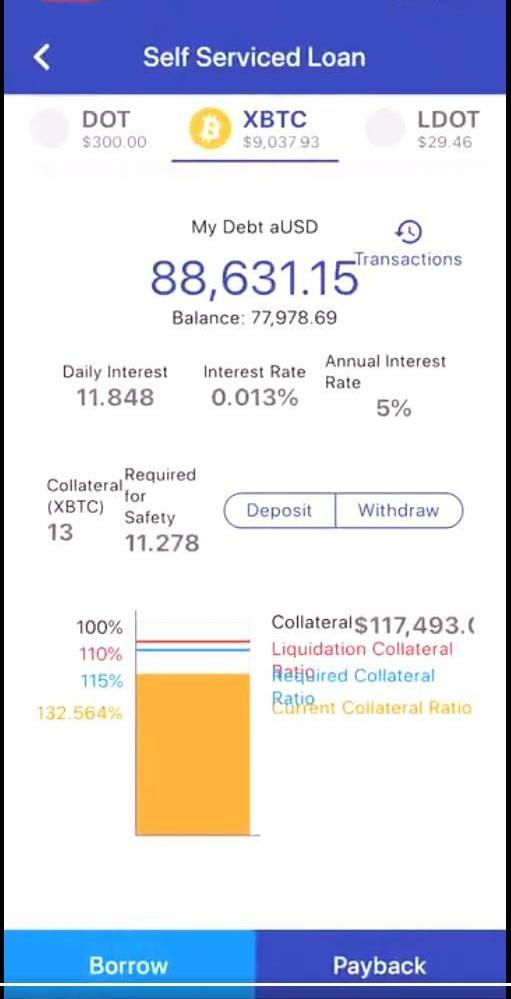

圖:AcalaNetwork測試網的BTC穩定幣借貸界面

ETH路徑

BTC價格的趨勢性上漲必然也會帶動以太坊等主流數字貨幣的上漲,DeFi中的抵押品首先收益,價值水漲船高,用戶的杠桿率則隨之降低,這將刺激用戶在抵押品總量不變的情況下借貸更多穩定幣資產用于投資數字貨幣,結果就是DeFi資產負債表的兩端同時擴張。但是這種擴張又不代表泡沫,因為不論是協議本身的資產負債表,還是借貸者的資產負債表,solvency都是健康的,因為資產價值大于負債價值。

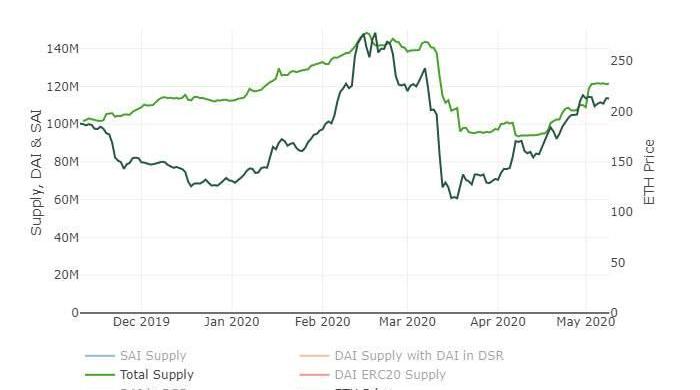

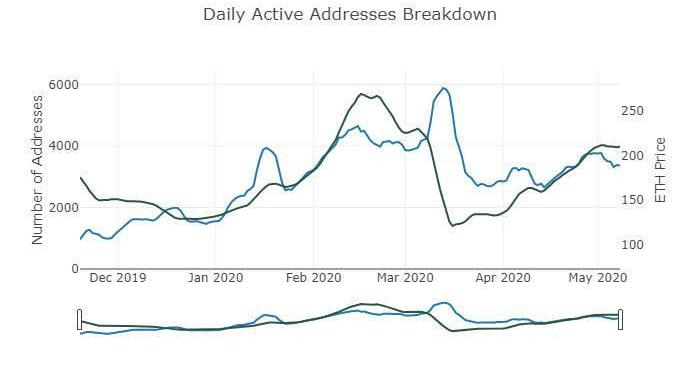

并且,如果減半導致整個數字貨幣市場的價格持續上升,必將同步推高DeFi市場的借貸利率和穩定幣資產利用率,促使發行更多的穩定幣,這其中既包括USDC之類的中心化穩定幣,也包括Maker和Acala之類的去中心化穩定幣。因此減半也將促使DeFi穩定幣的余額大舉擴張。過去一年的歷史數據也證明了,Dai的余額總量以及Dai的活躍地址數量,同ETH的價格有非常強的相關性。

圖:DAI余額總量同ETH價格的相關性

圖:DAI活躍地址同ETH價格的相關性

DeFi誕生于熊市的大低谷,成長于懷疑的陰影中,經歷了各種各樣的挑戰和攻擊,非但沒有被打趴下,反而生機越來越澎湃,此次減半或許會為此輪熊市畫上句號,成為大牛市的開端,DeFi很有可能會隨著這輪牛市正式登上金融大舞臺,成為用戶可以在中心化金融之外的新選項。

原創?Bob 近段時間以來的“瓜”有點多,如果你對事不關己的娛樂瓜不感興趣的話,那么財經瓜一定會感興趣,因為這類事件很可能對涉及的公司以及相關聯的項目的帶來影響.

1900/1/1 0:00:00北京時間今日凌晨,Telegram的創始人PavelDurov在Telegram的官方頻道發文,宣布Telegram推進了兩年半的區塊鏈項目TON正式終止,本文是Durov的原稿全文.

1900/1/1 0:00:00北京時間12日凌晨,比特幣四年一次的產出減半完成,螞蟻礦池、SlushPool、OK礦池分別挖出了前三個區塊。加密貨幣正式來到新一次的減半時代.

1900/1/1 0:00:00譯者:Masaka 來源:區塊印象 編者注:原標題為《比特幣減半的5種結局,哪個可能性最大?》即便我們已經歷過兩次BTC減半,在“第三次減半對價格的影響”這個問題上,依然存在很大分歧.

1900/1/1 0:00:00受疫情影響,大量投資級別的美國企業債被降級為垃圾債券,這些被降級的企業債券被稱為“FallenAngel”,即墜落天使.

1900/1/1 0:00:00據比推數據,距離市值最高的加密貨幣比特幣的第三次區塊獎勵減半只有4天的時間,比特幣的價格在北京時間周四晚間突然上漲突破9800美元.

1900/1/1 0:00:00