BTC/HKD-0.96%

BTC/HKD-0.96% ETH/HKD-0.59%

ETH/HKD-0.59% LTC/HKD-0.27%

LTC/HKD-0.27% ADA/HKD-0.58%

ADA/HKD-0.58% SOL/HKD-2.48%

SOL/HKD-2.48% XRP/HKD-0.03%

XRP/HKD-0.03%撰文:錢柏均,就職于HashKeyCapitalResearch

審校:鄒傳偉,萬向區塊鏈與PlatON首席經濟學家

來源:鏈聞

2020年5月12日,比特幣第三次挖礦獎勵減半,全網算力為120EH/s,幣價達到8600美元。過去一年市場對比特幣第三次減半行情彌漫著做多情緒。特別在3月12日加密貨幣市場深跌以前,全球經濟受新冠病及油價等地緣性風險影響很大,市場預期比特幣作為經濟危機下的避險資產,價格將會暴漲。這兩個因素讓市場行為高度一致,以做多為主,包含買幣、屯幣等行為,并伴隨著加杠桿的行為。

從市場供需角度分析,比特幣減半不一定導致牛市。過去兩次比特幣減半后的價格上漲,反映了比特幣其他基本面事件從需求面對市場的沖擊,包括交易所誕生、山寨幣興起以及代幣募資等事件。但第三次減半前后并沒有伴隨類似事件發生。從礦工之間博弈看,比特幣減半必然導致挖礦市場的結構性調整,高電費、高功耗和沒有控制好杠桿的礦工將被擠出,全網算力可能下滑至95EH/s附近,難度系數調整后挖礦市場將重趨均衡。挖礦市場有自動再平衡機制,不會發生系統性、持久的礦難。

為什么比特幣減半不一定導致牛市?

影響比特幣幣價的因素復雜而難以預測,包含市場供需、市場流動性、礦工成本和投資者預期等。有些因素更存在交互影響的現象,但最重要的是市場供需。比特幣經濟結構的特點是貨幣供應數量明確,開采速度容易預測,但需求卻無法確定。比特幣具有金融及商品等多重屬性,需求受到各方面影響。

供給

比特幣市場的供給來源可分為兩部分:一次供給及二次供給。一次供給指的是比特幣系統的貨幣供給總量2100萬枚,以四年減半一次的速率產出。二次供給是指比特幣由屯幣者在二級市場釋出比特幣的行為,屯幣者可以是礦工或投資人。二次供給很難預測和監測。

過去24小時全網爆倉5724.2萬美元:金色財經報道,數字貨幣全網合約爆倉數據顯示,過去24小時全網爆倉5724.2萬美元。其中比特幣爆倉2387.77萬美元,以太坊爆倉870.88萬美元。[2023/2/19 12:15:42]

比特幣一次供給的彈性為0。無論價格漲到多高,比特幣的總供給量無法超過2100萬枚,供給速度也不會有太大變化,每四年減半一次。比特幣挖礦獎勵減半會導致整條供給曲線往左移。假設整體需求曲線不變,且不考慮其他影響幣價因素,比特幣獎勵減半的確會導致價格上升。

比特幣是通縮模型。在通縮模型市場中,消費者傾向儲存貨幣而非交易,以期望未來貨幣增值。比特幣生態中存在相當大比例的屯幣者。屯幣者傾向長期持有比特幣,行為目標為最大化自身比特幣存量。屯幣者對價格敏感度低,對市場信心充足,交易頻率低,會在市場低波動期間累積比特幣,并在價格飆升至心理價格或跌破信心水平時賣出。根據HODLWaves,到2020年,持有比特幣超過五年的屯幣者比例達到21%。

因此,長期而言比特幣供給無彈性。但價格的大幅波動可能導致屯幣者比例和行為出現變化,以致短期內二次供給增加。換言之,比特幣的短期供給并非完全無彈性。但是,無法確定比特幣減半是否與幣價上漲強關聯。前兩次減半減少的比特幣一級供給量分別為每區塊25枚及12.5枚比特幣,相較于第三次減半量多出許多。在第三次減半前,有1800萬枚比特幣已經被挖出,減半后4年內一次供給量只少了約30萬/年,這樣的供給量變化對市場影響并不大。

需求

比特幣具有大量的交易和投機需求、部分的價值存儲需求和少量的使用需求。據Chainalysis資料,比特幣超過90%的應用場景是在二級市場交易,實際支付需求不高。對投資人而言,比特幣獎勵減半事件會增加投機需求,而對比特幣的使用需求及價值存儲需求并無影響。

根據有效市場假說,在成熟的市場中,價格通常已經反映市場上所有的已知信息。比特幣從最初就有設計挖礦獎勵減半的機制,但這個信息當時尚未被市場上具有定價權的投資者反應在價格上。信息反應在價格的時間點取決于市場的大小、資金深度及投資人對比特幣機制的理解程度等因素。隨著比特幣市場趨于成熟,獎勵減半事件會更早被市場所預期。因此,在比特幣市場需求面,投資人會因為獎勵減半而對比特幣投機需求增長,但反應在價格的時間點會早于減半日之前。

CZ:SBF在幣安退出FTX投資后通過操縱輿論來攻擊幣安:金色財經報道,趙長鵬(CZ)在推特上表示,在投資了FTX之后仍然對FTX進行了持續的盡職調查,后因不滿SBF和Alameda的行為,于一年半前啟動了退出程序。趙長鵬稱,SBF在幣安決定退出后威脅稱要讓幣安付出代價,目前其仍然保留著當初SBF的威脅信息。趙長鵬還表示,SBF在之后開始投資媒體、政策制定者和知名人士,并通過操縱輿論對幣安和行業內其他機構進行攻擊。[2022/12/9 21:33:44]

總的來說,過去兩次比特幣獎勵減半前后幣價的上漲可以分為兩個部分討論:第一,反映了投資人對減半后供需再平衡的博弈預期。第二,反映了比特幣其他基本面事件從需求面對市場的沖擊,包括交易所誕生、山寨幣興起以及代幣募資等事件。但第三次減半前后并沒有伴隨類似事件發生。

比特幣減半后礦工之間的博弈

挖礦市場的經濟學模型

除了投資者外,礦工也是比特幣市場重要的參與者。比特幣挖礦接近充分市場競爭,礦工進入和退出沒有法律和監管限制,理論上是自由的。按經濟學理論,礦工的凈利潤應該等于0,但實際情況要比這復雜。第一,有的礦工在獲得新礦機和低電費上有優勢,因此礦工之間的競爭不是平等的,總有礦工有競爭優勢,從而有超額收益。第二,礦工進入市場不是一個無摩擦的過程,比如需要花時間買礦機、找便宜電和建礦場等。第三,如果一個礦工持續虧損,它肯定有退出市場的壓力,但每個礦工退出的壓力點并不相同。

以下以經濟學模型分析礦工挖礦盈虧平衡的情形。引入以下記號:

h:礦機算力,單位是Th/s。

PC:礦機單位功耗,單位是KWH/Th。假設在礦機生命周期中保持不變。

R:一天內全網出塊獎勵,單位是BTC。因為出塊獎勵遠大于手續費,先不考慮手續費。

H:全網算力,單位是Th/s。

萬向區塊鏈肖風:以太坊完成合并升級意味著區塊鏈的商業應用階段即將啟動:9月20日消息,在由萬向區塊鏈實驗室舉辦的第八屆區塊鏈全球峰會上,萬向區塊鏈董事長兼總經理肖風在開幕致辭時表示:“幾天前,以太坊經歷了一個非常重要的歷史性時刻。我認為,這是繼以太坊白皮書發布、主網上線之后,第三個重要的歷史性時刻。9月15號,以太坊完成了它的一次Merge升級,其共識機制從PoW轉型為PoS。這是以太坊的重要時刻,也是區塊鏈行業的重要時刻。它意味著全球區塊鏈的基礎設施建設階段接近尾聲,而區塊鏈的商業應用階段即將啟動。”[2022/9/20 7:07:44]

E:電費,單位是$/KWH。

P:幣價,單位是$/BTC。

在一天中,礦機花費的電費是86400*h*PC*E,預期挖出h*R/H個BTC,平均挖礦成本等于PC*E*86400*H/R。需要說明是,平均挖礦成本只考慮電費,沒有考慮礦機折舊成本。

對任一挖礦成本水平C,定義等挖礦成本曲線為

PC*E=R*C/86400/H

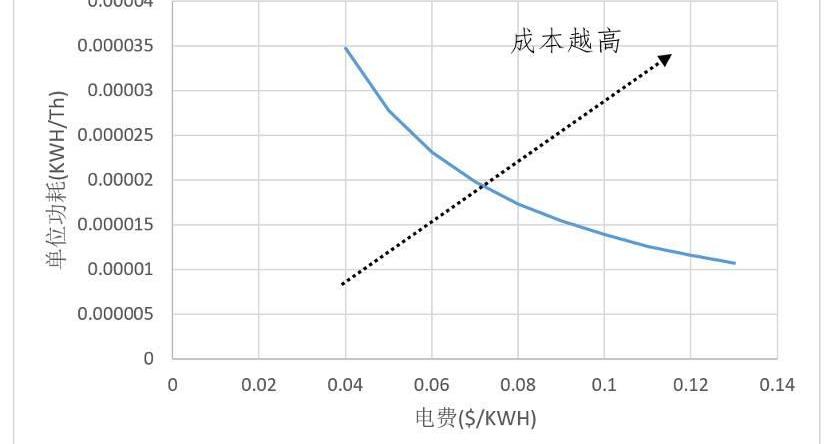

如果以電費E為橫軸,礦機單位功耗PC為縱軸,等挖礦成本曲線形如圖1。顯然,越往外,挖礦成本越高;在等挖礦成本曲線上,電費與礦機功耗之間存在互補關系。

圖1:等挖礦成本曲線

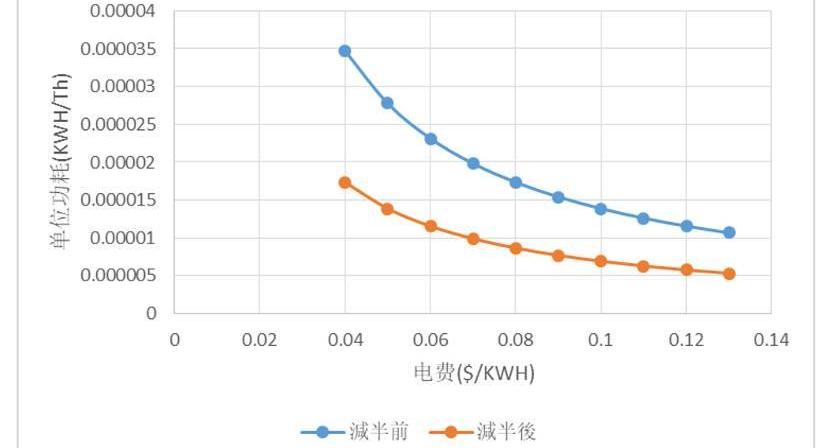

挖礦成本等于幣價的等挖礦成本曲線最為特殊,如圖2:

PC*E=R*P/86400/H

圖2:挖礦盈虧平衡曲線

浙江紹興5.94萬個數字人民幣應用場景建成啟用:金色財經消息,記者從9月2日召開的紹興市金融助力穩經濟大盤暨數字人民幣試點工作新聞發布會上獲悉,紹興市數字人民幣試點工作全面推進,目前已建立政務、商貿、旅游等應用場景5.94萬個,開立數字人民幣錢包165.25萬個,累計交易147.99萬筆、金額11.18億元。(紹興日報)[2022/9/3 13:06:28]

在這個曲線上方,挖礦成本高于幣價,挖礦會虧損;在這個曲線下方,挖礦成本低于幣價,挖礦有盈利。如果正好在這個曲線上,挖礦是盈虧平衡的。可以把這個曲線稱為挖礦盈虧平衡曲線。

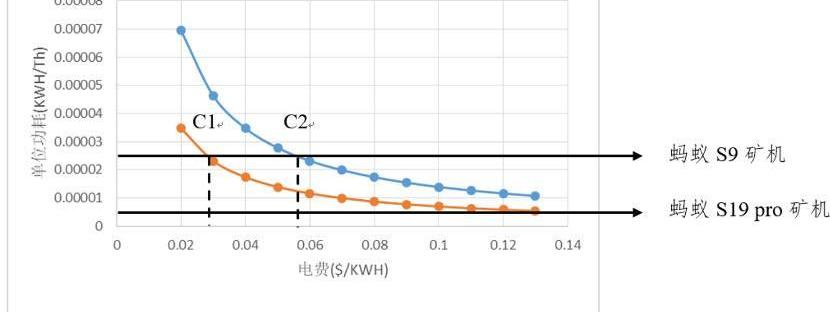

假設幣價為8600美元,挖礦市場存在高單位功率礦機及低單位功率礦機。圖3為當前全網算力120EH/s下,減半前后盈虧平衡情況:螞蟻S9礦機在減半前,電費高于C2會虧損;在減半后,電費高于C1會虧損,而螞蟻S19pro礦機的表現則好得多。這體現了減半對不同單位功耗礦機的影響。

圖3:減半前后高低單位功率礦機盈虧平衡情況

礦工之間的博弈

礦工行為主要受三個因素的影響。第一,幣價短期沖高回落對礦工而言并非最優結果。鑒于礦工的固定資本投資和持續的運營支出,幣價較長時間維持在較高水平才是礦工能夠穩定獲利的結果。換言之,對投資者而言,比特幣價格曲線的高點和低點最重要;但對礦工而言,比特幣價格曲線下方面積最重要。

第二,礦工的貨幣錯配問題。礦工的成本支出是法幣,收益是比特幣,必然要承擔幣價波動風險,而且要持續賣幣才能獲得法幣來應付成本支出。基于比特幣抵押的借貸,有助于緩解礦工的賣幣壓力,相當于給礦工提供了一個做多比特幣的渠道,但抵押借貸受比特幣價格大幅下跌的影響很大。另外,因為礦機相當于比特幣的看漲期權,礦工購置新礦機也是在做多比特幣。

Circle與紐約社區銀行就USDC托管達成合作:金色財經消息,Circle周二表示,已與紐約社區銀行(New York Community Bancorp,簡稱NYCB)達成托管合作關系。根據協議,NYCB將成為USDC的托管方。

此舉是Circle Impact倡議的一部分,該倡議旨在改善金融包容性。其目標是將一部分USDC儲備分配至美國各地的少數族裔擁有的存款機構和社區銀行。(Coin Gape)[2022/6/28 1:37:17]

第三,礦機市場結構。挖礦產業已形成清晰的產業鏈與生態。在上游,礦機廠商是算力的最初供應方,礦工用法幣從礦機廠商購買礦機。在中游,礦場是算力托管處,礦工將礦機托管于礦場,并獲取部分收益。在下游,礦工可以選擇將算力直接接入礦池,或出售給云算力廠商。與挖礦市場接近充分競爭不同,礦機市場是壟斷競爭局面。礦機廠商的定價權主要來自預期挖礦收益上升所推動的需求。在牛市中,礦機廠商對礦工有很大的談判權力,為賣方市場。即使如此,礦工挑選礦機主要看礦機的性能和功耗指標,品牌忠誠度之類的概念不強。在熊市,礦機市場就會變成買方市場,礦工預期未來的挖礦收益走低,預期回本周期將延長,下游的需求也會降低。

為簡便起見,假設比特幣挖礦市場存在兩種角色:低挖礦成本礦工及高挖礦成本礦工。挖礦獎勵減半后而他們分別有兩個選擇:退出或是繼續挖礦。礦工退出的前提是經受不住持續虧損。一旦有礦工退出,全網算力就會調整,并在兩周后造成難度系數的調整。礦工初始博弈行為可以分為三種情況:幣價高于所有礦工盈虧平衡價、幣價介于高低成本礦工盈虧平衡價、幣價低于所有礦工盈虧平衡價。

情況一:幣價高于所有礦工盈虧平衡價。此情況下二者最優決策為不退出挖礦市場。在高幣價的情況下,無論挖礦成本的高低,礦工皆能獲益。

情況二:幣價介于高低成本礦工盈虧平衡價之間。在這個情況下,高挖礦成本的礦工最優決策為退出市場,而低挖礦成本的礦工最優決策為不退出。高挖礦成本礦工會被逐漸淘汰,市場僅剩低挖礦成本的礦工。

情況三:幣價低于所有礦工盈虧平衡價。此情況下兩者的最優策略取決于對手的行為,如果其他人退出,那我方就不應該退出,為經典的「懦夫博弈」或「剩者為王」。在這個情況下,礦工退出的時機取決于其流動性承受能力。低電費、低功耗和低杠桿的礦工有明顯優勢,高挖礦成本和高杠桿的礦工則很可能最先被擠出,并伴隨著新老礦機的換代升級。

第三次減半后礦工運營可能的情況

挖礦獎勵減半后,礦工的收益減少了一半,盈虧平衡所需幣價會相對提升。當幣價跌至礦工的盈虧平衡價時,礦工有兩個選擇:關機退出或持續運營。

虧損礦機并不是全部關機退出,主要有四個原因:第一,許多礦場新舊礦機混合挖礦。如果將舊礦機關機,礦場運行的礦機數量達不到與電力公司約定的標準,電費會漲價并影響到新礦機運行的成本。第二,許多礦工將礦機租給大礦場,并每月支付運營費。部分礦工簽訂的合約長達數年,如果臨時違約將礦機關機,必須持續支付運營費或罰金。第三,許多礦工為比特幣市場的屯幣者,短期并無嚴重流動性短缺問題。即使幣價大跌,礦工仍然愿意長期持有比特幣。礦工可以抵押比特幣融穩定幣,獲取資金覆蓋部分電費開銷,或用于投資新礦機擴大生產,但是加杠桿也會放大幣價下跌的風險。第四,虧損礦工面臨「囚徒困境」。如其他礦工大規模退出導致全網算力下降,持續運營的礦工便有機會轉虧為盈。

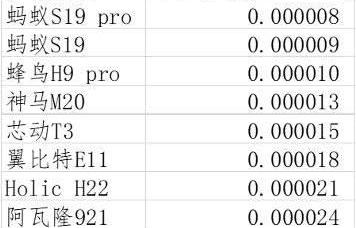

目前主流新舊礦機單位功耗如下表2。市場中的比特幣礦機可以按照功率分為三大類:第一類是單位功耗在0.000008KWH/Th-0.000015KWH/Th的新款礦機,比如螞蟻S19系列、神馬M20、芯動T3+等,是舊礦機迭代的目標。第二類是單位功耗在0.000015KWH/Th-0.000021KWH/Th的礦機,以螞蟻T17、芯動T3、神馬M21S為主。第三類則是單位功耗在0.000021KWH/Th以上的老款礦機,如螞蟻S9、阿瓦隆921等等。

表2:各礦機單位功耗

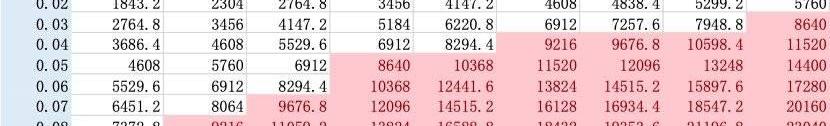

下表3為減半后礦工的盈虧平衡幣價表,行表示不同電費水平,列表示不同單位功耗水平。假設幣價維持在8600美元,全網算力維持在120EH/s。紅色部分顯示了樂觀情況下的虧損礦機,如果以電費0.06美元/KWH來看,對應到表2中虧損礦機如下:翼比特E11、HolicH22、阿瓦隆921、螞蟻T9+、神馬M3及螞蟻S9。單位功耗低的新礦機盈利可覆蓋電費及運營成本,部分電費負擔高的老礦機面臨虧損。

表3:減半后礦工盈虧平衡幣價表

減半后,中小礦場將會逐步淘汰高單位功率礦機,完成新舊礦機迭代。高電價的礦工和高功耗的比特幣礦機會最早陷入困境,整個市場會陷入以下的循環:

礦工在虧損情況下繼續挖礦,不斷耗損自身現金流。一部分礦工采取質押比特幣融資的方式延長礦機挖礦周期,另一部分礦工分批賣出挖出的比特幣。

礦場籌集資金更新礦機,將高功率礦機汰換成低功率礦機。而中小礦場無充足資金進行礦機迭代,開始拋售自身儲備比特幣。

幣價下跌,中小型礦工退出市場,剩下盈利能力最強的礦工重新分配全網算力。減半后當前幣價為8600美元,挖礦獎勵為過去一半,礦工獲得的區塊獎勵等同于減半前幣價4300美元的情況。2020年3月12日至3月16日,比特幣幣價徘徊在$3900-$5300美元之間,全網算力從120EH/s跌至95EH/s。因此,可以預估減半后全網算力有很大可能性會下跌至95EH/s附近。

難度系數調整完成,留在市場的礦工盈余提高。新礦工進入,進入新的循環。

總而言之,挖礦市場有自動再平衡機制。即使幣價跌破礦工盈虧平衡線,挖礦市場會再平衡——全網算力下降,挖礦成本降低,剩下的礦工再度盈利。即使幣價跌破所有礦機的盈虧平衡價,老礦機關機退出,全網算力下降,難度系數下調,新礦機仍會回到盈利。因此,挖礦市場不存在系統性、持久的礦難,不可能所有礦機都持續虧損。

小結與思考

礦業中心化程度將提升

礦工的主要競爭對手是其他礦工。當獎勵減半,若有許多礦工關機退出,剩下礦工獲得區塊獎勵的機率就大幅提升。礦工提高收益率的方法有兩個:一是投資更低功率的礦機;二是尋找更低廉電費的地區挖礦。第一個方法需要更高的資本投入,第二個需要更大規模的運營。這兩項都將導致大礦場更加活躍于市場,而中小礦場趨于邊緣化。第三次獎勵減半到了礦業規模化的臨界點,非規模化的礦工獲利空間將嚴重被壓縮。

過度杠桿的礦工將受到影響

減半事件將對過度杠桿化礦工造成較大影響。一般來說,礦工開采出比特幣之后就會選擇出售,并用法幣支付挖礦費用。但是部分礦工認為在區塊獎勵減半之后比特幣價格會變得更高,而發生礦工屯幣的行為。且2020年3月比特幣跌至3800美元,許多礦工被大礦場要求追加保證金。低幣價造成礦工無法通過變賣比特幣來支付運營成本,因而需要通過高杠桿借貸來維持礦機運營。一旦減半后幣價無法持續上漲,獎勵減半將使礦工無法負荷運營成本及貸款,部分過度杠桿礦工將面臨破產。

文|互鏈脈搏·梁山花榮 歷史并沒有重演,被寄予厚望的比特幣第三次減半,價格不漲反跌。投資者總喜歡用過往減產的走勢和歷史數據來判斷比特幣未來的價格,但實際上,這種方式并不總是湊效.

1900/1/1 0:00:00Messari將舉辦首個虛擬活動“Mainnet2020”,為加密貨幣的知名建設者提供了展示機會.

1900/1/1 0:00:00作者:廖飛強來源:微眾銀行區塊鏈隱私保護方案的工程實現,如何關聯到學術論文中天書一般的公式符號?密碼學工程中.

1900/1/1 0:00:00周二,穩定幣總供應量達到104億美元的歷史高點,首次突破100億美元大關。Tether仍以85%的市場份額和超過88億美元的總供應量在穩定幣中占據主導地位。USDC以7.2%的市場份額排名第二.

1900/1/1 0:00:00作者:NicCarter 翻譯:子銘 來源:加密谷 法幣穩定幣在最近幾個月里爆發了,在此我指的是以代幣化IOU形式在公共區塊鏈上流通的銀行或系統的負債。或者正如大多數人所知道的那樣,穩定幣.

1900/1/1 0:00:00上周市值最高的加密貨幣比特幣完成了誕生以來第三次區塊獎勵減半,周一商業媒體福布斯刊文稱,21世紀的比特幣就像是20世紀的黃金.

1900/1/1 0:00:00