BTC/HKD+0.37%

BTC/HKD+0.37% ETH/HKD-0.22%

ETH/HKD-0.22% LTC/HKD+0.72%

LTC/HKD+0.72% ADA/HKD+0.79%

ADA/HKD+0.79% SOL/HKD+0.25%

SOL/HKD+0.25% XRP/HKD+2.08%

XRP/HKD+2.08%撰文:LeftOfCenter

來源:鏈聞

DeFi世界從來不缺新項目,但缺好項目。

去中心化借貸協議Liquity是一個幾乎和Maker一樣的穩定幣項目,但它解決了Maker的諸多問題,包括實現自動化的即時清算、無需人工治理自動錨定目標價格,以及最為重要的一點:它可極大降低抵押率,從而可有效解決開放金融中資金利用率過低的老大難問題。

具體來說,Liquity可抵押以太坊鑄造穩定幣LQTY,而清算抵押率僅為110%,這大大低于Maker協議150%的清算抵押率。更為重要的是,在維持低至110%的抵押率的情況下,依然能維持一個安全穩定的借貸系統。

那么,Liquity的實現原理是什么?真的能解決DeFi結構性難題嗎?請繼續閱讀今日份「鏈聞5分鐘讀懂」系列。

Liquity是什么?

和Maker一樣,用戶可通過將以太坊作為抵押品存入「trove」,獲得類似于DAI的穩定幣LQTY——該穩定幣與美元1:1掛鉤。

但和Maker不同的是,Liquity沒有穩定費/利率機制,取而代之的是,用戶鑄幣時需支付一次性發行費,贖回抵押品時支付一次性贖回費。

DeFi 協議unshETH完成330萬美元種子輪融資:金色財經報道,旨在重塑新興流動性質押行業的去中心化金融協議unshETH已完成 330 萬美元的種子輪投資,該輪融資獲得了Soma Capital、MH Ventures和ICONIQ Capital的大量支持,種子輪投資者還包括EFENT、922 Capital、Electric Ant、Backend Capital、The LAO等。

據悉,unshETH 開發了一種新穎的 DeFi 原語,促進 ETH 流動質押協議之間的競爭,以促進驗證者去中心化,資金將用于加速 unshETH 的開發工作,最終目標是為用戶提供更佳的流動質押體驗。[2023/8/8 21:30:31]

更為重要的是,與大部分去中心化借貸平臺相比,Liquity提供超低的抵押率:Liquity最低抵押率只有110%,與Maker不低于150%的抵押率相比,這可大大提升去中心化金融中加密資金的利用率。這意味著,與Maker相比,Liquity允許用戶從相同價值資產中獲取更高的流動性。

硬幣的另一面是,110%的抵押率也意味著,抵押品下跌的最大空間只有10%,一旦超過這個跌幅,將會給系統帶來很大的風險。這正是Liquity的亮點,即需要在系統設計上實現在保持低至110%的抵押率的情況下,依然能維持一個安全穩定的借貸系統,并在無需人為參與治理的情況下始終保證其發行的穩定幣LQTY與美元維持1:1掛鉤。

Improbable旗下軍事元宇宙子公司Defense & National Security已被NOIA Capital收購:金色財經報道,元宇宙公司Improbable旗下軍事元宇宙子公司Defense & National Security已被NOIA Capital收購,出售金額未公開,本次收購交易中還將包括Improbable Defense的英國國防部合同、以及約 70 名工程師和建模師。據悉Improbable Defense & National Security是Improbable公司業務中唯一沒有盈利的部分,Companies House提供的數據顯示其2021年虧損總額達到約1.49億英鎊。不過,這筆收購交易還需要監管機構批準確認,預計會在三到六個月內做出最終決定。(uktech)[2023/6/7 21:20:23]

那么,Liquity到底是如何做到的呢?

層層遞進的清算機制

秘密在于Liquity有一個基于算法的自動化即時清算流程,該機制具有優先級,共有三重機制,實現層層保障,從而最大化保證系統110%抵押率情況下維持安全性和穩定幣。

其中,優先級最高的為「穩定池」。在該穩定池中,流動性提供者可存入穩定幣LQTY,這本質上是一種基金。

中心化流動性支持協議B.Protocol為DeFi清算推出V2版本:中心化流動性支持協議B.Protocol為DeFi清算推出V2版本,該版本將改善貸款平臺上抵押不足的貸款頭寸的清算。與中心化交易所不同,DEX的杠桿率很少超過5倍,盡管DEX平臺可以使用大量的流動資金池,但杠桿限制顯著降低。DEX的杠桿限制迫使借貸平臺對其貸款抵押因素持保守態度。B.Protocol的解決方法是推出一個平臺,該平臺允許用戶通過自動再平衡協議為可能的清算提供流動性——償還債務以換取抵押品——通過將抵押品轉換為償還債務的自動再平衡協議。(Cointelegraph)[2021/6/15 23:38:52]

當某個「trove」中的抵押率跌至110%以下,系統的清算機制將自動開啟,此時將會銷毀相應價值的LQTY代幣償還債務。作為獎勵,被清算的抵押品將被發送到穩定池中,按比例分配給穩定池中的LQTY提供者。這將為LQTY提供者帶來凈收益,因為抵押品的美元計價總是大于被銷毀的LQTY代幣。之所以如此,是因為一旦抵押率下跌到110%就會觸發清算機制,而110%還是大于100%的。

舉例來說,當一個「發行價值100美金的LQTY債務且其抵押資產ETH的價值下降到109美元」時,該trove會觸發清算,此時,價值100美金的LQTY會被銷毀,而價值109美元的抵押資產ETH則會發送給穩定池中的LQTY提供者。該清算會產生9美金的差額,將作為收益分給LQTY提供者。這意味著,Liquity每一次清算產生的罰金不會超過10%,遠低于Maker系統中13%的清算費。

ZB Capital戰略投資DSF項目 布局以太坊2.0 DeFi:據官方消息,為在DeFi領域扶持國際級項目,中幣(ZB)下午3:30上線DSF幣的同時,宣布旗下投資基金ZB Capital戰略投資DSF。DSF是分布式社交金融平臺,定位為以太坊2.0主網的DeFi生態系統社交層基礎設施。[2020/7/3]

那么,如果穩定池中LQTY數量不足以還清債務呢?在這種情況下,系統會進入清算流程的第二個階段。

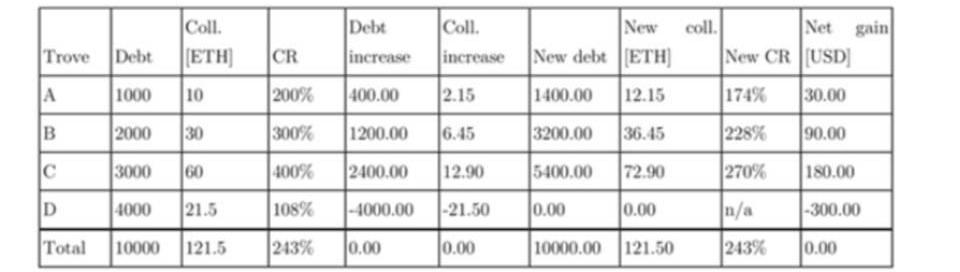

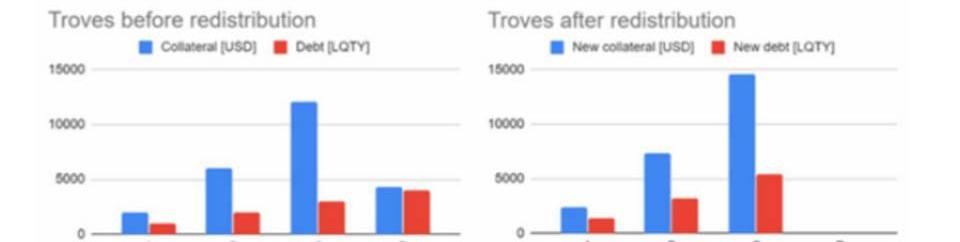

若穩定池中的LQTY不足以還清不良資產的債務,則協議會自動將剩余的債務及其相關抵押品重新分配給其他借款人,也就是說系統中抵押率充足的trove所有者,進行一次債務重分配。該分配邏輯是,抵押率越高、越安全的頭寸將分配到更多的債務和抵押品,以分散風險并避免級聯清算。也就是說,抵押率越高的trove,將獲得系統分配的更多的債務和抵押品。

上圖中,A、B、C是3個借款人,分別承接了D借款人所持有的4000美元的不良債務,通過吸收這些債務,這3個trove賬戶吸收了約4,300美元的抵押品,同時,獲取了300美元的收益。你會發現,抵押率越高,分配到的債務和抵押品越多,同時獲得的凈收益也就越高。

Coinbase向DeFi網站Uniswap和PoolTogether注入110萬美元USDC:金色財經報道,Coinbase周三宣布,已向以太坊上兩個最受歡迎的去中心化金融(DeFi)應用程序Uniswap和PoolTogether的資金池投入了110萬美元的USDC穩定幣。[2020/4/2]

通過這種方式,系統通過將風險最高的頭寸重新分配給最安全的頭寸,通過系統的自回饋閉環自行迭代,淘汰掉抵押率不足的壞賬,維持系統總體穩定。

最后,Liquity還有最后一層安全保障,「Recovery」模式,相當于全局清算。如果系統總抵押率低于「關鍵抵押比率」,全局清算將被觸發,此時,那些風險最高的trove將被清算,即使抵押率高于110%,直到系統總質押率達到關鍵抵押率閥值。該階段的清算只會啟用穩定池消化債務,而不會將其分配給其他trove。

全局清算實際上起著一種威懾作用,為了免于清算,激勵用戶增加抵押資產,從而實現讓總質押率總是保持在150%以上。

費用和治理

和Maker不同,Liquity雖然沒有穩定費/利率機制,但鑄幣用戶需要支付一次性發行費,并在贖回抵押品時支付一次性贖回費。

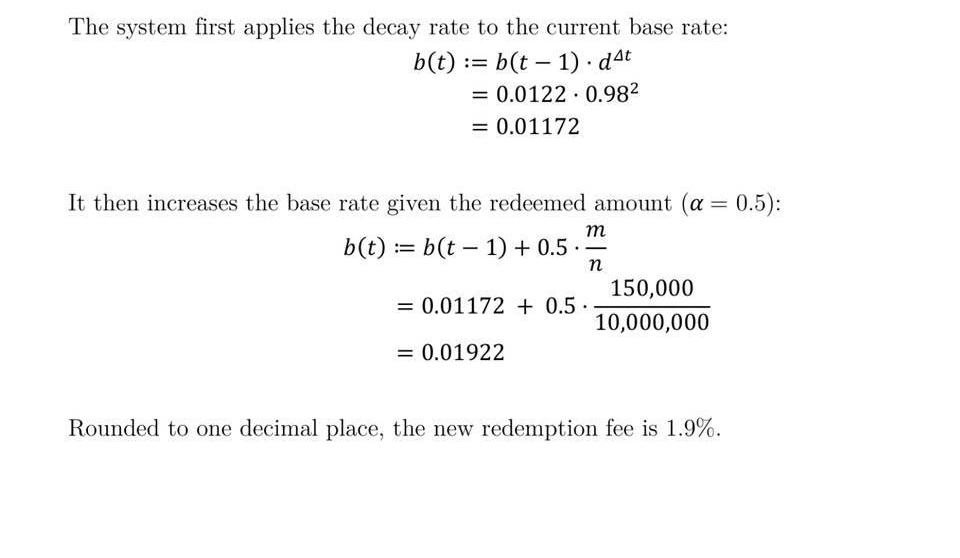

但贖回底層資產以太坊并不是無條件的,該費用基于一定的算法生成,如下圖:

總的說來,贖回費與兩個變量有關,一個是與上一次贖回操作的時間間隔,另一個則是兌換LQTY數量占總發行量的百分比。也就是說,間隔上次贖回操作的時間越短,費用越高,著與上一次贖回活動的間隔拉長逐漸衰變,最終趨近于零。贖回兌換LQTY數量占總發行量的百分比越高,支付的費用越高。每一次產生的贖回費用會從贖回的抵押資產ETH中扣除。

為了激勵穩定池規模的增長,系統將會把部分收益以增長代幣GT的形式獎勵給系統中的核心貢獻者,在Liquity系統中,核心貢獻者是指第三方前端開發者和穩定池中的LQTY提供者。

作為協議層,Liquity將會把前端操作界面外包給第三方,并基于一個激勵模型吸引多個第三方提供開發,任何人都可以參與,作為回報,可獲得增長獎勵代幣GT,該代幣是每年進行一次減半的通縮模型。

Web端第三方界面通過抵押LQTY獲得GT代幣獎勵,并可自由設置回扣率將部分GT代分配給LQTY提供者,從而激勵自身穩定池規模增長。

這意味著Liquity的網絡前端也是去中心化的,通過激勵由多個第三方前端維護,這將最大化抗審查,同時自定義分配GT給自己的用戶,這可最大化促進和引導網絡發展。

對于Liquity這樣的金融系統來說,「穩定池」是吸收抵押不足賬戶的中堅力量,為了維護系統的穩定性,需要在早期階段不斷刺激該資產池規模的增長,因此,為系統中最重要的貢獻者提供更多的獎勵來源非常合理。

除了協議層的收益外,作為系統中優先級最高的核心清算機制,LQTY提供者具有吸納系統中的壞賬的最高優先級,從而獲得抵押資產1%-10%不等的獎勵。

維持Liquity系統穩定的另一個重要角色是始終維持高質押率的借款人,也就是「trove」所有者。作為「穩定池」的替補方案,這些參與者在吸納抵押率不足的「trove」時也可按照自己的質押比率獲得一部分凈利潤獎勵,從而可有效激勵他們不斷補充自己的抵押資產。

Liquity的另一個特性是最小化治理需求,基于算法自動錨定目標價格。

Liquity系統中的1枚LQTY穩定幣可始終保持贖回1美元價值的ETH。如果1LQTY的交易價格低于1美元,就會激勵持有人和套利者贖回LQTY,將其換成價值1美元的ETH。比如說,現在LQTY價格為0.98美元,套利者就會有動機用1LQTY贖回價值1美元的ETH,直接套利來穩定LQTY的價格。

Liquity支持鑄幣用戶的即刻承兌,也就是說,「trove」開戶者可在任何時候將LQTY贖回為抵押品ETH。當「trove」持有者想要用LQTY贖回ETH抵押品時,系統會將這些LQTY用于償還系統中抵押率最低、也是風險最高的trove,并將相應的ETH金額退還給贖回者。

這意味著,110%抵押率并不一定是最低的清算率,事實上,只要系統中有人需要贖回抵押品,系統就會進行一次自動清理,重新平衡系統中風險最高的賬戶,這可強制剔除最弱的抵押品帳戶來使系統重回正軌,從而提高了系統總體安全性。每一次有人贖回,都是一次系統的自我風險審查,將最低質押率債倉進行清算。

當LQTY交易價格超過1美元時,這將激勵用戶發行更多債務,并以溢價出售這些LQTY代幣,并期待未來等價格回落至1美元時回購以償還債務。

Liquity由一支5人組成的小型團隊開發完成,創始人RobertLauko是Dfinity的前區塊鏈研究員。

當然,該產品目前尚處于早期發展階段,還有很多尚待完善的部分,包括預言機問題和代幣模型都有待驗證。但無論如何,在通往低抵押之路上,我們看到了另一種新的有趣嘗試。一旦實現,將有可能解決開放金融中的結構性難題。

來源鏈接:docsend.com

自3月底以來,在大規模貨幣和財政刺激的推動下,股市從冠狀病引發的拋售中大幅反彈。以科技股為主的納斯達克指數周四收復了2020年的所有失地,轉為年內上漲,受益于新冠疫情得到控制,其他全球主流資產.

1900/1/1 0:00:00隨著比特幣減半完成,加密社區所有人的目光都聚焦在ETH2.0的啟動上。“它會很快推出嗎?”“它真的能解決ETH1.0的所有漏洞嗎?”類似這樣的問題層出不窮.

1900/1/1 0:00:00近日,總部位于紐約的、以做空美股股票為主要業務的研究機構WhiteDiamondResearch于金融市場資訊平臺SeekingAlpha發布一篇嘉楠耘智的做空報告.

1900/1/1 0:00:00這注定是比特幣歷史上的又一標志性事件。北京時間5月12日凌晨3點23分,比特幣的區塊高度達到630,000,區塊獎勵從12.5個降至6.25個BTC,比特幣正式完成第三次減半.

1900/1/1 0:00:00編者注:原標題為《數據顯示:出于長期持有及對交易所的不信任,交易所BTC余額仍未恢復》在4月22日至4月29日期間,比特幣的價格基本面創下自3月13日以來的最大漲幅.

1900/1/1 0:00:00自去年區塊鏈站上風口后,在疫情的推動下區塊鏈技術在各產業的落地正在逐漸加速。4月份,區塊鏈被納入新型基礎設施建設,成為建設信息基礎設施的新一代信息技術,這將大大擴大區塊鏈產業落地范圍和提升速度,

1900/1/1 0:00:00