BTC/HKD+0.79%

BTC/HKD+0.79% ETH/HKD+1.21%

ETH/HKD+1.21% LTC/HKD+0.75%

LTC/HKD+0.75% ADA/HKD+2.67%

ADA/HKD+2.67% SOL/HKD+3.93%

SOL/HKD+3.93% XRP/HKD+1.35%

XRP/HKD+1.35%DeFi 的首要價值是金融普及和開放準入。但隨著 Gas Price 的高漲,DeFi 日益變成了巨鯨的游戲。

Layer-1 的資金池(例如 YFI 中的金庫)可以高效地推動 DeFi 普及,因為它們更加便宜,更加簡單。

但是,在 Layer-1 上加入、離開和再平衡一個資金池,依然是昂貴的

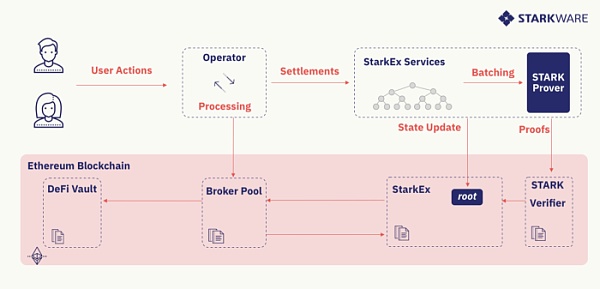

StarkEx 解決了這個問題。我們提議的解決方案叫做 DeFi Pooling,把賬單放在 Layer-1 上,在 Layer-2 中完成倉位的再平衡。

StarkEx 3.0(即將于 2021 年 5 月到來)將支持 DeFi Pooling 的前置元件:L1 Limit Order。

DeFi 的目標是利用其可組合性和免準入來普及金融服務。但是,當 gas 價格太高的時候,只有財雄勢大的人才能參與。

如果我們希望 DeFi 保持包容性、獲得下一批 1000 萬用戶,我們就需要解決可擴展性問題,讓交易的成本能降下來。

歐洲央行行長:加密貨幣和 DeFi 可能對金融穩定構成“真正風險”:金色財經報道,歐洲中央銀行(ECB)行長Christine Lagarde表示,我們相信,在我們著手開展有關加密資產及其帶來的風險的工作時,加密資產和DeFi有可能對金融穩定構成真正的風險。如果加密資產市場和服務繼續快速增長,并且與傳統金融部門和更廣泛的經濟的相互聯系得到加強,情況尤其如此。

然而,她指出:目前,私營部門加密資產與傳統金融之間的聯系仍然有限。拉加德接著談到了加密資產市場監管(MiCA)法案。她強調,她擔任主席的歐洲系統性風險委員會 (ESRB) 支持快速采用和實施 MiCA 的必要性。(bitcoin.com)[2022/6/25 1:30:07]

在 Yield Optimizer 上我們已經看到了邁向可擴展性的一步。像 YFI 和 Harvest 這樣的項目,讓散戶也能參與更高級、更昂貴的交易策略。就以 YFI USDt Curve 策略為例。

DeFi+NFT數據聚合平臺TheForce.Trade首輪IDO1小時售罄:據官方消息,DeFi+NFT風險評估收益優化一站式聚合平臺TheForce.Trade首輪基于幣安智能鏈(BSC)的IDO,已于北京時間4月29日22:30登陸DeFi跨鏈協議BondlyFinance,全部1000個TheForce.TradeNFT卡片在1小時內售罄。每個NFT售價0.6BNB,并包含1500個TheForce.TradeFOC代幣權益,FOC代幣上線后釋放750個,上線30天后釋放剩余FOC750個。

另據官方最新信息,TheForce.TradeIDO將于5月上旬陸續登陸其他平臺,已確定IDO日程的合作方包括LaunchZone、DuckDao、BSCPad等。[2021/4/30 21:14:29]

作為一個普通交易員,想要最大化在 Curve 項目中的存款收益率是非常復雜的。他們需要先把錢存進某個資金池,然后把該資金池的存款憑證存進 Curve gauge 中,確定鎖定周期以增加 CRV 獎勵,還要在鏈上投票來決定分配給自己所在池子的獎勵比例。

火幣宣布與Kava達成戰略合作,將為交易用戶提供DeFi挖礦機會:據官方推特,火幣宣布其旗下DeFi Labs已與跨鏈DeFi協議Kava達成戰略合作,將為其交易用戶提供DeFi挖礦機會。據悉,Kava目前已通過33號治理提案,將通過發行模塊將HBTC(火幣發行的BTC 代幣)添加至Kava網絡。

Kava是一個跨鏈DeFi平臺,提供主流數字貨幣的抵押借貸。HARD Protocol是基于Kava區塊鏈發布的跨鏈加密貨幣市場,支持BTC、XRP、BNB、BUSD、KAVA和USDX等資產借貸和挖礦賺取收益。[2021/2/9 19:21:13]

有了 YFI,上述過程都可以抽象掉了。用戶只需把錢存進 YFI USDt yVault 合約里,然后該協議會自動完成剩余的部分。代價是,協議會對利潤收取 20% 的管理費。

對于大部分交易者來說,20% 的費率比起那許多麻煩事以及做那些麻煩事的時候要支付的交易手續費,還是便宜的。

DeFi平臺cvx.finance推出“加密波動率指數”beta版本:去中心化金融(DeFi)平臺cvx.finance推出了beta版的“加密波動率指數(Crypto Volatility Index,簡稱CVX)”。CVX類似于傳統金融中常用的“市場恐懼指數(VIX)”,用以衡量比特幣和以太坊期權市場的波動性。(Bitcoin.com)[2020/11/3 11:31:19]

此外,因為 YFI 用戶的投票權也因此匯聚了起來,YFI 就變成是一個投資基金了,而且能夠影響 Curve,讓所有 YFI 的利益相關者受益:交易者和代幣持有者皆然。

但是,YFI 在 gas 使用上還不是效率最高的,因為存錢進池子和取款,包括再平衡整個基金,都還是 Layer-1 上的操作。因此,這些操作往往還是貴到讓人望而卻步。

DeFi Pooling 正是來解決這個問題的:它可以把存款、取款、再平衡,等等,都搬到可擴展且低成本的 Layer-2 上!

庫幣DeFi專區數據:PLT領漲32.49% DeFi項目整體回調:據庫幣KuCoin交易所DeFi專區數據顯示,截止27日,庫幣已上線COMP、AMPL、MKR等21個DeFi項目,共41個交易對。DeFi項目今日行情整體回調,AKRO、WAVES、SUTER分別下跌13.34%、7.18%、6.9%。PLT領漲DeFi板塊,24h小時漲幅超32.49%,現報價0.27USDT;SUKU 24h漲幅超4.87%,現報價0.23USDT;LUNA 24h漲幅超1.19%,現報價0.48USDT。庫幣數字貨幣交易所,為來自207個國家的500萬用戶提供幣幣、法幣、合約、礦池、借貸等一站式服務。[2020/8/28]

DeFi Pooling 這種新的機制,讓用戶可以用他們的 Layer-2 賬戶來交易,而且不需要花費手續費:他們可以在 Aave 和 Compound 上存錢,在 YFI 或者 Harvest 上投資,或者成為 Uniswap、Balancer 和 Curve 上的流動性提供者。

我們以一個簡單的 DeFi 操作來舉例:投資 USDt yVault。

參與者是:

交易者/用戶/終端用戶

Alice、Bob 和 Carol 是在 Layer-2 上存有資金的交易者

鏈下部分

一個運營者,以及支撐運營者服務的 StarkEx 系統

鏈上部分

DeFi 目標合約(在本例中就是 yUSDt Vault)

StarkEx 智能合約

代理池(Broker Pool):一個新的鏈上智能合約,協調來自 StarkEx 合約的需求、管理池子的所有權,并自己與 DeFi 目標合約交互

在我們這個例子中,Alice 和 Bob 想要把錢存進 YFI,而 Carole 想要從 YFI 中取款。因此,Alice 和 Bob 的需求正好與 Carole 匹配,只有差額部分才需要在鏈上轉移。

從 Alice 和 Bob 的角度來看,DeFi Pooling 的操作分兩個步驟:

將 USDt 換成 StarkEx 運營者從代理池出鑄造出的份額(例如 syUSDt)

把 syUSDt 換成 yUSDt

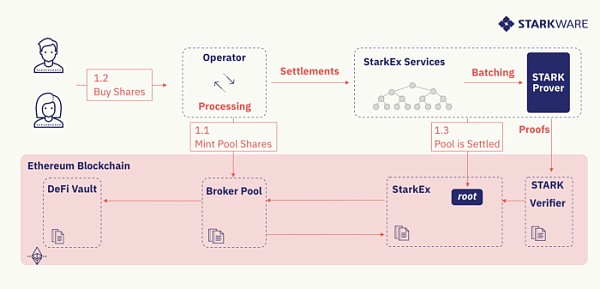

第一步:聚合需求

代理人合約鑄造代理池的份額(例如 syUSDt)

代理人合約通過一條主鏈上的限價訂單(L1 Limit Order,詳見下文),把份額賣給交易者

StarkEx 在鏈上結算這筆買賣

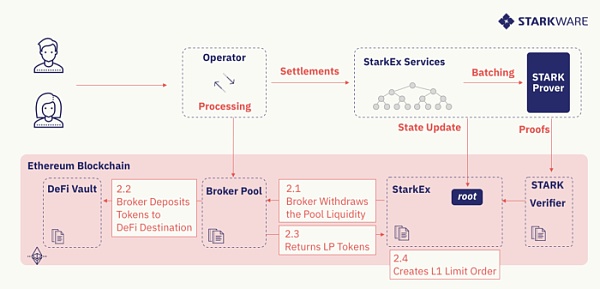

第二步:池子激活

代理人合約從 StarkEx 的智能合約中取出屬于資金池的資金

代理人合約把這些資金存入 DeFi Vault(例如 yVault)

代理人合約收到存款憑證(LP tokens,例如 yUSDt)

代理人合約創建一條鏈上限價訂單,給出存款憑證對池子份額(例如 syUSDt)的價格

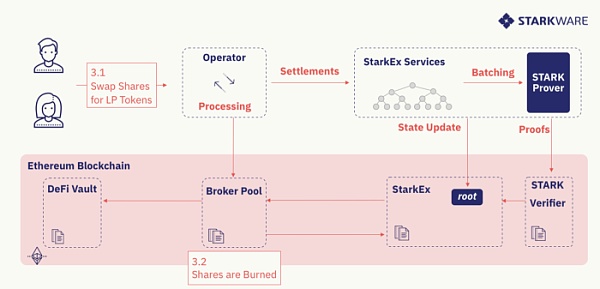

第三步:交易者收到存款憑證

Layer-2 上的交易者用份額(例如 syUSDt)買回存款憑證(例如 yUSDt)

代理人合約銷毀份額

第四步:再平衡 —— 錦上添花

有人可能注意到了,現在,一種策略可以被表示為鏈下的一個 token。那么,像把 yUSDt 換成 yETH 這樣的再平衡操作,就可以簡化成找另一個交易員來交換 token,因此可以完全在一個無需支付 gas 的環境中發生。

還差一個東西沒講清楚:鏈上限價訂單

還有一個東西我們上面沒解釋清楚的就是鏈上的限價訂單。StarkEx 上有三種基本的操作:轉賬、條件性轉賬以及 Layer-2 限價交易。在下一個版本(StarkEx V3)中,我們還會支持 Layer-1 的限價訂單,使得 Layer-1 上的智能合約能夠在 Layer-2 上發送交易。這就是現在大家缺少的那塊拼圖。

要找回 DeFi 的金融普及的初心,我們需要提供更大規模的交易處理量和更低的交易成本。DeFi Pooling 就是這樣的解決方案。這就相當于用商業航空取代私人飛機。如果 DeFi 想要覆蓋下一個 1000 萬的交易者,這就是正道。

原文鏈接:

https://medium.com/starkware/defi-pooling-1332ddebff21

作者:?Louis Guthmann

翻譯:?阿劍

前言 加密錢包 ZenGo 發布報告稱其在 Ledger、BRD 和 Edge 等主流加密貨幣錢包中發現了一個漏洞(命名為「BigSpender」).

1900/1/1 0:00:00耶倫的美國財長提名已獲參議院投票正式通過,耶倫將在今晚宣誓就任美國財政部長。即將上任的美國財長并不是比特幣的粉絲,由于其聲稱將加強對數字貨幣的監管,市場一度反應過度,觸發牛市拋售.

1900/1/1 0:00:0029日上午,美國規模最大的合規數字貨幣交易平臺Coinbase宣布,其將通過直接上市的方式登錄納斯達克。或是受此消息影響,比特幣短時間上漲約800刀,再次試探34000美元位置.

1900/1/1 0:00:00Uniswap是DEX的真正開創者,而Sushiswap是拷貝Uniswap發展起來的社區項目。Sushi對Uni的流動性撬動之戰是去年DeFi最驚心動魄的一戰。如今兩者各自走向不同的發展道路.

1900/1/1 0:00:00實施已是必然,幣價將上漲,有利囤幣老礦工,但不利于新礦工。數據顯示,受幣價大漲影響,1月份以太坊礦工收入(法幣計算)達到歷史新高.

1900/1/1 0:00:00借助比特幣去年上漲 300% 的浪潮,加密貨幣交易平臺?Coinbase有望成為金融科技領域下一個大型 IPO 項目.

1900/1/1 0:00:00