BTC/HKD+0.97%

BTC/HKD+0.97% ETH/HKD+3.02%

ETH/HKD+3.02% LTC/HKD+1.09%

LTC/HKD+1.09% ADA/HKD+3%

ADA/HKD+3% SOL/HKD+0.65%

SOL/HKD+0.65% XRP/HKD+0.29%

XRP/HKD+0.29%感謝dForce的中國社區負責人Jeff對本文的幫助。??

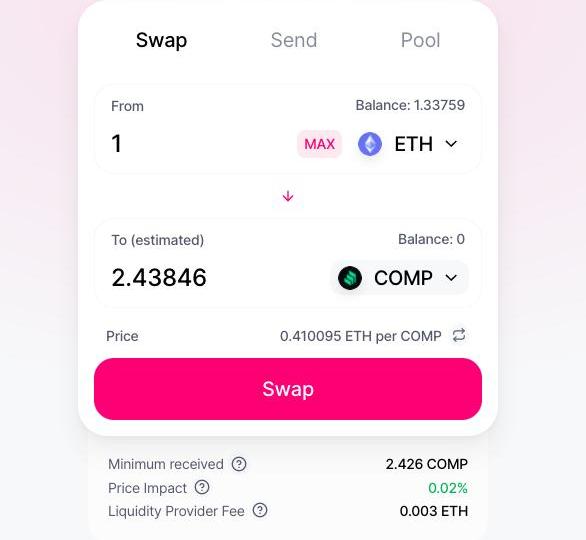

這可能是Defi領域今年的高光時刻,去中心化借貸平臺Compound的平臺幣COMP價格在Uniswap上從0.08ETH漲到了0.41ETH,相當于95美金。

目前COMP的流通量并不明確,按照官方的代幣分配規則,有460萬的代幣分配給了CompoundLabs、項目資方,以及團隊,再加上Uniswap上2.5萬個COMP,非常粗略的估算,COMP當前市值4.6億美金,幾乎與MakerDAO市值持平了。

Compound這個平臺其實本來就算非常知名的Defi平臺。背后的投資機構有a16z、Coinbase、PolychainCapital,以及DragonflyCapital等等頂級資本,在沒發幣之前,Coumpound的借貸量在Defi平臺中也可以排在前五,這樣一個平臺發行治理代幣,本是大家非常期待的事情,就像大家期待Uniswap發幣一樣,但COMP上線后,大家對它的評價并沒有那么理想。

BTC 60天年化波動率第8次降至40%以下:金色財經報道,IntoTheBlock發推稱,BTC波動率創歷史低位,60天年化波動率在過去5年中第8次降至40%以下,平均而言,BTC波動率在5周內保持在這一水平以下,導致價格上漲46%。然而,在類似的條件下,有3次出現了50%的下跌。[2023/5/18 15:11:38]

核心矛盾點是COMP的發行模型,被稱為「借貸即挖礦」,只要用戶在Compound平臺上存款或者借款,存款方與借款方都可以獲得COMP。

COMP發行模式

按照Compound的官方信息,通過用戶借貸而發行的COMP有近430萬個,占總量的43%,每個以太坊區塊會產出0.5個COMP,這樣計算就是每24小時大約有2880個COMP生成,也就是每天有2880個COMP分配給在Compound平臺存款借貸的用戶,其中存款方分配1440個,借款方分配1440個。

這種玩法是不是很眼熟?我們可以說這個流動性挖礦,為平臺提供流動性就可以獲得獎勵,那Uniswap就是這么玩的,兩年前火的一塌糊涂的FCoin平臺也是這么玩的;我們可以說這是補貼,那在滴滴快的、摩拜ofo的競爭中我們也屢見不鮮。

美國第二季度實際GDP年化季率初值下滑0.9%:7月28日消息,美國第二季度實際GDP年化季率初值下滑0.9%,預估增長0.4%,第一季度下降1.6%。[2022/7/28 2:44:15]

但當補貼或者獎勵的價值大到某種程度后,這種玩法就成了羊毛黨的最愛。我只需要存款或者借款就可以獲得Defi領域龍頭、單價100美金的COMP,為什么不要呢?

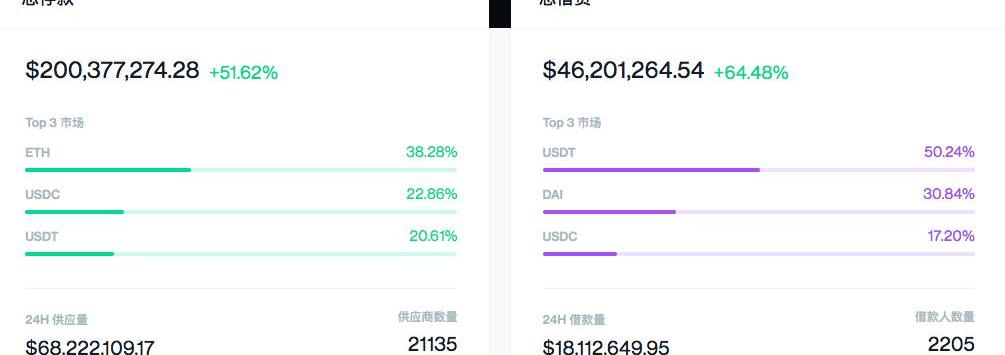

于是,我們可以看到在COMP出世后,Compound平臺的存款量和借貸量開始突飛猛進,COMP開始借貸挖礦后的13個小時,平臺存款量增加了51%,借貸量增加了64%。

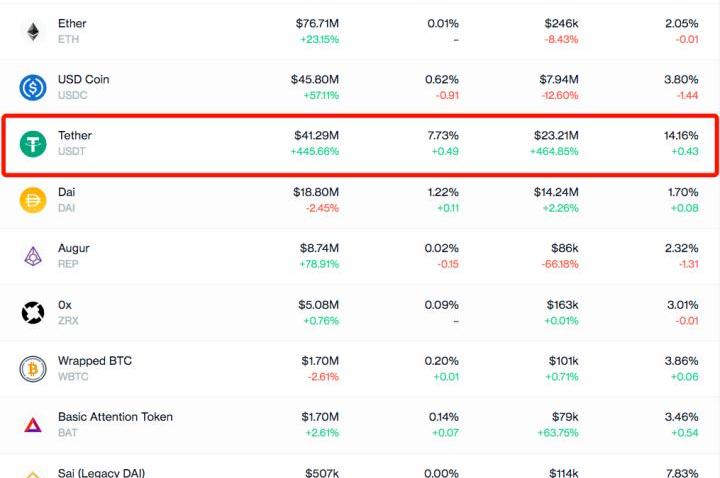

具體到每個幣種,我們發現存款及借貸量變化最大的是穩定幣,其中USDT的總量波動首當其沖,USDT總存款量漲了4.5倍,總借貸量漲了4.6倍。羊毛黨為什么傾向于USDT?

聚幣Jubi已于3月10日將NEAR余幣寶年化收益上調50%:據官方消息,聚幣Jubi已于2021年3月10日18:00-3月24日18:00(UTC+8)開啟NEAR福利周,NEAR余幣寶年化收益上調50%,交易NEAR/USDT的交易手續費下調50%,結合點卡及VIP等級折扣手續費最低至0.025%。

NEAR自聚幣Jubi 0.34 USDT認購以來累計最大漲幅已達到1761.7%。[2021/3/10 18:32:59]

COMP套利

我們先明白COMP的挖礦邏輯,挖礦獲得的COMP數量并不是與存款借貸筆數成正比,也不是與存款借貸金額成正比,而是與存款借貸的利息成正比。存款獲得的利息越多,獲得的COMP越多,借貸付出的利息越多,獲得的COMP越多。

我們看一下上圖,就會發現USDT的存款利率7.73%和借貸利率14.16%在各幣種間均為最高,換句話說,等金額的幣種,用USDT存款或者借貸,COMP的挖礦效率最高,與另一種穩定幣USDC相比,USDT存款的挖礦效率是USDC存款的12倍,USDT的借貸挖礦效率是USDC借貸的3.7倍。

為什么USDT的利率要遠高于其他幣種?這其實也很正常,當前的USDT共識已經不輸給比特幣,價值穩定,轉賬方便,實在是搬磚套利的首選。

美聯儲前主席:美國第二季度GDP年化增速或萎縮超30%:美聯儲前主席伯南克稱,美國第二季度GDP年化增速可能萎縮30%以上。(金十)[2020/4/8]

在如此高利率下,用USDT挖礦究竟有多賺錢?根據Defi錢包DeBank提供的數據,我們做了一個簡單的計算。

在北京時間6月16日13時左右,COMP價格按100美金計算。

在這樣的情況下,我們算一下,如果我們存款1萬美金,在其他變量不變的前提下,我們在24小時可以挖出多少COMP?

COMP數量=1063.96/3339萬=0.3186個,按照100美金計算,約合31.86美金。

如果我們借款1萬美金,在其他變量不變的前提下,我們在24小時可以挖出多少COMP?

COMP數量=1063.96/2060萬=0.5163個,按照100美金計算,約合51.63美金。

為了這筆1萬美金的借款,我們需要付的利息是多少呢?

現場 | TokenPanda基金經理:現在簡單的套利機會只有年化15%左右:金色財經現場報道,1月24日,在由金色財經主辦的金色沙龍深圳站第一期活動上,TokenPanda基金經理&COO邵昱淇發表了主題演講,他表示,量化有系統性、紀律性、及時性、準確性、分散性等特點。現在簡單的套利機會,在當前交易所的技術水平下,只有年化15%左右,再多就是騙人的。[2019/1/24]

利息=*8694.38=4.17美金

那么,我們完全可以讓這筆錢循環起來。

在Compound平臺上先用1萬美金的USDC抵押借出一筆7500美金的USDT,再將這筆7500美金的貸款存進Compound,我們可以獲得多少COMP?

75%*(0.5163+0.3186)=0.62個COMP,折合62美金,再加上1萬USDC的抵押挖礦24小時大概0.05個COMP,折合5美金。不算gas費用的話,成本利息只有4.17*75%=3.12美金,我們凈賺近65美金,這還不包括存款利息。

這只是1萬美金的導進導出,24小時就可以「空手套白狼」獲得65美金的羊毛,年化超過200%。

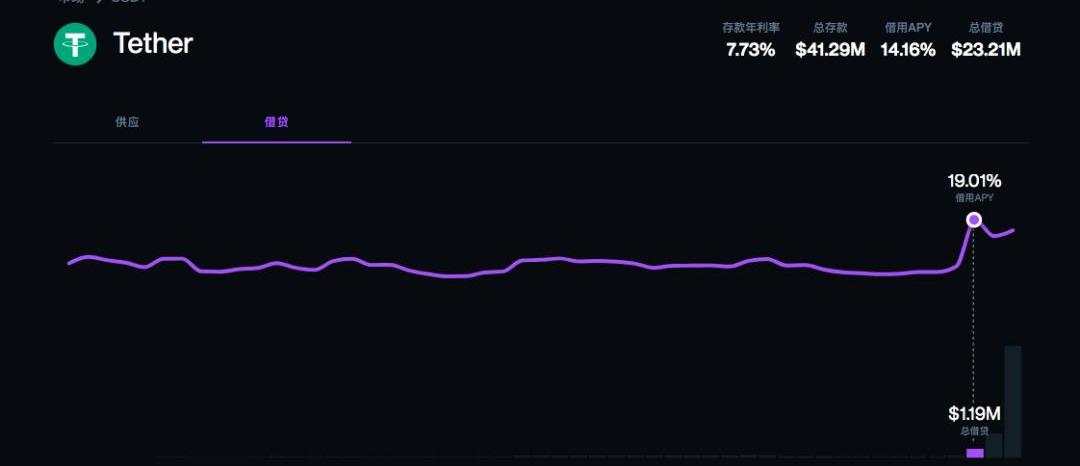

在Compound上看,平臺上USDT的高利率并不是一直存在,6月12日,USDT的借貸利率只有7.5%,6月13日突然上漲到了19%,存款利率也隨之從2%漲到了14%,有可能是有人提前得知了COMP借貸挖礦的消息,提前布好了資金。

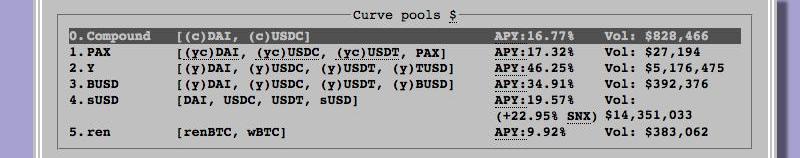

而這樣的薅羊毛行為也帶起了其他的Defi平臺,比如Curve,在DEX平臺的近24小時交易量中,Curve躍到了榜首,24小時成交量1800萬美金,Curve平臺的DAI/USDC交易對就是套利者其中一步。

和所有的薅羊毛行為一樣,當COMP的價值不再能夠支撐薅羊毛的成本,Compound平臺的數據才可能回歸正常。

COMP的模式對Defi的影響

「可以看作是快速試錯。」去中心化借貸平臺dForce創始人楊民道表示。這句評論的潛臺詞是,這一定不是Defi發幣的最終模式,一定會有更好的代幣模型。

這種類似于中心化交易平臺營銷模式的挖礦模式,并沒有獲得太多正面的評價,MakerDAO的中國區負責人也表達了自己的看法,「在Compound借貸你應該做空COMP。」COMP現在還沒有回購機制,沒有太強的價值支撐,薅到的羊毛一定會在二級市場拋售。

「我個人不看好Compound代幣COMP的分發模式。」dForce的中國社區負責人Jeff對律動BlockBeats表示。在他看來,COMP的借貸挖礦機制會讓市場上有無限的拋壓,再者COMP40%以上的代幣通過這樣的方式分發,規則都在鏈上,基本上寫死了。我們以史為鑒,這種類似中心化交易所的交易挖礦模式并沒有太好的結局。

「但另一個角度COMP造成的FOMO情緒是能推動DeFi行業的。」Jeff說,價格泡沫引來的FOMO,會讓不少圈外用戶踏進Defi領域,「我身邊就聽說交易所還有平時不使用defi的朋友去嘗試挖礦COMP。」

我們按照Compound平臺資金增量來判斷用戶種類,資金量增加了50%,那么現在的Compound大約有1/3的用戶都是羊毛黨。在此之前,這1/3的用戶可能并不了解Defi,但這樣補貼的吸引力不能忽視,當年FCoin就是這樣沖到了CoinMaketCap的榜首,逼的主流交易所不得不想法應對。

那么,這種模式會不會被模仿?

借貸即挖礦的模式模仿起來非常簡單,甚至隨時可以想出很多種進階版,只要是收益大于成本的「送」,根本不怕沒人FOMO。

但這種模式對于Defi和以太坊的真正意義是什么呢?可能什么都沒有,以太坊只會越來越堵,Defi平臺的刷量只會越來越嚴重,大家誰都不知道真實數據,也許CMC以后推出Defi板塊也需要有一個「調整后的借貸量」了吧。

如果大家還記得EOS在去年11月有一個薅羊毛的項目叫EIDOS,當時EIDOS解決了一個問題,就是當時EOS的借貸池子里有幾十萬的EOS擱置,沒有人借款,于是這個薅羊毛項目的誕生直接讓借貸池子借空了。按照COMP的發展,Compound的借貸量與存款量會相差越來越遠,也許會需要另一個項目的發幣來解決存款量的問題,形成另一種模式的「樂高」。

否則,現在COMP的模式,看起來與2018年的DAPP挖礦,區別不大。

寫在前面: 原文作者是SmartMoney創始人JonathanJoseph(JJ),在這篇文章中,他解釋了一個非常有趣的現象,即為什么所有金融科技風險投資公司都不關注DeFi.

1900/1/1 0:00:00區塊鏈為什么會在現在如此受重視?僅僅因為它是一門新的互聯網技術嗎?答案是否定的。2008年,比特幣開啟了加密數字資產和區塊鏈的潘多拉魔盒,我們一方面需要厘清比特幣、穩定幣等加密數字資產的風險與挑.

1900/1/1 0:00:00吳說區塊鏈獲悉,近期河南省廳刑事偵查總隊旗下的河南省反虛假信息詐騙中心發布了一篇文章,羅列了搬磚套利、仿冒網站APP、仿冒工作人員、資金盤四大騙局,以及六大投資禁區,內容非常專業.

1900/1/1 0:00:00昨日比特幣臨近午間價格打破前期支撐,進一步下行觸及9011,隨后反彈至9330位置,但上方壓制太強,所以并未繼續上行,但相比回落力度也開始減弱.

1900/1/1 0:00:00作者|嚯嚯 編輯|文刀 6月20日,數據平臺QKL123顯示,加密資產信托基金灰度的比特幣持倉量已達到37.11萬枚.

1900/1/1 0:00:00你是否也有很多積分? 日常生活中,你是否也遇到如下情形:去商場、超市、餐廳等消費結算時,柜員多會提一句:您有會員卡嗎?您需要積分嗎?辦理會員積分卡可以享受優惠哦等等.

1900/1/1 0:00:00