BTC/HKD+0.19%

BTC/HKD+0.19% ETH/HKD+0.38%

ETH/HKD+0.38% LTC/HKD+1.16%

LTC/HKD+1.16% ADA/HKD+0.58%

ADA/HKD+0.58% SOL/HKD+0.21%

SOL/HKD+0.21% XRP/HKD+0.38%

XRP/HKD+0.38%近日,穩定幣總市值突破120億美元,引發了市場討論與關注。穩定幣作為加密資產交易的價值媒介,對加密領域的影響至關重要。

2020年以來,比特幣及其它主流資產在金融市場巨變中劇烈震蕩,加密貨幣領域對穩定幣的需求量與日俱增,穩定幣成為了投資者眼中的“香餑餑”。據數據統計,2020年年初至今,穩定幣供應總市值猛增140%,日交易量攀升至15億美元,購買力增長50%。

穩定幣市值的增長被認為是推動比特幣價格上漲的主要驅動力之一,那么穩定幣的市值和需求飆升,背后的原因和意義為何?穩定幣能否成為下一個牛市的助推劑?

市值破120億美元,穩定幣交易活躍

近幾年,加密貨幣領域對穩定幣的需求量與日俱增,其市場規模從2018年開始逐步崛起。2020年,加密貨幣市場經歷劇烈的市場波動,穩定幣市場迎來爆發式增長。

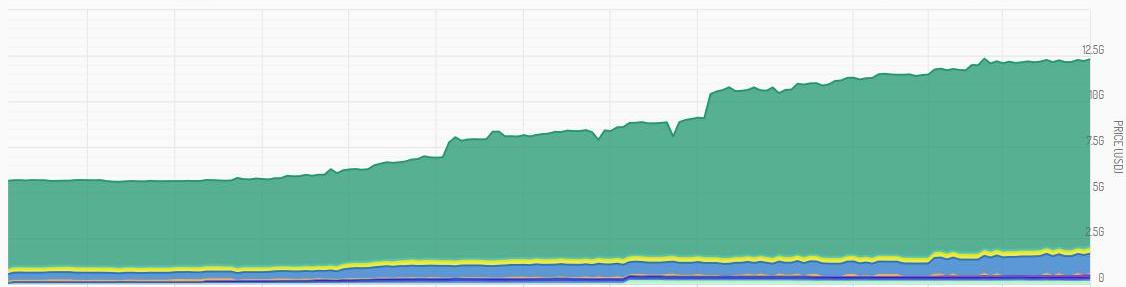

根據Messari的穩定幣指數顯示,穩定幣的資產總值已超過120?億美元。根據此前數據,截止2020年1月,穩定幣市值略高于50億美元的水平,經歷過3.12暴跌之后,穩定幣的市場規模直線飆升,于5月首次突破100億,整個上半年穩定幣總市值上漲近140個百分點。

數據:USDT在穩定幣總資本比例達到63.7%:金色財經報道,據區塊鏈分析公司Glassnode最新數據顯示,自FTX崩潰以來USDT供應量持續上漲(本文撰寫時已升至800億美元上方),目前占據了穩定幣資本的63.7%。同時,排名第二的穩定幣USDC自上個月硅谷銀行破產期間短暫與美元脫鉤以來,出現了100億美元(-23%)的凈贖回。同樣,2月份Paxos 停止發行BUSD 的消息傳出后,許多投資者贖回了BUSD,或將BUSD轉換成其他資產,造成BUSD的總供應量下降了-52%,跌至70億美元區間。[2023/4/8 13:51:22]

穩定幣2020年市值走勢來源:StablecoinIndex

穩定幣誕生之后,總市值用了5年時間達到60億美元,而在3·12加密貨幣市場暴跌后,穩定幣的總市值僅用了4個月就從60億飆升到120億美元,由此可見其爆發增長速度之快。

加密市場經歷3·12暴跌之后,主流幣橫盤周期拉長,比特幣的鏈上交易量今年出現了急劇下降。根據CoinMarketCap的數據,比特幣的成交量在近一周內再次下降了16%,降至約130億美元的水平。而與此形成鮮明對比的是穩定幣的表現,穩定幣交易日漸活躍,尤其是USDT,活躍地址數自3月以來持續增長。

CNBC主持人:如果美國SEC攻擊所有美元支持的穩定幣,超過1000億美元將被迫退出市場或轉向其他加密資產:金色財經報道,CNBC主持人Ran Neuner在社交媒體上稱,如果美國證券交易委員會攻擊所有美元支持的穩定幣,超過 1000 億美元將被迫退出市場或轉向其他加密資產。投資者可能不會退出,因此資金可能會流入比特幣和以太坊,造成巨大的暴漲。當他們攻擊我們時,這讓我們變得更強大。[2023/2/15 12:08:45]

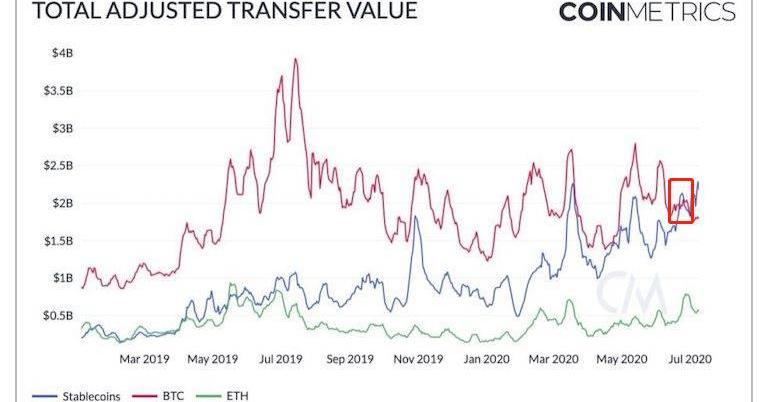

CoinMetrics數據顯示,在2020年6月,使用穩定幣進行的交易金額已開始超過比特幣,這對穩定幣來說是一個歷史性的事件。

穩定幣、比特幣、以太坊鏈上交易價值變化趨勢

與此同時,Messari數據顯示,目前,USDT的每日交易量為15億美元。而根據BitcoinTradeVolume的數據,比特幣目前每天的實際交易量約為4.3億美元。這意味著,USDT成為唯一一個每日交易量超過10億美元的加密貨幣,遠高于比特幣交易量。

穩定幣兌換平臺Curve新增對比特幣錨定幣oBTC的支持:據官方消息,穩定幣兌換平臺Curve.Finance宣布上線oBTC Metapool,用戶可以在Curve平臺上進行oBTC與其他比特幣錨定幣的低滑點相互兌換,同時也可以在此交易池里提供流動性,以此獲得手續費獎勵以及CRV與BOR雙代幣獎勵。[2020/12/18 15:39:21]

此外,Glassnode的數據顯示,穩定幣供應比率目前僅略高于15,創下新低。這意味著,從理論上講,穩定幣可以購買全部比特幣的約十五分之一。

穩定幣供應比率是比特幣供應與穩定幣供應之間的比率,通過將比特幣的市值除以所有主要穩定幣的市值來計算。當SSR越低時,說明穩定幣對比特幣具有更強的購買力。

作為參考,對比2018年3月,穩定幣供應比率的數值為88,在短短兩年多的時間里,穩定幣對比特幣的購買力增強了6倍以上。

穩定幣供應比率?來源:glassnode

綜上所有數據,今年以來,穩定幣市場需求和交易活躍度持續攀升,在高市場波動和低交易活躍度的情況下,穩定幣便愈發凸顯出其價值和優勢,已成為了加密市場的“香餑餑”。

聲音 | AnchorDAO實驗室:穩定幣BitCNY凌晨暴跌84% 徹底脫鉤1:1人民幣錨定:據AnchorDAO消息,BTS穩定幣BitCNY凌晨暴跌84%,徹底脫鉤1:1人民幣錨定,非小號數據顯示,目前BitCNY24小時跌幅56.41%。

BTS穩定幣作為DeFi領域的首個應用,AnchorDAO風控實驗室認為此次崩盤也對DeFi的發展做出了風險警示,相關分析如下:

1、流動性風險,BTS 大部分都在系統內部流通,外盤流通的 BTS 比例很小;

2、波動性風險,急劇下跌帶來抵押物風險敞口大,穩定幣在 BTS 下跌時都流向外盤,而內盤的爆倉物 BTS又急需 BitCNY 來及時清算以防止踩踏式的拋盤;

3、關聯度風險,BTS 的市值主要靠抵押生成穩定幣的機制支撐,而穩定幣機制又靠 BTS 的市值來支撐。

4、喂價風險,DPoS 喂價機制抬高內盤喂價,原本該爆掉的 BTS 沒被爆掉,進一步累積系統風

險。

5、供應量有限的 BitCNY 沒有清算爆倉的 BTS,內盤拋盤踩踏,螺旋式下跌。[2019/12/18]

穩定幣市場需求緣何飆升?

穩定幣市值在2020年第一季度增長24億美元,第二季度共增長了38億美元。穩定幣市場為何如此快速發展?市場需求主要源自何處?

分析 | 未來穩定幣可以存在于后端,消費者可能并不完全理解:Stellar發展基金會伙伴關系主任Lisa Nestor近日表示,從消費者的角度來看,電子貨幣和穩定幣已經成為可比較的產品,具有可用于交易的金融價值,并便于向其他實體付款。我們只是剛剛開始看到通證化貨幣和穩定幣將為世界帶來什么,未來穩定幣可以存在于后端,消費者可能并不完全理解。但是他們的金融資產將在后端進行通證化,經營交易的支付處理機構和金融機構將在結算和處理匯款方面獲得重大優勢。(AMBCrypto)[2019/8/28]

綜合市場環境和穩定幣自身發展,OKEx情報局認為,穩定幣市場需求的猛增主要與三大因素有關:套利訴求、避險需求、DeFi的爆發。

在穩定幣總市值中,USDT的供應總市值達100億美元以上,占據83%以上的穩定幣市場份額。因此,可以說USDT的需求量主導著穩定幣的總需求量。那么USDT交易日漸活躍的原因則可以解釋以USDT為代表的穩定幣為何需求量出現巨幅增長。

1、套利訴求驅動

今年以來,USDT持續的負溢價狀態帶來了套利空間。據Kraken數據顯示,除了3.12市場暴跌過后的近一個月時間之外,在過去半年里,USDT一直處于負溢價狀態。具體來說,年初受到春節效應的影響,USDT負溢價嚴重,最高達-3%;到了3月中旬這種狀態才被打破,USDT轉而呈現出較高的正溢價現象;與此同時Tether開始瘋狂增發,USDT價格很快再次回落至負溢價水平,且基本延續至今。

2020年USDT的價格走勢來源:Kraken

而較高的正溢價率或負溢價率,都會催生出大量搬磚套利的投資者。比如,在負溢價率過高時,搬磚黨可以通過OTC平臺,用人民幣購買USDT,再換取美元,從而利用價差賺取利潤。

2、避險需求

受2020年新冠疫情的影響,金融市場劇烈動蕩,刺激資金外流和避險情緒滋長。

雖然美國出臺了大規模的經濟刺激計劃,但美元兌換其它主要貨幣仍在不斷升值,因此,提供美元投資渠道的穩定幣也受到越來越多的青睞。在全球經濟動蕩時期,美元表現相對強勢,投資者希望在其投資組合中增加美元的持有比例,將美元視為“避風港”。而穩定幣是在世界各地存儲和轉移美元的一種更好的方式。

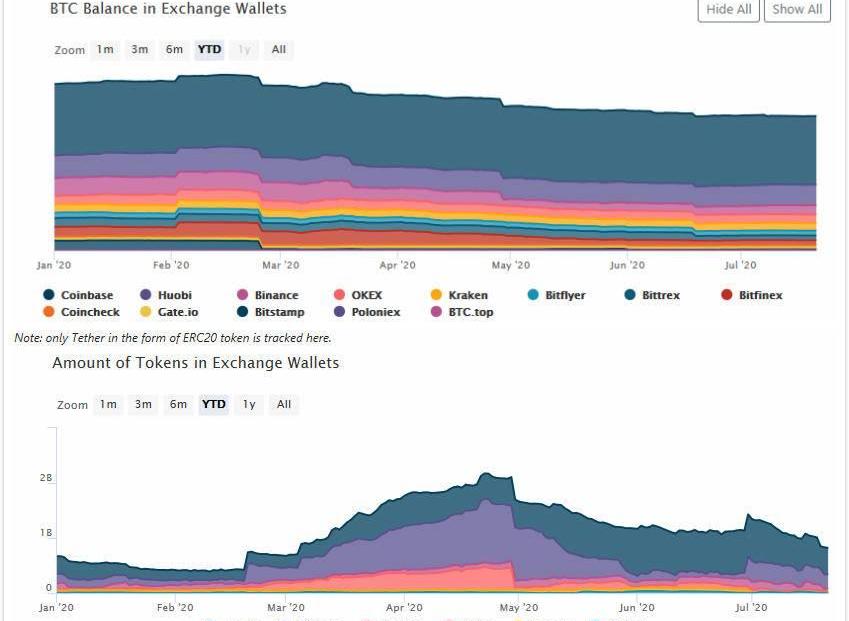

此外,據ViewBase平臺顯示,從3月-4月期間交易所的比特幣和USDT錢包余額變化趨勢可以推斷,3.12之后,為了應對加密貨幣極端的波動性風險,投資者對穩定幣尤其是USDT的需求量大漲。

2020年BTC、USDT的交易所錢包余額變化?來源:ViewBase

3、DeFi的爆發

2020年,DeFi呈爆發式發展,在對穩定幣的第二季度評估中,Messari研究員RyanWatkins指出,穩定幣的使用也與DeFi的興起有關。由于價值穩定,波動性小,穩定幣具備獨特的支付和存儲質押優勢。目前,有超過20億美元的價值被鎖定在DeFi平臺中。而這其中,USDT是主要的參與者之一,以USDT、Dai為主的穩定幣成為了DeFi服務的基礎和核心,Compound等質押借貸平臺的爆發,極大地刺激了USDT的使用量和需求量。

此外,跨境資金轉移或許也是一個相關因素。除了加密貨幣市場,跨境匯款領域也受到疫情沖擊。傳統跨境流通通道關閉,國際資金轉移需求似乎有溢出到穩定幣領域的跡象。

穩定幣能否助推比特幣牛市?

由此可見,穩定幣不僅在加密貨幣市場中占據著一個戰略高地,發揮著極為重要的作用。

在疫情的推動下,其應用范圍也在不斷拓展,穩定幣正在出圈。未來隨著這種趨勢的持續發展,穩定幣或許還將迎來更猛烈的增長。

但投資者更關心的是,穩定幣的需求增長對比特幣等加密貨幣能產生何種影響?

由于穩定幣轉換成比特幣或其它數字資產的門檻比較低,許多投資者認為穩定幣的需求飆升將成為主流幣的牛市“助燃劑”。目前來看,這一趨勢最終對比特幣和加密貨幣市場來說確實可能產生一些有利影響。

根據多個數據指標可以推斷,市場正在朝著利好的方向發展。比如,根據Glassnode的SSR指標,代表著穩定幣購買力的穩定幣供應比率達到新低,釋放的是一種看漲信號。Glassnode發布的最新的一份每周研究報告也指出,錨定美元的穩定幣凈供應量飆升,超過了比特幣。對此類穩定幣的需求正在上升,交易員和投資者可以利用新的穩定幣為比特幣市場注入資金。

這些穩定幣資金往往會改善加密貨幣市場的流動性,交易員們使用它們來購買或出售加密貨幣,而不需要銀行機構參與,并在交易高度波動時期尋求穩定。報告得出的結論是,穩定幣市場中的資金越多,比特幣在短時間內啟動新一輪價格上漲的可能性就越大。

然而,與此同時,也有另一種聲音和疑問:穩定幣會不會逐漸超越以太坊和比特幣,吞噬市場份額,成為加密貨幣龍頭老大,這對比特幣投資者來說是否是威脅。對此,確實有相關預測和說法,研究分析人士Watkins在其穩定幣報告中表示,USDT未來有可能很快會超越比特幣成為公共區塊鏈上的主導貨幣。

但是,對這一點暫且無需過度的擔憂。人們并不會因此就拋棄主流幣而選擇穩定幣,加密貨幣的潛力也不會因此被削弱。相反,穩定幣處于整個金融體系最核心的位置,一頭連接著傳統金融,一頭連接著數字資產,一頭連接著資產,一頭連接著支付,一頭連接著鏈上,一頭連接著鏈下。

“從長遠來看,穩定幣并不是加密市場一種妥協的方案,而是一個特洛伊木馬,能夠吸引越來越多的場外資金進入加密貨幣市場。”Watkins說道。

Tags:穩定幣USD比特幣SDT央行數字貨幣是穩定幣嗎知乎USD Coin比特幣市值占比在哪里看usdk幣怎么變成usdt

轉自:碳鏈價值 作者:MarketResearch 翻譯:Liam 我們最近一直在思考DeFi領域如何發展,以及如何跟隨更廣泛的科技行業趨勢.

1900/1/1 0:00:00轉自:區塊律動 當DeFi出現了YFI這樣的產品,故事已經達到一個高潮了。沒有團隊分配、沒有預挖、沒有投資機構預留,YFI相當于在DeFi上做了一個「比特幣」,講了一場公平概念的故事.

1900/1/1 0:00:00比特幣和區塊鏈技術的引入為加密貨幣領域的其他重要發明鋪平了道路。其中最重要的便是以太坊區塊鏈。VitalikButerin是以太坊區塊鏈背后的大腦,其目的是消除互聯網中的第三方.

1900/1/1 0:00:00作者:TonySheng 翻譯:盧江飛 有史以來第一次,USDC加密資產創造者CENTREConsortium凍結用戶賬戶余額.

1900/1/1 0:00:00在我們Layer-2系列的第一篇文章里,我們討論了比特幣鏈下可擴展性方案,也分析了閃電網絡和多種側鏈方案。當我們把目光轉向第二大密碼學貨幣,我們可以看到以太坊也有相當多的鏈下可擴展性方案.

1900/1/1 0:00:007月4日晚,巴比特學院第一期校友交流會在杭州B-LABS拉開帷幕,巴比特學院諸多重磅導師和學員到場參加.

1900/1/1 0:00:00