BTC/HKD+2.65%

BTC/HKD+2.65% ETH/HKD+2.19%

ETH/HKD+2.19% LTC/HKD+3.52%

LTC/HKD+3.52% ADA/HKD+5.39%

ADA/HKD+5.39% SOL/HKD+3.91%

SOL/HKD+3.91% XRP/HKD+4.4%

XRP/HKD+4.4%最近BTC行情沒有大的波動,做BTC根本沒獲利空間,近期有機構研究表示,比特幣的波動性已降至2017年以來從未見過的水平,漲跌不過500美元。

BTC行情的確也不太可能像火箭一樣隨時都會上下快速運動,階段性的盤整也很正常。當BTC在盤整期時,還有BTC以外的賺錢方法嗎?

當然有,我們認為,趨勢交易者或許可以考慮一下其他山寨幣種。

1.小幣種的利潤大嗎?

都說最近很多小幣種漲幅較大,利潤很可觀,這是真的嗎?

Shapeshift創始人:DeFi已經解決了山寨幣的監管清晰度問題:金色財經報道,Shapeshift創始人兼比特幣長期倡導者Erik Voorhees認為,DeFi已經解決了監管明確性問題,禁止人們擁有或交易大多數加密貨幣。Voorhees表示,DeFi本質上是“無需許可”的,這意味著如果人們想要交易和擁有未在中心化交易所上市的山寨幣,他們可以轉向去中心化協議。DeFi協議不需要明確的監管或運營許可,除了將DeFi相關交易定為非法之外,政府幾乎無能為力進行干預。[2023/7/2 22:13:12]

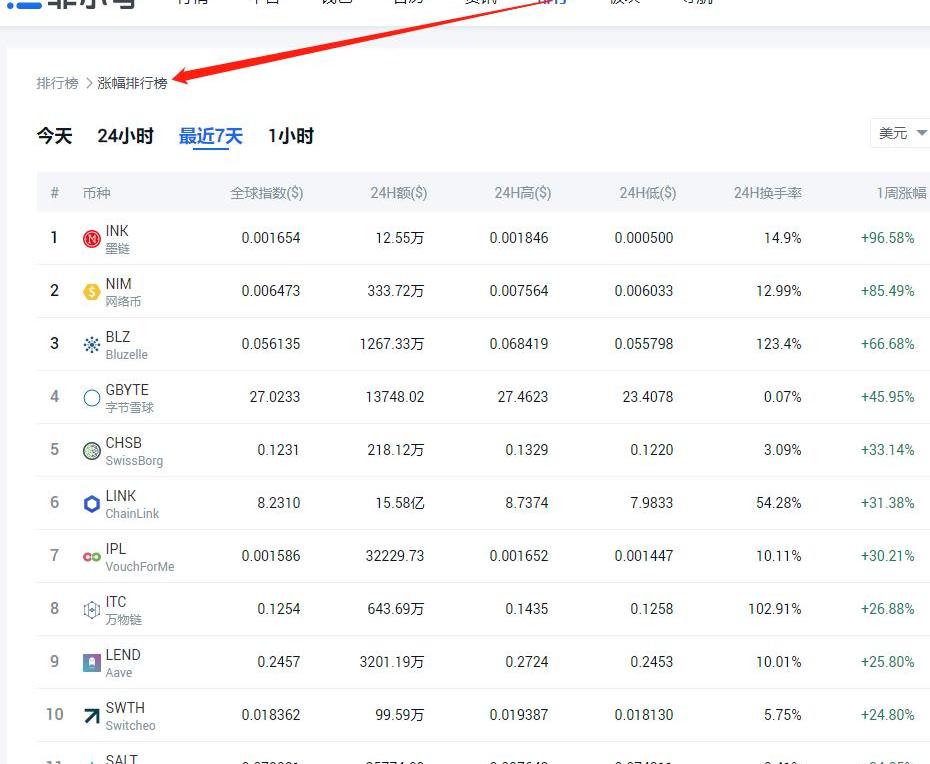

我們可以打開非小號板塊-漲幅榜看看,小幣種的確長勢喜人,并且除了漲幅榜,其他多個概念板塊均由小幣種領漲。

如果最近正好在找投資機會的話,我們比較建議大家從漲幅榜單中篩選出一個自己認為的潛力幣種,哪怕并不買進,也可以花一段時間去持續觀察它的走勢,借此來印證自己的選擇是否正確,同時還可以花些時間去了解幣種背后的技術和應用場景。

分析師:看好Aave、Uniswap等6種基于以太坊的“藍籌股”山寨幣:加密貨幣分析師Lark Davis看好一系列基于以太坊的“藍籌股”山寨幣。Davis表示,他重點關注的是那些將長期存在的項目,它們擁有不俗的業績記錄和良好的現金流。其第一個選擇是借貸協議Aave(AAVE),他說該平臺鎖倉量已經接近30億美元,而且可能會進一步增長。他看好的第二種資產是Uniswap(UNI)。Davis指出,去中心化交易所在一段時間里比Coinbase擁有更高的交易量,并在允許項目發幣時發揮了重要作用。Davis選定的其他四種資產包括:Synthetix(SNX)、yearn.finance(YFI)、Kyber Network(KNC)以及Maker(MKR)。(The Daily Hodl)[2021/1/15 16:15:53]

2.什么樣的幣才算是“小幣種”呢?

聲音 | 分析師:目前加密市場類似牛市早期 預計山寨幣將大幅上漲:加密貨幣分析師Nicholas Merten近期表示,他預計山寨幣將在牛市中大幅上漲。Merten稱:“我將此與2017年加密牛市的早期階段聯系起來。我們看到很多山寨幣將類似以太坊走勢,逐漸成為新的主流幣之一。”(The Daily Hodl)[2020/2/15]

小幣種顧名思義就是市值小的幣種,這次研究中我們把范圍定在了市值低于1億美元的小幣種。

不過從交易安全性來講,非小號建議小白用戶更多地關注在非小號有排名的幣種,以及在主流交易所可以交易的幣種。這兩個篩選維度可以保證的是,幣種的運營時間比較長,上了主流交易所至少說明項目團隊實力也不錯。

到這里可能有人想問,BTC是整個市場的主導,如果BTC不漲的話,小幣種不會一樣地下跌嗎?所以我們需要調取數據進行驗證,是否小幣種與BTC的價格就一定是正相關的,只能跟跌和跟漲。

聲音 | 交易員:2020年第一季度對于山寨幣可能是反彈的好時機:加密貨幣交易員Michael Van De Poppe認為,對于過去一年一直苦苦掙扎的山寨幣來說,2020年第一季度可能會是好時機。他指出,以太坊歷來傾向于在今年年初反彈。例如,當比特幣處于不確定狀態時,2月份ETH價格暴漲超過52%。?因此,有充分的理由相信ETH能夠在2020年繼續保持其第一季度反彈的趨勢。其他頂級山寨幣可能會借助ETH的力量,并獲得顯著收益。該交易員還表示,山寨幣的主導地位通常在第一季度觸底。這意味著比特幣可能會將地盤讓給規模較小的加密貨幣。(U.Today)[2020/1/1]

3.小幣種和BTC的漲跌有直接關系嗎?

分析 | 比特幣及山寨幣價格關聯度接近年內高點,或表明山寨幣季節將到來:技術指標顯示,比特幣和山寨幣之間的價格走勢關聯度正接近今年以來的最高水平,這可能表明所謂的山寨幣季節(alt season)即將到來。數據顯示,山寨幣價格似乎與比特幣幾乎是一對一的,比特幣與以太坊之間的相關性最高。Oanda Corp.首席市場策略師Ed Moya表示,這種相關性可以“歸因于我們在加密領域看到的整合模式”,“隨著監管擔憂和未來障礙有所緩解,過去幾周波動性已大大緩解。”(彭博)[2019/8/29]

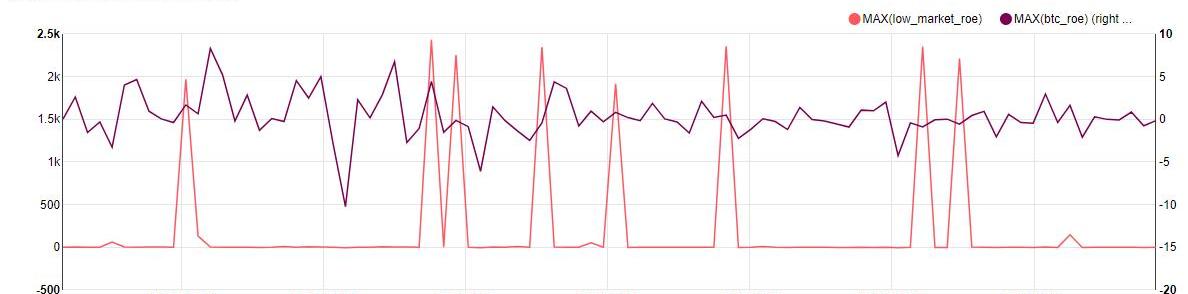

兩條線的走勢明顯沒啥關系。

前面我們說了比特幣盤整時候小幣種長勢喜人,所以從這里也能看出,小幣種的漲跌幅和比特幣的漲跌幅其實并沒有顯著相關性。

經過非小號研究人員對120個小幣種指數與比特幣日收益率相關性研究,我們得出結論,相關性僅為4.65%,真的不顯著。

從兩個品種的日收益率疊加圖中我們也可以看出不相關,那就可以放心選擇小幣種來獲得BTC給不了的收益了~

4.怎么選擇小幣種呢?

效仿傳統金融里比較嚴謹的研究方法,我們通過對幣種特性的了解,設定了5個選幣的要素,通過建立模型來跑數據,以此來篩選出真正符合模型的小幣種。

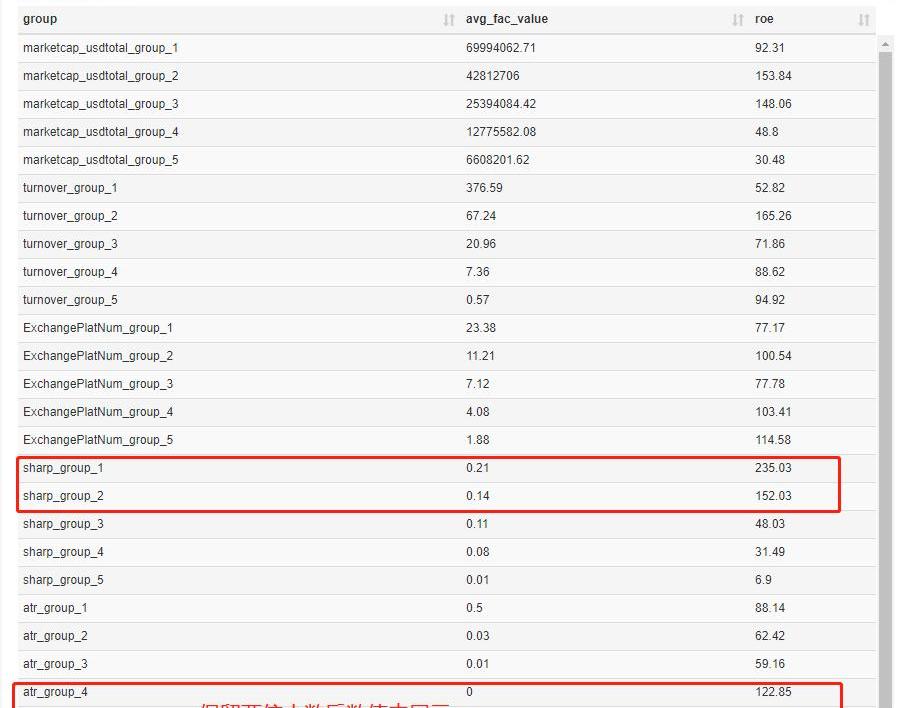

非小號研究人員采用了因子模型驗證各個因子的有效性,本次研究選用的因子為以下5個因子:市值/換手率/上交易所數量/夏普率/ATR指標

以下是檢驗過程的圖示:

注:

1.圖中group為因子分組,因子有市值/換手率/上交易所數量/夏普率/ATR指標5項,每項按照數值由大到小分為5組;

2.avg_fac_value為對應分組的因子平均值;

3.roe為對應分組近3個月平均收益率

為了幫助大家更好地理解我們通過模型分析出來的結論,在這里先科普一下,這5個因子的具體含義:

市值,幣種流通數量×價格=總市值,從市值的計算公式中也就可以看出為什么這個因子對于選出適合投資的標的重要了;

換手率,實際上是24H換手率=24h內的成交量÷該幣種的流通數量*100%,指在一定時間內市場中轉手買賣的頻率,是反映流通性強弱的指標,簡單來說換手率一定程度上說明該幣種交易活躍度;

上交易所數量,上所越多的小幣種,無論是持幣者數量還是交易活躍度都更好;

夏普率,又叫夏普指數,衡量的是投資在對其調整風險后,相對于無風險資產的表現。舉個例子,在承受1%的風險,能得到多少報酬?如果夏普率0.5,代表承受1%的波動風險下,長期可以創造0.5%的報酬率,也可以說想得到5%的報酬,可以預期過程會有10%的上下波動。

ATR指標,是指平均真實波幅,計算公式比較復雜,就不展開了,普通投資者只需要記得,ATR是衡量波動性的指標,ATR越大,投資者在市場出現波動被震蕩止損出場的可能性就越大。

5.結論:收益率高的幣,有什么特征?

通過因子模型,我們可以看到:

測試市值因子的5個分組中,收益率最高的是分組2和分組3,近3個月分組平均收益率可以達到153.84%和148.06%,并不是市值越高越好。

由此我們得到市值2500萬和4300萬附近的幣種,收益率遠高于其他市值區間的幣種收益率。

換手率的5個分組中,收益率最高的分組是分組2,近3個月分組平均收益率可以達到165.26%,并不是換手率越高越好。

由此我們得到換手率在67%附近的幣種,收益率遠高于其他換手率區間幣種收益率。

上交易所數量的5個分組中,未有任何一個分組收益率顯著高于其他分組。

由此我們得到上交易所數量不是有效因子,對于幣種的收益率目前無顯著影響。

夏普率的5個分組中,第1組收益率最高,并且分組收益率依次降低。

由此我們得到夏普率越高的分組,收益率越高,其他條件相同時,盡可能選擇夏普率高的小幣種組合進行交易。

ATR指標的5個分組中,第4和第5組收益率顯著高于其他分組。

由此我們得到ATR波幅越小的幣種,收益率高越,其他條件相同時,盡可能選擇ATR指標低的小幣種組合進行交易。比如,我們現在研究分為5組的均值水平,如果多天的夏普率均值高于0.14,多天的ATR均值低于0.01,就可以選擇幣種了。

本次研究只是對一部分因子的有效性進行了驗證,如果大家對更多因子是否有效感興趣的話,也歡迎向非小號提出建議,我們可以幫助大家通過研究來驗證。另外大家也可以根據文章的結論,看看自己目前持有的幣種,市值區間是否符合,換手率是多少,以及運用公式計算一下你持有的幣種夏普率和ATR指標具體數據,合理進行投資。

據浙江發布消息,7月10日上午,浙江省政府新聞辦舉行“浙江省新型基礎設施建設三年行動計劃”新聞發布會.

1900/1/1 0:00:00來源:金色財經,作者:Jason繼Compound大熱之后,又有一個Defi協議備受關注,那就是Balancer協議.

1900/1/1 0:00:00作者:CertiK 假如中國移動或者電信有一天被黑了,那么一定會成為現代版的世界末日……你的第一反應會不會是,網絡沒有了,信號全無了,基本就屬于與世隔絕了.

1900/1/1 0:00:00“關注波卡,幾年一次的大機遇,再次提醒。”7月16日,某幣圈投資人在朋友圈喊單。次日,DOT在火幣、OK等多個主流交易所公開交易.

1900/1/1 0:00:00作者:Tony 校對:lris、Joss 來源:IPFS原力區 交易并不是低買高賣;實際上,它是高買、更高賣,是強者更強、弱者更弱.

1900/1/1 0:00:00本文來源:中鈔區塊鏈技術研究院,原題《日本銀行:央行數字貨幣具有與現金相同功能的技術課題》 編譯:孫麗、練娜 編者按 日本央行于7月2日發布研究報告《央行數字貨幣具有與現金相同功能的技術課題》.

1900/1/1 0:00:00