BTC/HKD-0.3%

BTC/HKD-0.3% ETH/HKD-0.27%

ETH/HKD-0.27% LTC/HKD-0.58%

LTC/HKD-0.58% ADA/HKD-0.23%

ADA/HKD-0.23% SOL/HKD-0.49%

SOL/HKD-0.49% XRP/HKD-0.27%

XRP/HKD-0.27%與傳統中心化交易所的做市商不同,自動化做市商是無需許可的,這意味著任何人都可以參與進來,而且幾乎沒有門檻。

對于采用自動化做市商模式的去中心化交易所來說,首要的便是流動性,而如何激勵流動性提供商參與便是關鍵。

而在流動性方面,截至目前,像UnisawpV2、Curve、Balancer等AMM類型的DEX,已經占到了第一梯隊的位置,而作為DeFiAMM始祖的Bancor,也很快將迎來V2版本,那它有哪些亮點能夠引發“流動性黑洞”呢?

此外,目前以太坊網絡的gas費用那么高,Bancor又有哪些應對措施?而關于DeFi熱,我們正處于什么階段?

7月20日下午,Bancor產品負責人AsafShachaf以及Bancor業務增長負責人NateHindman做客鏈節點AMA,在主持人牛頭大哥的組織下,和社區用戶展開了關于DeFi和AMMDEX的熱烈討論。

知情人士:DeFiance Capital正考慮對Three Arrows Capital采取法律行動:7月9日消息,知情人士透露,Web3風險投資公司DeFiance Capital正在考慮對Three Arrows Capital采取法律行動,這可以以仲裁、訴訟或破產程序修正案的形式出現,要求Three Arrows Capital作為債權人償還。

兩家公司共同簽署了許多共同投資協議,包括dYdX和Solana去中心化交易平臺Orca,且消息人士表示似乎 Three Arrows Capital在2020年9月DeFiance的啟動中發揮了重要作用,提供了后臺和中臺支持,以及獲得交易流程和招聘咨詢,截至目前DeFiance仍管理著超過1億美元的資產。(Blockworks)[2022/7/9 2:01:38]

數據:近一周以太坊上DeFi協議總鎖倉量迎來上漲,漲幅13.45%:歐科云鏈OKLink數據顯示,本周以太坊上DeFi協議總鎖倉量達870.3億美元,同比上漲13.45%。鎖倉量TOP3的幣種分別為Maker(133.0億美元)、Curve(86.6億美元)、Aave V2(78.9億美元);7日漲幅前三的幣種分別為Enzyme(131.1%)、WaultSwap(75.1%)、UniLend Finance(64.0%);此外,當前以太坊上穩定幣流通總量達到724.1億美元,較上周同比增加5.42%,更多數據見下圖。[2021/6/7 23:17:59]

BancorV2如何形成“流動性黑洞”?

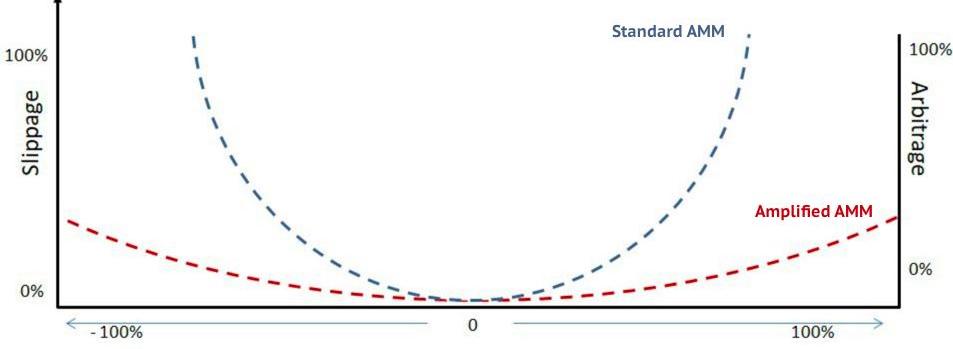

作為第一個采用AMM模式的去中心化交易所,Bancor團隊對第一代AMM具有的缺點是非常清楚的,而Bancor的V1版本和Unisawp、Balancer等一樣,它們的流動性池的效率是不高的,而這會導致讓人頭疼的滑點問題,此外,流動性提供者還會面臨無常損失問題,這些缺點無疑對流動性而言是不利的,而BancorV2,便是為了解決這些AMM痛點而提出的一套混合常數函數做市商解決方案,那它是如何實現的呢?

DCinvestor長期看好加密市場:DeFi繼續建立有增無減,以太坊進展順利:6月6日消息,推特加密大V DCinvestor發推表示,有幾件事使其一直保持對加密貨幣的長期信心:DeFi繼續建立有增無減;以太坊正在部署廣義L2及其他EVM持續擴展;EIP-1559將于7月推出;PoS合并<1年;政府貨幣和財政政策。[2021/6/6 23:16:06]

對于滑點問題,BancorV2采用了一種“放大系數”的方式來優化定價曲線,而其效果就是讓一個BancorV2儲備池的流動性,相當于第一代AMM儲備池的20倍。

對此,NateHindman表示:

DeFi初創公司Tally完成150萬美元融資:DeFi初創公司Tally已籌集150萬美元,投資機構包括Notation Capital、Castle Island Ventures、1kx和Lemniscap。該公司希望利用這筆資金改善價值440億美元的DeFi行業中尚未充分發展的部分。(CoinDesk)[2021/3/19 18:58:36]

“在整個行業中,我們已經看到,利用流動性放大使AMM能夠與基于訂單的交易所競爭。如果在接下來的幾年里,大部分的加密貨幣交易都是通過基于AMM的DEX進行的,我不會感到驚訝。

當然,這兩個基礎(AMM和訂單簿)可以組合在一起。Jarvis.exchange正在這個領域進行一些有趣的實驗。”

而對于流動性提供者面臨的無常損失問題,BancorV2是如何使用預言機喂價來嘗試解決的呢?對于這個技術問題,AsafShachaf簡單解釋道:

火幣大學于佳寧:Defi將帶來金融業的一次新的變革:7月21日20:30,火幣大學校長于佳寧在火幣大學直播間,以“席卷而來的Defi新模式 ,如何把握分布式金融機遇?”為主題正在進行在線直播大課。

于佳寧表示,金融業是很久沒有發生變化的行業。傳統機構的限制使得資金的透明度大大降低,財產的所有權和使用效率不能兼得。Defi將帶來金融業的一次新的變革。從過去對人或者公司的信任轉變為基于對與程序的信任。Defi的特點一是智能化、無人化、程序化,開源程序本質上更可靠;二是組合資產,能夠把好的資產組合起來合成資產,開放金融時代,大家互相的組成會成為常態。詳情點擊原文鏈接。[2020/7/22]

“BancorV2減少了套利者重新平衡儲備和從池中提取價值的機會,同時允許“健康”套利發生,它不會從池中移除任何價值。對于每個儲備,已質押余額代表流動性提供者所押代幣的總數,當前余額表示儲備中持有代幣的數量。儲備池更新儲備權重,以激勵市場參與者將當前的儲備與已押的儲備平衡起來。而預言機喂價用于計算權重,這樣在套利結束后,儲備池的價格就等于市場的價格。目前BancorV2采用的是Chainlink的預言機喂價。

”

而對于預言機的問題,NateHindman補充道:

“團隊開發了一個穩健的基礎設施,它可以集成其它的預言機方案。因此任何中心故障點都可以消除,盡管預言機有時會出現故障,但在這些罕見的情況下,v2池有一個故障安全機制,可以將它們恢復為v1池并像以前一樣操作。一旦預言機糾正了錯誤,這個池將更新權重以使儲備恢復到正確的狀態。”

除了技術解決方案,BancorV2還會有什么激勵措施來吸引流動性?

當前,像Balancer、Curve等新的AMM協議都會通過流動性挖礦的方式來發行治理代幣,以此吸引流動性,而Bancor早已在17年的時候,通過首次代幣發行的方式分發了大多數的token,那么針對這一問題,Bancor又有什么解決辦法呢?

對此,NateHindman給出了他的說法:

“在BancorV2啟動后,我們正致力于發布BancorDAO,它將對BNTstaking獎勵進行投票。我們已經有了一個初步的模式,并將提出一個完整的提案,供公眾投票。

通過這種方式,Bancor的流動性提供者不僅能從資金池的交易費用中獲利,還能從其質押回報中獲利。來自費用和獎勵的APR可能會吸引尋求收益的加密貨幣用戶向Bancor注入新的資金。

”

以太坊gas費那么高,BancorV2還能愉快地玩耍嗎?

目前,隨著DeFi流動性挖礦熱潮的持續進行,以太坊網絡已顯得非常擁堵,而隨之而來的,是網絡交易gas費用的不斷上升,這對于DEX用戶來說,顯然是非常讓人頭疼的,那Bancor會有什么好的解決方案呢?

對此,NateHindman表示:

“gas費用較高的問題,是一個全行業的問題,我們正在不斷優化我們的合約,使其盡可能地節約gas,比如最近的v0.6版本,它將平均gas成本降低了30-40%,我們將繼續對其進行優化,并探索layer2解決方案,以降低交易者和流動性提供商的成本。”

DeFi熱可持續,但似乎會在某個時刻出現崩盤

除了以上的一些技術性問題,很多鏈節點社區的用戶還非常關心一個問題:DeFi現在的熱度是否可持續,存在哪些挑戰?

對此,NateHindman也給出了他的看法:

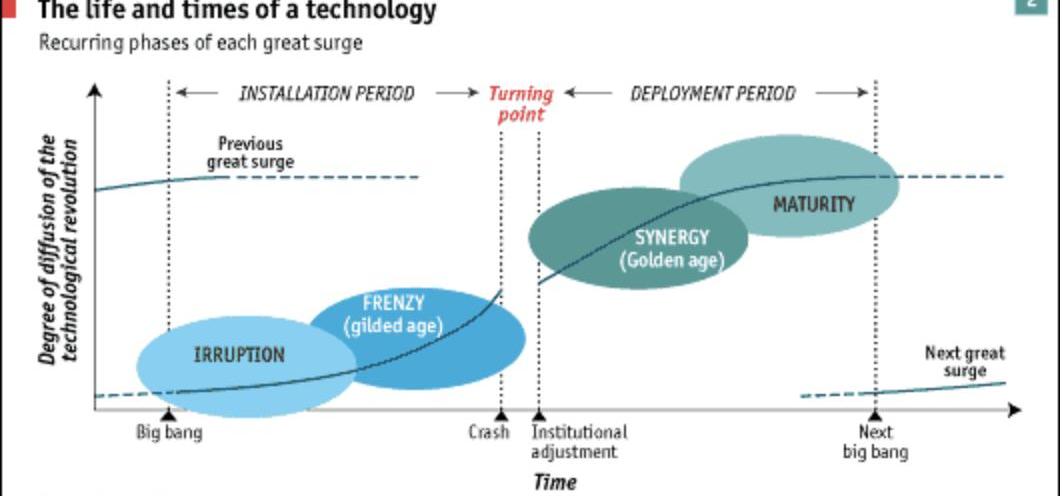

“鑒于大量機構流動性流入DeFi,我認為DeFi熱度可以持續,這也帶來了更多的散戶。似乎在某個時刻會出現崩盤,crypto分析師AndrewKang最近在twitter上分享了一個很棒的帖子。

尤其是這張圖:

我還重新回顧了CarlotaPerez對技術革命的研究:

我認為DeFi目前處于狂熱階段。但簡而言之,長期來看,DeFi將一直存在。

”

以上就是本次AMA的內容整理。

本期AMA回顧:https://www.chainnode.com/ama/450012?sort=hot

Tags:ANCEFIDEFIDEFRari Governance TokenMy DeFi PetDOGDEFI價格WDEFI

轉自:以太坊愛好者 作者:曾汨 研究員JustinDrake認為最早2021年1月3日啟動,但是V神不認可。編者注:2020年7月,以太坊基金會研究員再一次在Reddit上舉行AMA活動.

1900/1/1 0:00:00繼上次UMA的IUO被人利用賺取數十萬美元的豐厚利潤之后,bZx的代幣IUO,再次上演類似事件。上次的UMA事件可以參考藍狐筆記的《UMA的IUO:誰是贏家?》.

1900/1/1 0:00:00作者:ClaireWu 區塊鏈項目如何才能和實體經濟相結合,而不是在金融領域空轉,是區塊鏈業界有識之士經常自我反省的問題.

1900/1/1 0:00:00“擁抱產業新浪潮——2020杭州區塊鏈國際周”如期成功舉辦。作為本次國際周的最后一場活動,7月6日晚,巴比特舉行了一場以“巴比特和TA的朋友們—時間為證,歲月為名”為主題的私享酒會.

1900/1/1 0:00:00從6月15日Compound發起流動性挖礦以來,DeFi被徹底激活,并點燃了加密社區的熱情。 DeFi的迅速增長 從鎖定資產量、用戶量到交易量等,都取得了質的飛躍.

1900/1/1 0:00:00要點: ParaFi已向DeFi貸款協議Aave投資450萬美元。Aave提供閃電貸服務,可讓您出于特定目的獲取加密貨幣,然后立即將其歸還并支付利息。Aave是第三大DeFi貸款協議.

1900/1/1 0:00:00