BTC/HKD-0.31%

BTC/HKD-0.31% ETH/HKD-0.27%

ETH/HKD-0.27% LTC/HKD-0.56%

LTC/HKD-0.56% ADA/HKD-0.13%

ADA/HKD-0.13% SOL/HKD-0.5%

SOL/HKD-0.5% XRP/HKD-0.22%

XRP/HKD-0.22%從6月15日Compound發起流動性挖礦以來,DeFi被徹底激活,并點燃了加密社區的熱情。

DeFi的迅速增長

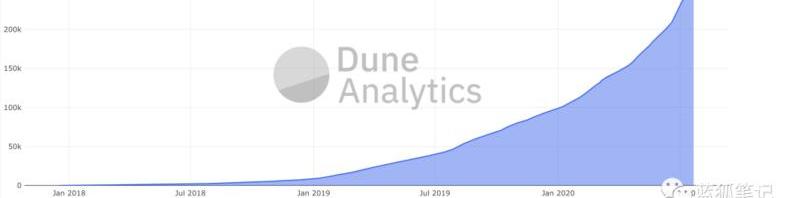

從鎖定資產量、用戶量到交易量等,都取得了質的飛躍。從6月15日至7月23日,短短一個多月時間內,DeFi全面增長,速度極快。

鎖定資產量

僅僅一個多月,鎖定資產量從11億美元增長至33.5億美元,增長超過300%。

用戶量

僅僅一個多月,用戶數從205,011增長至262,179,增長超過27%;

Samara Asset Group向比特幣開發組織Brink捐贈15萬美元:金色財經報道,專注于比特幣的另類資產管理公司Samara Asset Group已向非營利比特幣開發組織Brink捐贈 15 萬美元。這筆捐款將用于資助為比特幣網絡的成長和發展做出貢獻的開發人員的年薪。Samara承諾在未來三年內繼續進行這項捐贈。

Samara 首席執行官 Patrick Lowry 表示:“在 Samara,我們相信全球資本市場的未來是去中心化和民主化的,比特幣在這個包容性金融世界的發展中發揮著至關重要的作用。我們很自豪能夠支持比特幣建設者,不僅通過投資許多世界上最好的比特幣基礎設施建設公司,而且現在還向 Brink 捐款,為未來三年的開發人員提供資金。”[2023/4/29 14:33:47]

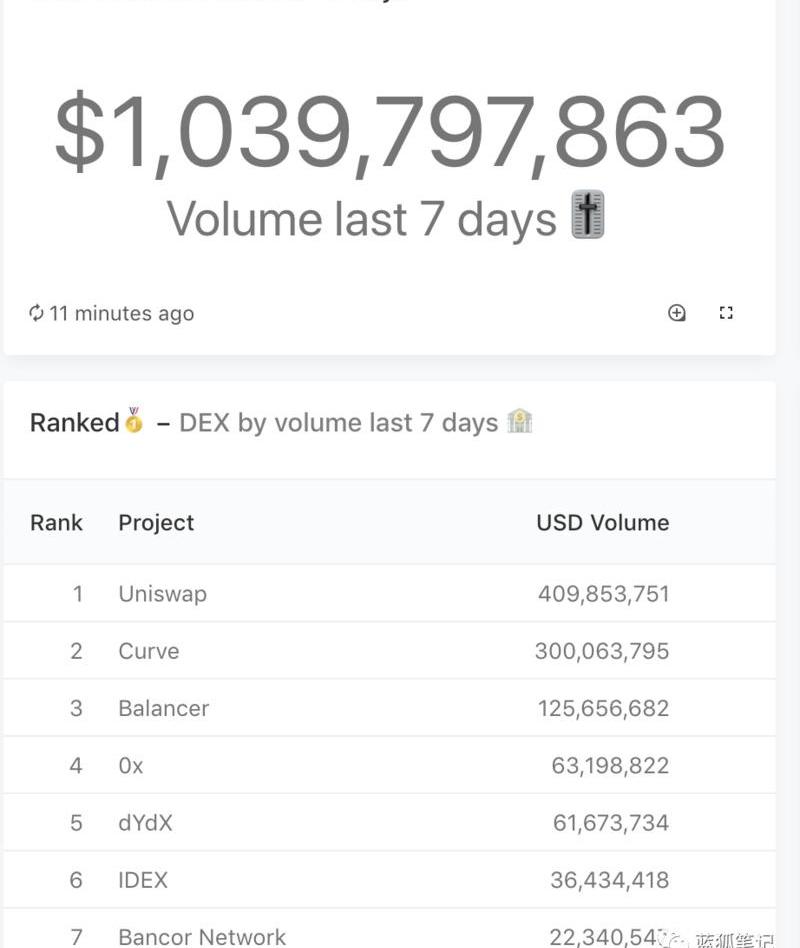

交易量

僅僅過去一周的DEX交易量超過10億美元,超過去年全年。

比特大陸薪酬改革涉嫌年齡歧視,員工稱將維權:4月12日消息,今年一季度以來,比特大陸開始執行員工結構薪酬改革,并且在進行績效考核時加入“年齡分”,基準年齡之上,年紀越大扣分越多。有涉事員工認為此舉違反勞動法,并表示將拿起法律武器維權。

一位比特大陸員工王為表示,在最新的薪酬調整方案中,原本的固定工資調整為基礎工資+績效工資兩部分,而績效工資與職級掛鉤,T3x、T4x、T5x三檔職級績效工資比例分別為30%、50%、70%。在績效考核時,最終的分數還與年齡掛鉤,如果年齡超過基準線,績效就要扣分。

據一位業內人士則分析,比特大陸2022年營收或超過100億美金。因此,資金問題應該不會是造成比特大陸這次薪酬改革的主要原因。

此前消息,比特大陸因稅務違法被北京稅務局罰款近2500萬元。[2023/4/12 13:58:51]

以太坊Layer2總鎖倉量下跌至43.7億美元,7日跌幅3.57%:金色財經報道,12月8日,據L2BEAT數據顯示,當前以太坊Layer2總鎖倉量回升至43.7億美元,7日跌幅3.57%。其中,鎖倉量前五分別為:ArbitrumOne(23億美元,7日跌幅5.29%);Optimism(12億美元,7日跌幅2.85%);dYdX(4.35億美元,7日漲幅3.59%);Loopring(0.9552億美元,7日跌幅2.56%);MetisAndromeda(0.8898億美元,7日跌幅7.84%)。[2022/12/8 21:32:03]

DEX正式成為CEX的實質對手。

這些只是DeFi發展的一個側面,還有更多的DeFi協議在路上。

流動性挖礦的主要協議

當前提供流動性挖礦的主要DeFi協議有Balancer、Compound、Curve、Yearn、mStable、Synthetix、Uniswap等,通過這些協議可以挖出BAL、COMP、CRV、FYI、MTA、SNX等代幣;不僅如此,作為流動性提供商,還可以賺取手續費。

Blue Snap正在與Bit Pay合作為其客戶提供加密貨幣支付:金色財經報道,全球支付平臺Blue Snap正在與Bit Pay合作,為其所有客戶提供比特幣和以太坊等數字資產作為支付方式。[2022/11/8 12:33:55]

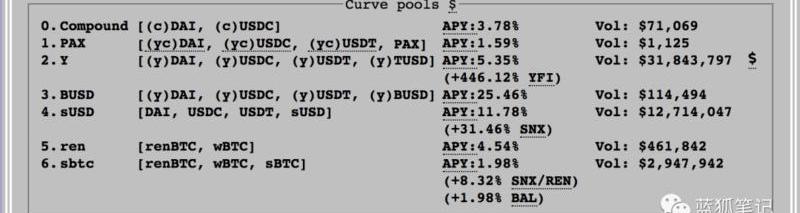

當前的挖礦池主要發生在Curve、Balancer、Compound以及Uniswap上,其中在Curve和Balancer上不僅可以挖出自身的代幣CRV和BAL,還可以挖出其他協議的代幣,如YFI、MTA、SNX等。這些代幣池主要包括:

*Curve上的sBTC池

為sBTC池提供流動性,可以賺取SNX、CRV、BAL和REN,不過當前收益率下降了不少,在藍狐筆記寫稿時,其APY僅有1.98%,SNX/REN收益則為8.23%,BAL收益只有1.98%。

*Curve上的sUSD池

Solana上的Lido將于11月中旬升級至V2版本:11月2日消息,流動性質押協議Lido的創始團隊P2P Validator在推特上宣布,將于11月中旬將在Solana上的Lido智能合約升級至V2版本。本次升級側重于讓驗證者更去中心化,并允許運營商使用其現有的公共Solana節點而傭金不超過5%。

升級的主要變化包括:驗證者將不再需要為Lido設置提款權限,將直接在賬戶中收到區塊獎勵和SOL的質押獎勵;不需要100%傭金節點,節點運營商可以使用他們在Lido的公共節點或將他們現有的Lido節點公開;將最大節點傭金設置為5%,以便有資格在Solana上接收來自Lido的委托。[2022/11/2 12:08:13]

為sUSD池提供流動性,可以賺取SNX和CRV,在藍狐筆記寫稿時其APY為11.78%,SNX收益為30.46%;

*Curve上的Y池

為Y池提供流動性,可以賺取YFI和CRV,在藍狐筆記寫稿時其APY為5.35%,不過YFI收益達到446.12%;

除了Curve上的流動性池,Balancer上也有不少流動性池:

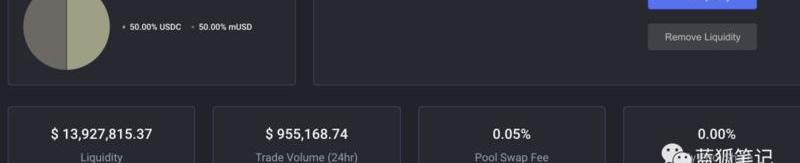

*Balancer上的mUSD-USDC池

為mUSD提供流動性,可以賺取MTA和BAL。

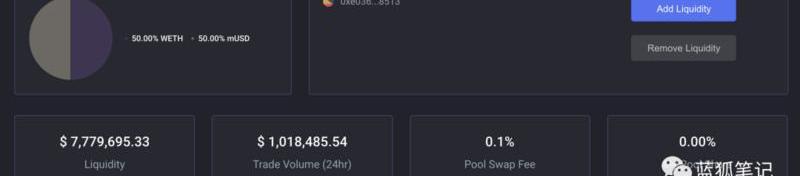

*Balancer上的mUSD-WETH池

為mUSD提供流動性,可以賺取MTA和BAL。

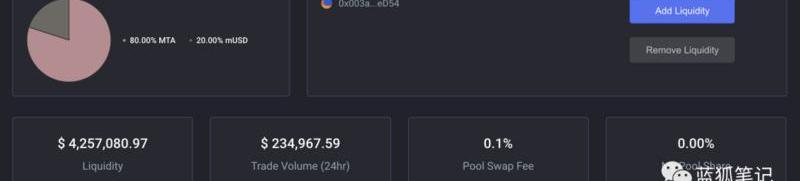

*Balancer上的mUSD-MTA池

為mUSD和MTA提供流動性,可以賺取MTA和BAL。

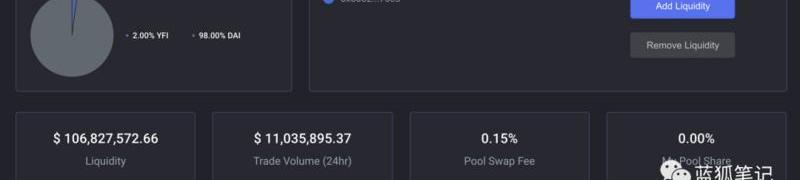

*Balancer上的YFI-DAI池

為YFI提供流動性,可以賺取YFI和BAL。

*Synthetix上的iETH池

通過在Synthetix上質押iETH可以獲得SNX代幣獎勵。

還有更多的流動性挖礦......

不過由于DeFi的可組合性和無須許可性,流動性挖礦也是可組合的,這也導致DeFi的挖礦可以帶來極致的收益,也伴隨極高的風險。

流動性挖礦與DeFi可組合性帶來了極高的收益

由于DeFi協議的可組合性,用戶可以通過不同協議賺取收益。例如用戶可以將穩定幣存入Curve的Y池,可以賺取CRV和YFI的代幣收益和費用;在Curve存入穩定幣后,產生了流動性代幣代表用戶的份額,而流動性份額代幣又可以存入到Balancer的流動性池中,可以賺取BAL代幣收益和費用;然后再將流動性代幣在yearn.finance上質押,可以賺取YFI代幣。

這樣一來,流動性提供者可以同時賺取三種代幣,YFI、CRV、BAL,此外由于是為yPool提供流動性,yearn.finance根據Compound、Aave等借貸協議的最佳收益進行調整,還可以為流動性提供者賺取最大的利息收益。

還有更瘋狂的玩法。有人首先在借貸平臺Compound或Aave用ETH等加密資產借入穩定幣,大概4.6%的利息,然后在DEX上將USDC換成SNX,并在Synthetix平臺上抵押SNX,挖出sUSD,然后將sUSD買入更多的SNX,重新抵押SNX,挖出更多的sUSD。

然后將生成的sUSD在Curve的y池中進行流動性挖礦,將挖礦所得的YFI存入Balancer的YFI-DAI池中,這樣可以賺取SNX、CRV、YFI和BAL。其年化的收益,遠高于當初借貸的利息。

當然,這可能還不是最優策略,因為隨著不同代幣價格的波動和參與份額的變化,其收益也在發生波動。

一切看起來很香,是嗎?不過,同時伴隨的是高風險。

流動性挖礦與DeFi的可組合性也帶來極高的風險

以上的各種操作看上去收益非常高,但是,高收益背后也有高風險。通過DeFi協議的可組合性,確實可以賺取超高的收益,但它可組合的不僅是收益,也是風險。借貸的資產可能會有被清算的風險,此外,在各種智能合約平臺上抵押或提供流動性也存在智能合約風險、無常損失、預言機風險等。因此,為DeFi提供流動性或進行質押,一定要注意風險,將風險控制在可接受的范圍內。黑天鵝不常見,但一旦出現,就是巨大的損失。

作者:ClaireWu 區塊鏈項目如何才能和實體經濟相結合,而不是在金融領域空轉,是區塊鏈業界有識之士經常自我反省的問題.

1900/1/1 0:00:00與傳統中心化交易所的做市商不同,自動化做市商是無需許可的,這意味著任何人都可以參與進來,而且幾乎沒有門檻.

1900/1/1 0:00:00“擁抱產業新浪潮——2020杭州區塊鏈國際周”如期成功舉辦。作為本次國際周的最后一場活動,7月6日晚,巴比特舉行了一場以“巴比特和TA的朋友們—時間為證,歲月為名”為主題的私享酒會.

1900/1/1 0:00:00要點: ParaFi已向DeFi貸款協議Aave投資450萬美元。Aave提供閃電貸服務,可讓您出于特定目的獲取加密貨幣,然后立即將其歸還并支付利息。Aave是第三大DeFi貸款協議.

1900/1/1 0:00:00這段時間以來,DeFi一直是圈內的熱點。最為熱捧的兩個項目就是COMP和BAL了。其中COMP是Compound的治理代幣,BAL是Balancer的治理代幣.

1900/1/1 0:00:00摘要 持有約2%比特幣,長期維持高溢價,GBTC憑什么?灰度發起的比特幣信托GBTC是交易所之外的“明牌”“巨鯨”.

1900/1/1 0:00:00