BTC/HKD+0.21%

BTC/HKD+0.21% ETH/HKD+0.84%

ETH/HKD+0.84% LTC/HKD+0.65%

LTC/HKD+0.65% ADA/HKD+2.51%

ADA/HKD+2.51% SOL/HKD+1.05%

SOL/HKD+1.05% XRP/HKD+0.92%

XRP/HKD+0.92%作者:RyanSeanAdams

翻譯:Liam

流動性挖礦簡要指南

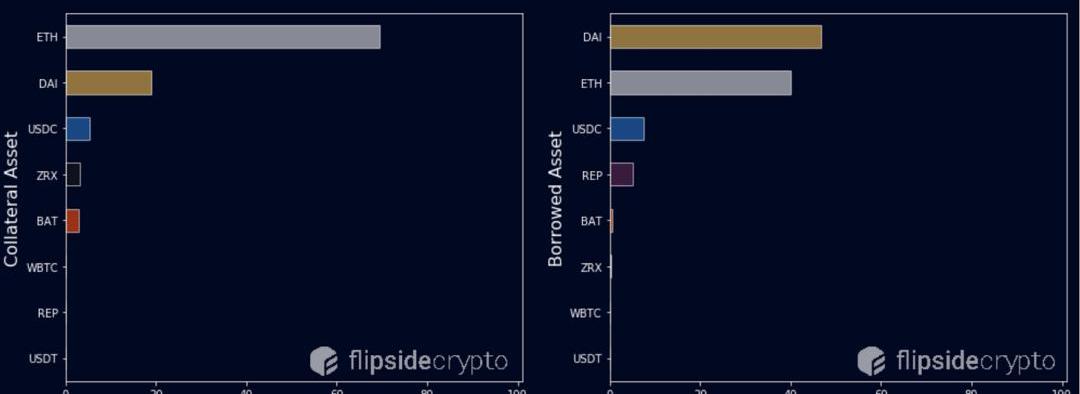

許多DeFi協議正試圖通過用治理代幣激勵用戶的方式來引導他們的網絡效應。這種策略被稱為流動性挖礦,Compound是最有名的例子之一,它在6月底推出了治理代幣COMP。

COMP被分發給協議的貸款人和借款人。持有者集體擁有對Compound協議的治理權。這種權力包括對系統進行任意更改的權利。

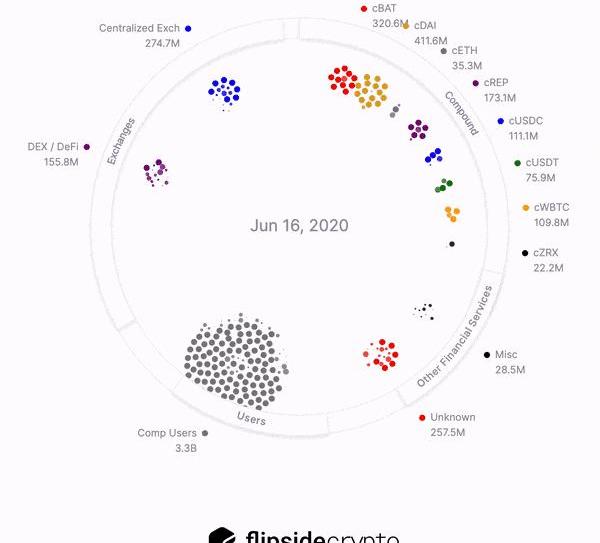

Compound用戶凈資產的流動(美元)

市場對流動性挖礦的反應是一種投機的狂熱。存入Compound的鎖定資產增加了好幾倍,COMP的估值被抬價到了30多億美元。

歐洲議會研究:加密資產應默認為證券,管理DeFi的自治組織應獲得合法地位:金色財經報道,歐洲議會研究報告指出,加密資產應默認視為證券,自治組織應獲得法律地位來管理去中心化金融(DeFi)。該報告稱,除非該國監管機構另有規定,否則所有加密資產都應被視為可轉讓證券,這意味著它們將受到歐盟針對傳統股票和債券的嚴格管理和授權規定的約束。

據悉,該報告是由盧森堡、悉尼和香港的大學學者組成的小組起草的,應歐洲議會經濟與貨幣事務委員會要求,該報告的結果并非歐洲議會的正式立場。[2023/6/1 11:53:03]

這些代幣的價值非常高,所以很多用戶想利用這個激勵系統去實現短期利潤的最大化—這些人也就是流動性礦工(即通過為DeFi提供流動性賺取收益的人)。當有好的機會出現時,流動性礦工會輪流加入以獲取收益。

流動性挖礦策略

跨鏈DeFi協議Entangle Protocol將在測試網集成Fantom:1月30日消息,跨鏈DeFi協議Entangle Protocol將在測試網集成Fantom網絡,同時將與Fantom上的SpookySwap和SpiritSwap鏈接。此外,連接生態系統的用戶還可以通過合成金庫提供流動資金,針對流動性頭寸進行借貸(V2)。。[2023/1/30 11:36:04]

在新的分配機制下,借款人所賺取的COMP價值超過了需要支付的利息,因此這實際上造成了負利率。很顯然這種不合理的激勵造成了貸款需求的大量增加。

目前,收益率最大化的策略如下:

以低利率借入資產。

以高利率提供資產。

有足夠的緩沖期以避免清算。

為了將價格風險降到最低,很多流動性礦工將借來的資產又供給到Compound協議中。Compound官方前端并不允許這種行為,但他們可以直接與智能合約交互,或者使用InstaDapp等第三方接口。

ETH合并可能會影響基于穩定幣與DeFi應用:金色財經報道,在 8月27日題為“DeFi 的穩定幣之戰”的報告中,DappRadar強調以太坊即將合并是加密行業中最受期待的事件之一,但DappRadar與其他利益相關者對此表示擔憂,因為它可能在升級過程中對ETH區塊鏈網絡上的幾個去中心化應用程序產生不利影響或不穩定。

灰度也在推特上表示,ETH 合并可能會影響以太坊區塊鏈上的原生代幣。灰度數據顯示,像USDT穩定幣占以太坊總市值的28%。此外,根據加密市場數據提供商 Coinmetrics的數據,各種基于以太坊的DeFi智能合約的鎖定價值約為 400 億美元。?[2022/8/30 12:56:39]

市場影響

MXC抹茶即將上線第2期BTC、USDT鯊魚鰭DeFi產品:據官方公告,MXC抹茶即將上線“USDT鯊魚鰭”和“BTC鯊魚鰭”第2期產品。12月18日11:00-19日16:00,購買BTC或USDT鯊魚鰭產品,可獲BTC或USDT收益。詳情見官網相關公告。[2020/12/17 15:33:29]

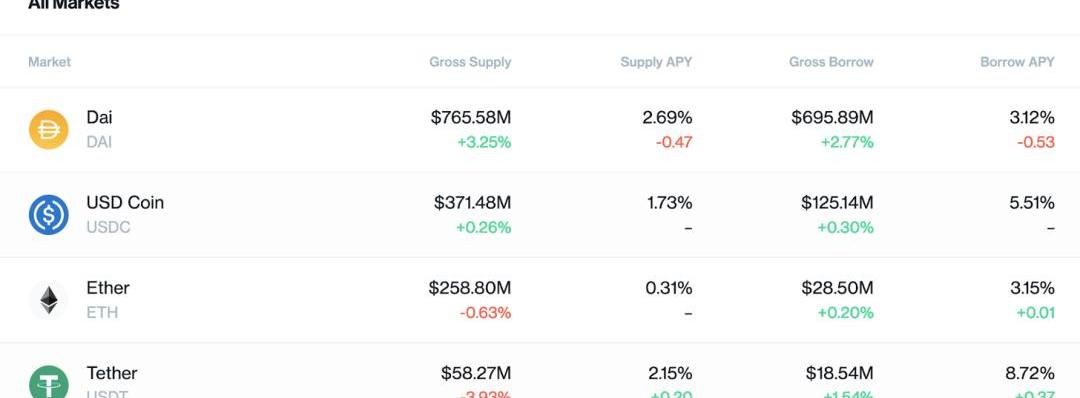

資料來源:https://compound.finance/markets

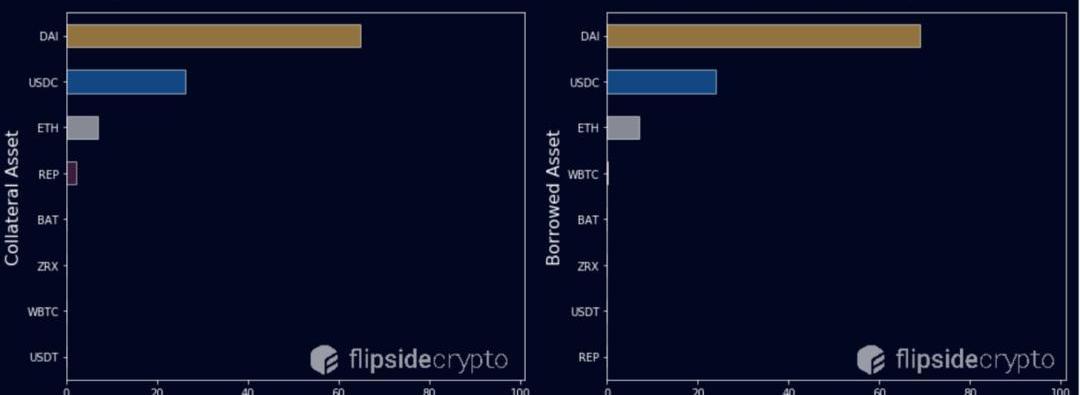

目前,DAI是最經常被用于復用的資產。主要是因為它的供/借利率差很小,這可以讓流動性礦工必須支付的那部分利息降到最低。

CoinbaseProDAI/美元價格

分析 | DeFi項目鎖倉價值11.9億美元,過去一周環比增加3.95%:據DAppTotal.com DeFi專題頁面數據顯示:截至目前,已統計的25個DeFi項目共計鎖倉資金達11.9億美元,其中EOSREX鎖倉4.39億美元,占比37.06%,排名第一位;Maker鎖倉3.03億美元,占比25.62%,排名第二位;排名第三位的是Edgeware鎖倉2.26億美元,占比19.13%;Compound,dYdX、Bancor、InstaDApp等其他DeFi類應用共占比18.19%。過去一周,整體而言:由于和Maker之間存在利率差,Compound鎖倉總值進一步攀升,截至目前已突破1億美元,兩個月以來增長268.31%;在被曝提幣困難后,截至目前Dharma鎖倉總額僅剩510萬美元,較一個月前環比暴跌75%;另受市場行情波動的影響,超半數DeFi項目鎖倉值出現小幅回升,整體鎖倉價值環比增加3.95%。[2019/8/5]

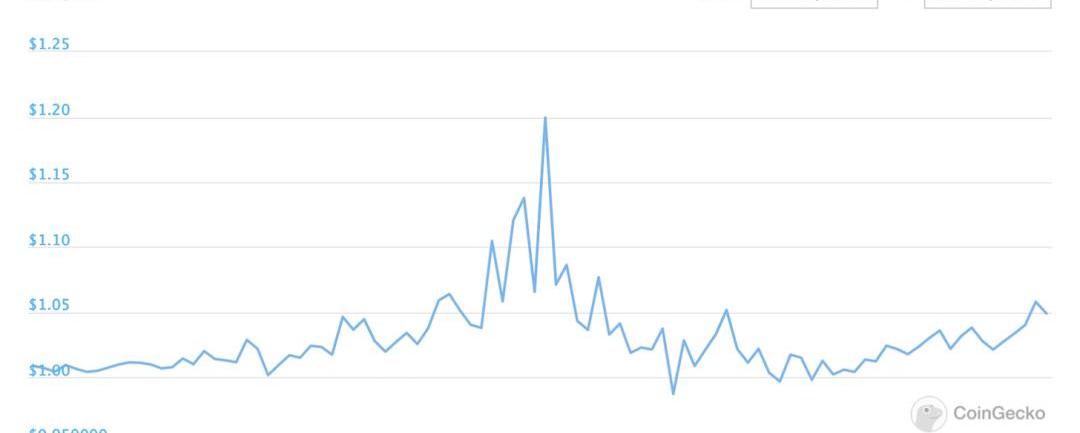

COMP分配機制最近一次的改動是在7月2日。在規則改變之前,最常見的復用資產是BAT。在規則實施前后,對DAI的需求上升,給DAI的美元掛鉤帶來了上升壓力。

DAI復用現在非常流行,供應給Compound的數量是現有DAI總量的三倍,這帶來的連鎖反應正在對Maker的生態進行壓力測試。

流動性挖礦:總體情況

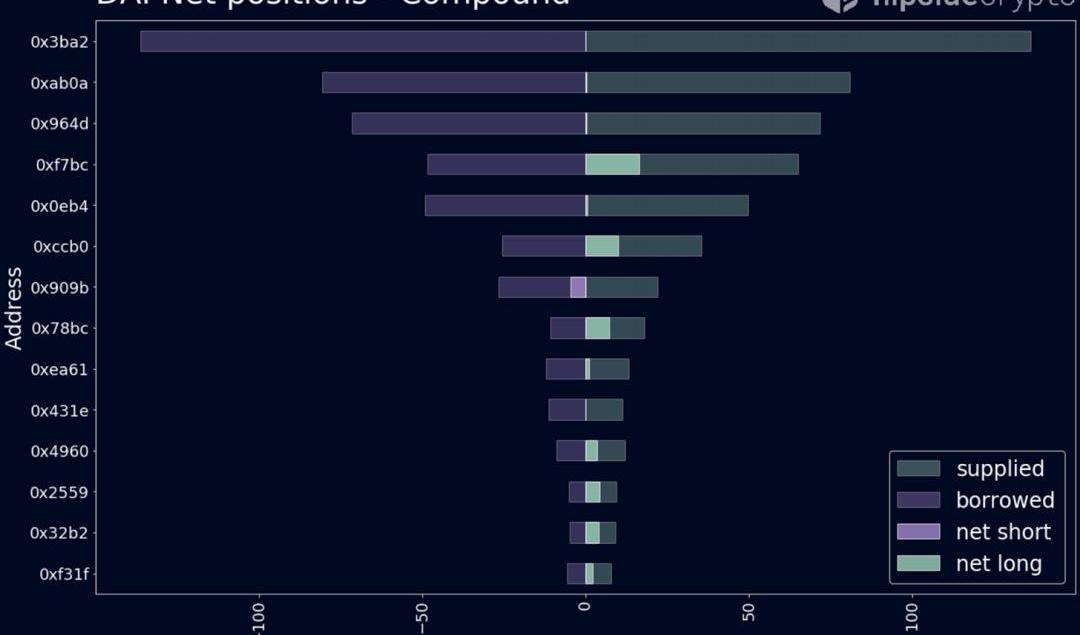

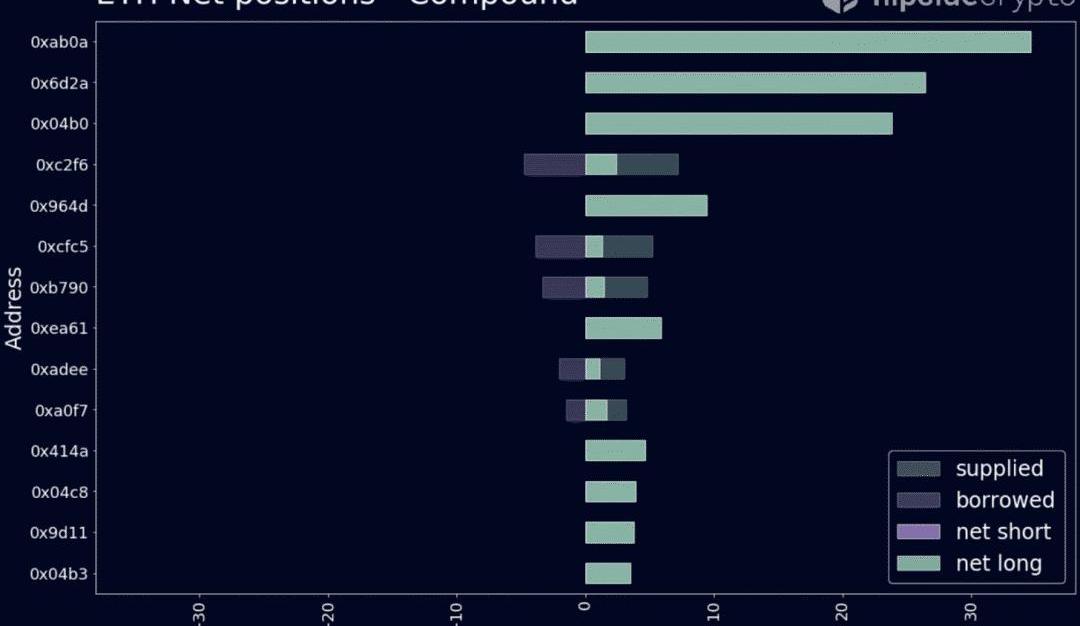

DAI大部分是通過DAI本身借出的。一些流動性礦工已經開立了DAI/USDC的多頭頭寸,猜測DAI將升至其掛鉤水平之上。

DAI最大的提供者都在參與復用。那些凈多頭的人是復用DAI持有者,而那些凈中性頭寸的人則是用另一種資產供應作為抵押品來生成DAI。

復用DAI持有者是在用DAI自身去借出DAI,這幾乎沒有清算的風險。

同時,大部分從Compound借來的ETH也是用自身作為抵押品的。這意味著,借貸/做空它的需求極少。因此,大部分流動性礦工可能會非常看好ETH。

供給給Compound的大部分ETH被用作復用DAI頭寸的抵押品。許多擁有大量DAI頭寸的地址也出現在這里。

正如之前所討論的那樣,少數ETH持有者正在用ETH借出ETH。這種策略幾乎不涉及任何風險,但產生的回報遠低于借出和再供應DAI。

存在哪些風險?

在Compound上進行流動性挖礦并不適合膽小的人。收益最好的策略都有一定的清算風險。而正如我們在加密貨幣黑色星期四期間所看到的那樣,資產價格的急劇變化可能會導致缺乏愿意承擔必要價格風險的清算人。

DAI的價格在黑色星期四短暫地達到了1.20美元。

級聯清算(Liquidationcascades)并不是DeFi獨有的,但值得慶幸的是,鏈上數據可以對其中的風險進行完全透明的評估。

在其他條件相同的情況下,DAI價格上漲5%將導致高達1000萬美元的清算,而(可能性極低的)25%的上漲將使超過3億美元處于風險之中,這幾乎是DAI總供應量的兩倍。

在更有可能發生的情況中,ETH價格下跌25%會導致高達1.25億美元的清算。我們在前面看到,許多ETH供應商都在借入DAI,所以你可能會認為這種情況會導致DAI價格飆升。

這是可能的,但因為大多數大型DAI借款人都在參與復用,并可以簡單地提取DAI來償還貸款,所以風險被降低了。一個例外的情況是銀行擠兌,如果所有供應的資產都已經被借走,那復用者將無法解套。

結論

流動性挖掘極具誘惑力,因為它創造了一個良性循環。

當激勵機制設置適當時,它對協議開發者和流動性礦工都具有吸引力。但如果安排不當,礦工仍將最大化他們的利潤但不能為協議提供長期的利益。

從一開始就把激勵機制弄正確幾乎是不可能的,Compound社區也正在積極地調整更新他們的模型。

治理是一個混亂的過程,但看它怎么發展卻充滿樂趣!

要點: 在過去的三個月中,與各種DeFi應用相關的十個代幣的表現超過了更廣闊的加密市場。一些代幣記錄了超過700-800%的上漲。與貸款和流動性協議相關的代幣表現最佳.

1900/1/1 0:00:00據Odaily星球日報獲取的文件顯示,2020年7月10日,北京市第四中級人民法院五次中止吳忌寒要求變更法人的行政訴訟,吳忌寒奪試圖通過行政訴訟奪回公司法人的想法失敗了.

1900/1/1 0:00:00由于Uniswap協議的公開上幣政策,去中心化交易所和流動性池中的欺詐性代幣成為了一個日益嚴重的問題.

1900/1/1 0:00:00形式主義、官僚主義歷來是黨和人民的大敵,必須及時有效根除。數字經濟時代下,一些地方政府的電子政務、“一網通辦”等系統的建設與應用更是出現了明顯的形式主義和官僚主義表現.

1900/1/1 0:00:00懷揣著無比激動的心情,我們要宣布一則新消息:以COMP代幣為標的資產的七日二元期權上線啦! 二元期權很好理解,而且容易上手,因此對于那些想要投機資產未來價格的用戶來說,是非常好的金融產品.

1900/1/1 0:00:00隨著ChainLINK在DeFi中的廣泛應用,7月13日,LINK代幣價格突破8美元,再創新高,24小時漲幅超過30%.

1900/1/1 0:00:00