BTC/HKD-0.09%

BTC/HKD-0.09% ETH/HKD-0.66%

ETH/HKD-0.66% LTC/HKD-0.24%

LTC/HKD-0.24% ADA/HKD-1.09%

ADA/HKD-1.09% SOL/HKD-0.41%

SOL/HKD-0.41% XRP/HKD-0.85%

XRP/HKD-0.85%8月10日消息,今日,備受市場關注的DeFi項目方Curve宣布其治理代幣的初始預挖礦活動已經結束,據悉,此次活動共吸引超過9000個地址參與,共計瓜分了1.515億CRV代幣,而其中有20個鯨魚地址的獎勵占到了45%,因此,也有人戲稱它是屬于鯨魚的游戲。

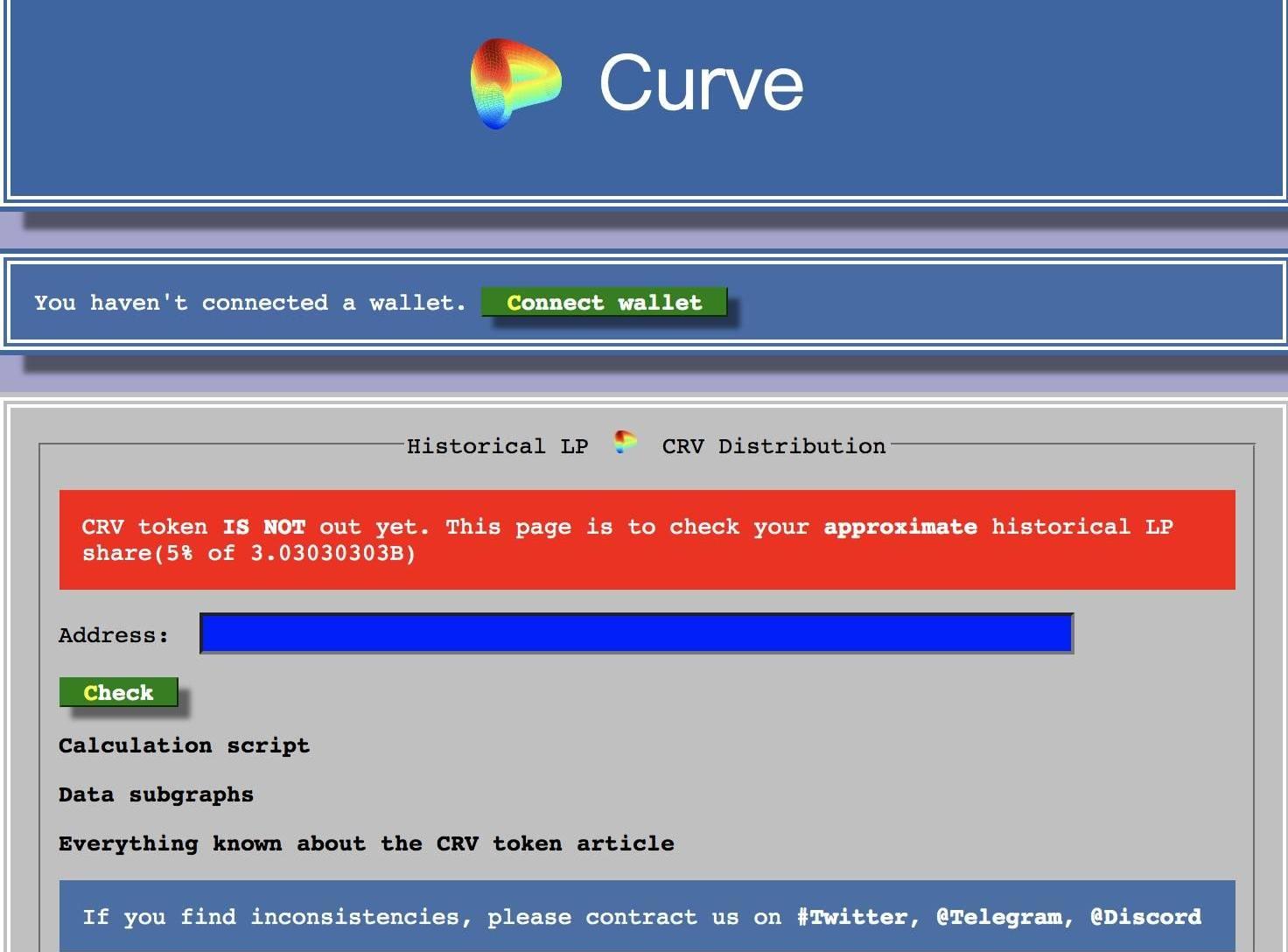

據Curve官方表示,目前CRV尚未正式推出,目前提供的頁面只是向參與者展示獲得的獎勵。

根據定義,Curve是一個流動性聚合協議,通俗地說,它是一個去中心化交易所,并且它專注于穩定幣和比特幣錨定幣的交易。

Curve自2020年1月上線以來,它已迅速成為以太坊去中心化金融生態的領跑者之一,據DefiPulse的數據顯示,Curve協議目前鎖定的價值已達到了2.46億美元,目前暫列DEX類目的第二位。

Reserve將向Convex、Curve和Stake DAO投資2000萬美元:金色財經報道,穩定幣協議Reserve將向Convex、Curve和Stake DAO投資2000萬美元,該投資旨在增加Reserve穩定幣RTokens的流動性。它還將增加Reserve在這些應用程序的治理系統中的投票權。Reserve是一種穩定幣協議,允許用戶創建自己的代幣,由他們想要的任何資產支持。[2023/6/21 21:50:43]

與很多其他DeFi協議一樣,Curve在推出時并沒有做到完全去中心化,它是由NuCypher創始人、物理學博士MichaelEgorov領導的Curve團隊在負責管理。

這意味著,盡管Curve可能是一個很棒的概念和計劃,但其作為一種協議,很容易受到單一實體的決策影響。

為了解決這一問題,Curve便計劃推出治理代幣“CRV”,它的引入會使得Curve成為一個去中心化的自治組織。在我們開始討論之前,我們先來具體了解一下Curve平臺的情況。

Curve原生穩定幣crvUSD部署在Sepolia測試網:金色財經報道,Curve的開發人員在Sepolia測試網部署了crvUSD,以檢查Etherscan的驗證。該穩定幣與美元掛鉤,具有與MakerDAO的DAI類似的設計,并將由某些加密貨幣資產過度抵押。Sepolia是以太坊開發者在主網部署前測試代碼時采用的兩個主要測試網之一。[2023/5/2 14:38:38]

什么是Curve?

如前所述,Curve是一個協議,它的重點是為用戶提供一個平臺,以便用戶可以輕松地交換某些基于以太坊的資產。正如Curve創始人MichaelEgorov在最近的一次采訪中所解釋的:

“說到Curve,它是專門為以太坊上的穩定幣和比特幣錨定幣而設計的交易所。”

你可能會問,除了專注于美元穩定幣還有以太坊上的比特幣錨定幣,Curve與其它訂單簿的DEX有什么不同?

Curve:Curve.fi域名服務器遭到盜用,用戶需移除相關合約授權:8月10日消息,Curve 發推表示Curve.fi域名服務器遭到盜用,如果用戶在過去幾個小時內批準了 Curve 上的 0x9eb5f8e83359bb5013f3d8eee60bdce5654e8881 合約,請立即撤銷,暫時使用curve.exchange。[2022/8/10 12:14:03]

答案有些復雜,但歸根結底是進行交易以及提供流動性的方式不同。

與傳統的去中心化交易所不同,Curve使用了一種自動化做市算法來增強市場的流動性,這使得Curve成為了一個自動做市商協議。

由于其算法是為穩定幣和比特幣錨定幣設計的,因此Curve市場的流動性要遠遠超過其他DEX,其創始人Egorov在接受采訪時表示:

“Curve的關鍵在于它的做市算法,在鎖定的總價值不變的情況下,它可以提供比Uniswap或Balancer高100-1000倍的市場深度。”

Uphold獲批收購美國經紀交易商JNK Securities:金色財經報道,加密貨幣支付處理器和交易所運營商Uphold已獲得美國金融業監管局(FINRA)批準以收購經紀交易商JNK Securities。此次收購的目的是允許Uphold在今年晚些時候在美國發行部分股票,同時為用戶提供一個在加密貨幣、股票、碳信用、貴金屬和其他資產之間進行交易的界面。[2021/4/1 19:34:26]

這意味著交易者,甚至是一些超級用戶,可以很容易地使用他們的穩定幣來交換另一種穩定幣,并且交易費用和滑點都很小。

根據Curve自身截至7月21日的統計數據顯示,其Compound池中的流動性提供商的年化收益率為5.51%,雖然這一回報率聽起來有些吸引力,但必須要注意的是,向一個儲備池提供加密貨幣是存在風險的。

向Curve、Balancer等其他AMMDEX提供流動性的風險

Ripple合作伙伴Mercury FX確認仍在使用XRP:金色財經報道,全球貨幣兌換服務商Mercury FX在推特表示,仍在使用基于XRP的按需流動性解決方案,此外還將為XRP社區帶來“令人興奮的消息”。[2020/5/29]

使用Curve和其他AMM協議的主要風險是遭受無常損失風險。

簡單地說,無常損失是指將加密貨幣存入自動做市商協議,而不是將這些資產存放在錢包中而可能產生的損失。當流動性池中代幣的價格出現分歧波動時,這種無常損失就會出現。

但值得注意的是,由于Curve是專注于穩定幣及比特幣錨定幣交易,兩種儲備資產的價格幾乎是同步的,因此這種無常損失也就微乎其微,這使得Curve在流動性供應方面要比Uniswap更好。

除此之外,由于這些DEX都是使用智能合約來進行交互的,因此參與者還可能會面臨合約漏洞的風險。

什么是CRV?

上面簡單介紹了Curve,然后我們來了解一下CRV究竟是什么。

如前所述,Curve在發布初期時是比較中心化的,雖然用戶可以通過Twitter、Reddit或其他論壇參與進來,但這個以太坊協議的發展方向在很大程度上取決于Curve團隊。

為了解決這個中心化的問題,Curve便計劃推出CRV治理代幣,以及一個CurveDAO去中心化自治組織。

與17年市場普遍采用的ICO分配方式不同,CRV會通過流動性挖礦的方式進行分配,根據初步的方案,CRV的最大供應將達到30.3億,其中約61%的CRV將分配給流動性供應者,而在昨日結束的初始流動性挖礦活動中,有5%的CRV已被分配給了流動性提供者,并且這些代幣會鎖定1年的時間。

然后有31%的CRV將分配給Curve的投資機構,目前這些股東的身份尚未被公布,但他們會有2-4年的鎖倉期。

然后會有3%CRV會分配給Curve的員工,并且有2年的鎖倉期。

最后5%CRV將進入可燃儲備,這些備用的代幣僅在緊急情況下可用。

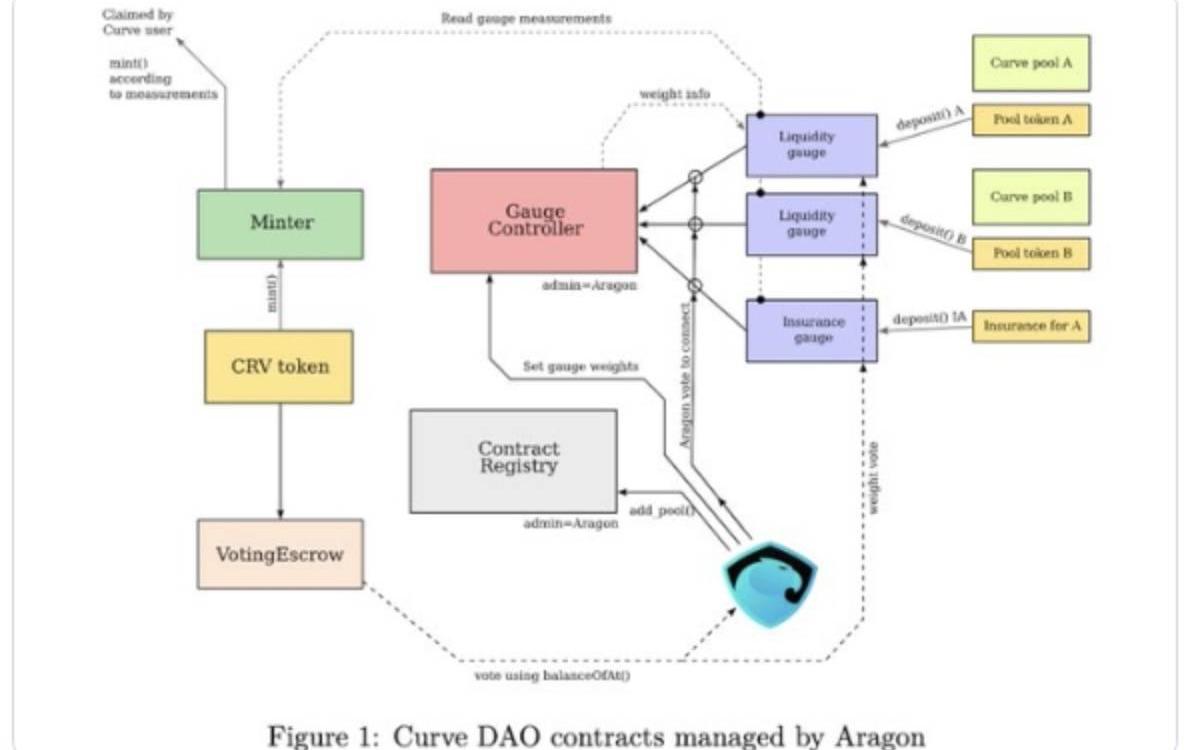

另外,CurveDAO是一個利用Aragon所定制的一個DAO,它將允許CRV持有人通過“時間加權投票”的方式來影響協議的發展方向。而這種投票方式會使經驗豐富的CRV持幣者享有更大的投票權重,從而減輕富有持有者的影響。

鯨魚的挖礦游戲

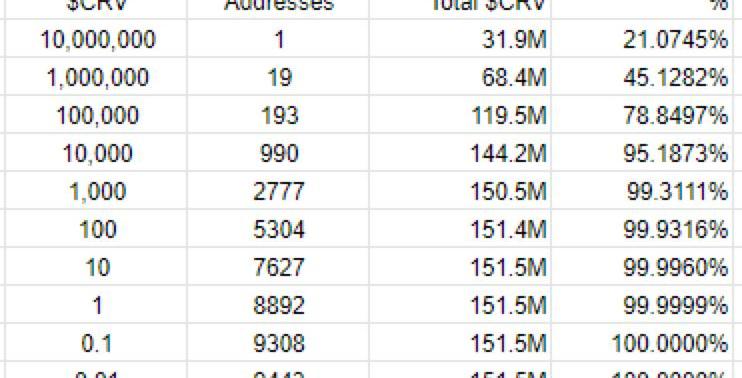

據Curve團隊成員Charlie在twitter上公布的消息顯示,在以太坊區塊高度達到1062759時,Curve的初始流動性挖礦活動便已經結束,據悉,這次活動共吸引了大約9400多個地址參與,它們瓜分了大約1.515億CRV。

有參與者表示,自己投入了大約25萬美元的穩定幣來參與挖礦,但獲得的CRV代幣大約只有1000多個。

而據官方統計的數據顯示,其中有一位鯨魚參與者挖到了3190萬CRV,占到了這次活動獎勵的21.07%,另外有19個鯨魚地址挖得的CRV超過了100萬枚,而大多數地址則瓜分了剩余的少量CRV?token。

從這一結果來看,鯨魚們顯然已統治了Curve,另外根據qkl123.com提供的數據顯示,過去24小時,Curve平臺的活躍用戶數僅有141位,但該平臺的交易量卻超過了1260萬美元,可見Curve的用戶也多為鯨魚級別的玩家。

值得注意的是,根據Curve官方表示,目前CRV尚未正式推出,目前提供的頁面只是向參與者展示獲得的獎勵,也有參與者注意到,已經有人發布了假冒的CRV代幣。

本文來源:肖颯lawyer,作者:肖颯,原題《PlusToken案,沒那么簡單?!》PlusToken案主犯尚在瓦努阿圖時,就有嫌疑人家屬聯絡希望在這個太平洋小島尋找靠譜的代理律師.

1900/1/1 0:00:00彭博社首席商品策略師MikeMcGlone表示,認為市值最大的穩定幣Tether與加密貨幣市場的價格之間存在關聯是“非常主觀的”.

1900/1/1 0:00:00文?|Nancy?編輯|畢彤彤?出品|PANews在今年以前,相比于較為龐大的CeFi市場,DeFi還尚未站穩腳跟。僅半年多內,經過“312”的洗禮后,DeFi異軍突起.

1900/1/1 0:00:00本文來自?CNBC,作者:HughSonOdaily星球日報譯者|余順遂 摘要: 高盛上個月任命MathewMcDermott為新的全球數字資產負責人.

1900/1/1 0:00:00本周的《經濟學人》雜志刊登了爭議加密項目HEX的半頁廣告。 加密貨幣交易所eToro美國市場經理BradMichelson在該雜志的美國版中發現了HEX的廣告,他隨后在推特上分享了這一發現.

1900/1/1 0:00:00只有1個logo的神秘項目最近有一個神秘的項目Unitrade引起大家的關注。它的官網只有一個Logo: 但Unitrade的代幣TRADE在Uniswap過去二十四小時的交易量就超過400萬美.

1900/1/1 0:00:00